來源:薑超巨集觀債券研究

新興市場危機離我們有多遠?

(海通巨集觀每周交流與思考第283期,薑超等)

摘 要

近期,由於土耳其、阿根廷等國貨幣出現大幅貶值,引發了對新一輪新興市場危機的擔心,那麽究竟哪些國家匯率在貶值,問題在哪裡?對我們的影響有多大?

通常,新興市場指的是經濟發展較快、潛力較大的經濟體,但目前並沒有準確定義。英國《經濟學家》將新興經濟體分為兩個梯隊,第一梯隊是中國、巴西、俄羅斯、印度和南非等金磚五國,而第二梯隊包括墨西哥、韓國、菲律賓、土耳其、印尼和埃及等新鑽國家。而摩根斯坦利將24個經濟體作為新興市場來統計。

在本文中,我們主要考察了23個經濟體,包括22個新興經濟體和委內瑞拉。

美元大幅升值、新興市場受傷。

今年以來,新興市場貨幣出現了集體貶值,MSCI新興市場貨幣指數的貶值幅度達到5%,其中4月以來的貶值幅度接近8%。

本輪新興市場匯率貶值的主要背景是美元大幅升值,新興市場匯率貶值始於今年4月,而同期美元開始大幅走強,4月以來美元指數從90升至95,升值幅度約為6%,與同期新興市場貨幣的貶值幅度基本相當。

而從歷史來看,美元曾經出現過三輪典型的升值周期,其中第一輪是80-85年,第二輪是95年-01年,第三輪是11年至今。

每一輪美元升值期,都會對新興市場形成衝擊。第一輪美元升值期、引發了拉美債務危機;第二次美元升值期、引發了亞洲金融危機;而第三輪美元升值期尚未結束,是否會引發新一輪債務危機是目前市場關注的焦點。

問題國家不多,多數表現正常。

以今年以來匯率貶值的幅度來衡量,我們把新興市場貨幣分成了三大類:

第一類是問題國家,貶值失控。主要包括委內瑞拉、阿根廷和土耳其三國,其貶值接近一半或一半以上。其中委內瑞拉貨幣貶值幅度超過99.99%,年初匯率是1美元兌10玻利瓦爾,而目前1美元可以換24.8萬玻利瓦爾,匯率已近崩潰。而阿根廷比索貶值幅度超過50%,土耳其裡拉貶值幅度也超過40%。

第二類是存疑國家,匯率大貶。主要包括巴西、南非、俄羅斯三國,貶值幅度超過10%、但低於20%。其中巴西雷亞爾貶值19%、南非蘭特貶值16%、俄羅斯盧布貶值15%。

第三類是正常經濟體,匯率小貶。主要包括印度、智利、匈牙利、印尼、菲律賓、波蘭、中國、韓國、捷克、越南、哥倫比亞、秘魯、泰國、馬來西亞、埃及、中國台灣等,貨幣貶值幅度在10%以內,完全可以用美元升值來解釋。而墨西哥匯率甚至還有所升值。

貶值源於外匯流失、償債壓力。

我們注意到,所有貶值失控的問題國家,都出現外匯儲備的明顯下降。

委內瑞拉08年的外匯儲備還有430億美元,到14年降至214億美元,而到18年6月只剩下85億美元。土耳其14年外儲峰值為1500億美元,而18年6月的外儲還剩1243億美元,相比峰值萎縮了17%。

而阿根廷18年7月的外匯儲備依然高達580億美元,位於歷史最高點附近,但是這其實是個“假數據”。因為阿根廷的商品和服務項目近幾年的逆差在不斷擴大,而資本項目下缺乏資金流入,誤差和遺漏項顯示的熱錢在流出,因此其外匯儲備的上升全靠外部融資,今年6月份IMF批準向阿根廷提供3年500億美元的貸款,幫助其外匯儲備短期回升,但在扣除海外借款之後其真實的外儲實際在大幅下降。

外儲的流失進而引發了對其償債能力的擔心,幾個問題國家都出現外債佔比過大的問題。

目前委內瑞拉的外債高達1200億美元,是其外匯儲備的14倍。而阿根廷和土耳其的外債分別為2537億美元和4667億美元,相當於其外儲的4.4倍和3.8倍。

而匯率貶值又進一步加劇了對其償債能力的擔憂,因為最終外債要靠經濟的產出來償還,而由於匯率貶值導致以美元計價的經濟規模大幅縮水,阿根廷和土耳其的外債規模均已接近其GDP規模的100%。

根本原因貨幣超發、通脹飆升。

為何這些問題國家突然之間外匯開始持續流失?

美國加息和美元升值固然是重要的導火索,但既然不是所有的國家匯率都在大幅貶值,這說明問題還是出在自己身上。

我們發現,單純就經濟增長的表現而言,除了個別國家以外,絕大多數國家都很正常。

其中委內瑞拉經濟衰退嚴重,其官方16年以後就不再發布經濟統計數據,根據IMF的研究,其18年經濟規模將萎縮18%。

但是其余國家的經濟表現都很正常。比如說土耳其今年1季度GDP增速高達7.4%,阿根廷1季度GDP增速也有3.6%,巴西、南非、俄羅斯1季度GDP增速分別為1%、0.75%和1.3%,也都處於正值區間。而此前在16年,這些國家的GDP都曾經出現過負增長,要論經濟問題當時應該更嚴重。

真正的問題在於貨幣超發、通脹飆升。

我們觀察目前3個匯率貶值最嚴重的國家,都表現出貨幣超發、通脹飆升的特徵。

比如說委內瑞拉18年7月20日的貨幣總量為2.72兆玻幣,同比增長9987.5%,IMF預測其年底的通脹率將高達1000000%。

阿根廷18年6月的廣義貨幣M3增速高達46%,其過去10年的貨幣增速平均為30%。與貨幣超發伴隨的是高通脹,其18年7月的CPI已經升至31.2%,過去10年的平均通脹率為13%。

土耳其18年8月的廣義貨幣M3增速也達到27.6%,其過去10年的貨幣增速平均為16.5%。其18年7月的CPI升至15.9%,過去10年的平均通脹率為8.5%。

新興市場:貨幣通脹普遍低增、外儲改善。

而從貨幣和通脹的角度來觀察新興市場,我們發現這一輪大家普遍都比較健康。

比如說上述巴西、南非和俄羅斯三個匯率貶值幅度較大的國家,其貨幣增速都不高,18年6月巴西、南非的廣義貨幣M3增速分別為9%和4%,俄羅斯的廣義貨幣M2增速稍高為11%、但俄羅斯過去5年的貨幣增速平均只有9%。

再從通脹率的角度來觀察,18年6月巴西和俄羅斯的通脹率分別為3.6%和2.5%,南非稍高為5%,都算不上是太高的通脹水準。

而從外匯儲備的角度觀察,巴西和俄羅斯的問題都不大。巴西18年7月的外匯儲備位於3800億美元的歷史最高位,足以覆蓋3200億的外債。俄羅斯18年7月的外匯儲備為4580億美元,位於14年以來高位,和其5200億美元外債基本相當,即便是外債規模也比13年峰值的7300億美元明顯下降。

唯一有疑問的是南非。南非18年7月外儲為505億美元,雖然也是歷史新高,但遠低於1832億美元的外債,但以外債/GDP來衡量,南非目前在50%左右,遠好於阿根廷和土耳其。

而我們觀察了印度、韓國、印尼、中國台灣、越南、菲律賓、馬來西亞、泰國、捷克、波蘭、匈牙利、埃及、墨西哥、智利、哥倫比亞、秘魯等16個新興經濟體,其最新貨幣增速平均為8.9%,通脹均值為3.5%,整體來看並沒有嚴重的貨幣超發和通脹問題。其中貨幣和通脹均超過兩位數的僅有埃及一個國家。

而從外匯儲備和外債比值的角度來考察,16個新興市場經濟體的平均比值為1.5倍,其中外債超過外儲2倍以上的主要包括智利、匈牙利、印尼、波蘭、哥倫比亞、馬來西亞和墨西哥。

而以外匯儲備和GDP比值的角度來考察,16個新興市場經濟體的平均比值為47%,其中比值超過50%的只有智利、匈牙利、波蘭、捷克、馬來西亞。而其中馬來西亞、捷克和匈牙利的經常項目處於順差狀態,說明其償債能力還在改善。而波蘭的經常項目也基本平衡。唯一經常項目逆差的智利,其18年上半年經濟增速高達4.7%、為6年最高水準。

中國經濟去杠杆,降低了長期風險。

從新興市場角度觀察,我們發現導致匯率大幅貶值的最核心的問題在於貨幣超發、通脹高企。從這一點觀察中國經濟,我們過去的模式確實有問題,但目前其實改善非常大。

過去10年中國廣義貨幣M2平均增速高達15%,而考慮影子銀行以後的銀行總負債平均增速高達20%。雖然過去十年我國通脹水準不高,但是包含房價之後的廣義價格漲幅其實並不低,因此也埋下了匯率貶值的隱患。

但是,得益於去杠杆政策的推進,在過去兩年我國的貨幣增速出現了大幅下滑。其中M2增速已經降至8.5%,而包含影子銀行的銀行總負債增速甚至已經降至7%左右,已經低於當前新興市場平均的貨幣增速,這說明我們的貨幣超發已經出現了明顯改善。

而從價格漲幅來觀察,當前我國CPI僅為2%左右,即便考慮4%左右的PPI,以GDP平減指數衡量的全社會總價格漲幅也就在3%左右,依然位於極低的水準。而從房價的走勢來看,目前一線城市已經同比下降,二三線房價漲幅也開始回落,這也說明在貨幣收縮之後,更廣義的漲價壓力在明顯放緩。

此外,2018年3月我國外債佔外儲的比值僅為59%,外債和GDP的比值僅為15%,均遠遠低於新興市場的平均水準。而且我國的經常項目保持巨額順差,這也意味著短期償債壓力不會明顯惡化。

因此,雖然去杠杆帶來了經濟下滑等短期風險,但是其降低了我國經濟的整體風險,這一點是必須肯定的。

最弱美元周期,無需過分擔心。

綜合來看,我們認為市場對於這一輪新興市場危機其實是過於擔心。

這一輪美元升值始於11年,在15/16年的時候新興市場面臨的問題比現在更嚴重,當時的美元指數一度破百,而且巴西、俄羅斯、南非等金磚國家當時經濟已經出現衰退,但是並沒有出現明顯的新興市場危機。而目前新興市場國家經濟表現遠好於當初,而且美元指數依然在100以下,市場普遍預測19年以後美國經濟也將減速,在史上最弱美元周期的背景下,未來新興市場出現全面危機的概率極低。

另外從危機的成因來看,歷史上80年代初和98年拉美與亞洲金融危機,其導火索均源於舉債發展經濟的模式、貨幣嚴重超發,而目前出問題的委內瑞拉、阿根廷和土耳其三國,也均是貨幣激增、通脹高企,導致了匯率大幅貶值。

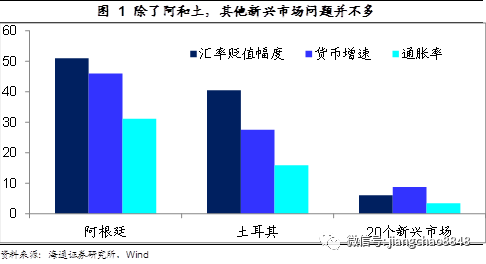

但是歷史不會重演,在吸取了歷史教訓之後,這一輪新興市場的貨幣增速明顯受控。除了3個問題國家之外,我們監測的其余20個主要新興市場經濟體貨幣平均增速不到10%,通脹均值只有3%左右,而且都積攢了足夠的外匯儲備來應對外債償付壓力,即便是外債壓力較大的經濟體,也觀察到經常項目或者經濟的改善,這說明新興市場基本面整體比以往更健康。

而從中國來觀察,雖然我們過去靠貨幣發展經濟的模式存在疑問,導致了資產泡沫等諸多問題,但是近兩年的去杠杆政策在逐步關閉影子銀行、大幅壓縮貨幣增速,雖然帶來了經濟下行的短期風險、和部分問題企業的償債問題,但是從整體來看大大降低了中國經濟的金融風險,也使得這一輪人民幣匯率貶值幅度相對可控。

因此,我們認為去杠杆是非常值得肯定的政策,而應對去杠杆帶來的經濟挑戰,我們不應該走重新放水的老路,而應該走大幅減稅、放開服務業管制、進一步改革開放提高效率的新路。這一次的個稅改革值得肯定,希望未來有更多減稅政策頒布,這樣我們就有希望走上可持續發展的陽關大道。

一、經濟:PMI微幅回升

1)PMI微幅回升。8月全國製造業PMI為51.3%,較7月微幅回升0.1個百分點,指向製造業景氣略回暖,主要貢獻來自生產邊際改善、供應商配送時間縮短,但8月PMI仍低於上半年均值,也低於去年同期,表明改善幅度較為有限。主要分項指標中,需求繼續下滑,生產、價格反彈,庫存繼續惡化。分規模看,大型企業PMI回落,中、小型企業PMI回升。

2)內外需均偏弱。8月新訂單指數繼續回落至52.2%,新出口訂單指數創6個月新低至49.4%,指向內需依然偏弱,而在貿易摩擦影響下,外需繼續走弱。

3)生產反彈存疑。8月生產指數有所反彈至53.3%,雖有季節性回升,但仍低於去年同期,並且與8月發電耗煤增速轉負趨勢不符。

4)庫存指標轉差。8月原材料庫存指數略回落至48.7%,產成品庫存繼續回升至47.4%,增長動能回落,企業原材料庫存回補乏力,而產成品庫存堆積。

二、物價:通脹短期反彈

1)食品漲幅擴大。上周豬價回落,菜價大漲,食品價格環比上漲1.6%,漲幅比前一周繼續擴大。

2)8月CPI小升。截止目前8月商務部食用農產品價格、農業部農產品批發價格環比漲幅分別為3%、4.5%,預測8月食品價格環比上漲2.5%,8月CPI小升至2.3%。

3)8月PPI回落。8月以來鋼價先漲後跌,煤價油價先跌後漲,預測8月PPI環漲0.1%,8月PPI同比漲幅回落至3.8%。

4)通脹短期反彈。近期蔬菜價格大幅上漲,主要受雨水氣象和山東壽光水災影響,預計8、9兩月CPI有望小幅回升,但峰值難以超過3%,我們預測在2.5%以內。而生產資料價格方面已經疲態盡顯,預計未來PPI將持續回落,年底回落至0左右,與此相應CPI僅在3季度短期反彈,4季度有望繼續回落。

三、流動性:貨幣依舊寬鬆

1)貨幣利率繼升。上周貨幣利率繼續回升,其中R007均值上升3bp至2.72%,R001下行17bp至2.38%。DR007下行1bp至2.62%,R001下行17bp至2.34%。

2)央行再度回籠。上周央行暫停公開市場操作,逆回到期回籠1700億,國庫現金投放1000億,央行淨回籠700億。

3)匯率小幅貶值。上周美元指數震蕩,人民幣兌美元先貶值後反彈,在岸、離岸人民幣分別貶至6.83、6.84。

4)貨幣依舊寬鬆。這兩年中國的去杠杆政策是值得肯定的,我們的廣義貨幣增速已經大幅收縮,與之相應的是匯率貶值風險也相對可控的。與此相應,我們認為這一輪通脹上升的風險非常有限。相應央行無需因為匯率貶值或通脹壓力提高利率水準,貨幣仍將保持在寬鬆狀態。

四、政策:支持實體經濟發展

1)支持實體經濟發展。國務院總理李克強8月30日主持召開國務院常務會議,聽取今年減稅降費政策措施落實情況匯報,決定再推新舉措支持實體經濟發展;部署完善國家基本藥物制度,保障群眾基本用藥需求、減輕藥費負擔。

2)個人所得稅減稅。新個人所得稅法規定,起徵點為每月5000元;居民個人的綜合所得,以每一納稅年度的收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除後的餘額,為應納稅所得額。財政部副部長表示,修法後個人所得稅的納稅人佔城鎮就業人員的比例將由現在的44%降至15%,月收入在2萬元以下的納稅人稅負可降低50%以上。

3)西部開發新格局。發改委西部開發司官員表示,正牽頭研究起草新時代推進西部大開發形成新格局的指導意見。據悉,制定頒布新的指導意見,將為今後10年乃至2035年前的西部大開發工作提供根本遵循。

五、海外:美墨達成新貿易協定,川普威脅退出WTO

1)美墨達成新貿易協定。上周,有著二十多年歷史的北美自由貿易協定(NAFTA)有望今年迎來2.0版本。汽車是美墨之間690億貿易逆差的主要來源,也是美墨雙邊貿易談判中最重要的部分。美國貿易代表署(USTR)上周稱,最新美墨貿易協定要求,原產地為美墨兩國生產汽車在貿易合約中佔比從當前的62.5%升至75%。

2)美加貿易談判無果。上周五美加貿易談判未果,川普希望90天內簽署與墨西哥雙邊協定,歡迎加拿大加入。據多倫多星報報導,川普曾表示協定必須完全按美方條款來,加拿大稱堅決捍衛國家利益,美國貿易代表萊特希澤上周五告知國會,川普總統打算簽署新的協定來取代NAFTA。

3)川普再次抨擊WTO。上周四,川普再次抨擊了WTO對美國不公平,他警告稱,如果WTO不盡責,那麽美國將從中退出。他還透露,正考慮將資本利得與通脹掛鉤,下調資本利得稅,這相當於對投資者進行減稅。這也一直以來是美國最高經濟顧問Kudlow的長期目標,Kudlow曾表示這項政策會刺激就業機會和經濟增長,因為人們不會因為通脹對資產價值的影響而被征稅。

4)日本央行調整購債次數。日本央行上周調整了9月的月度購債計劃,將把每月購債頻次從8月的6次降到9月的5次,這令市場擔心該行還能將現行超寬鬆刺激政策維持多久。日本央行實施的超級寬鬆刺激政策所引發的負面作用近年來頻頻為人詬病。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯繫原作者並獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:牛鵬飛