文/專欄作家 任澤平 羅志恆 孫婉瑩

隨著經濟逐步企穩,我們預計短期的穩增長將逐步讓位於長期的改革開放,未來貨幣政策從寬鬆期步入觀察期,邊際上進一步放鬆和收緊的可能性都不大。

事件

中國4月官方製造業PMI 50.1,連續兩個月高於榮枯線,預期 50.5,前值 50.5。非製造業PMI 54.3,預期 54.9,前值 54.8。

解讀

1、經濟繼續企穩,企業盈利改善,貨幣政策進入觀察期

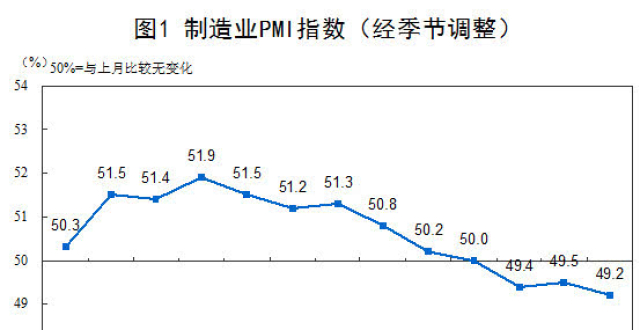

4月製造業PMI略有回落但連續兩個月高於榮枯線,經濟繼續企穩但基礎還不牢固,驗證我們去年提出的“經濟2019年中觸底”;生產、新訂單略回落但高於1季度均值,價格上升企業盈利改善;需求、價格回暖但庫存下降表明經濟周期由主動去庫存步入被動去庫存,經濟處於周期復甦早期;小型企業活力明顯提升,受益於減稅降費和普惠金融。

經濟企穩主要源於:第一,前期寬貨幣、寬信用政策逐步見效,積極的財政政策尤其是基建加大力度開始見效;第二,總書記民營經濟座談會講話、兩會公布減稅計劃及科創板注冊製改革等提振民營經濟信心;第三,從經濟周期運行看,主動去庫存的蕭條期結束並轉入被動去庫存的復甦期。

但當前經濟企穩基礎並不牢固:美歐經濟見頂回落、美國下半年大選可能引發中美關係再度趨緊、金融杠杆仍在高位、深層次問題仍未解決導致民營企業觀望情緒仍濃、結構性體制性問題仍有待於新一輪改革開放化解等。

隨著經濟逐步企穩,我們預計短期的穩增長將逐步讓位於長期的改革開放,未來貨幣政策從寬鬆期步入觀察期,邊際上進一步放鬆和收緊的可能性都不大(《政策頂——解讀419政治局會議精神》)。未來央行基礎貨幣投放可能回歸中性,但是考慮到前期寬信用政策滯後效應、企業盈利改善、房地產銷售回暖、股市上漲等,後續信貸社融有望持續放量。

未來資本市場的流動性驅動將弱化,企業盈利和改革預期驅動邏輯將增強,驗證我們提出的“改革牛2.0”,而非“水牛”。根據DDM模型,需求復甦、PPI上行和大規模減稅降費將驅動分子端盈利改善,改革將改善中國經濟長期增長前景、提升風險偏好。2014年中國開啟了一輪波瀾壯闊的“改革牛1.0”,主要靠改革的預期推動,預期走在前面,但後來因種種原因改革不及預期。由於改革推動遇阻,政策隨後轉向放水刺激,重走老路,“改革牛1.0”變成了“水牛”,暴漲暴跌,並最終以股災的方式終結。2019年初啟動的“改革牛2.0”,是 “改革牛1.0”的升級版,主要靠改革的實質落地及紅利釋放推動。具體來看, 2019年3月《政府工作報告》宣布了大規模減稅計劃,民營經濟受到高度重視,多層次資本市場提升到新高度,科創板和注冊製試點火速推出。總理博鼇講話,宣布加快修訂《外商投資法》配套法規,擴大增值電信、醫療機構、教育服務、交通運輸、基礎設施、能源資源等領域對外開放。中美貿易談判取得積極進展,新一輪大力度開放實質落地。空談誤國,實乾興邦。只有務實、市場化地推動新一輪改革開放,才有望開啟中國經濟新周期,“改革牛2.0”才能走的更高更遠,切勿重蹈覆轍。

2、製造業PMI略有回落但仍高於榮枯線,生產、新訂單略回落但高於1季度均值,價格上升企業盈利改善,庫存周期步入被動去庫存,小型企業活力明顯提升

4月PMI的主要特點是:

1)供給相對平穩,需求穩步復甦。製造業PMI為50.1%,較上月略降0.4個百分點,但仍連續2個月高於榮枯線,為2018年11月以來的次高點。其中,生產、新訂單略回落,新訂單回落幅度低於生產回落幅度,但仍高於1季度均值。

2)內需邊際回落、外需好轉,但內需仍強於外需。新訂單略回落但新出口訂單連續兩個月回升,與全球經濟近期回落速度放緩、中美貿易談判取得積極進展有關。4月美國製造業PMI指數與3月持平,歐元區PMI指數略有回升,同時BDI指數4月環比回升10.6%,國際貿易活動回暖。內需主要仍是基建和地產投資支撐,但前期建築業訂單逐漸落地見效,導致新訂單從高位有所回落,帶動內需邊際回落。

3)出廠價格指數明顯上升、原材料購進價格指數回落,預計PPI上行,同時社保降費即將於5月1日實施,利於企業盈利改善,“盈利底”將逐步出現。

4)需求復甦、價格溫和回升、庫存下降,庫存周期步入被動去庫存階段。4月PMI各分項變化較大的是庫存指數,其中原材料、產成品庫存指數分別下降1.2和0.5個百分點至47.2%和46.5%,低於去年同期的49.5%和47.2%。從本輪庫存周期的運行看,2016Q2-2017Q1,主動補庫存;2017Q1-2018Q3,被動補庫存;2018Q3-2019Q1,主動去庫存;2019年3月正式進入被動去庫存。從歷史看,被動去庫存階段平均歷時7.5個月,最近4輪庫存周期的被動去庫存階段平均歷時5個月,本輪反彈力度較弱,不是大水漫灌和強刺激,因此預計從被動去庫存轉入主動補庫存預計在三四季度,全年經濟前低後穩。

5)經營預期和採購量指數略有回落,但仍處較高水準,顯示企業對未來樂觀。務實、開放、市場化改革和簡政放權的措施逐步激發市場活力。

6)小企業PMI上升至6個月高點,生產、新訂單和經營預期指數均明顯提升,供給側改革升級、寬貨幣到寬信用、減稅降費等政策提振小企業信心。

3、生產和新訂單略回落但仍保持較高景氣水準,外需邊際回暖帶動新出口訂單回升

生產端,4月PMI生產指數為52.1%,較上月回落0.6個百分點,與微觀數據的發電耗煤量下滑相印證,但仍較一季度均值上升1.1個百分點,處於7個月以來的較高景氣水準,連續兩個月高於52%。回落的原因有:第一,4月1日增值稅降低,企業為了多抵扣增值稅,在3月增加採購,驅動上遊企業增加生產,導致3月生產偏高,透支了4月的部分生產和訂單;第二,春節偏早,復工早,3月生產強於往年,基數高。

需求端,基建和地產投資支持內需繼續企穩,但邊際放緩。新訂單回落幅度小於生產回落幅度,且反映經濟動能的指標(新訂單-庫存)連續4個月上升。新訂單指數為51.4%,較上月回落0.2個百分點,較1季度均值上升0.8個百分點,需求仍處穩步復甦階段。反映經濟動能的指標(新訂單-產成品庫存)較上月回升0.3個百分點,連續4個月上升。進口指數49.7%,較上月回升1個百分點,較1季度均值回升2.8個百分點,與進口環節增值稅下降、中國加大對美採購有關。當前內需仍主要依靠基建和地產,但4月邊際有所放緩,由於1季度赤字規模達到歷史同期之最,4月財政支出增速可能略下行,4月地方政府債券淨發行額為600億,去年同期為3018億。

外需邊際回暖,新出口訂單指數49.2%,較上月提高2.1個百分點,較1季度均值提高2.8個百分點。全球BDI指數年初大幅下跌50%但近期回升,4月BDI指數環比回升10.6%,出口形勢邊際好轉。主要原因:一是世界經濟見頂回落的速度放緩。4月美國製造業PMI為52.4%,與上月持平,歐元區PMI為47.8%,較上月回升0.3個百分點;其中,歐洲經濟火車頭德國製造業PMI為44.5%,較上月回升0.4個百分點。二是中美談判取得積極進展,雙方已達成大部分共識,包括在中美設立公平、對等的“執行辦公室”監督協議執行,當前中美已敲定於4月30日當周和5月6日當周再舉行兩輪談判,中美兩國元首有望於6月底在G20大阪峰會簽署協議。

4、出廠價格指數回升,社保降費即將落地實施,企業盈利將逐步改善,改革落地和盈利改善驅動資本市場“改革牛2.0”

4月PMI出廠價格指數繼續回升,5月1日社保降費落地,企業盈利有望持續改善。主要原材料購進價格指數為53.1%,較上月回落0.4個百分點。同時,出廠價格指數為52.0%,較上月上升0.6個百分點,連續兩個月保持在榮枯線以上。出廠價格和原材料價格指數差值為-1.1%,較上月收窄1.0個百分點,連續兩個月收窄,表明相關行業企業利潤空間有所增大。5月1日,社保降費即將落地,企業盈利有望持續改善,並帶動製造業和民間投資回升。

4月布倫特原油月均價格環比上漲約7.6%,同比下降0.7%,較2月收窄1.5個百分點;南華工業品價格指數月均環比上漲2.8%,螺紋鋼環比變化上漲4.9%。分行業看,黑色金屬冶煉及壓延加工業的價格指數升幅最大,位於65.0%以上,且出廠價格指數明顯高於主要原材料購進價格指數。

5、經營預期指數保持高景氣,採購量高於榮枯線,原材料和產成品庫存均下行,庫存周期步入被動去庫存,經濟步入周期復甦早期

內外部環境改善,企業信心增強,生產經營預期指數為56.5%,較上月回落0.3個百分點,較1季度均值回升1.3個百分點,連續3個月處於56%以上的高景氣區間。採購量指數為51.1%,較上月略回落0.1個百分點,較1季度均值回升1.6個百分點,反映企業對未來較為樂觀。主要源於:外部中美貿易摩擦暫緩;內部財政貨幣等政策持續發力,貨幣政策從寬貨幣到寬信用,社融和M2觸底反彈;務實、開放的改革和大規模減稅降費提振信心,企業經營預期明顯改善。

價格和營業收入上升、需求復甦的同時,原材料庫存和產成品庫存指數下行,庫存周期進入被動去庫存階段,經濟從蕭條到復甦。原材料和產成品庫存指數分別為47.2%和46.5%,較上月回落1.2和0.5個百分點,低於去年同期的49.5%和47.2%。3月製造業庫存同比0.6%,較上月大幅減少5.9個百分點。分行業看,上中下遊行業庫存同比均下滑。其中,黑色冶煉、化學纖維和化學原料庫存同比下降最為突出,3月庫存同比分比為-19.0%、11.6%和-3.6%,分別較上月下滑16.6、11.7和9.7個百分點。

目前需求、價格回升,帶動預期改善和採購量加大,當企業經營者確認需求回升可持續,將繼續增加生產和採購,被動去庫存才會轉向主動補庫存,預計三四季度進入主動補庫存,同時由於補庫存力度不大,全年經濟前低後穩。從庫存周期的運行看,2016Q2-2017Q1,主動補庫存;2017Q1-2018Q3,被動補庫存;2018Q3-2019Q1,主動去庫存;2019年3月正式進入被動去庫存。從歷史看,被動去庫存階段平均歷時7.5個月,最近4輪庫存周期的被動去庫存階段平均歷時5個月,本輪反彈力度較弱,不是大水漫灌和強刺激,因此預計從被動去庫存轉入主動補庫存預計在三四季度。

6、小型企業景氣度持續提高,小企業的生產、新訂單和經營預期明顯好轉,紓困措施見效

不同規模類型企業分化,大中型企業景氣度略下滑,小企業PMI指數升至6個月新高。大型企業PMI為50.8%,比上月回落0.3個百分點,較1季度均值回落0.5個百分點,繼續高於臨界點。中、小型企業PMI為49.1%和49.8%,分別比上月變化-0.8和0.5個百分點,較1季度均值分別回升1.1和2.5個百分點。其中,小企業的生產指數為49.8%,較上月上升0.5個百分點,大中型企業分別下降0.3和0.8個百分點。小企業的新訂單指數為50%,較上月上升1個百分點,升至6個月高點,而大企業與上月持平、中型企業略有下滑。小企業的經營預期指數為56.6%的高位,連續4個月高於榮枯線,較上月上升0.1個百分點,而大中型企業分別變化0.1和-1.4個百分點。總體上,小型企業在財政、金融逆周期調節等一系列紓困措施的支持下經營困難得到緩解。

7、從行業看,高技術製造業延續高景氣

高技術製造業繼續領跑。高技術製造業PMI為52.9%,高於製造業總體2.8個百分點,連續4個月保持升勢。其中,高技術製造業新訂單指數升至10個月高點,為56.2%,表明高技術製造業發展態勢較好,推動製造業轉型升級。此外,醫藥和計算機通信電子設備製造業的兩個指數均位於54.0%以上。

8、建築業繼續保持高景氣,但新訂單和經營預期指數回落

非製造業商務活動略有回落,建築業保持高景氣,但新訂單和經營預期指數回落。非製造業商務活動指數為54.3%,比上月回落0.5個百分點;新訂單指數50.8%,較上月回落1.7個百分點。其中,受基建和地產投資支撐,建築業景氣度保持高景氣。4月建築業商務活動指數為60.1%,較上月回落1.6個百分點,連續兩個月處於60%以上的高景氣區間;新訂單指數為54.6%,較上月回落3.3個百分點;建築業經營活動預期指數為61.9%,比上月回落3.8個百分點。隨著前期的訂單落地見效,後續訂單將難以持續大幅增加,而保持在相對較高的區間。

(本文作者介紹:恆大集團首席經濟學家,恆大經濟研究院院長。曾擔任國務院發展研究中心宏觀部研究室副主任、國泰君安證券研究所董事總經理、首席宏觀分析師。)