紅刊財經 廖志靈

近一段時間,幾大保險公司都經歷了比較大幅度的調整。同時,市場上傳出新華保險管理層要離任,加上中國十年期國債利率出現趨勢線下跌等因素,導致市場投資人普遍看空保險行業。但在筆者看來,保險公司的長期增長邏輯並沒有發生大的變化,就算市場所預期的悲觀情緒真的發生了,但因為這些公司已經跌出了安全邊際,所以未來伴隨著行業景氣度的恢復,市場終究會反映公司的合理價值。

確定性增量保障內含價值

保險公司價值的多少,基本是通過當年的內含價值多少體現出來的。將內含價值增長來源進行拆分,則大致可分為主要三類,即內含價值的預計回報(確定)、新業務價值增長(確定),以及投資偏差運營偏差假設變動等(不確定)。

因為內含價值等於有效業務價值加上調整後的淨資產,一般來說,可根據保險公司已經承保的保單,以折現率11%來預計未來現金流來確定有效業務價值,所以只要一年一年的過,這部分價值會慢慢漲回來。而根據歷史情況,調整後的淨資產一般有5%的投資回報,綜合來看,兩者產生的預計回報對內含價值增長的影響大概會在8%~9%之間。而過往的保費產生的新業務價值只要是增加的,無論同比有增長還是減少,對內含價值的增長都產生了正向的貢獻。投資偏差運營偏差假設變動等是保險公司進行資金投資產生的,長時間來看,它的變動並不大,但是短時間來說,它是波動的,對年度利潤可以產生正貢獻或者是負貢獻,這裡也是市場最擔心的。雖然每個保險公司對不同產品的未來投資收益率假設可能有所不同,但長期來看,大都在5%左右。從上述拆分就可以清楚地看到,就算保險公司真的業務增長變慢,但因為有預計回報和新業務價值的確定性增量,從而導致其內含價值的確定性釋放,所以投資者無須過分擔心。

並沒有市場預期的那麽悲觀

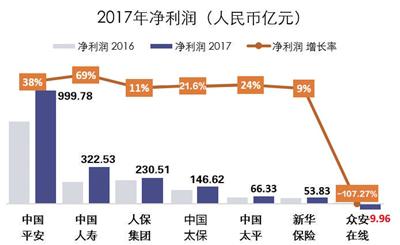

當前市場對保險公司的主流看空觀點基本上可以歸結於兩個部分,即對新業務價值的貢獻增長變慢和投資收益率變低的擔憂。其實,保險業務並沒有市場所預期的那麽差。首先,市場上短期的擔憂就是關於2019年第一季度的新單保費可能會負增長,從而導致新業務價值的貢獻會減弱,但這裡忽略了保險公司轉型帶來的改變。過去,幾乎所有保險公司都願意付出大力氣來做“好采頭”,也就是在第一季度更多的保單。保險龍頭中國平安的NVB(新業務價值)在2017年1季度佔比達到32%,一季度新單保費佔比達到46%,這樣的比重無疑是犧牲了新業務價值率(品質),而沒有重視保單真正的價值。所以保險公司當下正在經歷一場由過去的高增長轉向現在的高品質的轉型更新。根據現有數據,儘管中國太保全年新保單下滑5.4%,但由於新業務價值率繼續上升,進而導致新業務價值會表現為微幅正增長,市場預期最差的新華保險的新業務價值率已經突破50%。相信隨著2018年相關數據的公布,可以看到更多的公司在新業務率上有所攀升,從量驅動公司業績增長變為以質驅動。

其次,引起大家對投資收益率的悲觀預期的導火索就是低利息,10年期國債收益率持續下行,也就是說,大多數投資者認為保險公司未來可能因為經濟下行,達不到它們5%的投資假設。但我們關注一下像美國等成熟市場,會發現事實沒有那麽悲觀。在美國2008年次貸危機後的低息周期(2011~2016年),美國壽險龍頭MetLife也有5.19%的投資收益率,其他公司都能做到4%以上,加上當前中國優質公司的價值在股市被低估,不排除壽險公司會加大對股市的配置力度,所以市場對中國保險公司的預期過於悲觀了,要知道,我國的經濟增長還是快於美國,相對來說保險公司持有資產的收益率一般也會更高。根據有的機構數據測算,按照目前中國這些保險公司的內含價值增長水準,如果把長期投資回報率假設降低到4%,1年後內含價值就能再漲回來。如果大家更悲觀一點,即便把長期投資收益率假設下調為3%,2年後內含價值就能再漲回來。

低估值令保險公司價值湧現

關於保險是不是一個好行業的問題,最直接明了的就是把中國與世界發達國家對比一下。截取2017年的數據,儘管我國的保險密度(人均年交保費)從1980年的0.47上升到2017年的2646元,但是相比美國而言,還是有近10倍的差距。同時,中國的保險深度(保費/GDP)相較於世界平均保險密度,也有近一倍的空間,中國的保費收入更是連美國的40%都不到。隨著時間的推移,中國在保險方面與發達國家的差距將會逐漸縮小。所以,保險可以說在中國還是朝陽行業,仍然有長長的坡和厚厚的雪。

巴菲特先生很早就表達過這樣一個觀點,以一個合理的價格買入優質公司是一筆好生意,更何況,當下市場有讓投資者以低估價格買入好公司的機會。按照中信證券的2018年預測加上1月18日股市的收盤價,我們可以看到,主要A股的保險公司的平均P/EV是0.85,H股平均P/EV是0.76。保險龍頭中國平安的P/EV(股價/內含價值)也就只有1.1倍,而最低估的新華保險H只有0.54倍。如果對比它們的歷史數據就可以知道,保險公司的估值已經到達歷史低位區間,不可謂沒有投資價值。

作為理性的投資者,都應該知道股票市場短期是投票機,長期才是稱重機,只有這樣,才能不畏浮雲遮望眼,在迷霧中找到有投資價值的公司。相信在低估值下,保險公司已經到達擊球點區間,隨著市場不斷回歸理性,它們的價值將會慢慢地被市場所發現。

(本文已刊發於2019年1月26日出版的《紅周刊》)