中國經濟網北京7月2日訊 (記者 蔣檸潞) 上半年最後一個交易日,通化金馬(000766.SZ)報收11.88元,漲幅2.24%,成交額8552.23萬元,換手率1.28%。通化金馬2017年11月24日起停牌,今年6月21日複牌,複牌後股價迎來兩個跌停,近日股價一直震蕩。這令經歷了七個月停牌等待的股民煩悶不已。

通化金馬於5月23日推出重組計劃,公司擬向蘇州工業園區德信義利投資中心(以下簡稱:德信義利)、聖澤洲、七煤集團、雙礦集團、雞礦集團、鶴礦集團等6個交易對方發行股份及現金收購七煤醫院、雙礦醫院、雞礦醫院、鶴礦醫院及鶴康腫瘤醫院各84.14%股權,標的資產整體作價21.91億元。同時,公司擬募集配套資金不超過6.9億元。

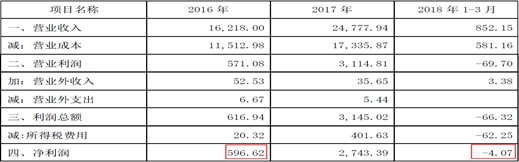

通化金馬擬收購的這五家醫院中,2017年四家醫院實現了盈利,一家醫院淨利潤出現虧損。具體為:七煤醫院去年實現淨利潤2396.46萬元;雙礦醫院實現淨利潤4627.27萬元;雞礦醫院實現淨利潤7221.36萬元;鶴礦醫院實現淨利潤2750.19萬元;鶴康腫瘤虧損276.72萬元。

本次交易中,德信義利將取得現金對價15億元,其執行事務合夥人系上市公司控股股東北京晉商。

德信義利須承擔業績補償責任,但有媒體質疑德信義利業績補償的能力。德信義利2016年、2017年歸母淨利潤分別為-8943.55萬元、-2.05億元。

在深圳證券交易所5月30日下發給通化金馬的《重組問詢函》中,要求通化金馬說明,公司與交易對方德信義利、聖澤洲以及德信義利普通合夥人北京晉商簽署的《業績補償協定》得標的資產減值金額補償主體。

那麽付出15億真金白銀的通化金馬狀況如何?2017年年報顯示,公司截止2017年底商譽為20億元。2018年一季報顯示,通化金馬前10大股東中7家質押股票,累計質押5.65億股。

通化金馬背負20億商譽 5.6億股質押

去年年報顯示,截止2017年12月31日,通化金馬商譽的账面價值為人民幣20.02億元,相應的減值準備為0元。其中,投資哈爾濱聖泰生物製藥有限公司形成的商譽餘額為17.64億元;投資成都永康製藥有限公司形成的商譽餘額為2.34億元;投資拉薩雍康藥材有限公司形成的商譽餘額為415.32萬元。

截至2018年一季度末,通化金馬7家股東共質押5.65億股。其中,北京晉商聯盟投資管理有限公司質押4.22億股;晉商聯盟控股股份有限公司質押4210萬股;蘇州仁和匯智投資中心質押3000萬股;蘇州晉商聯盟陸號投資中心質押2824.57萬股;通化市永信投資有限責任公司質押1000萬股;蘇州晉商聯盟柒號投資中心質押1873萬股;天是和順投資控股(北京)有限公司質押1426.53萬股。

德信義利收15億現金 上市公司控股股東背鍋業績補償

關聯交易報告書顯示,通化金馬擬向聖澤洲發行股份購買其持有的七煤醫院、雙礦醫院、雞礦醫院、鶴礦醫院和鶴康腫瘤醫院等五家醫院各11.52%股權;擬分別向七煤集團、雙礦集團、雞礦集團發行股份購買其分別持有的七煤醫院15%股權、雙礦醫院 15%股權、雞礦醫院15%股權;擬向鶴礦集團發行股份購買其持有的鶴礦醫院15%股權和鶴康腫瘤醫院15%股權;擬向德信義利支付現金購買其持有的七煤醫院、雙礦醫院、雞礦醫院、鶴礦醫院和鶴康腫瘤醫院等五家醫院各57.62%股權。

本次交易的交易對方德信義利的執行事務合夥人系上市公司控股股東北京晉商,公司本次交易構成關聯交易。

按照發行股份的定價12.24元/股計算,上市公司購買標的資產需發行股份總數為5641.29萬股。本次交易成功實施後,德信義利將取得現金對價15億元。根據《業績補償協定》的約定,德信義利承擔的業績補償與資產減值補償合計不應超過其在本次股權轉讓中獲得的轉讓對價總額,即15億元。本次交易成功實施後,德信義利取得的現金對價15億元將用於中間級和優先級合夥人的退出。

業績承諾方承諾,標的公司於2018年度、2019年度和2020年度合計實現的淨利潤分別不低於1.71億元、1.85億元和2.11億元。

北京晉商承諾,若德信義利無法承擔本協定項下的補償義務支付補償款的,北京晉商將就其無法支付的補償款承擔 100%的補償責任。

數據顯示,德信義利近兩年來淨利潤虧損。2016年、2017年德信義利實現營業收入分別為無、402.39萬元;實現歸屬於母公司所有者的淨利潤分別為-8943.55萬元、-2.05億元。

責任編輯:陳靖