全文共2334字,閱讀大約需要5分鐘

作為A股市場最重要的機構投資者之一,保險資金在資本市場的一舉一動備受關注。6月9日,一則“監管醞釀提升保險公司入市比例,兆增量資金候場”的消息釋放利好信號。6月10日,上證指數開盤報2833.01點,收盤於2852.13點,相比上一個交易日上漲24.33點,漲幅0.86%。不過,這並非意味著大批險資已入市,北京商報記者採訪了解到,大部分保險公司對待入市依舊選擇謹慎對待。在他們看來,險資入市可謂是一把“雙刃劍”,一方面,在利率下行、非標產品陸續到期、防控金融風險的大環境下,入市有助於提高險資預期收益率;另一方面,由於資本市場震蕩調整,高權益投資比例或將使保險公司暴露在更高的權益敞口之下。

01

權益投資成保險公司淨利“功臣”

2019年以來,權益類投資挑起了保險公司投資收益的“大梁”。從北京商報記者獨家獲得的一組數據顯示,前四月保險公司資金運用餘額為169922.43億元,較年初增長3.56%。其中,證券投資基金8708.46億元,股票12661.16億元,兩者合計佔比12.57%。

從收益率來看,前四月平均投資收益率為1.95%。除其他投資外,僅兩項超過平均值,分別是股票收益率5.24%,較一季度4.24%提升了1個百分點;證券投資基金為1.97%,較一季度1.62%高出0.35個百分點。市場也再現“小馬拉大車”,如前四月佔比7.45%的股票,其投資收益為614.60億元,僅次於佔比33.82%,投資收益為879.49億元的債券投資。

而2019年以來的權益類投資向好,也帶動了保險公司利潤方面的大豐收。海通證券發布報告稱,一季度五大上市保險公司淨利潤合計同比大增70%,主要源於權益市場上漲帶動投資收益提升。2019年1季度,中國平安、中國人壽、中國太保、新華保險、中國人保分別實現歸母淨利潤455億元、260億元、55億元、34億元和59億元,分別同比增長77.1%、92.6%、46.1%、29.1%和12.1%。

同時,資本市場數據也顯示,2019年一季度,險資出現在409家上市公司的前十大流通股股東名單上,其中124家公司為新進持股。

市場人士不禁猜想,鑒於權益類投資帶來的優異成績,如果此次銀保監會進一步放寬權益類資產投資比例,保險公司會否緊跟步伐加大此類投資?

對此,某滬上保險資管公司相關人士表示,如果銀保監會進一步放寬權益類資產投資比例,對於中小保險公司來說,為應對長期低利率環境帶來的挑戰仍有望繼續加大權益配置比例;但對於大型保險公司特別是上市保險公司來說,出於穩健經營和利潤穩定的考慮,繼續大幅提升股票和基金等核心權益投資比例的概率較低。

“即便大型保險機構不一定會大幅提升核心權益投資比例,但在新會計準則即將實施的背景下,有望進一步調整權益持倉結構,整體權益投資比例仍有望提升,比如加大權益法核算的長期股權投資的股票佔比,加大未上市股權投資比重。”該人士補充道。

02

加大配置背後風險敞口猶存

劇烈震蕩的市場中,一方面,權益類投資帶來的成績是顯而易見的,另一方面,如果投資股票等權重過大,很容易造成保險公司利潤的大起大落。

“更高的權益投資比例或將使保險機構暴露在更高的權益敞口下。”另一位保險資管負責人分析,特別是對一些中小保險公司來講,繼續大幅提升權益類資產投資比例不僅會加大當期淨利潤的波動,加劇償付能力的波動程度;而且會提前運用完應對持續低利率環境的選擇工具,如果未來長期利率持續下行,中小保險機構如果不改變現有保險經營模式,長期利差損風險仍然較大。

對於大型保險公司特別是上市保險公司,如果一味加大未上市股權和權益法核算的股票佔比,也會存在一些潛在風險。該人士解釋道,比如未上市股權投資的高波動高回報及潛在退出難問題,再如權益法核算的長期股權投資股票,一旦投資標的淨利潤大幅下滑甚至出現虧損,巨額投資將會顯著加劇投資組合的收益波動,同時長期股權投資股票雖然有高ROE貢獻但實際上除了分紅收入外,並沒有現金流流入,容易帶來潛在的現金流壓力。

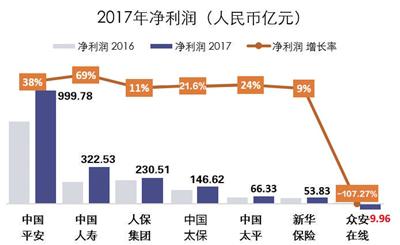

而受資本市場整體下行影響,保險公司的淨利潤同樣會收到拖累,例如2018年5家上市保險公司中國平安、中國人壽、中國太保、新華保險和中國人保2018年合計實現實現歸母淨利潤1581.90億元,同比微增0.1%。

其中,中國人壽2018年歸屬母公司股東的淨利潤為113.95億元,同比下降64.7%,該公司在年報中表示,受權益市場整體震蕩下行影響,公開市場權益類投資收益同比大幅減少。同時,受權益類市場大幅下跌影響,中國人壽的股票、基金價差收入和公允價值變動損益均為負值,導致公司總投資收益率較2017年下降顯著。

03

擇機選股,保險公司審慎投資

總體來看,保險公司在權益市場的投資,一方面能為其帶來豐厚的投資收益,一方面也伴隨著不穩定風險。而從保險投資的原則來看,為了保證資產質量的穩定和保單的兌付,一直以來,險資投資需兼具安全性、收益性、流動性三大原則。

“保險資金是以追求收益的持續穩健為目標。”中國社會科學院保險與經濟發展研究中心主任郭金龍表示,雖然現在股票市場估值已經到了相當的低位,但由於對未來前景的不明朗和悲觀的預期,即使具有投資價值的上市公司也有可能股價向下波動。保險資金可能要面臨短期股市繼續調整的可能性。上市公司風格迥異,魚龍混雜,不乏有很多優質的上市公司,但要注意避免盈利能力差、經營不善的企業。

華泰證券也認為,在銀保監會大力鼓勵保險公司擴容投資渠道的環境下,保險公司也不能盲目投資,應根據自身的投資收益期望水準和風險承受能力謹慎合理配置投資產品,認清各種投資產品的潛在風險。保險資金的長久期配置屬性要求保險公司追求風險可控的穩健收益。

那麽,以“穩健”投資為主的險資,除了配置藍高分紅、低估值的藍籌股外,還看好哪些板塊?北京商報記者在採訪中獲悉,一些資管公司對新動能培育項目、5G、科創板等表現出濃厚的興趣。廣發基金宏觀策略部分析稱,從大類資產配置的角度來看,隨著A股估值重回低位,以十年期國債收益率為代表的無風險收益率自6月之後開始下行,A股當前隱含的風險溢價水準已經接近歷史相對高位,A股的配置價值愈發明顯。行業配置角度,建議關注產業政策對衝可能性較大的行業,如汽車和家電。