來源:薑超巨集觀債券研究

聯儲加息如期而至,中國央行如何應對?——18年3月美聯儲議息會議點評(海通巨集觀薑超、梁中華)

摘 要

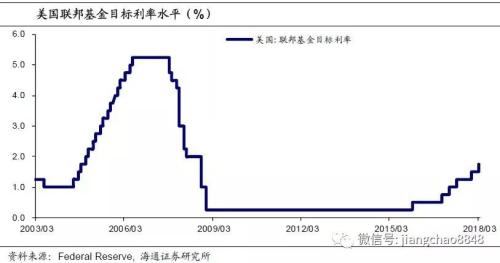

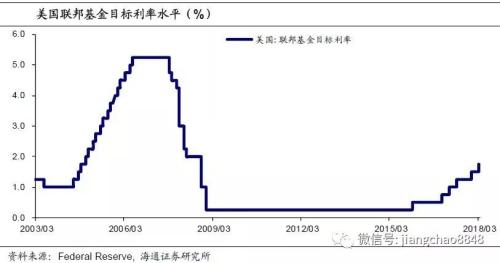

事件:北京時間今日凌晨,美聯儲3月議息會議決議以8:0的投票結果獲得通過,決定上調聯邦基金目標利率區間至1.5%-1.75%。我們的觀點是:

美聯儲年內首次加息,符合市場預期。美聯儲3月FOMC會議決議以8:0的投票結果通過,決定上調聯邦基金目標利率區間至1.5%-1.75%。FOMC委員會預計隨著貨幣政策的漸進調整,未來經濟仍會溫和擴張,就業情況仍會保持強勢,通脹中期有望回升至2%。儘管本次加息決定本身符合之前市場預期,但美聯儲上調了明後兩年的利率水準,且會後美聯儲主席鮑威爾指出越來越多的美聯儲官員對貿易政策和資產泡沫問題感到擔憂。會後美國10年期國債利率先升後降,美元指數大跌,黃金價格大漲,美股小幅調整。

美聯儲上調經濟前景預測,仍將漸進加息。美聯儲上調經濟增速和通脹預測,下調失業率預測,同時也上調了對明後兩年的利率預測。美聯儲預期2018年共將有3次加息,2019年有3次(之前預測2次),2020年有2次(之前預測2次)。期貨市場數據顯示,當前市場對2018年加息次數的預測也為3次,年內再度加息時點或在6月,概率高達83%。

短期經濟指標雖穩,美國複蘇周期或已接近尾聲。整體來說美國短期指標顯示經濟依然穩定,但放在更長周期來看,我們認為美國本輪經濟複蘇進程或在接近尾聲。首先,本輪經濟擴張周期已經經歷了105個月,在過去160年的33輪經濟周期中即將排名第二,擴張時間已經接近極限。其次,目前美國失業率只有4.1%,處於過去50年的歷史低位附近,上一次美國失業率降至4%左右還是在2000年,隨後一年就發生了經濟衰退,在07年時美國失業率也曾降至4.4%,隨後一年發生了次貸危機。最後,在經濟已經實現充分就業的情況下,川普政府推出的減稅刺激政策對經濟生產的刺激作用會越來越有限,而對需求端消費的刺激作用會更大,可能會推升通脹,而通脹回升又會進一步促使美聯儲加快收緊步伐,對經濟增長構成壓製。

中國央行跟隨加息必要性不大,即使跟隨影響也有限。我們認為當前中國央行跟隨美聯儲加息的必要性並不大。一方面,中國經濟是大國經濟,享有獨立的貨幣政策,去年跟隨美國在公開市場加息的主要顧慮是人民幣匯率在貶值,加息以穩定匯率。但當前美元大幅貶值、人民幣匯率升值,無需為了穩定匯率而加息。其次從國內經濟通脹走勢看,雖然同步指標的工業投資增速反彈,但領先指標的社融增速大幅回落、通脹預期降至兩年新低,後續經濟通脹有回落壓力,央行上調利率的必要性不足。最後即便中國央行選擇上調公開市場操作利率,我們認為幅度也非常有限,央行官方利率依然遠低於市場利率,也就很難對市場利率產生實質性影響。

第一、美聯儲年內首次加息,符合市場預期。

美聯儲3月FOMC會議決議以8:0的投票結果通過,決定上調聯邦基金目標利率區間至1.5%-1.75%。美聯儲認為1月議息會議以來,美國經濟溫和增長,就業市場繼續改善;家庭開支和商業固定投資增速相較四季度趨於溫和;但總體通脹和核心通脹仍低於2%,儘管近幾月基於市場衡量的通脹補償小幅回升,但仍處於低位,且基於調查的通脹預期幾乎未變。FOMC委員會預計隨著貨幣政策的漸進調整,未來經濟仍會溫和擴張,就業情況仍會保持強勢,通脹中期有望回升至2%,因此美聯儲決定加息25BP。

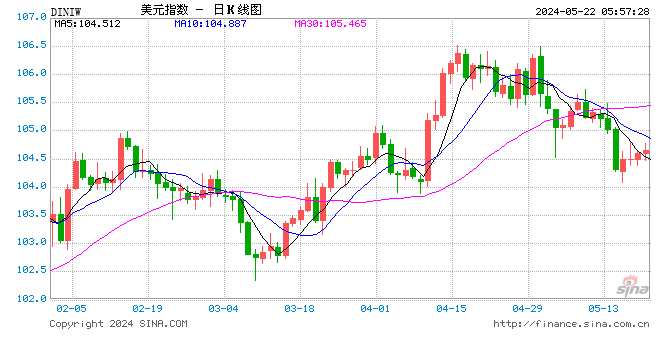

儘管本次加息決定本身符合之前市場預期,但美聯儲上調了明後兩年的利率水準,且會後美聯儲主席鮑威爾指出越來越多的美聯儲官員對貿易政策和資產泡沫問題感到擔憂。會後美國10年期國債利率先升後降,美元指數大跌,黃金價格大漲,美股小幅調整。

第二、美聯儲上調經濟前景預測,仍將漸進加息。

美聯儲上調經濟增速和通脹預測,下調失業率預測。本次會議中美聯儲官員將對美國2018年GDP增速的預測從2.5%上調至2.7%,將2019年GDP增速預測從2.1%上調到2.4%,2020年預測保持不變;同時將2018年的失業率預測從3.9%下調至3.8%,將2019年失業率預測從3.9%下調至3.6%,2020年預測從4.0%下調至3.6%;通脹方面,將2020年總體通脹預測從2.0%上調至2.1%,將2019年和2020年的核心通脹預測均從2.0%上調至2.1%。

美聯儲也上調了對明後兩年的利率預測,2019年美聯儲目標利率預測從2.7%上調至2.9%,2020年從3.1%上調至3.4%,而2018年的目標利率預測仍保持在2.1%的水準,這意味著美聯儲預期2018年共將有3次加息,2019年有3次(之前預測2次),2020年有2次(之前預測2次)。美聯儲主席鮑威爾會後表示,漸進加息有助於經濟持續穩健增長和就業改善,而加息過慢可能會導致未來突然快速加息,給經濟造成風險。期貨市場數據顯示,當前市場對2018年加息次數的預測也為3次,年內再度加息時點或在6月,概率高達83%。

第三、短期經濟指標雖穩,美國複蘇周期或已接近尾聲。

美國去年四季度GDP環比折年增速降至2.5%,但同比小幅回升至2.5%,經濟增長依然相對穩定。從就業狀況來看,美國2月失業率仍在4.1%的低位,近三個月平均新增非農就業人數穩定在24.2萬。從通脹數據來看,美國1月核心PCE物價同比為1.5%,最新公布的2月核心CPI同比穩定在1.8%,就業市場的收緊暫未明顯帶來通脹壓力。

整體來說美國短期指標顯示經濟依然穩定,但放在更長周期來看,我們認為美國本輪經濟複蘇進程或在接近尾聲。首先,從歷史上經濟周期的角度看,以上一輪經濟周期底部的09年6月來測算,本輪經濟擴張周期已經經歷了105個月,在過去160年的33輪經濟周期中,其持續時間僅次於61-70年的106個月和91-01年的120個月,這一輪美國經濟擴張時間已經接近極限。其次,從失業率數據來看,目前美國失業率只有4.1%,處於過去50年的歷史低位附近,上一次美國失業率降至4%左右還是在2000年,隨後一年就發生了經濟衰退,在07年時美國失業率也曾降至4.4%,隨後一年發生了次貸危機。最後,在經濟已經實現充分就業的情況下,川普政府推出的減稅刺激政策對經濟生產的刺激作用會越來越有限,而對需求端消費的刺激作用會更大,可能會推升通脹,而通脹回升又會進一步促使美聯儲加快收緊步伐,對經濟增長構成壓製。

第四、中國央行跟隨加息必要性並不大,即使跟隨影響也相對有限。

去年12月美聯儲加息後,中國央行隨後將公開市場操作利率上調了5BP,本次美聯儲加息後中國央行是否會跟隨呢?

我們認為由於美元貶值人民幣升值,中國央行跟隨美聯儲加息的必要性並不大。首先,中國是全球第二大經濟體,中國經濟是大國經濟,享有獨立的貨幣政策,因此本來就無需跟隨美國調整貨幣政策,比如誰也不會預測歐洲或者日本這一次會跟隨美國加息。在去年確實中國央行一度跟隨美國上調了公開市場利率,但當時的背景還是美元升值,人民幣有貶值壓力,所以央行有動力維持匯率穩定、跟隨美國加息。但今年以來美元持續走弱,人民幣對美元整體繼續升值,從6.5的水準升值到當前的6.33附近,人民幣走勢太強而非太弱,所以央行無需為維穩匯率而加息。所以對於美聯儲加息,中國央行是可跟可不跟的。

其次從國內經濟通脹走勢看,雖然同步指標的工業投資增速反彈,但領先指標的社融增速大幅回落,通脹預期降至兩年新低,後續經濟通脹有回落壓力,央行上調利率的必要性不足。

即便中國央行選擇上調公開市場操作利率,對資金面影響也非常有限。最後即便中國央行選擇上調公開市場操作利率,我們認為幅度也非常有限,央行官方利率依然遠低於市場利率,也就很難對市場利率產生實質性影響。

責任編輯:牛鵬飛