意見領袖 | 譚雅玲

上周外匯市場美元升值與經濟比較偏弱,升值不得已的強勁經濟是主要推進因素。一周美指從106.1392點上至106.5787點,升值0.41%;區間位於105.3606-106.8937點,振幅1.455%;周初貶值為主,周末節製升值突出。由此,主要籃子貨幣迂回相對低水準跟隨調節,歐元1.05美元不變,英鎊維持1.22美元,瑞郎略貶0.90瑞郎,加元貶值1.38加元,日元升值149日元,澳元維穩0.62美元,紐西蘭元穩定0.58美元。我國人民幣離岸貶值依舊,最低7.33元,開盤與收盤價均低於在岸為7.32元和7.33元;相對在岸溫和於7.31元維穩突出。當前外匯市場由於經濟、貿易以及宏觀環境交叉複雜因素更多,尤其美股指標矛盾面較大,市場對未來整體預期偏上態勢使得預期干擾強烈,其中包括美債收益率上至9%、石油價格上漲至150美元等,這都是目前貨幣行情關聯參數,更是協助美元不升值心理因素。

其一是美國經濟數據利好美元難貶值。一周熱點聚焦美國第三季度經濟增長數據,美國商務部發布結果為增長4.9%,這不僅高於預期的普遍性,更明顯高於上半年增長水準,也是美國自2021年第四季度以來的最快增長率。相比較今年第一季度2.2%和第二季度2.1%的增長率,第三季度美國經濟韌性和經濟不衰退的經濟態勢明朗,尤其佔美國經濟總量70-80%的個人消費增長4.0%,這遠高於第二季度0.8%的水準。其中企業投資非住宅類固定資產投資萎縮0.1%,比窘第二季度增長7.4%不良凸顯;而住宅類固定資產投資增長3.9%,這是該數據連續9個季度下滑後首次現增長。美國經濟就業穩定、消費支出和私人庫存投資是拉動經濟大幅增長的主要因素。一般美國商務部將對一個季度經濟增長具有3次發布,未來該指標修正或幅度較大,增長率下調概率偏大,主旨在於降溫經濟過熱局面,以保障美國經濟一直到明年維持相對穩定。該數據是刺激美元升值的主因,但美元升值技術節製穩定106點限度時目前美元策略之關鍵期。

其二是美國國債收益率預期上揚偏激。相比較資金資產和商品價格的美債收益率上揚是刺激美元升值重要關聯。尤其是美國10-30年國債收益率是市場集中售出與買進關鍵部分側重,進而10年標的之錨收益率迂回5%上下帶動20-30年國債收益率上升關聯必然。雖然短期中期3-5個月國債收益率高於長期收益率水準,但利差縮小態勢將刺激美元升值為主。而美債收益率上升一方面是基於美聯儲加息環境改善,經濟保底是加息環境特性,也是美債長期國債收益率上至9%水準預期參數的邏輯推理與預期推進。另一方面是美國股市下跌,尤其標準普爾跌破4200點均衡區間將是美債收益率上揚對標反比手法與操作之重。美國債王西夫預測美債收益率有可能上至9%,這是目前美債水準與美聯儲加息前瞻性重要提示與參照。預計年內美聯儲加息依然具有可能,11月例會不加息可能存在,但面對美國經濟環境優勢以及薪資潛在上升可能,美聯儲加息防禦性通脹手法存在加息概率。美國汽車工人聯合會與福特汽車公司達成初步勞工協議,這項突破在於福特同意在合約有效期內(超過4年)將每小時工資提高25%創下紀錄,最高工資約為每小時42美元。美債收益率上揚難以避免,美元基準利率與通脹配稱性組合式必然前景。

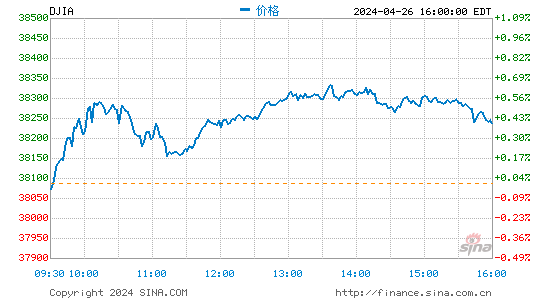

其三是美國股市偏跌技術修正防範準備。目前美國下跌行情時抑製美元升值與刺激美債上升重要關聯邏輯。這中間比較奇怪的在於美國上市財報靚麗盈利較強,但美股下跌表現頻繁,其中技術性主動調整是主旨,未來協調遠期經濟與政策對接或是目前美國股指技術調節時機與組合考量重點。一周美股三大股指均下跌,其中道指下2.14%,標普下2.53%,納指下2.62%。標普較7月31日年內高點下跌10%,未來回調區域的壓力較大。市場分析認為,標普跌破4200點關口,未來可能會進一步下探至200周移動平均線的3941點,這一水準意味著該指數未來可能還有5%的下跌空間。目前美聯儲加息不確定是股指跌宕背景與原因之一。美聯儲加息預期在於消費者支出回升提振,美聯儲青睞的衡量潛在通脹的PCE指標9月份加速至4個月高點,美聯儲可能會在未來幾個月加息。但美聯儲青睞的通脹指標——核心個人消費支出(PCE)同比上漲3.7%,正處於美聯儲決策者預計該指標在年底時的水準,這是約束美聯儲按兵不動的理由。然而,美股提前防禦性是目前價格迂回主要參考因素。

預計本周美元貶值與升值處於敏感期,而美聯儲例會不加息或是大概率,美元順勢貶值是重點動向,其它貨幣技術貶值或具有刺激升值可能,商品上漲也是美元貶值邏輯配合性因素。

(本文作者介紹:中國外匯投資研究院院長,獨立經濟學家,長期從事國際金融和世界經濟研究,尤其對外匯市場研究具有較深的功底與實踐經驗。)