投之家“爆雷”漩渦中的珈偉股份

來源:北京商報

近期,國內知名P2P平台投之家的“爆雷”事件不僅在網貸行業引起了軒然大波,還將A股上市公司珈偉股份(300317)推向了輿論的風口浪尖。投之家曾在今年6月聲稱“獲得珈偉股份母公司B輪融資”,如今,伴隨著投之家的“爆雷”,珈偉股份也備受關注。雖然珈偉股份對投之家融資事項予以否認,但工商資料顯示的資訊卻與珈偉股份所言相悖,孰是孰非目前仍難定奪。

投之家背後的上市公司

根據工商資料顯示,透過阿拉山口市灝軒股權投資有限公司(以下簡稱“灝軒投資”),投之家的股權關係背後頻現珈偉股份實控人之一丁孔賢,而作為持股珈偉股份逾10%的灝軒投資卻宣稱未與投之家簽署任何投資協定,且從未對其進行投資。

近日,投之家的一則債務逾期公告在網貸行業引起軒然大波,而該事件也波及到了上市公司珈偉股份。具體來看,根據投之家官網在今年6月中旬披露的資訊顯示,投之家宣布獲得上市公司珈偉股份母公司B輪融資,融資規模達4.09億元,上市公司平台以2.11億元收購原股東35.24%的股權,同時通過增資1.98億元,獲得19.76%股權,直接或間接持有投之家總共55%的股權,獲得平台控股權。

根據目前的工商資料顯示,鎮江富隆天鈺科技有限公司(以下簡稱“富隆天鈺”)和灝軒投資各持有投之家64.76%和35.24%的股份,其中,富隆天鈺由上海禦物資產管理中心(有限合夥)和灝軒投資持股,但並未披露具體的持股比例。灝軒投資進一步穿透至自然人顯示,珈偉股份實控人丁孔賢持有灝軒投資99%股份,丁孔賢的兄弟丁孔奇持有1%的股份。

在投之家“爆雷”的7月13日晚間,珈偉股份發布澄清公告表示,公司從未參與投資投之家,未來也沒有參與投資任何P2P互聯網金融行業的計劃。灝軒投資持有公司10.51%的股份,就上述消息內容公司向股東灝軒投資進行了詢證並已收到相關回復,截至公告日,灝軒投資未與投之家簽署任何投資協定,且從未對其進行投資。灝軒投資未參與投之家的任何經營管理,也未派駐任何人員進駐投之家,未通過投之家進行任何融資行為。

不難看出,珈偉股份的說法與投之家工商資訊相悖,但究竟誰在說謊,目前不得而知。北京商報記者試圖撥打灝軒投資、富隆天鈺以及上海禦物資產管理中心(有限合夥)等相關方的電話了解事實背後的真相,但均未有人接聽。據悉,珈偉股份的實際控制人為丁孔賢、李靂和丁蓓3名自然人,並作為一致行動人,丁蓓、李靂為丁孔賢的女兒和女婿。截至2017年上述3名自然人合計持有珈偉股份31.15%的股份。

針對相關問題,北京商報記者向珈偉股份董秘辦公室發去採訪函,不過,截至記者發稿對方並未回復。

買賣電站資產遭質疑

實際上,珈偉股份近期還因收購二股東旗下電站資產被市場所廣泛議論,公司股價自7月3日複牌後也遭到了投資者“用腳”投票。

據悉,因籌劃重組事項,珈偉股份在今年2月開始停牌,本擬收購的標的公司為振發能源集團有限公司(以下簡稱“振發能源”)和振發新能集團有限公司(以下簡稱“振發新能”)旗下共計14家電站,但在7月3日珈偉股份發布了不構成重大資產重組的說明暨股票複牌公告。珈偉股份表示,最終確定本次交易的標的資產為振發新能及振發能源持有的7家光伏電站項目公司的股權,電站合計總容量315兆瓦,作價約9億元。經各方協商一致,公司決定終止本次重大資產重組事項,轉為一般資產收購事項。

截至今年一季度,振發能源持有珈偉股份26.39%的股份,為珈偉股份二股東,上述交易也構成關聯交易。振發新能為振發能源的全資子公司,振發新能與振發能源的實際控制人均為査正發,因此標的資產實際控制人為查正發。

在當下最嚴光伏新政的衝擊下,珈偉股份此次大手筆收購二股東旗下光伏資產引發了市場的質疑。值得一提的是,在今年6月27日珈偉股份才發布了關於全資子公司江蘇華源新能源科技有限公司(以下簡稱“華源新能源”)擬轉讓其持有的高郵振興新能源科技有限公司100%股權的消息。華源新能源擬向東方日升轉讓高郵振興新能源科技有限公司100MWp漁光互補光伏電站,轉讓價格不低於10.38億元。

對於珈偉股份上述買賣電站資產的行為,珈偉股份則在互動平台回復投資者稱“公司購買和出售電站,基於當前所面臨的巨集觀環境和國家政策,在不同時間點,采取對應的經營策略”。但近日振發能源卻被曝出欠薪、三角債、管理不善等新聞,珈偉股份此次收購二股東旗下資產也被市場質疑是為振發能源“輸血”。

投資者對於珈偉股份購買二股東旗下電站資產的態度,反映在了公司股價上。7月3日複牌後,珈偉股份連續四個“一”字跌停,之後公司股價略有回升,但截至7月16日收盤,公司股價繼續跌停,報收6.94元/股。交易行情顯示,近10個交易日,珈偉股份區間累計跌幅達41.1%,而同期大盤漲幅為1.5%。

大舉並購推高業績

在2012年上市之後,珈偉股份的業績有過一段“滑鐵盧”經歷,但之後通過大舉並購,珈偉股份的業績在2015年開始出現暴增。

2012年5月珈偉股份在A股實現上市,但公司上市首年披露的2012年業績報告就出現“變臉”情形。在2012年營收、淨利雙降,其中在報告期內實現歸屬淨利潤約為583萬元,同比下降89.83%。之後在2013年公司業績有所好轉,但在2014年公司業績又開始出現下滑,在報告期內實現歸屬淨利潤約為818萬元,同比下降59.53%。

但自2015年之後,珈偉股份的業績開始出現暴發式增長。在珈偉股份業績暴增的背後,是公司不斷的並購。通過翻閱珈偉股份的歷史公告可知,珈偉股份的並購始於2014年7月,珈偉股份以1.23億元的價格收購了中山市品上照明有限公司的100%股權;之後在9月收購歐洲L&D公司100%股權;進入2015年,珈偉股份的並購手筆進一步擴大,先是在當年7月以3945萬元收購了正鑲白旗國電光伏電力有限公司80%股權,之後在8月斥資18億元完成收購了華源新能源的100%股權;在2016年珈偉股份繼續並購,在當年6月以11.05億元完成收購了金昌國源電力有限公司100%股權。

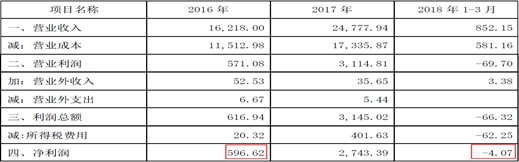

通過並購,珈偉股份2015-2017年業績不斷走高,在報告期內實現歸屬淨利潤分別約為1.37億元、3.14億元以及3.15億元。不過,持續的並購對於珈偉股份而言可謂是一把雙刃劍,雖然近幾年確實助推了公司業績增長,但也給公司留下了一些隱患,比如居高不下的商譽。截至今年3月30日,珈偉股份的商譽高達13.87億元。而在北京一位私募人士看來,珈偉股份的高商譽無疑給公司未來的經營業績埋下了雷。

根據珈偉股份最新披露的2018年半年度業績預告顯示,公司預計在報告期內實現歸屬於上市公司股東的淨利潤為1000萬-4000萬元,同比下降82.27%-95.57%。在首創證券研究所所長王劍輝看來,並購帶來的業績、股價增長只是短期的,很難有持續性,並購所帶來的中長期整合有待考量。

北京商報記者 崔啟斌 馬換換/文 王飛/製表

責任編輯:張文