文/意見領袖專欄作家 周茂華

近日,美聯儲公布的3月利率決議顯示,聯邦公開市場委員會(FOMC)決定上調聯邦基金利率25個基點。點陣圖預計今年美聯儲還將加息6次,美聯儲主席鮑威爾明確表示最快5月公布縮表計劃。

美聯儲政策急轉彎

美聯儲加快收緊政策原因有二:

一是美國高通脹“猛如虎”。美聯儲肩負就業和通脹兩大職責,即最大化就業和保持物價穩定。數據顯示,2月美國失業率(U3)3.8%。按照4.6%自然失業率“標準”,目前美國就業市場偏緊俏。

但美國通脹讓美聯儲如臨大敵。數據顯示,2月美國CPI同比增長7.9%,創40年來高位,遠超美聯儲2.0%通脹目標。從趨勢看,全球疫情影響尚未結束,供給瓶頸、國際地緣衝突加劇能源及商品供應緊張,美國物價仍存在壓力;高物價類似“加稅”將嚴重侵蝕美國中低收入群體購買力,抑製消費動能;美聯儲希望通過加息、縮表抑製過熱需求,打壓能源及商品價格,並影響市場通脹預期,以避免通脹失控。一般來說,美聯儲需要將貨幣政策緊縮到接近中性利率水準才能對通脹起到抑製效果,這便不難理解美聯儲為何這麽著急收緊政策。

二是推動資本回流美國。今年初以來,美國金融市場經歷劇烈調整,但美國股市、房地產等資產估值仍處於歷史高位。本輪美國股市、樓市“牛市”主要是美聯儲無限量流動性供應推動,美聯儲資產負債表近9兆美元,接近上一輪量寬政策高點的兩倍;而相對於美國經濟前景來說,資產估值明顯偏離。未來隨著美聯儲加息、縮表,這些高估值資產誰來接盤,美聯儲不會坐視美國金融市場與樓市崩盤。

眾所周知,美國金融市場無論從居民財富效應,還是實體經濟投融資、資源配置都是至關重要的,美聯儲也希望在抑製通脹的同時推動全球資本回流。如果海外資產暴跌,也可能為華爾街資本抄底全球優質資產創造機會,尤其是一些擁有實體經濟支持、擁有核心技術、創新活躍的海外資產。目前,美聯儲政策實際處於“兩難”境地(平衡抗通脹與穩就業,還要避免刺破市場泡沫),但如果能成功推動資本回流,美聯儲或許能逃過一劫。

對國內的影響

從歷史經驗看,美聯儲加息收緊政策,推動美元升值,資本回流美國,部分新興經濟體出現匯率貶值、資本外流、資產價格暴跌,個別經濟體甚至出現“貨幣危機”,這些新興經濟體政策往往面臨“兩難”選擇,即如何平衡“穩經濟增長與穩外資、匯率”。

從歷史經驗看,美聯儲收緊政策多少會對新興經濟產生一定抽血效應。鑒於目前全球複雜環境,部分市場人士擔憂美聯儲加快收緊政策步伐可能會對我國經濟、金融構成衝擊。

筆者認為,本輪美聯儲加息、縮表對我國可能產生以下幾方面影響:

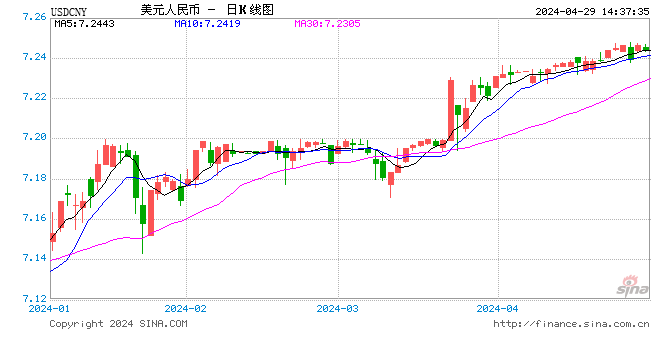

一是跨境資本流動。美聯儲政策收緊,美元升值、中美利差收窄、外部金融環境趨緊,導致短期部分跨境資本波動加劇,人民幣波動幅度有所加大。

二是市場情緒。我國金融市場日益融入全球市場,美聯儲收緊政策,疊加海外疫情、地緣局勢不穩定,海外金融市場波動加劇也可能一定程度擾動我國市場。

三是大宗商品。美聯儲收緊流動性、美元升值,打壓能源及商品價格,一方面有助於舒緩我國部分企業經營壓力;但另一方面可能拖累商品國需求復甦,產生間接影響。

四是海外需求。美國空前規模財政、貨幣政策退出,美國高物價、供應瓶頸及地緣衝突影響,美國經濟需求趨緩,可能影響我國外貿出口。

但從以往案例看,受美聯儲政策收緊衝擊最大的經濟體往往是內部經濟、金融出現失衡,內外問題共振的結果。例如,少數經濟體存在嚴重雙赤字問題,對外源性融資依存度高,內部房地產、股市等金融資產泡沫化明顯,匯率彈性不足等,這些經濟體受衝擊較嚴重。

故此,從內外環境看,無需過分擔憂我國經濟穩定與政策獨立性,年內資本市場偏樂觀。

一是基本面穩固。我國防疫形勢整體向好,政策靠前發力,多部門政策協同配合,精準施策,1-2月數據反映經濟運行在合理區間。我國生豬產能恢復,糧食連年豐收,工業生產恢復常態,物價溫和可控,良好基本面為金融市場穩定提供堅實保障。政策方面,我國防疫與經濟復甦領先全球,也是全球少有保持正常政策的國家,中美經濟與政策周期處於不同階段,我國政策將保持獨立,空間很大。

二是金融體系穩健。一方面,我國經濟穩步恢復,銀行等金融機構經營與資產質量持續改善;另一方面,國內加快補齊監管制度短板,持續推進金融風險防範化解工作,精準處置風險點,金融風險趨於收斂,金融風險整體可控。另外,相對於歐美金融資產高估值,我國金融資產估值橫向、縱向比較均處於低窪,基本面與政策面友好,實屬安全資產。

三是國際收支平衡。我國外貿保持韌性,金融業高水準對外開放,跨境資本雙向有序流動;國內經濟發展中長期向好,人民幣資產估值低窪,人民幣資產將吸引全球資本趨勢流入;人民幣匯率彈性顯著增強並較好發揮國際收支自動穩定器功能,我國國際收支有望基本平衡。

四是資本趨勢流入。從中長期看,國內深化改革,經濟結構持續優化,穩步推進高水準對外開放,加快構建雙循環新發展格局,超大經濟體量與巨大市場潛力釋放,將為全球投資者提供更安全、可預期的收益前景。

如何應對?

在目前全球複雜環境下,我國仍不能低估美聯儲收緊政策的潛在影響。

一是夯實經濟基本面。我國需要統籌精準防疫與內需恢復,只有國內基本面足夠扎實才能抵禦外部衝擊。國內需要采取有針對性政策措施助企紓困,穩定就業,促進內需穩步恢復,讓消費與投資良性循環,推動經濟平衡可持續發展。

二是深化金融業改革開放。防範金融風險永遠在路上,繼續穩妥有序精準拆彈,夯實金融發展基礎;深化金融業改革,穩步推動金融業高水準對外開放,推動金融業高質量發展。我們也應該看到,近年來,我國金融市場經歷不少“黑天鵝”等極端事件考驗,金融市場不斷成熟,韌性顯著增強。

三是深化人民幣國際化。美聯儲收緊政策勢必加劇全球外匯市場波動,國內需要進一步完善全球金融基礎設施,為人民幣跨境使用提供便利;引導外貿企業回歸匯率中性,善用外匯衍生工具管理匯率波動風險,發揮人民幣在促進全球貿易、投融資中的穩定器作用。

四是防範跨境資本流動風險。目前疫情疊加複雜國際形勢,美聯儲政策轉向可能加劇短期跨境資本無序波動,國內需要提升跨境資本流動跟蹤監測,提升分析能力;對極端跨境資本流動做好預警及應對政策儲備,有效穩定市場預期。

文自《中國銀行保險報》,文章僅代表作者本人觀點。

(本文作者介紹:任職於光大銀行金融市場部分析師,擅長宏觀經濟、政策和市場研究,也有多年利率衍生品及外幣債券交易經驗 目前是多家專業媒體撰稿人和評論員。)