文/新浪財經意見領袖專欄(微信公眾號kopleader)專欄作家 任澤平 馬家進

中國巨集觀杠杆率偏高並不單單只是一個總量性問題,更關鍵的還是結構性以及背後的體制性問題。如果對結構性杠杆的現狀和成因沒有足夠清晰的認識,僅採用總量性政策進行調控,往往會陷入“一刀切”或“治標不治本”的困境。

導讀

“防範化解重大風險”是未來3年三大攻堅戰之首,結構性去杠杆是基本思路。但是隨著經濟下行壓力增大、融資成本上升、信用風險大面積暴露等,目前市場上對於是應該“寬鬆去杠杆”還是“緊縮去杠杆”存在廣泛爭論,對政策措施和決心存在普遍疑慮,對短痛還是長痛面臨重大抉擇,表明去杠杆正進入深水區。這些都考驗政策定力和智慧,考驗改革方向和勇氣。

地方政府、國有企業和房地產部門是三大加杠杆主體,背後則是預算軟約束、隱性擔保、地方政府舉債有激勵無約束、國企民企融資身份歧視、房地產長效機制尚未建立、長期貨幣超發、影子銀行脫離實體經濟過度繁榮等深層次體制機制問題。金融風險不僅體現在規模上,更體現在舉債機制上,要通過改革的方式結構性去杠杆,地方政府高債務問題通過財稅改革、國企高債務問題通過國企混改、房地產高債務問題通過建立長效機制和住房制度改革、貨幣超發問題通過加強貨幣政策獨立性、影子銀行亂象問題通過加強監管和建立多層次資本市場。面臨去杠杆帶來的實體經濟融資成本上升和債務風險,除了給予結構性金融支持,大規模減稅則更有效持久,放水養魚,建立要素自由流動的高水準市場經濟,提高全要素生產率。政策應保持定力,將改革推進深水區,以短期陣痛來換取長期健康高品質發展。

本文是2018年6月《中國杠杆周期研究:理論、現狀與展望》、1月《中國巨集觀杠杆率的現狀、成因、化解與影響》兩篇報告的繼續深化。

目錄

1 誰在加杠杆:結構性杠杆

1.1 三大加杠杆主體:地方政府、國有企業和房地產部門

1.1.1 地方政府:舉債發展、違約風險

1.1.2 國有企業:產能過剩、僵屍企業

1.1.3 房地產部門:大幅擴張、杠杆高企

1.2 高杠杆行業:基建、地產建築和上遊周期性行業

1.2.1 基建行業:穩增長托底經濟

1.2.2 地產建築行業:高房價刺激擴張

1.2.3 上遊周期性行業:主被動加杠杆

2 為何加杠杆:深層次機制

2.1 財政或準財政主體的穩增長職責

2.2 委託-代理問題下的激勵扭曲:主動舉債

2.3 預算軟約束:融資需求過旺與信貸資源錯配

2.4 缺乏長效機制:房地產市場過熱

2.5 貨幣寬鬆:影子銀行快速擴張

3 如何去杠杆:防化重大風險

3.1 推進財政金融體制改革,結構性去杠杆長治久安

3.2 保持政策定力,將改革推進至深水區

正文

“防範化解重大風險”是未來3年三大攻堅戰之首。2017年12月8日中央政治局會議指出:“防範化解重大風險要使巨集觀杠杆率得到有效控制”;2018年4月2日中央財經委員會第一次會議進一步明確:“要以結構性去杠杆為基本思路,分部門、分債務類型提出不同要求,地方政府和企業特別是國有企業要盡快把杠杆降下來,努力實現巨集觀杠杆率穩定和逐步下降”;2018年7月31日中央政治局會議再度要求:“堅定做好去杠杆工作,把握好力度和節奏,協調好各項政策頒布時機”。

今年上半年中美貿易摩擦、財政整頓、資管新規、房地產調控等內外需因素疊加,給經濟帶來一定下行壓力;監管加強與融資條件持續收緊也導致部分企業出現經營困難和信用風險暴露;這表明去杠杆正進入深水區。目前市場上對於是應該“寬鬆去杠杆”還是“緊縮去杠杆”存在廣泛爭論,對政策措施和決心存在普遍疑慮,對短痛還是長痛面臨重大抉擇。這些都考驗政策定力和智慧。而此次中央政治局會議表明,去杠杆工作仍將持續,僅是力度和節奏適當微調,政策邊際放鬆,並非全面轉向。

本文將梳理中國結構性杠杆的現狀,分析問題背後深層次的形成機制,進而探尋有效去化杠杆的正確路徑。

1 誰在加杠杆:結構性杠杆

中國經濟中存在普遍的結構性問題,經濟主體、區域、所有製以及行業等等的不同均會導致微觀和中觀層面上的多元結構或分層效應,因此最終加總到巨集觀層面上時常常會發生“合成謬誤”,從而對問題的判斷和解決造成嚴重誤導。中國的巨集觀杠杆率便存在顯著的結構性特徵。

1.1 三大加杠杆主體:地方政府、國有企業和房地產部門

2008年全球金融危機之後中國巨集觀杠杆率大幅上升。分部門來看,主要受非金融企業部門快速加杠杆所驅動,其在非金融部門總杠杆率中的佔比和貢獻率均在60%以上,而且絕對水準在世界主要經濟體中位居第一。儘管政府部門和居民部門的杠杆率橫向比較來看絕對水準不高,但是過快的增速也大大壓縮了未來的增長太空,並導致風險的局部積聚。

如果進一步細分,可以發現中國巨集觀杠杆率的大幅上升主要來自於三大加杠杆主體:地方政府、國有企業和房地產部門。這三大主體存在剛性的債務依賴,杠杆易上難下,一方面快速推高巨集觀杠杆率,另一方面又使得整體杠杆無法有效去化,甚至被迫繼續上升。

1.1.1 地方政府:舉債發展、違約風險

地方政府是中國巨集觀杠杆率快速上升的主要推動力之一,尤其是2008年後其債務規模迅猛攀升。2010年末地方政府債務餘額為10.7兆,相較於2008年末的5.5兆幾乎翻了一番。2012年地方政府債務繼續大幅增加,當年年末債務餘額躍升至15.9兆,而到了2013年6月底則已高達17.9兆。

為了規範地方政府融資行為,防範化解地方政府債務風險,中央對地方政府債務存量進行清理甄別,並制定和實施新《預算法》,嚴控地方政府債務增量。全國人大審議認定2014年末全國地方政府債務餘額為15.4兆,規定自2015年起發行地方政府債券是地方政府舉借債務的唯一合法形式,此前非政府債券形式的存量政府債務將通過債務置換的方式進行清理。截至2018年6月底,全國地方政府債務餘額為16.80兆,近幾年發展勢頭趨於平緩。

中國區域間經濟發展不平衡,從而導致不同省市之間的地方政府債務風險存在差異。國際上用於衡量政府性債務負擔狀況的常用指標有兩個:1)負債率:債務/GDP,通常以《馬斯特裡赫特條約》規定的60%為閾值;2)債務率:債務/綜合財力,國際貨幣基金組織以90-150%為閾值,中國則將100%的水準作為地方政府債務的整體風險警戒線。

截至2017年底,在31個省市自治區當中,僅有貴州的負債率(債務/GDP)超過了60%的警戒線,青海也較為接近,其他省市的負債率基本都在40%以下。

截至2017年底,在31個省市自治區中,貴州、內蒙古、遼寧、雲南、青海和陝西的債務率(債務/綜合財力)均超過了100%的警戒線,尤其貴州更是超過了150%的國際警戒區間的上限。

綜合負債率和債務率可知,排在前列的均為貴州、青海、雲南、內蒙古和遼寧等欠發達地區,這些地區的地方政府債務需要重點關注和警惕。就中央認定的地方政府顯性債務而言,除了少數地區以外,整體風險處於可控範圍之內。

但是市場對於地方政府債務風險的擔憂主要來自於隱性債務方面。地方政府通常通過地方政府融資平台或地方國有企業進行違規舉債,並且對其債務具有擔保和救助責任。儘管《國務院關於加強地方政府性債務管理的意見》規定:“明確政府和企業的責任,政府債務不得通過企業舉借,企業債務不得推給政府償還,切實做到誰借誰還、風險自擔”,但是這些隱性債務所對應的資產最終往往還是地方政府的負債,例如政府購買服務和委託貸款等等,地方政府無法真正做到與其相分離。

地方政府的隱性債務難以統計,城投債是其中的重要一塊。從根本上來說,城投債的償付還是要依賴於地方政府的財政資金,因此同樣通過債務率(債務/綜合財力)來考察各地區的隱性債務風險。可以發現部分地區的政府顯性債務率不高,但是隱性債務率卻很高,例如天津和江蘇;部分地區則無論顯性還是隱性債務率均較高,例如湖南和貴州。

地方政府顯性債務整體可控,但是若加上隱性債務,則杠杆率較高,風險較大,這還是未計入銀行貸款等其他隱性債務的情況下。而且地方政府債務基本對應的都是公益性或者低盈利能力的資產,自身償還債務的能力偏弱,尤其是其中還存在一些重複建設的浪費行為。

1.1.2 國有企業:產能過剩、僵屍企業

中國非金融企業部門存在顯著的“二元結構”特徵:國有企業和民營企業。資源配置(尤其是信貸資源)中存在的“所有製歧視”使得國有企業相對於民營企業具備不公平的競爭優勢。表現在企業杠杆率的變化上便是:在經濟增速下滑的背景下,國有企業整體大幅逆周期加杠杆,而民營企業則整體市場化去杠杆。

全國非金融類國有及國有控股企業的資產負債率由2007年的58.3%一路上升至2017年的65.7%,尤其是2007-2011年間快速提高了近6個百分點。其中2007年國有企業資產負債率的大幅減少源於當年實施新會計準則所導致的所有者權益大幅增加。

由於缺乏民營企業整體的資產負債統計,因此以規模以上工業企業為樣本來觀察國有企業和民營企業在杠杆方面的不同。2007-2013年間,規模以上工業企業中國有企業持續加杠杆,民營企業持續去杠杆,二者出現顯著分化。2013年後國有企業資產負債率在規模以上工業企業和全國總體中呈現不同走勢,可能源於“幸存者偏差”,杠杆高、業績差的國有企業被剔除,從而拉低了統計數據。2014年下半年起國有工業企業的利潤增速相比於整體的工業企業顯著惡化,無法支撐資產負債率的下降。

國有企業盲目加杠杆導致產能過剩,並產生大量僵屍企業。過剩產能壓低產品價格,企業盈利下降甚至虧損;剛性債務難以出清,僵屍企業借新還舊,債務不斷累積。國有企業資產負債率持續上行,快速推高非金融企業部門杠杆率。民營企業市場化去杠杆,並且遭到國有企業的進一步擠出。國有僵屍企業的過剩產能導致PPI自2012年3月起經歷了長達54個月的通縮,對信貸資金的無效佔用更是加劇了民營企業的融資難融資貴問題,可能造成民營企業的過快和過度去杠杆。

1.1.3 房地產部門:大幅擴張、杠杆高企

房地產部門是中國巨集觀杠杆率快速上升的另一個重要來源。廣義的房地產部門除了房地產行業以外,還包括鋼鐵、建築等上遊產業鏈相關行業以及最終購房的居民部門。房地產部門體量龐大,對經濟具有舉足輕重的影響,因此2008年之後,一旦經濟增速出現明顯下滑,政府便會通過刺激房地產市場來進行托底。房地產部門的大幅加杠杆對衝了經濟的下行壓力,但是也導致了風險累積以及民生問題。

房地產部門中的相關行業通常是高杠杆運營的重資產行業,債務存量在經濟中佔比較高。房地產價格、貸款和投資在2008年後經歷了三輪較大的周期,逐步推高了相關行業的杠杆率,將在後文進行詳述。杠杆率的進一步上升使得債務規模大幅增加,不僅加劇本行業的債務風險,還導致巨集觀杠杆率顯著上升,加大系統性風險。

居民部門的加杠杆也與房地產緊密相關。中國居民的儲蓄率較高,金融可獲得性較低,因此此前整體杠杆率並不高。但是在對住房的剛性需求或投資性需求的推動下,居民開始大規模貸款買房;同時房貸又屬於優質資產,因此商業銀行也樂於放貸。房貸的大幅增加快速推高了居民部門杠杆率,而“首付貸”等違規信貸產品的出現加重了期限錯配和杠杆風險。

1.2 高杠杆行業:基建、地產建築和上遊周期性行業

地方政府、國有企業和房地產部門等三大主體的大規模加杠杆使得相關行業的杠杆率顯著上升,其中行業層面,最主要的便是基建、地產建築以及上遊周期性行業。

1.2.1 基建行業:穩增長托底經濟

投資的高速增長是此前中國經濟增長奇跡的主要原因之一,因此當2008年經濟增速面臨顯著下行壓力時,政府頒布了“四兆投資”刺激計劃以托底經濟。政府部門尤其是地方政府能夠直接控制的便是基礎設施建設投資,全國各地“鐵公機”等基建項目大規模上馬。同時基建行業又以國有企業為主,一方面缺乏獨立性,承擔了穩增長保就業等社會公共職責,另一方面存在預算軟約束等問題,具有盲目擴張的投資衝動。

2009年基建投資增速高達42.16%,地方政府債務增長61.92%,拉動GDP增速強勁反彈。2013年後基建投資增速仍然顯著高於整體的固定資產投資,避免了經濟增速出現過快下滑。但是過度的投資擴張也導致基建行業杠杆率的快速攀升,相關行業的資產負債率上升幅度均在10個百分點以上。

1.2.2 地產建築行業:高房價刺激擴張

房地產部門是三大加杠杆主體之一,最直接相關的便是房地產和建築行業。在高房價及剛性的上漲預期的驅動下,在高企的預期收益率的刺激下,房地產企業加杠杆擴張,房地產投資和銷售數據持續高增。房地產市場的火熱也帶動了建築行業的快速發展。

房地產行業在加杠杆擴張過程中也曾面臨巨大風險,區域性的供需不平衡導致三四線城市的房地產庫存高企,部分房企出現資金周轉困難。隨著上一輪樓市熱潮由一二線城市向三四線城市外溢,以及“棚戶區改造貨幣化安置”政策的頒布,去庫存任務才得以基本完成。

1.2.3 上遊周期性行業:主被動加杠杆

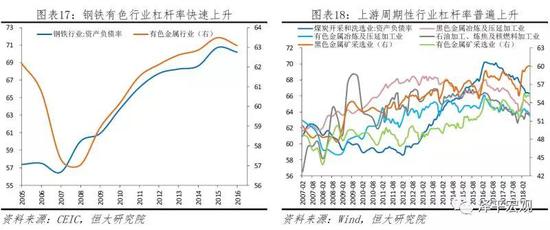

煤炭、鋼鐵、有色等上遊周期性行業的杠杆率同樣顯著上升。一方面受基建和房地產等中下遊行業的需求擴張刺激,另一方面國有企業在行業中的佔比較高,具有加杠杆穩增長的職責和衝動。隨著新建產能投產擴張,疊加全球經濟低迷,國內外需求回落,導致產能嚴重過剩,產品價格下跌,庫存高企,大量企業出現虧損。國有僵屍企業難以市場化出清,杠杆率被迫繼續上升。2008年後鋼鐵有色行業的資產負債率快速攀升,規模以上工業企業中相關行業的資產負債率也普遍上升。

上市公司中也呈現出上述行業特徵:2008年後,申銀萬國行業分類中的采掘、鋼鐵、有色和房地產行業的資產負債率均顯著上升,建築行業的資產負債率也一直維持在高位。而剔除了上述房地產和周期性行業之後的非金融上市公司的資產負債率則出現下行趨勢。

2 為何加杠杆:深層次機制

為何地方政府、國有企業和房地產部門會成為加杠杆的三大主體?為何在其他行業收縮和修複資產負債表、市場化去杠杆的同時,基建、地產建築和上遊周期性行業仍然能夠擴張或維持資產負債表、逆周期加杠杆?最直接的原因是市場上存在兩個根深蒂固的信仰:“地方政府和國有企業債務剛性兌付”以及“房價永遠漲”。而潛藏在背後的更深層次的機制則是中國經濟中存在的財政和金融體制問題。

2.1 財政或準財政主體的穩增長職責

地方政府面臨財權事權不匹配的困境。地方政府承擔著逆周期調控的職責,當經濟面臨下行壓力時,需要實施積極的財政政策,擴大財政支出,避免出現經濟衰退和失業增加。即使在經濟繁榮時期,地方政府也要履行社會公共服務職能,需要在文化、教育、衛生、城市維護和建設等方面進行巨大投入。剛性支出責任所對應的卻是有限的地方財力。1994年分稅制改革之後,大量的事權下放地方,而財權卻向中央集中,加重了地方政府的負擔。地方政府收不抵支,同時1995年實施的舊《預算法》又限制其直接舉債,由此導致地方政府融資平台的大量組建和負債。

國有企業由於其所有製特性,在一定程度上扮演了準財政的角色。當經濟低迷,其他所有製企業收縮資產負債表和去杠杆時,國有企業卻由於承擔穩增長保就業的職責而不得不逆周期加杠杆擴張。2009年四兆投資期間,大批煤炭、鋼鐵新項目上馬,導致產能嚴重過剩,大批國有企業出現虧損。而即使經濟效益惡化,為了維護社會穩定,避免大規模失業,國有企業也往往無法裁員減產,只能借新債還舊債繼續維持,形成僵屍企業,杠杆率被動上升。

儘管房地產部門是非財政主體,但是由於其對財政收入以及經濟的巨大拉動作用,政府多次刺激房地產市場。土地出讓金及相關稅費收入是地方政府的重要財政收入來源,房地產投資和銷售則有力地拉動上下遊產業。房地產部門加杠杆同樣為穩增長做出了重要貢獻。

2.2 委託-代理問題下的激勵扭曲:主動舉債

地方政府和國有企業的長官幹部在激勵約束不對稱下存在嚴重的委託-代理問題,激勵扭曲導致地方政府和國有企業具有突出的主動舉債的投資衝動。

此前地方政府官員的晉升考核機制主要是“GDP錦標賽”,經濟增長是地方官員的首要目標。在全國各地集中精力謀發展的努力下,中國經濟取得了卓越的發展,人民生活水準顯著提高。但是片面強調經濟增長,也帶來了許多問題,比如生態環境惡化、教育醫療等公共服務發展落後。任期輪換制度使得地方官員更加短視,隻關注任期內的政績,把未來可能出現的爛攤子留給下一任。因此中國經濟中存在顯著的“政治周期”,地方政府官員換屆之後,往往會迎來大乾快上的投資熱潮。

國有企業由於其特殊的所有製性質,一方面存在所有者缺位問題,缺乏監管;另一方面要承擔許多社會公共職責,非市場化運營,多重任務之間相互衝突。“做大”而非“做強”成為了國有企業長官幹部的主要激勵目標,在決策中並不以利潤最大化為導向,新項目盲目上馬,過剩產能難以淘汰。

2.3 預算軟約束:融資需求過旺與信貸資源錯配

地方政府和國有企業均為預算軟約束部門,從而導致了過度的融資需求以及信貸資源錯配。

地方政府和國有企業作為財政或準財政主體,在土地和金融等方面存在公權力的資源支配,同時其債務享有政府的隱性擔保或兜底保證。因此二者在信貸市場上具備顯著優勢,金融機構給予的貸款額度充裕且利率相對較低。

硬性的預算約束缺失、充裕而低廉的資金供應,導致地方政府和國有企業的融資需求過於旺盛。融資規模大、違約風險小、利率敏感度低等特點使得地方政府和國有企業成為金融機構的優質客戶,信貸資源向其大規模傾斜,對民營企業產生擠出效應。信貸資源未能有效配置,低效率的國有企業佔用了大量資金,而高效率的民營企業的融資需求卻得不到充分滿足,融資難融資貴問題十分突出。

2.4 缺乏長效機制:房地產市場過熱

房地產市場長期以來存在的高額收益率和上漲預期是相關主體杠杆率持續攀升的主要原因。

房地產市場有四大參與主體:地方政府、居民、房地產企業以及金融機構。地方政府通過土地出讓金和相關稅費籌集地方建設資金;居民擁有對住房的剛性需求和投資性需求;房地產企業拿地貸款建房以獲取利潤;金融機構為地方政府、居民和房地產企業提供融資服務。在這四大主體和多重因素的共同作用下,房地產市場過熱,房價快速上漲。

而此前政府的房地產調控政策往往重抑製需求輕增加供給、重行政手段輕經濟手段、重短期調控輕長效機制,調控效果不夠理想,使得房價上漲預期進一步強化,相關主體的杠杆率繼續上升。

2.5 貨幣寬鬆:影子銀行快速擴張

與2009年“四兆投資”相配合的是貨幣政策和金融監管的全面放鬆,充裕的流動性以及各種金融創新為地方政府、國有企業和房地產部門的加杠杆提供了條件。貨幣增速和社融增速長期保持高位,巨集觀杠杆率節節攀升。

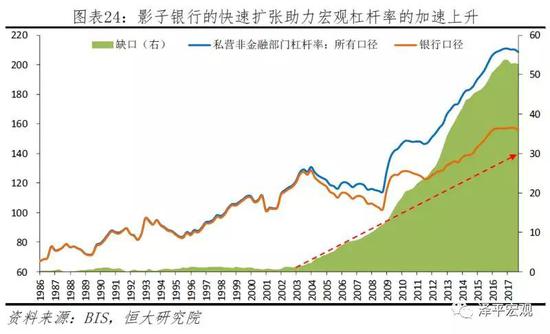

儘管後期中央嚴控地方政府、產能過剩行業和房地產行業的債務和融資,但是金融機構在利益的驅動下,通過各式金融創新繞過監管,為這些部門提供資金支持。隨著中國融資管道的逐漸多樣化,2003年後全口徑的私營非金融部門杠杆率與銀行口徑的缺口逐漸擴大,但是2009年後這一步伐大幅加快,背後是影子銀行的快速擴張。

3 如何去杠杆:防化重大風險

中國巨集觀杠杆率偏高並不單單只是一個總量性問題,更關鍵的還是結構性以及背後的體制性問題。如果對結構性杠杆的現狀和成因沒有足夠清晰的認識,僅採用總量性政策進行調控,往往會陷入“一刀切”或“治標不治本”的困境。

3.1 推進財政金融體制改革,結構性去杠杆長治久安

要想真正實現巨集觀杠杆率的有效去化,就必須大力推進財政金融體制改革,通過結構性去杠杆實現長治久安。

第一,推進財稅體制和國有企業改革,使地方政府財權事權相匹配,國有企業市場化運營。要使中央和地方政府的權、責、利相統一,明確劃分中央與地方財政的事權和支出責任,消除模糊地帶,防止職責的重疊與缺位,推進國家治理體系的現代化,提高基本公共服務供給效率。要努力實現政企分開,減少政府對國企的行政乾預,減輕企業負擔,提高經營效益,真正做大做強。

第二,完善地方政府和國有企業考核機制,實現激勵相容。要建立地方官員離任審計、終身問責制度,加強地方人大監督作用,樹立正確政績觀,避免片面追求GDP和盲目舉債。國有企業要建立現代企業制度,完善公司治理,選用職業經理人,讓董事會管決策、經營層管經營、監事會管監督、黨委管政治,劃清所有權和經營權的界限,權責分明。

第三,硬化軟約束主體的預算約束,實現信貸資源優化配置。嚴控地方政府和國有企業債務規模,加強審計,打破剛兌,債務自擔,嚴禁違法違規舉債,營造公平的市場融資環境,防止低效國企憑借融資優勢淘汰高效民企,促進公平競爭、優勝劣汰和結構優化。

第四,推動住房制度改革和長效機制建立,使市場預期回歸理性。要從供給著手,從短期調控政策過渡到長效機制建設、從行政手段過渡到經濟手段、從商品屬性為主過渡到構建強調居住屬性的住房制度。

第五,貨幣政策與巨集觀審慎雙支柱,健全多層次資本市場體系。堅持實施穩健的貨幣政策,加強巨集觀審慎監管,防止金融機構監管套利,嚴控影子銀行無序擴張。健全多層次資本市場體系,提高股權性融資比重,各項融資行為均應遵循收益與風險相匹配的原則,減輕高額債務風險的累積和集中。

3.2 保持政策定力,將改革推進至深水區

“後發優勢”使得中國經濟在改革開放後經歷了30年的高速發展,然而2008年的全球金融危機打斷了這一進程,“後發劣勢”開始展現,增長中樞逐漸下移。中國經濟“帕累托改進”的太空逐漸消失,“卡爾多-希克斯改進”被提上日程,若要增進整體福利,則必須損害部分既得利益主體。在後發優勢時期,總量性巨集觀調控能夠實現帕累托改進;而在後發劣勢時期,只有結構性改革才能實現卡爾多-希克斯改進。不能用總量性巨集觀調控替代結構性改革。

此前市場上曾就應該是“寬鬆去杠杆”還是“緊縮去杠杆”進行了激烈討論,但是仍然沒有跳出總量性巨集觀調控的窠臼。貨幣政策屬於總量性政策,即使是定向降準或者視窗指導等結構性工具,由於金融機構是逐利的,資金是自由流動的,最終效果也要大打折扣。

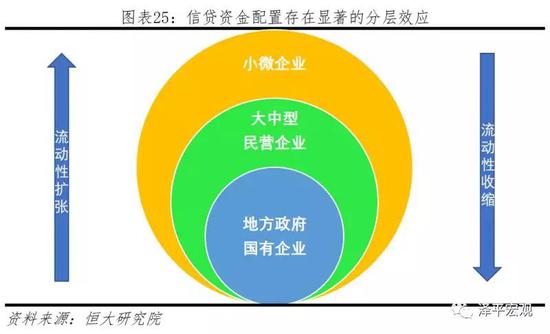

中國信貸市場中存在顯著的所有製歧視或者流動性分層,地方政府和國有企業由於存在政府隱性擔保,相比民營企業收益風險比更高,更受金融機構青睞,因此其融資需求得到優先滿足,然後再外溢至大中型民營企業,最後才到小微企業。而一旦流動性收緊,首先受到衝擊的便是最外層的小微企業,然後是大中型民營企業,最後才是地方政府和國有企業。如果采取“寬鬆去杠杆”,地方政府和國有企業並沒有壓力和動力減少債務,去杠杆無從談起;而如果采取“緊縮去杠杆”,民營企業尤其是小微企業將受到不必要的波及,融資成本和信用風險均會顯著上升。因此總量性政策陷入兩難境地,對解決結構性杠杆問題效果有限。

不應將目光局限於總量性政策,而應探尋更有效的政策組合。首先,再度“放水”是重走過去錯誤的老路,只會繼續激化風險;其次,流動性也不能過緊,否則容易誤傷健康的民營企業,損害實體經濟。因此一方面要堅持穩健的貨幣政策,限制地方政府和國有企業繼續加杠杆,同時防止出現流動性危機,避免民營企業融資成本和信用風險大幅上升;另一方面要大力推進前文提及的各項財政金融體制改革,抑製地方政府和國有企業的舉債衝動,降低流動性邊際收緊對民營企業的衝擊,提升資源配置效率和經濟增長潛力。

小微企業融資難融資貴問題是世界性難題,不是中國獨有。商業銀行是理性的經濟主體,放貸業務的收益要能夠覆蓋所承擔的風險,因此抵押物少、信用資質差的小微企業自然會遭受歧視。即使中央頒布各項鼓勵措施,如果無法足額彌補商業銀行可能出現的損失,銀行也很難有動力去真正推行,反而依然會繞過各項監管向地方政府、國有企業和房地產等部門提供資金支持。若想真正鼓勵和支持小微企業的發展,相比於信貸支持,大力度減稅才是最直接最有效的政策手段。

當前政府要保持政策定力,容忍經濟轉型過程中的短期陣痛,將改革切實推進至深水區。為了解決1970年代的“滯脹”,時任美聯儲主席沃爾克堅持收緊貨幣,聯邦基金利率一度攀升至近20%,美國經濟在1980年第一季度和1981年第三季度兩次經歷衰退,但是仍然得到卡特總統和裡根總統的大力支持。在堅定的緊縮政策作用下,惡性通脹得到徹底根治,美聯儲贏得公眾信任,居民通脹預期長期保持穩定,美國經濟也在此後不久進入低通脹高增長的“大穩定”時期。在改革開放四十周年之際,再次大力推進改革是最好的紀念,也是引領中國經濟走出陰霾的曙光之路。

(本文作者介紹:恆大集團首席經濟學家,恆大經濟研究院院長。曾擔任國務院發展研究中心巨集觀部研究室副主任、國泰君安證券研究所董事總經理、首席巨集觀分析師。)