日前,博時基金發布2018年下半年多元資產配置報告。報告題為《威戰:不破不立》,報告認為,下半年A股資金供需情況或有望改善,港股與A股驅動因素日趨相似,利率債和中高等級信用債相對較具有確定性,原油供需格局相對平衡,黃金或有小幅行情。2018年下半年的市場,通脹維持較低水準,PPI增速進一步放緩。不破不立,建議以金融、消費作為底倉,以成長性行業作為進攻品種。

複盤

影響二季度全球大類資產價格的驅動因素,既有貿易戰、美伊等政經爭端,也有美國和非美經濟增長連帶貨幣政策方向的分化。其中A股和港股的主要驅動因素是貿易戰和對金融條件趨緊的擔憂,儘管直接受損的板塊是外貿和周期領域,但由此引發了市場整體風險偏好的下降,體現為藍籌持續獲得超額收益。債市受經濟基本面下行、定向降準、美元指數走高等因素影響利率下行;而由於非標融資限制、理財資金等主體行為轉變,產業債再融資風險迅速蔓延,並催生各類低評級債券信用利差大幅擴張。原油供給收縮超預期強化了減產效果,二季度油價震蕩上揚。美國經濟持續走強和美聯儲加息刺激美元上漲,二季度金價下跌。

巨集觀趨勢

全球經濟分化的格局大概率延續,儘管發達市場央行貨幣緊縮的大門已經開啟,但在程度上美國或會偏鷹派,歐洲或將趨於穩健,而日本會有些進退兩難。預計美元指數大概率繼續上漲。

中國經濟中期趨勢仍然是金融領域療毒、“兩化融合”育新。貿易戰、金融條件是國內資產近期主要矛盾。不宜因貿易戰看空中國的發展,但貿易戰相關事件的可預測性較低。對金融條件的收緊,市場已經從無視轉變到過度悲觀,而此時政策已經出現明確轉向。經濟轉弱之前基建增速改善概率不高,出口、製造業對經濟支撐力度均較有可能短期變弱,同時還有來自房地產方面棚改貨幣化比例降低的影響。通脹維持較低水準,PPI增速進一步放緩。信用違約潮、匯率等是潛在的風險。

產業結構

宜從“走出深度防禦”的角度來看待結構上的機會。中小板中報業績下滑較多,周期、消費增速無明顯變化,石化、電腦等景氣度提升;資本開支有所啟動,下遊消費擴張最早;建築周期等的債務風險相對較高。地產、建築、軍工估值顯著回落,大消費符合防禦要求,但交易擁擠程度較高。總體建議以金融、消費作為底倉,以成長性行業作為進攻品種。

資本市場

A股的市場行為,仍在更加偏向價值投資的風格;境外資金逆勢買入、產業資本增持和上市公司股份回購是新增的市場穩定因素。A股估值也處於歷史上非常低的位置,資金供需情況有望改善。港股與A股驅動因素日趨相似,當前情緒均顯著低迷,與美股呈鮮明差異。權益方面總體看好A股、港股,看平美股。

貨幣政策邊際寬鬆、CPI穩定、PPI下行、經濟數據走弱有望推動利率進一步小幅下行,美元和美債收益率約束下行太空。信用利差已經明顯走擴,但下半年違約面擴大的情況切實可能出現,利差或不具備確定收窄的基礎。

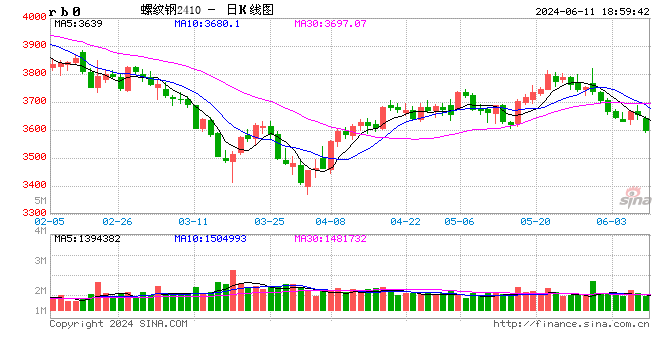

原油供需格局相對平衡,黃金或有小幅行情,螺紋鋼、焦炭大概率逐步下行,銅價下半年承壓。

配置邏輯

考慮到相關風險,儘管對預計A股、港股在下半年持積極態度,但投資者仍需考慮相關風險。同時,考慮到A股、港股會面臨的額外風險,利率債和中高等級信用債獲得正收益的確定性會或更強。在A股行業上,建議以基本面穩健、受國內外衝擊影響較小的消費行業,和符合國家政策方向、阻力較小的成長性行業作為配置品種,周期方向相對看好化工。主題投資推薦軍工科研院所改製和自主可控板塊。

免責聲明:

本報告中的資訊均來源於公開資料,我公司對該等資訊的準確性及完整性不作任何保證。在任何情況下本報告中的資訊或所表達的意見不構成我公司實際的投資結果,也不構成任何對投資人的投資建議。

本報告中的數據出處若未加特別說明,均來自萬得,彭博或博時基金。本報告版權歸博時基金管理有限公司所有。

投資有風險,請謹慎選擇。

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出於傳遞更多資訊之目的,並不意味著讚同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:陶然