文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 黃志龍

本輪人民幣匯率貶值與上一輪貶值有何不同?普通投資者將如何應對新一輪貶值預期的來臨?

本輪人民幣貶值原因有何不同?

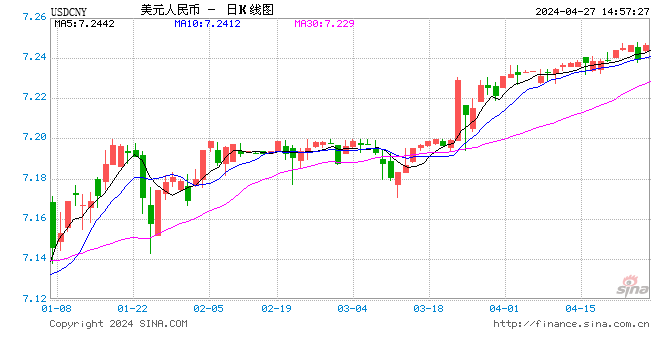

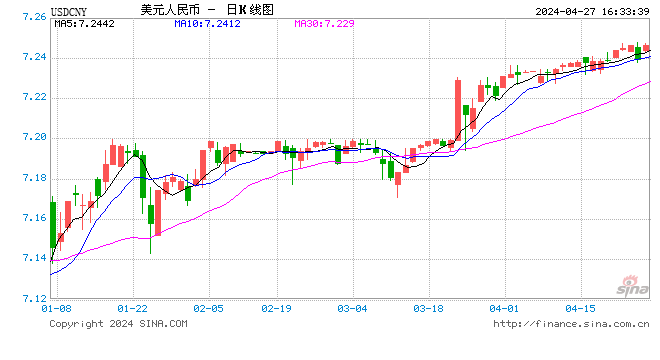

6月25日,人民幣兌美元收盤價報6.524,為2017年12月28日以來新低,也創下了2016年以來最長八連跌紀錄。在美元強勢升值驅動下,市場擔憂人民幣匯率會再度出現811匯改前後的恐慌性貶值壓力。本輪人民幣匯率貶值與上一輪貶值有何不同?普通投資者將如何應對新一輪貶值預期的來臨?

上一輪人民幣貶值有三大動因:美元升值、資本外流和匯率高估

回顧2015年8月11日匯改前,人民幣對美元匯率長期保持穩中有升,但匯改之後,人民幣匯率指數和對美元匯率都出現大幅貶值。其原因有以下三個方面:

首先是美元強勢升值。自2014年7月起,歐美經濟基本面和貨幣政策的持續分化,使得美元進入強勢升值周期,美元指數從80上升到至2015年3月的100,而同期人民幣對美元匯率卻未見調整(參見下圖),人民幣一次性調整壓力巨大。

其次是人民幣匯率高估問題嚴重。2014年7月至2015年3月,美元強勢升值,人民幣卻緊盯美元匯率不變,使得人民幣匯率指數(對一籃子貨幣匯率)出現被動大幅升值,升值幅度與美元指數接近,但此時中國經濟基本面卻正處於快速下行通道中(參見下圖),難以支撐如此高的匯率,匯率高估問題較為嚴重。

最後是資本外流的壓力。在人民幣匯率高估壓力下,資本外流壓力相應陡增,主要表現為:2014年5月人民幣有效匯率指數開始攀升,同期官方外匯儲備也達到了歷史峰值39932億美元。

自此之後,人民幣匯率始終面臨較大的貶值壓力,官方外匯儲備規模快速下降,形成了外匯儲備下降→人民幣貶值→外儲下降加劇的惡性循環,直到2017年初外匯儲備規模才開始觸底反彈,此時也正是國家外匯管理局重新加強了企業的境外投資並購和居民的購匯額度審查,這才逆轉了資本外流的市場預期。

具體來看,國內企業對外投資擴張是資本外流的重要形式,2014年至2016年非金融企業對外直接投資淨流量為1231.2億美元、1456.7億美元和1961.5億美元,三年累計為4649.4億美元,佔這一輪外儲減少規模的50%左右,再加上企業和銀行償還外債、個人購匯或借道各種投資理財工具流出,從國際收支平衡方面對人民幣匯率形成較大壓力。

反映到市場對人民幣匯率貶值預期上,在2014年下半年至2015年末人民幣高估壓力表現為:在岸人民幣對美元匯率與更為市場化的香港無本金交割遠期外匯交易(NDF)人民幣匯率的缺口遠遠高於歷史平均缺口(參見下圖),這說明在此期間香港國際資本預期人民幣匯率存在明顯的高估,一次性調整的可能性較大。

當前人民幣貶值的主導因素:美元強勢升值

與上一輪人民幣貶值多元化的原因不同,當前人民幣匯率的貶值原因更加單一,即美元強勢升值驅動了人民幣對美元的被動貶值,相反,人民幣匯率指數(CFETS)則始終保持穩中有升的走勢。

從數據上看,本輪美元升值周期以來,美元升值幅度為6%,而人民幣對美元貶值幅度則達到了3.9%,相應地,人民幣匯率指數(CFETS)升值了1%左右(參見下圖)。

與此同時,上一輪人民幣貶值的另外兩個因素不複存在:

一方面人民幣匯率高估問題在經過811匯改連續兩輪貶值之後基本緩解,離岸市場和在岸市場的人民幣匯率缺口沒有明顯走闊。同時,當前中國經濟基本面較為穩健,持續下行的壓力不大。

另一方面,自2017年以來,我國官方外匯儲備基本保持穩定,加上行之有效的國際資本流動的管理措施,2015-2016年大規模居民換匯、企業境外投資並購的現象並沒有發生。今年1-5月,非金融類企業對外投資規模為478億美元,雖然較去年同期(345億美元)有所增加,但與2016年同期(735億美元)仍有較大差距。

此外,2017年6月份以來QFII和RQFII新規持續鬆綁,說明央行對於人民幣資產對國際資本吸引力頗有信心,事實上,2017年以來,境外機構不斷增持中國債券,5月末已達到1.41兆元,連續16個月攀升,同比增幅達82.44%。

人民幣貶值預期下如何理財?

鑒於當前美國經濟還將保持相對於歐元區和日本經濟的強勢,加上美聯儲可能超預期加息、川普此前批評美元升值的態度發生改變、國際資本避險需求增加等因素,短期內美元階段性升值還可能將持續一段時間,但要突破前期高點(103)可能性不大,人民幣對美元匯率也難以觸及前期低點(6.95)。更進一步說,人民幣對美元匯率將跟隨美元升值而被動貶值,人民幣匯率指數(CFETS)將繼續保持穩中有升的態勢。在此背景下,普通投資者不妨適時調整投資和資產配置策略:

一、未來有美元外匯需求的家庭可提前鎖定風險。特別是對於下半年前往美國留學、旅遊的家庭,在人民幣對美元小幅貶值趨勢下,現在購入美元,提前鎖定匯率波動風險不失為合理的策略。

二、投資者大規模配置美元資產的必要性不大。特別是在中美無風險利差仍保持相對穩定的情況下,人民幣對美元的貶值幅度,可能還不及中美無風險利差,大量境外金融機構增持人民幣資產即可作為佐證。當然,合理的資產配置多元化仍是普通投資者努力的方向。

三、黃金價格可能會出現小幅的回調。美元和黃金反向走勢幾乎已成為一種鐵律,在美元升值趨勢下,黃金價格下跌可能會成為一種必然。4月下旬以來,國際黃金價格已從1360美元跌至當前的1270美元左右,跌幅達6.6%,與美元指數的升值幅度基本相當。

(本文作者介紹:蘇寧金融研究院巨集觀經濟研究中心中心主任、高級研究員。)