9月21日晚間,巨人網絡(002558.SZ)發布公告,就此前被撤回的一份並購交易申請的後續進展作出說明。

這筆交易對巨人網絡的實際控制人史玉柱來說關係重大。交易涉及金額305億元人民幣,即使放到整個A股市場,這樣規模的並購也並不常見。不尋常的還有這次交易申請在上會當天被證監會緊急叫停,以及史玉柱同日在社交媒體上發出的控訴。

同樣不尋常的,還有史玉柱本人。

史玉柱絕對是中國商界的傳奇人物。大約20年前,他曾因巨人大廈扛上巨額債務,一度陷入破產,成為中國“首負”。

20年後,他又憑借100萬美金,撬動了一個305億人民幣的巨額並購,教科書式的資本運作卻難逃大勢所迫。

20年前,他頑強自救,有朋友襄助,東山再起。

20年後,他逆勢而為,朋友們也身陷其中。

這起天價收購的內幕一角已被掀開,部分細節由此被外界獲知。

陣容豪華的朋友圈

在史玉柱的朋友圈中,“泰山會”無疑是最重要的存在。史玉柱曾說,在他谷底的時候,泰山會始終給了他很大的精神幫助和重新創業的經驗,並說泰山會是他“能夠復出的重要條件”。

投桃報李,在史玉柱東山再起之時,自然也不會忘了這些老朋友們。

2015年11月11日,巨人網絡借殼世紀遊輪的預案公布,交易對手方中,除了史玉柱的巨人投資和騰澎投資,柳傳志、馬雲這兩位泰山會大佬控制的弘毅、雲鋒旗下基金均赫然在列,而吳尚志控制的鼎暉孚遠更成為巨人網絡第三大股東。

預案公告後,股價應聲而起,連續收獲了20個漲停,漲幅超過500%。看著急速躥升的K線,這幾位老朋友想必是樂得合不攏嘴。

沒有趕上這趟快車的朋友們也不用心急,很快又有了新的機會。

2016年10月21日,世紀遊輪(還未更名為巨人網絡)發布交易預案,宣布將以發行股份加現金購買標的資產Alpha公司99.8%股權(另外0.2%由上市公司全資子公司巨人香港持有),而Alpha公司則是以色列遊戲公司Playtika的100%股權所有者。

這就是本文開頭所述的305億巨額收購案。

在本次交易中,除了柳傳志、馬雲、吳尚志這三位嘗到了甜頭的大佬持續跟進外,盧志強的泛海系、傅軍的新華聯控股也參與進來。另外,與史玉柱頗有交集的寧波富豪鬱國祥,也通過上海瓴逸和上海瓴熠這兩家機構參與了對Playtika的收購。

能讓史玉柱和一眾大佬如此垂青的公司,必然非等閑之輩,這點從財報上即可看出。

Playtika的母公司Alpha營業收入及淨利潤均呈現快速增長的趨勢,Alpha在2015年度、2016年度及2017年度實現營業收入分別較上年增長37.46%、36.98%和23.80%,2018年1-3月收入已佔2017年全年收入的28.18%;實現扣非歸母淨利潤分別為10.6億、16.3億、20.1億和4.4億。

這是一個什麽體量呢? 根據巨人網絡公布的數據,2018年1-3月,巨人網絡實現營業總收入為10.70億元,實現扣非歸母淨利潤為3.26億元。從業績上來看,Playtika已經完全超越了巨人網絡現有的規模,並且還在保持高速增長。

反觀巨人網絡,自《征途》之後,再無現象級遊戲。如今,該款遊戲已經線上運營十餘年,愈發後繼乏力。難怪史老闆對這一資產志在必得,非其莫屬。

這在交易結構的設計上就已體現出來。

機構算盡的交易結構

由於Playtika是海外資產,涉及跨境並購,所以交易要分三步進行。

首先,各個財團出資人要用境外的“馬甲”(由於涉及到外匯支付)對收購主體Alpha公司進行增資,之後Alpha公司用這筆資金完成對Playtika的收購。

第二步,財團出資人用境內的基金主體替換掉境外“馬甲”公司,這樣一來,Alpha就變成了一家內資持股的公司。

前兩步都實施得很順利。2016年10月20日,也就是收購預案公布的前一天,所有股權完成交割。隻待臨門一腳,巨額收益便已唾手可得。

所有的收益兌現都集中在最後一步,將Alpha裝入上市公司。

根據收購預案,此次交易中,巨人網絡將向財團中13名交易對手方購買所持有的Alpha公司全部A類普通股:

方案中購買資產的換股價格為32.45元/股,而停牌前一個交易日世紀遊輪的股價已經是40.92元。更不用說,方案公布後股價一路上揚,到2017年4月已經衝頂至77.26元/股。這個價格較換股發行價已經翻倍。

如果在此時交易獲準,這些參與方換股之後立即浮盈超過一倍。

這還不算,巨人網絡收購Playtika對應2016年靜態市盈率約為18倍,根據交易報告書提供的數據,2016年6月30日可比公司市盈率平均值為57.2倍,中位數值為60.8倍。對比來看,這起收購坐擁著3倍估值差的安全墊。

朋友們心知肚明,老史這是在給大家送錢啊。

收購資產的同時,史玉柱自掏腰包50億認購配套融資(通過巨人投資),認購價格36.05元/股,比收購資產的換股價足足高出了3塊多。

朋友們更加放心了:老史認購一股36塊,他都有信心,我們32塊還擔心啥?

史老闆確實大氣。但他也有精明的一面。

300多億的資產裝進上市公司,自己的股權肯定面臨稀釋。通過認購50億配套融資,一方面減少交易對手的持股份量,一方面維持自己的控制權。整個交易完成後,史老闆通過控制的巨人投資和騰澎投資合計持有上市公司股權依然超過30%,穩坐第一大股東。

再說,這50億又不用馬上兌現,要等到方案通過審核以後。要知道,這幫兄弟為了幫史老闆提前拿住資產,忙裡忙外出海收購,可是掏了305億真金白銀的。說白了,這兩年老史玩的都是空手套白狼。

那麽,史玉柱就不怕煮熟的鴨子飛了,這麽優質的資產被人半路截胡嗎?

聰明如他,自然留了一手,從一開始就巧妙地設計了AB股的持股結構。

Alpha設定A類和B類普通股,股份總額為46010股,其中A類股46000股,B類股10股。A類股的出資人作為財務投資者,擁有收益權,在某些關鍵事項的投票權受限,B類股持有Alpha普通事物決定權。B類股的持有者正是巨人網絡全資子公司巨人香港,支付對價為100萬美金,財團其他投資人指定的境外主體出資46億美金獲得46000股A類股。根據協定,只有本次交易未能實施,巨人網絡才會取消 Alpha 的B類普通股設定。

也就是說,巨人網絡僅僅花了100萬美金便獲得了Alpha普通事物的決定權,主導著交易的進程。沒有史老闆點頭,誰也別想打什麽歪主意。

不過,這一切在大家看來都是各取所需。對於投資人來說,只要把錢賺到手就夠了,局面自然是皆大歡喜。

在當時,這筆交易可以說佔盡了天時地利人和。剩下的事,就是等待監管審核了。萬事俱備,只欠東風。

這一等就是兩年。最終,東風沒等來,卻刮起了西風。

一場遊戲一場夢

其實,史老闆對遊戲之道有深刻的理解。Playtika的主要產品是棋牌類遊戲,但史老闆對此刻意淡化,轉而突出社交,輔之以“人工智能”、“大數據”等概念。

即便如此,這起交易持續兩年還是沒能通過審核。在這期間外部環境已經發生了重大變化。

證監會於2016年12月和2017年1月先後兩次對這筆交易出具反饋意見,但此後對上會的安排卻遲遲未有下文。與此同時,對跨境並購尤其是影視娛樂行業的審核收緊之風卻不斷傳出。

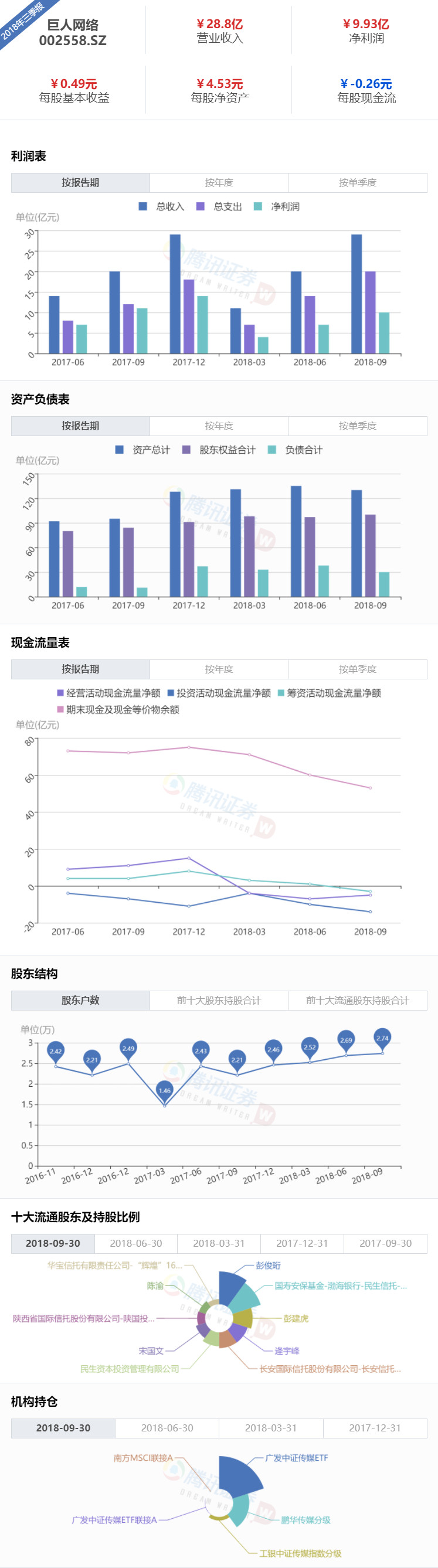

除此之外,巨人網絡的經營業績也逐漸疲軟。

表面上看,各項財務指標依然維持得不錯,但這恐怕要歸功於收購的互聯網金融業務,遊戲主業漸漸獨木難支。2017年9月,巨人網絡全資控股孫公司收購了深圳旺金金融部分股權,並將其納入並報範圍。

對旺金金融的收購在2017年11月完成。從收購完成至年底,旺金金融實現營收3.13億元,淨利潤4470萬元。

在扣除收購資產的影響後,巨人網絡2017年四季度的收入僅有5.45億元,同比下降16.79%;歸母淨利潤更是下滑34.65%,降至2.02億元。

2018年半年報顯示,1-6月,旺金金融實現營收6.38億元,淨利潤2476萬元。扣除互聯網金融業務,巨人網絡上半年的收入和淨利潤分別下降至13.61億元和6.86億元。

這並不令人驚訝,手遊風靡已久,在騰訊、網易等巨頭包抄之下,巨人迄今並沒有一個爆款產品亮相。

然而,與一瀉千里的股價相比,這些又都算不了什麽。

早在今年2月初,巨人網絡的股價便已跌破本次交易的換股發行價。最近一個交易日(9月14日),巨人網絡的收盤價為18.98元/股,較之2017年3月的77元高點已跌去四分之三。一度超過1500億元的市值,如今只剩380多億,與標的資產Playtika的估值已相差無幾。

交易方案中發行股份收購資產的發行價格為32.45元/股,與最新收盤價相比折價-41.51%。

兩年時間,天壤之別。若非親身經歷,還隻道是一場春秋大夢。

夢猶可醒,現實卻難回頭。A股估值體系已經發生重大改變,脫虛向實之下,遊戲類公司的市盈率已經大幅回調。可比公司市盈率在2016年申報時與最新市盈率對比如下:

表中可見,遊戲行業市盈率平均值已經下降至19倍附近,中位數已經下降至16.20倍。也就是說,交易之初預期的3倍估值差已經幾近消失。

這意味著,如果按照當初預案繼續完成交易,投資人發生虧損將不可避免。

惴惴不安之中,上會的消息終於傳來。2018年8月6日,巨人網絡公告稱收到證監會通知,審核將於近期啟動。但此時小夥伴們的心中早已沒有了當初的喜悅。

共度難關還是互相傷害?

臨近上會,暗流湧動。

8月10日深夜,巨人網絡緊急發布公告稱接到證監會通知,取消了本應於當日下午召開的審核會議,對該交易的審核暫停。

這已屬蹊蹺。但裂痕才剛剛顯現。

時隔一個月後的9月17日,史玉柱發微博宣稱遭到“人身安全威脅”。當晚,巨人網絡發布公告稱撤回交易申請檔案。

緊接著,就有自媒體“大摩財經”爆出史玉柱微博所指正是上海瓴逸和上海瓴熠背後的神秘富豪鬱國祥。鬱國祥人稱“小寧波”,據傳與史玉柱、馬雲等往來頻繁,沒想到卻因為此次交易與史玉柱反目。甚至有知情人透露,鬱國祥對外放風說Playtika要改到香港上市。

傳聞雖未得到當事人證實,但也不見得全是空穴來風。以巨人網絡現時的處境,Playtika轉而單獨IPO對於投資人來說未必是一件壞事,有錢誰不想掙呢?面對利益分歧,“小寧波”是第一個跳出來的,卻不是最後一個。不信來看最新的公告:

A類普通股一共有46000股,分別被13家機構持有。也就是說,有3家投了反對票,持股比例合計22.4%,共持有10300股。

到股東名單裡掃一眼,再清楚不過。

反對歸反對,只要史玉柱10股B類股同意就行了。眼巴巴盼了兩年的優質資產,怎能輕易讓它溜走。尤其對於當下的巨人來說,這塊資產更是救命稻草。但B類股同時又是一把雙刃劍,一旦交易失敗導致AB股設定取消,Playtika另尋出路,100萬美金的10股變成了“財務投資”,這不是拿史老闆開玩笑嗎。

所以,對於史玉柱來說,這筆交易硬著頭皮也要乾成。

但是按照原來的方案已經不可能。這麽大比例的倒掛,裝進去先虧一半,再鐵的朋友也不帶這麽玩的,誰的錢也不是大風刮來的。真要選擇硬乾,後果也會很嚴重。

如果按照原來的方案完成交易,史玉柱旗下的巨人投資和騰澎投資合計持有上市公司30.47%,而所有交易對手方加起來能達到30.95%,這還沒考慮其他一致行動人。如果硬乾撕破了臉,交易對手一起發難,老史也惹不起。

那麽修改交易方案便成了唯一的選擇。在股權支付比例不變的情況下,換股價格是最關鍵的變量。這裡面大有玄機。

《重組管理辦法》裡是這麽規定的:

如果以停牌前的9月14日作為定價基準日,按照上述定價辦法,分別以MA20、MA60、MA120作為參考價,配套融資認購價以當前市價18.98元/股計算,得出三種情況下的最終股權比例:

(注:相同顏色的為一致行動人)

問題出現了。如果換股價格低於19.5元/股,這個交易就沒有意義了。為什麽?

《深圳證券交易所股票上市規則》規定,股本總額超過人民幣4億元的公司社會公眾股持股比例低於10%,則上市公司股權分布不再具備上市條件。

目前情況下,唯一滿足這個條件的參考價就是MA120。什麽意思呢?就是以前120個交易日均價的90%(21.70元)作為換股價格時,交易完成後社會公眾股比例為10.37%,剛剛跨過深交所規定10%的及格線。除此之外,以MA60、M20作為定價參考則均達不到這一要求。

幸好,公司仍在停牌,股價暫時避免了進一步下跌,一切都還來得及。

而一旦協商久拖不決,公司被迫複牌,股價大概率還會持續走低,致MA120這一最後防線失效,那時,僅僅改變換股價格已經無法挽救這筆交易,還要通過增大現金支付比例才能避免上市公司股權的進一步稀釋,以確保社會公眾股不低於10%以及史玉柱的實控人地位不受威脅。

而在50億配套融資的基礎上,史玉柱還能額外拿出多少現金認購?

所知的是,巨人投資和騰澎投資所持有的巨人網絡股權接近90%已被質押。看來老史的杠杆玩得還是很溜。

東山再起之後,史玉柱曾向媒體表示,巨人大廈倒掉是因為負債率太高,搞投資還是要少用杠杆。

但人總是容易好了傷疤忘了疼。史玉柱被稱為中國企業家群體中最敢賭的人,他賭輸過,也賭贏過。這一次,他還會重蹈20年前的覆轍嗎?

可以肯定的是,自稱為“大閑人”的史玉柱,一時半會恐怕是閑不下來了。

責任編輯:李鋒