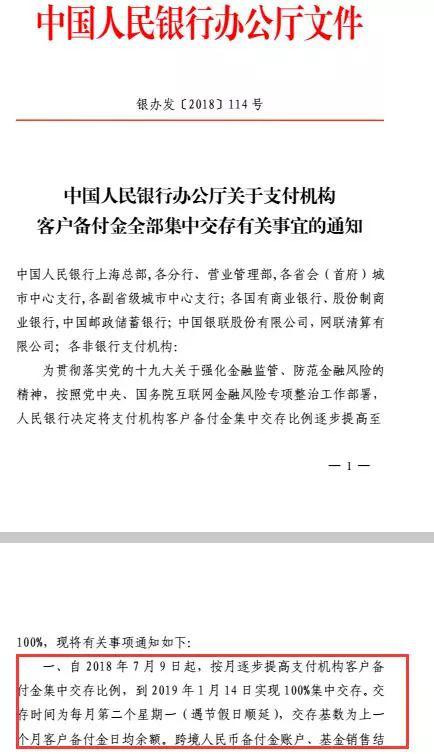

根據央行2018年6月發布的《關於支付機構客戶備付金全部集中交存有關事宜的通知》,到2019年1月14日實現備付金100%集中交存。

“客戶備付金”作為之前支付機構一種重要的業務模式,其滋生的利息成為第三方支付機構的一種重要盈利模式。

由於備付金集中交存之後,將不再產生任何利息收入,按照目前年化3%左右的協定存款利率計算,實現100%交存後,支付機構利息收入較目前將減少約150億元。備付金全量集中存管後,對支付機構最直接的影響當然就是少了一大筆利息收入。

對於一些支付巨頭而言,影響並不大,因為他們已經早就開始綜合金融服務布局,有著豐富的產品體系,受備付金交存影響或有限。但對中小型支付機構而言,這意味著它們在與大型支付機構的競爭中少了盈利來源,面臨被重新洗牌的生存危機。

這對單個支付機構當然不是什麽好消息,但是從全社會的角度來說,卻未嘗不是好事。首先,支付機構本質上是服務提供商,它們的盈利來源原則上應該是以它們為消費者提供優質服務為前提的。但是躺在客戶備付金上就能獲得大筆收入,則不免會消磨它們進一步提供優質服務的動力。沒了備付金利息收入後,支付機構將不得不通過產品創新、業務創新以及服務創新實現盈利和持續發展,這將從整體上提高全行業的服務水準。

其次,對整個第三方支付行業而言,備付金全量集中存管意味著金融亂象將在一定程度上得到控制。此前,備付金規模巨大、存放分散,不少公司擅自挪用這部分並不擁有所有權的資金用於自身規模擴大和發展,一旦公司經營出現問題,就將出現嚴重的支付危機;甚至還有公司違規佔用備付金用於高風險投資,萬一投資受損,將會直接損害消費者利益。備付金存在的隱患還不限於此,還包括被用來辦理跨行資金清算、超範圍經營甚至成為洗錢通道等。因此,備付金集中存管將有利於防範金融風險,保障客戶的資金安全,促進全行業的健康可持續發展。

最後,有些消費者可能會擔心“羊毛出在羊身上”,第三方機構少了一個盈利來源,必然會轉嫁到企業端或者消費者身上,從長遠來看,這最終會體現在費率或者消費價格的上升。但是,由於支付機構所服務的消費者數量龐大,就算將這部分損失轉移到消費者身上,每個消費者平攤到的費用增加也不會很多,可以說是微乎其微。尤其是,時間一長,支付巨頭早已經不依賴備付金利息來盈利了,到那時,它們也不會有什麽動力向消費者來轉移這部分損失了。其實對消費者而言,最主要的影響是資金安全性更高了。

備付金集中存管,一些中小平台迫於生存壓力可能會退出市場,大平台兼並小平台也會成為常態,支付機構分化將會加劇,支付行業或將面臨重新洗牌。但是顯而易見的是,備付金集中交存為資金安全提供了權威的衡量尺度,有利於為第三方支付行業正本清源,建立有效的監督機制。此後,隨著支付基礎設施建設的推進,商業銀行、清算機構和支付機構等主體的分工將會更加明確,有利於推動各方共建更高效的服務體系。

盤和林(財經評論人)編輯 陳莉 校對 柳寶慶