原創: 天風巨集觀團隊 雪濤巨集觀筆記

中國經濟在居民账戶、巨集觀账戶和產業結構轉型等方面都和美國的70年代末-80年代初相似。過去10年的A股,既有美股70年代的滯漲特徵——轉型遲緩的“滯”壓製了盈利水準的提升,生產要素的“脹”壓製了估值和企業的長期成長,也有美股80年代崛起的曙光——新經濟行業佔比上升,產業新舊更替明顯加快。

從美股80年代映射未來10年A股的投資機會:(1)消費股存在結構性機會,可選優於必需;消費更新在不同層級人群中出現分化;互聯網零售等新興產業對傳統消費和零售產生重大影響。(2)技術改變了娛樂教育的內容和形式,但居民對精神消費的追求是不變的內核。(3)金融業的未來十年,既有居民端理財和財富管理的需求上升,也有金融壓抑給金融業帶來的結構分化。(4)老齡化和政策推進藥品醫療器械自主創新投入加大,中國的醫療醫藥器械特別是創新藥行業未來有巨大的成長太空。(5)未來中國科技互聯網和高端製造最重要的投資機會來自於進口替代和邁向價值鏈中上遊的行業。

一、引言

百年美股,既是一部金融史,也是一部產業史、經濟史。歷史總會以不同的形態重蹈覆轍,改變的是技術,不變的是新技術替代舊技術,新產業替代舊產業,新經濟替代舊經濟。我們研究美股的百年歷史,發現從技術到產業,從產業到巨集觀,從巨集觀到微觀的個體和企業,再到資產價格,都相互聯繫。了解巨集觀經濟、產業和技術的變遷史,能夠幫助我們預測產業發展的趨勢,理解微觀個體的行為,對於投資而言至關重要。

歷史上的長牛股,多數都是站在了當時產業變遷的趨勢上。回顧百年美股只是研究巨集觀經濟和資本市場關係的切入點之一,我們最終的目的是想從美股的歷史中看到——中國經濟的未來,中國產業變遷的方向,以及下一個十年中國資本市場的投資機會。

二、今天的中國相當於美國的哪個階段?

2.1 中國人口結構類似美國70年代末-80年代初

1945年二戰結束後,大批美國軍人從戰場返鄉,掀起了一輪生育高峰,美國戰後嬰兒潮出現在1950-1960年,1946-1964年間出生的美國人多達7800萬人。

中國的戰後人口恢復情況比較曲折,1949年新中國成立以後,中國也在1949-1957年間出現了一輪生育高峰,8年間人口淨增了1.05億,人口自然增長率從千分之16上升到千分之23.2。但之後1958-1961年的大躍進和三年饑荒,致使死亡率突增,出生率銳減,1957-1960年,死亡率從千分之10.8上升到千分之25.4,出生率從千分之34墜落到千分之20.8,1961年的出生率僅有千分之14。

所以,中國真正意義上的戰後嬰兒潮出現在1962-1970年,這一時期人口出生率最高達到千分之43.6,平均為千分之36.8。1971年之後,出生率開始有計劃地下降,1979年出生率回落到千分之17.8。中國的第二輪嬰兒潮出現在1981-1990年,是60後嬰兒潮的次生潮,人口出生率從1980年的千分之18.2上升到1987年的千分之23.3。

由於二戰後中國的生育高峰比美國晚了10年左右,人口年齡結構也滯後於美國15年左右,而人口年齡結構決定了房地產周期,房地產周期又決定了金融周期和債務周期,因此中美的房地產周期和金融周期大致相差10年。

美國勞動人口(15-64歲)佔比在1978-1980年見頂,中國同年齡段人口(15-64歲)佔比也在2010年左右達到頂峰。2016年,中國65歲及以上人口佔比達到10.8%,老齡化水準接近美國1977年。整體上看,中國的人口年齡結構、勞動力結構、老齡化水準近似於美國70年代末-80年代初。

|

圖1:中美人口生育率高峰對比 |

|

|

資料來源:WIND,NationalCenter for Health Statistics,天風證券研究所 |

|

圖2:中美勞動人口佔比對比 |

|

|

資料來源:WIND,天風證券研究所 |

|

圖3:中美65歲及以上人口佔比對比 |

|

|

資料來源:WIND,天風證券研究所 |

2.2 中國居民账戶類似美國80年代初

隨著勞動人口佔比下降,人口老齡化率上升(65+),以及嬰兒潮人群逐漸進入高消費年齡段(35-65歲),居民部門整體消費率提升,儲蓄率下降。美國和中國的居民儲蓄率分別在1975年和2010年拐頭向下。

美國居民消費率在1982年拐頭向上,消費率提升一直持續到金融危機前的2005年,中國居民消費率在2010年拐頭向上,結束了50年的下降趨勢。中國居民家庭消費信貸/GDP(狹義口徑,即金融機構信貸收支表的居民消費貸款剔除房貸後的部分)的比值從2011年的3%上升到2017年的11%,6年間上升了8個百分點,2015年後加速提升。

綜合對比中美居民消費率和儲蓄率的轉折時點,中國當前的居民账戶水準可類比於美國的80年代初。

|

圖4:中美居民儲蓄率對比 |

|

|

資料來源:WIND,天風證券研究所 |

|

圖5:中國居民的消費率結束了50年的下降趨勢,2011年後開始上升 |

|

|

資料來源:WIND,天風證券研究所 |

2.3 中國巨集觀账戶類似美國80年代

居民部門的儲蓄率下降和消費率上升,反映到國家巨集觀账戶上,則是經常項目赤字擴大或貿易順差縮小。從1980年開始,隨著美國居民消費率上升和儲蓄率下降,美國逐漸成為消費型國家,淨出口和經常項目差額持續下降,中國的淨出口和經常項目差額從2016開始下降,因此,中國當前的巨集觀账戶也近似於美國80年代初。

|

圖6:中美淨出口對比 |

|

|

資料來源:WIND,天風證券研究所 |

2.4 中國城鎮化率提升速度放緩,近似於美國70年代初

伴隨戰後工業化和城市化需求的飽和,美國城鎮化率在70年代進入了瓶頸期,1970-1980年城鎮化率都維持在73%左右。2017年,中國城鎮化率達到58.52%,但城鎮化率快速提升的階段已經過去。2006-2010年,中國城鎮化率平均每年提高1.39%;2011-2015年,平均每年提高1.21%;2016-2017年,平均每年提高1.17%,中國城鎮化率提升速度開始放緩。

不過中國的城鎮化需求尚未飽和,城市化率和城市基礎設施仍有提升太空。一方面,核心城市圈的集群效應正在出現,中國區域經濟正在開始新一輪的再平衡。另一方面,都市區的城市化程度也有提升太空,北京、上海的人口密度、軌交長度、路網密度明顯低於東京都市圈和首爾都市圈。

|

圖7:中美城鎮化率對比 |

|

|

資料來源:WIND,天風證券研究所 |

|

圖8:北京上海對比東京首爾的城市化程度 |

|

|

數據來源:WIND, 天風證券研究所 |

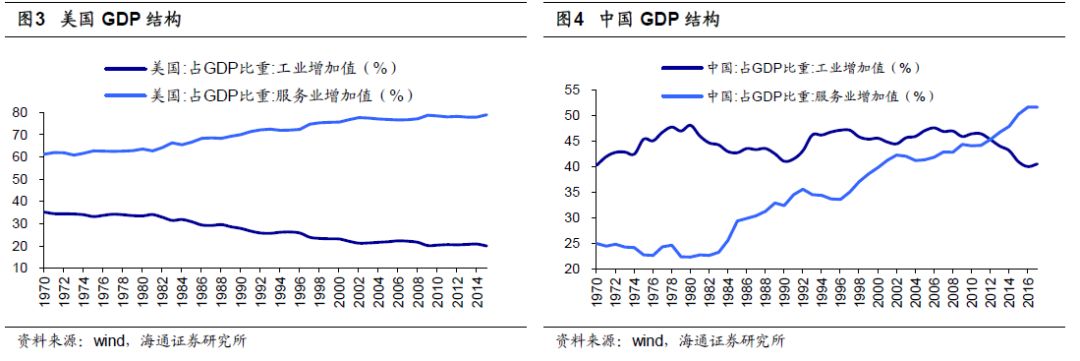

2.5 中國產業結構類似美國70年代末-80年代初的轉型期

美國勞動生產率在1970年到達頂峰之後趨勢性下降,傳統工業投資的回報率也開始趨勢性下降。70年代,美國處在產業結構的艱難調整中,主導產業從重資產為主的第二產業轉向輕資產為主的服務業,發展模式從投資驅動轉向消費驅動。但整個70年代,美國的第二和服務業佔比變化緩慢,轉型經歷了10年的焦灼期後,美國的第二和服務業佔比在80年代迅速拉開差距。

從產業結構的邊際變化來看,今天中國正處在產業結構調整、產業新舊更替的過程中,近似於美國70年代末-80年代初的經濟轉型期。過去十年,中國金融地產的黃金時代一定程度上擠壓了經濟的內生增長和產業的創新更新,投資驅動和債務驅動的發展模式的效率日漸式微,成本卻與日俱增,這段時間的中國經濟有點美國70年代產業結構艱難調整的影子。2012年,中國服務業佔比超過第二產業,之後第二和服務業佔比迅速拉開差距,產業結構轉型加速。

|

圖9:中國第二、三產業GDP佔比 |

|

|

資料來源:WIND,天風證券研究所 |

|

圖10:70年代的美國第二、三產業GDP佔比沒有明顯變化 |

|

|

資料來源:WIND,天風證券研究所 |

三、A股可大致參照70年代末的美股

我們在前文中對比了今天中國經濟和美國歷史的方方面面——從居民消費率儲蓄率的變化到國家巨集觀账戶的轉捩點,從人口年齡結構特徵到城鎮化率增速的放緩,以及巨集觀的產業結構變遷——今天的中國都可大致參照70年代-80年代的美國。有些部分中國更類似美國的70年代,如城鎮化率提升開始放緩;而有些部分更類似美國80年代,如居民账戶轉捩點、人口年齡結構、產業結構變遷等。

過去10年的中國經濟和美國70年代的滯脹有些類似——舊經濟在收縮,新經濟也在崛起,但新經濟的體量和品質還不足以提升整體經濟的效率。中國的名義通脹水準CPI雖然不高,但“脹”在了房地產價格,快速上升的用地成本和租金水準與70年代石油危機引發的原材料通脹一樣,侵蝕了企業的利潤,企業沒有利潤積累,也很難通過再投資達到長期的成長。

過去10年的A股也表現出類似於70年代美股的滯漲——1970年,道瓊斯指數800點上下,1980年,道瓊斯指數還是800點上下。2008年7月,上證綜指2800點上下,2018年7月,上證綜指也還是2800點上下。

股市滯漲和經濟滯脹的本質是相通的——產業結構轉型遲滯,全要素生產率下滑。企業的盈利水準下降,自然也難以支撐長期成長,股市的盈利水準和估值提升雙重承壓。這也印證了格雷厄姆的話:長期來看,市場是台稱重機。

|

圖11:過去十年A股上證指數vs 70年代美股道瓊斯指數(右軸) |

|

|

資料來源:Bloomberg,天風證券研究所 |

3.1 過去十年A股估值可參照美股70年代

經濟滯脹的“脹”作用在股票的估值水準上。

1973年的石油危機給美國帶來了高油價和輸入性通脹,抬高了美國無風險利率水準,壓低了美股估值,標普500靜態PE從1970年的15倍左右下降到1980年的7倍左右。過去10年,中國“脹”在了房子,房地產近乎沒有回撤的高收益抑製了資金對股市的偏好,過去十年A股的估值水準兩上兩下,2009年和2015年分別衝到35倍以上和25倍以上,但多數時候都處在20倍以下的估值消化期。

|

圖12:美股1970-1980 PE vs A股PE |

|

|

資料來源:WIND,RobertShiller Irrational Exuberance,天風證券研究所 |

3.2 過去十年A股盈利可參照美股1975-1985年

經濟滯脹的“滯”作用在股票的盈利水準上。

美股1950/12-1968/12的牛市中,標普500指數經通脹調整過的EPS年複合增速2%(從28.58美元漲至40.82美元);1968/12-1982/12的震蕩市中,標普500指數經通脹調整過的EPS年複合增速下降至-1.6%(從40.82美元下降至32.58美元);1982/12-2000/12月的牛市中,標普500指數經通脹調整過的EPS年複合增速恢復至4.53%(從32.58美元漲至72.3美元)。

A股2000/1-2007/12的牛市中,全部A股經通脹調整過的EPS年複合増速8.9%(從0.2元漲至0.4元);2007/12-2017/12的震蕩市中,全部A股經通脹調整過的EPS年複合增速下降至3%(從0.4元漲至0.53元)。

過去十年(2007/12-2017/12)A股EPS增速整體放緩,但絕對值從2016年開始企穩回升,這十年A股的盈利水準可類比美股1975-1985年,同時也是美國經濟在滯脹中逐漸完成轉型的10年。

|

圖13:A股EPS增長(2008-2018)vs美國(1970-1990) |

|

|

資料來源:WIND,Bloomberg,天風證券研究所 |

3.3 A股行業結構變化可參照美股80年代

美國70年代滯脹期間,與能源高度相關的第二產業佔比基本沒有下降,在28%-29%徘徊,美股能源業市值佔比從1973年的12.8%躍升到1980年的27.2%,工業市值佔比從10%上升到13%。80年代沃爾克控制通脹後,能源、工業和材料下降幅度明顯;經濟轉由消費、創新和服務驅動,80年代美股必需消費品、醫療保健、金融房地產的市值佔比分別上升了7.8%、3.9%、3.8%。消費興起的同時,資訊技術(具體包括電腦、傳媒互聯網、電子行業)的市值佔比反而下降,1980-1990年佔比從9.6%下降到7.0%。

|

圖14:1973,1980和1990年美股各行業市值佔比變化(%) |

|

|

資料來源:上海證券報,天風證券研究所 |

過去十年,以化工、采掘、交通運輸、鋼鐵為代表的第二產業在A股行業市值佔比下降了23.8%,金融服務業(銀行+非銀金融)市值佔比下降了9%,新經濟(醫藥生物、電子、電腦、傳媒)上升了13.4%,高端製造(汽車、機械設備)上升了8.1%,新舊產業更替的速度明顯加快。目前A股醫藥板塊市值佔比接近於美股1980年的水準,資訊技術板塊(電腦、電子、傳媒互聯網)佔比(11.3%)明顯超過美股80年代水準(7%),但不及美國今天的15.4%。

所以,從過去十年A股行業市值佔比變化的趨勢來看,A股行業結構變化實際上接近於美股80年代中期。

|

圖15:A股過去十年行業市值佔比變化 |

|

|

資料來源:WIND,天風證券研究所 |

四、A股的下一個十年:來自80年代美股的啟示

1968-1972年,美國曾有一波炒作成長消費白馬的“漂亮50”,方向雖然對了,但當時業績沒有兌現,“漂亮50”成了幻影。1972-1982年,美股雖然熊市漫漫,但研發投入也在大幅上升,為之後的資訊技術、生物科技的牛市奠定了基礎。沃克爾提升美聯儲貨幣政策獨立性,壓低通脹預期,也為經濟的長期繁榮打下制度基礎。1982年開始,美國經濟進入低通脹高增長的大緩和時代,生產力和消費力得到復甦和釋放,美股也開啟了消費股和科技股的大牛市,並一直持續到2000年。

中國的科研發展雖起步較晚,但科研投入經歷了快速上漲,研發支出佔GDP比重從20年前不到0.7%上升到2017年末的2.12%。中國的科研產出也的確在進步,根據《自然》出版集團以“加權分值計數法”(weightedfractional count)計算的全球自然指數(Nature Index),2016年中國的高品質科研產出較2015年增長了8.2%,居全球第二位,僅次於美國,但不及美國一半[1]。

|

圖16:中美研發支出佔GDP的比重 |

|

|

資料來源:WIND,天風證券研究所 |

2007-2018年的A股,既有美股70年代的滯漲特徵——轉型遲緩的“滯”壓製了盈利水準的提升,生產要素的“脹”壓製了估值和企業的長期成長,也有美股80年代崛起的曙光——新經濟行業佔比上升,產業新舊更替明顯加快。今天的中國經濟,在居民账戶、巨集觀账戶和產業結構轉型等方面都和美國的70年代末-80年代初相似。今天的A股,也能隱約找到美股70年代末-80年代初的影子。我們對A股下一個十年的信心,主要來自於居民整體消費上升、產業結構轉型更新等經濟的長期趨勢。

但是,美股1982年之後的繁榮,除了美國經濟的自身力量,也離不開持續研發投入、鼓勵企業並購重組、強勢的保羅沃克爾,更不可忽視的是這些因素背後的制度保障——尊重和保護知識產權、企業破產清算和並購重組的法律配套、對貨幣政策獨立性的捍衛。這些經濟因素之外的制度因素所構成的國運底蘊,對牛市而言同樣重要。

|

圖17:美股(S&P 500)1982年後迎來戴維斯雙擊 |

|

|

資料來源:https://www.macrotrends.net/,天風證券研究所 |

4.1 80年代美國消費股啟示

美股80年代是消費股的大時代。消費行業裡的食品飲料、零售、紡織服裝、輕工在80年代表現出色。

|

圖18:美國1980~1990年表現優異的股票中消費行業佔比較大(漲幅TOP50股票行業個數) |

|

|

資料來源:WIND,天風證券研究所 |

從我們在《百年美股:一部經濟史》裡總結的歷史經驗來看,消費股的機會在工業化完成之前和科技股興起之後一直都存在,但其能在80年代表現突出,主要有大背景的驅動:(1)工業化進程告一段落導致工業股表現沉寂,同期新興的資訊技術行業的競爭格局尚未穩定;(2)投資回報率下降使得長期被壓抑的消費上升——從巨集觀層面表現為淨出口由正轉負,公司層面表現為回購優於投資的財務決策,私人部門表現為居民儲蓄率下降,消費率上升;(3)人口結構上,美國二戰後嬰兒潮的人口進入消費力提升的年齡段,勞動力人口佔比在1980年觸頂;(4)401K保險推出,社保體系逐漸完備,進一步提升居民的消費傾向。

類似美國的80年代,當前中國亦處於:(1)工業化告一段落,2012年中國服務業的GDP佔比超過第二產業;(2)人口年齡結構上,新中國第二波嬰兒潮(1981-1990年)出生人口進入消費旺盛年齡段;(3)勞動人口佔比在2010年達到頂峰,之後居民儲蓄率下降,消費率反彈;巨集觀账戶表現為商品淨出口在2015年達到高點後開始下降;(4)消費更新成為普遍現象,圍繞著滿足中國中產階級衣食住行需求的各類公司也出現了類似美國80年代的成長機會。

1970-80年代,美國居民的消費更新的結果是食品和服飾等必需消費品的佔比下降,娛樂休閑和美妝醫藥(其他非耐用品)等可選消費品的佔比上升。

|

圖19:美國居民各類實物消費佔總實物消費結構變化(四季度移動平均) |

|

|

資料來源:WIND,天風證券研究所 |

在2005-2017年間,中國城鎮居民在衣著、食品和其他花費的比例上有所降低,而在交通通信、教育文化娛樂服務、醫療保健和生活用品及服務上花費更多。相比80年代美國消費市場,今天中國消費市場更加複雜,既有行業內部競爭格局的變化,也有行業自身在人口、產業、技術等諸多因素影響下的聚變和裂變。中國消費行業的長期投資機會,一是來自龍頭集中度的提升,如食品飲料、醫藥、汽車、家電、酒店等行業的市場集中度不斷提高;二是來自消費更新帶來的需求,如定製家居、新零售、醫療服務等。

|

圖20:中國城鎮居民各類消費性支出佔比(除居住) |

|

|

資料來源:WIND,天風證券研究所 |

|

圖21:中國四大消費行業(醫藥、汽車、食品飲料、服裝)集中度 |

|

|

資料來源:國家統計局,天風證券研究所 |

由於中國居民的消費率上升、儲蓄率下降才剛剛開始,居民收入和消費支出增持高於實際GDP增速,消費更新應該是一個長期趨勢,但是受益於消費更新的消費品只會是一部分。以服裝消費為例,既有低端更新和高端爆發,也有中端分層:(1)商業地產及移動互聯帶動了管道下沉,低線城市的服裝消費從雜牌向品牌更新;(2)中產階級的服裝消費更關注設計、款式、品質,而不僅是品牌本身;(3)富裕的中產階級消費更新趨勢明顯,帶動中高端品牌消費爆發。整體來說,能滿足消費者在品質、環保、設計風格等方面快速上升的追求、同時能兼顧性價比的消費品公司會最受益。

互聯網零售等新興產業亦對傳統消費和零售產生重大影響,在80年代的美股表現搶眼的零售和服裝,在今天的中國遇到的可能是互聯網零售帶來的創造性毀滅。互聯網零售對一些消費品的製造和管道都產生了重大影響,例如市場集中度不斷走低的服裝行業,消費者的非標準化需求日益上升,大量非貼標產品通過網絡平台蠶食了品牌商的增長份額。食品飲料和白色家電等受技術的影響較小,但其銷售管道發生了翻天覆地的變化,電商的興起部分取代了百貨商超等傳統零售的管道作用。當下中國消費股的投資機會也會與80年代美國消費股的表現有所不同。

4.2 80年代美國服務股啟示

1980年代,美國居民對服務的需求旺盛,美股服務類股票的表現也和同期的的消費股一樣亮眼。具體而言,整個80年代美股的娛樂傳媒、金融保險、醫藥健康、商業服務均表現出色,醫療股和金融股的牛市持續到了90年代後期。

|

圖22:80年代娛樂傳媒、金融、醫療、商業服務板塊表現出色 |

|

|

資料來源:WIND,天風證券研究所 |

80年代美股服務業的出色表現,既有居民收入上升和財富積累帶來的需求更新,也有產業結構變化帶來的勞動力再配置。

(1)上一階段工業的成熟發展提升了第二產業的生產效率,一些低勞動生產率或者高勞動力密集型的產業轉移到亞洲、歐洲、南美洲,留下了高勞動生產率和高附加值的產業比如科技、高端製造等。自60年代開始,第二產業釋放的勞動力進入服務業,從就業人數佔比來看,1960s到1990s是美國服務業高速發展的時期。自60年代美國服務業佔比GDP超過50%開始,服務業就業人數佔比明顯提升,到90年代增速才開始放緩。

|

圖23:美國各類服務業就業人數佔總就業人數比重 |

|

|

資料來源:WIND,天風證券研究所 |

(2)勞動生產率的提升帶來了工作時間的縮短和休閑時間的延長,更有錢也更有閑的生活加大了消費者對於教育、醫療、娛樂等服務的需求。從美國居民服務消費結構的變化來看,住宿餐飲等必需服務消費的佔比在70年代開始走低,娛樂休閑服務在80年代後增長迅速。醫療保健需求持續高速增長,既是服務消費中上升最為顯著的部分,也對應帶動了實物消費中藥品的支出上升(其他非耐用品)。金融保險服務需求從80年代開始持續增長,但比較緩慢。教育服務的增長和人口年齡結構有關,70年代和80年代教育服務經歷過兩次迅速發展,這段時間也是美國第二波嬰兒潮的K12教育期,90年代開始教育服務消費的佔比持續下滑。

|

圖24:美國各類服務消費的結構變化 |

|

|

資料來源:WIND,天風證券研究所 |

收入的增長是服務業高速發展的主要原因之一,人口結構變化則更為精準的對應了服務業內部結構變化。5-17歲對應了K12教育人口,在1970年佔比達到頂峰,美國K12教育行業在這期間高速發展。18-24歲對應了高等教育人口,1980-1985年出現了5年5倍的牛股格雷厄姆控股(GHC),其旗下子公司是中國考生非常熟悉的卡普蘭教育(KAPLAN),主營高等教育、職業教育、考試準備服務等,類似於中國過去5年(2013-2018)的10倍股新東方(EDU)。25-44歲人群在1970-1990年代佔比明顯上升,這部分人口兼有消費能力和對“精神消費”的追求,因此,做出版的紐約時報(NYT)和梅雷迪斯(MDP),做電影娛樂的迪斯尼(Walt Disney),做美國南方風味的連鎖餐廳餅乾桶(Cracker Barrel)等股票在80年代熠熠生輝。最後,老齡化人口佔比持續上升,醫藥與社會保健行業得以蓬勃發展,80年代醫藥股牛股頻出,包括五年(1985-1990)漲了將近24倍的安進(Amgen),做醫療器械的美敦力(Medtronic),做藥品零售的沃博聯(Walgreens Boots)。

|

圖25:美國人口結構變化對應了服務業投資機會 |

|

|

資料來源:WIND,天風證券研究所 |

從過去20年(1997-2017年)的美國的消費和服務價格變動來看:i) 耐用消費品的價格變動不大,甚至還有大幅度下降,比如汽車、服裝、軟體、玩具、電視等,原因是過去20年全球化程度提升和技術進步一直在降低耐消品的成本;ii) 非耐消品的漲價幅度與通脹相近,比如食品飲料、家用能源等,因為CPI計算的主要權重部分為非耐消品;iii) 服務類價格上漲大幅超過通脹,原因是大部分服務屬於經濟學定義上的奢侈品[2],隨著人的閑暇時間越來越充裕,工資增速跑贏通脹,富余的時間和金錢必然會被用來追逐更好的教育幼托、醫藥健康、娛樂休閑資源。

從長期投資的角度來講,服務業中機會最大的應該是醫藥健康和娛樂休閑,兩者價增量升;其次是教育幼托和金融保險,教育支出與5-24歲人口佔比相關,且優質的教育資源既稀缺又不易複製,因此學費是所有服務和商品消費中價格上漲最快的;金融保險在居民收入和財富上升後的需求增加;最後是餐飲、住宿、交通等必需服務。

|

圖26:1997-2017年間美國消費品、服務價格變化 |

|

|

資料來源:BLS,天風證券研究所 |

4.3 未來十年的中國服務業投資機會

過去十年,中國服務業中商務服務、金融業人數佔比分別上升至2.7%和3.7%。教育業從業人數佔比則下降了約3%,文體娛樂、住宿餐飲等行業就業人數佔比變化不大。

|

圖27:中國各服務業就業人數佔總就業人數變化 |

|

|

資料來源:WIND,天風證券研究所 |

從中國居民服務消費結構的變化來看,教育文化娛樂和醫療保健在2013年後增長迅速,其他商品和服務佔比在2013年後開始走低。醫療保健需求持續高速增長,家庭設備用品和服務則變化不大。教育文化娛樂服務、醫療保健的增長和人口年齡結構有關。2013年後,中國第二波嬰兒潮(1981-1990)正值青壯年,一方面對文化娛樂消費的需求有所提升,另一方面他們的下一代的也進入了K12教育期。2016年,中國65歲及以上人口佔比達到10.8%,老齡化水準近似於美國1977年,未來中國居民在醫療保健的消費佔比將持續提升。

|

圖28:城鎮居民人均消費性支出佔比變化(四季度移動平均) |

|

|

資料來源:WIND,天風證券研究所 |

4.3.1 娛樂教育

過去二十年,娛樂、教育的內容和形式在技術的雕刻和洗禮下不斷延伸和迭代。

20年前的1998年,鮑嶽橋、王建華、簡晶共同出資50萬設立聯眾電腦,成為最早創立的棋牌平台。2001年末,盛大網絡開始測試網遊《傳奇》。二十年來,各種類型的遊戲層出不窮,從端遊到頁遊再到手遊,對戰的雙方從陌生人變成熟人(歡聚時代《狼人殺》,騰訊《王者榮耀》),遊戲的內涵從簡單的競技擴展到社交乃至娛樂傳播,也催生了一大批牛股,如讓段永平賺了100多倍的網易,做遊戲直播的虎牙——今年五月在美上市迄今已翻三倍。二十年來,儘管電腦和手機早已從本世紀初的‘奢侈品’變成生活‘必需品’,但網咖依然聚集著一幫‘大吉大利今晚吃雞’的年輕人,門庭若市。

20年前的1998年,全國人民守在電視機前觀看的《還珠格格》,創造了平均47%的收視奇跡,趙薇成為舉國皆知的大明星,風頭一時無兩。2005年,四川音樂學院的大三學生李宇春,以352萬票獲得湖南衛視超級女聲音樂比賽年度總冠軍,成為中國首位民選偶像。2016年伊始,直播短影片平台(抖音、秒拍、映客、熊貓、花椒等)漸漸進入人們的視野,耳熟能詳的主播papi醬、Eh-Bee-Family等通過直播短影片平台一躍成為億萬觀眾的偶像。二十年來,人們聚焦的視線從電視機逐漸轉向了影片網站愛奇藝、嗶哩嗶哩們,偶像塑造的門檻越來越低,每個人都可能成為流量的superstar。

20年前,個人家教、課外輔導班還處於作坊運作的時代。新東方率先抓住出國留學熱的市場需求,在留學考試短期突破的應試課程中一舉成名,“在絕望中尋找希望”的廣告詞成為一代大學生的青春記憶。甚至,新東方在美國進行上市路演的時候,華爾街的中國人大都曾經是新東方的學生。自2013年開始,中國出國留學生增速顯著回調,與此同時,K12(kindergarten through 12 grade,即幼稚園到12年級段)課外輔導則進入超速增長通道。

1991年,“全國小學數學奧林匹克”第一次舉辦,自此掀起了全民學奧數的熱潮。有感於此,2003年,生於1980年的張邦鑫在北大讀研究生期間與同學創辦了奧數網,這正是學而思的前身。2012年,美國MOOC(Massive Open Online Course,大型網絡公開課)教學方式對中國教育行業產生極大影響,點燃了在線學習的火種,不管是新東方還是學而思都在思索轉型在線教育的命題。新東方推出新東方在線,學而思改名為好未來,定位為“用科技與互聯網來推動教育進步的公司”。2018年,滬江和新東方在線即將登陸港交所。新東方和好未來們,都以提高考試分數為目標,在難以標準化、在線化的教育服務領域,實現了應試教育培訓服務的工業化規模產出。

4.3.2 金融

美國在1980s-2000s年代的金融股牛市離不開居民財富積累和監管政策的放鬆。1950年到1980年,美國平均收入增長了3.6倍,財富則增長了10倍(從 10807到103266億美元),大量的居民資金在1982年利率下行後投入股市。1978年推出的401K養老金制度給股市提供了長期可配置資金。1981年,裡根稅改產生了大量以避稅為目的的地產投資,使得REITs行業得到快速發展。

更重要的是美國從70年代開始,金融創新與金融監管的博弈不斷推進金融自由化的進程。1980年,美國國會通過了《存款機構放鬆管制和貨幣控制法案》(即著名的《1980年銀行法》)成為半個世紀以來美國金融制度的一個歷史性轉折點。1986年,美國取消了存貸款利率上限,徹底實現利率市場化。80年代末-90年代中期,美國金融自由化繼續推進,陸續打破了銀行、保險、證券之間的分業隔離,跨州經營的限制也被取消,銀行的並購潮推升了這段時間銀行股的行情。1999年,美國國會通過了《金融服務現代化法案》,終結了1933年《格拉斯-斯蒂格爾法案》開始實行的金融分業經營制度,集銀證保投於一體的“全能銀行”誕生,美國徹底進入金融混業經營時代。相應地,金融服務部門在1950年貢獻了2.8%的美國GDP,而這個數字在1975年後加速上漲,1980年為4.9%,2006年則為8.3%。

|

圖29:美國金融業佔GDP比重在1975年後加速 |

|

|

資料來源:WIND,天風證券研究所 |

相比美國,中國金融業的發展史短了很多,2014-2016年間的中國金融業重複了美國90年代金融自由化的過程,出現了比較普遍的銀證保混業經營和銀信合作,金融機構用資本外延的方式進行規模擴張。2006年,中國金融業佔GDP比重僅4.38%,相當於美國70年代水準,到了2016年比重就達到了8.32%,趕上了美國當前的水準。

2017年是中國金融自由化的分水嶺,中國從金融深化全面轉入金融壓抑,金融機構依靠政策紅利、牌照紅利,加杠杆賺easy money的時代終結。然而,中國中產階級的數量越來越龐大,居民財富不斷積累,對理財和財富管理的需求也越來越大,收入能力的提高和社會保障的完善使得投資風險自擔的意識越來越強,對保險、財富管理、資產管理等行業來說有巨大機會。所以,中國金融業的未來十年應該同時參照美國80-90年代和2008年之後這兩段時間,既有居民端理財和財富管理的需求上升,也有金融壓抑給金融業帶來的結構分化,應該說未來十年的中國金融業是smart money的時代。

|

圖30:中國金融業佔GDP的比重和對GDP的貢獻率 |

|

|

資料來源:WIND,天風證券研究所 |

4.3.3 醫藥健康

進入80年代後,美國老年人口佔比不斷上升,對醫療消費的需求日益增加,財富的積累也令美國人更注重精神消費和醫療健康。80年代醫療股牛市離不開醫療技術突破和政策推動研究成果的市場轉化。1973年,美國的博耶(Herbert Boyer)和科恩(Stanley Cohen)對於重組脫氧核糖核酸(DNA)的研究有了突破性進展。1980年《拜-杜法案》和《斯蒂文森-韋得勒科技改革法》保護知識產權,推動研究成果市場轉化,大學等科研部門成為早期美國生物製藥公司(包括Amgen和Genentech)的發源地。1984年通過了《藥品價格競爭與專利期補償法案》在鼓勵新藥研發和節省醫療費用的仿製藥之間取得平衡。把行業發展基礎的各項政策梳理清晰後,打通了商業化、融資的流程,為行業提供了長期良性發展的基礎。1985年後,美股漲幅前50長期有5-10隻醫療健康股,2010-2014年漲幅前50有17隻。

|

圖31:中美醫療衛生消費支出佔GDP比重 |

|

|

資料來源:WIND,天風證券研究所 |

2016年中國65歲及以上人口佔比達到10.8%,近似於美國70年代(1977)水準,老齡化率的上升對應了居民在醫療健康服務方面的支出佔比上升。近幾年,中國的醫療政策更加注重保護知識產權,推動研究成果市場轉化。2016年11月頒布《醫藥工業十三五規劃》:實現醫藥行業年均增長10%,鼓勵企業增強技術創新(到2020年,全行業規模以上企業研發投入強度達到2%以上);2017年10月,國務院頒布《關於深化審評審批制度改革鼓勵藥品醫療器械創新的意見》,提出36項改革措施大力鼓勵自主創新藥品醫療器械的發展。2017年,中國醫療技術PCT專利申請數量僅次於美國和日本,製藥專利數量僅次於美國,但具體數量僅為美國的四分之一。隨著藥品醫療器械自主創新投入加大,中國的醫療醫藥器械特別是創新藥行業未來有巨大的成長太空。

|

圖32:2018年6月中國醫藥相關專利申請數量和發達國家對比 |

|

|

資料來源:WIND,天風證券研究所 |

4.4 科技互聯網和高端製造

在創新領域,美國的精密、高端設備製造業一直非常強勢,其基礎研究推動了美國科技行業的發展。醫療行業的持續發展催生了醫療設備的需求,Intuitive Surgic, Resmed,Cryolife, Idexx Labs等均在1990-2000年間表現優異。電子元件與通信設備方面,電腦、軟體只是美國科技生產力硬體、軟體化的表現形式。 1980年代中後期到整個1990年代,隨著個人電腦成本的下降,IBM和蘋果電腦這樣的公司開發了個人電腦,並迅速得到普及,逐漸成為人們生活和工作的消費品,催生了從電腦硬體到軟體、從單機到網絡的巨大市場需求,成就了一批以提供電腦及網絡軟硬體設施的成長股。

|

圖33:美國電腦和軟體設備自80年代開始普及並快速上升 |

|

|

資料來源:WIND,天風證券研究所 |

在個人應用軟體領域,微軟是最成功和最有影響力的代表性公司,其他的代表性軟體科技公司包括Adobe、Autodesk、Corel、Intuit 和Novell。而在商業服務領域,80年代開始,美國企業面臨前所未有的全球競爭,驚人的技術進步速度使得工業化時代的組織架構理念受到衝擊,企業出於降低成本提高效率的考慮,對電腦服務和管理谘詢業等商業服務產生了巨大需求。美國的商業服務業的年均增速由1970年的7.44%一躍增至1980年的13.81%。 結合管理理念的創新,提供支付服務的TotalSystem Service,薪酬代發服務提供商Payx,提供人力資源服務的Manpower Group, ERP(企業資源計劃系統)公司Jack Henry, Gartner抓住了電腦技術在商業服務領域的應用和發展機會。

|

圖34:1980-1990年美國商業服務規模及增速 |

|

|

資料來源:WIND,天風證券研究所 |

中國的軟體和商業服務行業仍處於發展階段。隨著企業移動互聯化、供應鏈協同以及智能製造等新的企業資訊化需求不斷湧現,企業面臨更加複雜的數據處理需要,雲計算服務、ERP、SaaS等數據驅動型的商業服務需求增長迅速。中國的雲計算市場從2010年開始連年保持40%以上的增速。

|

圖35:中國雲計算市場發展趨勢 |

|

|

資料來源:WIND,天風證券研究所 |

|

圖36:80年代中後期,美股中的軟硬體領域表現出色 |

|

|

資料來源:WIND,天風證券研究所 |

1980年代,美國硬體領域的牛股包括做網絡通訊設備的思科,電子系統設備的SMTC、音響設備的JBL,半導體芯片的英特爾等。美國在高端製造上的經驗和路徑後來被日德、韓乃至中國借鑒複製。二戰後的日本德國以高效完備的國家工業協作體系承接了美國高端製造向日歐的第一次全球轉移,80年代後的韓國和中國台灣以產業鏈整合創新的優勢承接了美日高端製造的第二次全球轉移,2000年以來的中國以大國市場的規模優勢和全產業鏈基礎承接了美日韓德高端製造的第三次全球轉移。以半導體顯示工業為例,經歷了三次全球產業轉移,第一次是美國柯達轉移到日本夏普,第二次是日本轉移到韓國三星&LG和中國台灣奇美&友達,第三次是中國京東方&華星和韓國齊頭並進,中國台灣面板份額逐漸消失。

硬體領域,當前的中國製造已經具有一定的自主研發實力,並能在一些產業做到創新迭代正在不斷做大做強,從一個追趕者、後進者逐漸轉換為創新者、領先者。在靠近消費端的消費電子、家用電器、汽車等製造業領域,自主品牌出現了明顯的研發創新能力和製造更新能力,比如小米大疆、格力美的、吉利比亞迪等。在人工智能、移動互聯網、生物科技、新能源等新經濟領域,中國製造也開始成為創新引領者(比如科大訊飛,螞蟻金服,滴滴摩拜,華大基因,曠視商湯等)。

隨著中國經濟結構調整和優化,中國製造行業的長期投資機會根據產業類型不同而變化。鋼鐵、化工、航空等資本密集型產業,機會在於提高集中度、產能利用率和運營效率。而汽車、半導體和製藥等研發主導型產業,則蘊含著向價值鏈高端邁進的機遇。我們在《從中興缺芯看中國製造如何做強》和《中國製造正在哪些領域做大》中,綜合了進口替代、價值鏈中高端、技術專利差距、創新程度等幾個維度的分析,自下而上梳理出了一個正在實現技術突破、進口替代的中國製造行業清單,這些行業包括但不限於:ICT(集成電路、半導體設備材料、光電技術、軟體),汽車(新能源車、汽車電子、上遊設備、整車製造),醫藥生物(醫療器械、創新藥、生物技術),新材料(特種化學品、高分子化學、高分子材料),高端裝備(機床、發動機、機械元件、儀器儀表)等。這些今天在各自領域做大做強的製造企業,代表了中國製造的長期投資方向。

圖37:中國製造的微笑曲線 資料來源:天風證券研究所 圖37:中國製造的微笑曲線 資料來源:天風證券研究所

|

五、結語

不管是巨集觀還是過去十年A股市場的表現,都將今天的中國指向70-80年代的美國。美國的消費品、服務業、金融醫療和科技股在80年代的璀璨表現,在投資機會上給予中國一定的確定性參照;但歷史的車輪不斷向前滾動,全盤照搬無異於刻舟求劍,機會在於擁抱趨勢和未來。

注:[1] https://www.natureindex.com/

[2] 奢侈品是和必需品相對的概念,隨著收入的上升,對奢侈品的需求的上升程度高於收入提高的比例。也就是價格彈性(需求變化的百分比/價格變化的百分比)大於1的商品。

風險提示

政策長期不確定性;中美關係長期衝突加劇

新浪聲明:新浪網登載此文出於傳遞更多資訊之目的,並不意味著讚同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯繫原作者並獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:依然