(圖片來源:全景視覺)

經濟觀察報 記者 老盈盈

2019年,對於支付行業而言是深度洗牌的一年。斷直連“余悸”猶在,支付機構又迎備付金“大考”,還有不到十天時間,備付金新規將迎來大限。

央行規定支付機構1月14日前要完成備付金100%集中繳存,據經濟觀察報了解,目前集中繳存預計達到90%,此外多位支付行業人士對記者表示,有些中小型預付卡機構市場份額下滑嚴重,面臨退出的局面,雖然已經在央行開戶了,但是並沒有錢入账。新規對預付卡發行與受理、網絡支付、銀行卡收單都造成了不小的影響,數量佔比最多的預付卡業務更是首當其衝,支付行業格局悄然生變。“求變”成為這些企業成長的關鍵詞。一般有客戶場景、有能力的集團機構,都會上浮做金融,做理財,以支付為入口;有一些支付機構原來就布局了海外管道,就可以和巨頭合作,依然有盈利增長點;沒有能力的就淪為銀聯、微信、支付寶的代理,做一些服務商戶的事情,提供SaaS(Software-as-a-Service,軟體運營)服務。當然對於微信支付寶巨頭或者POS機企業來說也有應對的方法。

那些沒有業務的支付企業,要麽“轉賣”牌照,要麽,續展不通過後就直接注銷;而加速分化的支付行業,最終實現業務規模小、業務規範度差的參與者自然出清,強者恆強。

格局生變

“這將是支付行業深度洗牌的一年啊。”一位支付行業資深人士感歎。

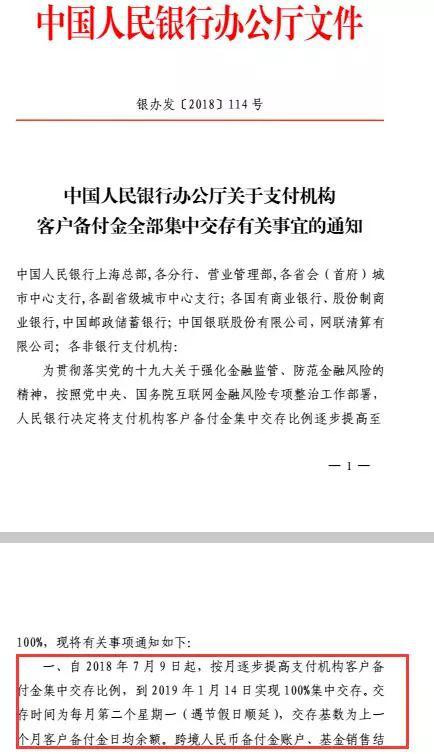

2018年6月29日中國人民銀行發布《關於支付機構客戶備付金全部集中交存有關事宜的通知》(銀辦發【2018】114號,以下簡稱“114號文”),規定自2018年7月9日起,按月逐步提高支付機構客戶備付金集中交存比例,到2019年1月14日實現100%集中交存。

事實上,在2017年12月發布的《關於調整支付機構客戶備付金集中交存比例的通知》裡,便開始要求第三方支付機構從2018年1月仍執行現行集中交存比例20%,2018年2月至4月按每月10%逐月提高集中交存比例。到2018年4月份,這一交存比例已達到50%左右。離整改大限還有不到十天時間,11月末央行手上的備付金就已經達到了12446.46億元,一些券商研報預計目前集中繳存達到90%。

備付金是指支付機構為辦理客戶委託的支付業務而實際收取的預收待付資金,也就是用戶刷卡或消費的金額是先到支付公司指定的銀行账戶中。過去,備付金是支付公司的“香饃饃”,支付機構可以以這筆巨額存款為“籌碼”和銀行就利息收入和通道費率等問題談判,但由於有些備付金沉澱時間較長,就出現了支付機構挪用備用金購買理財,參與過橋貸款、投資或者用到公司內部運營等違規現象,此前多家支付機構因大量挪用客戶備付金更是引起社會焦慮恐慌。在對備付金多年監管效果並不明顯的情況下,央行終於祭出“大殺器”,決定撤銷支付機構開立在銀行的備付金账戶,統一集中在央行繳存。

在蘇寧金融研究院互聯網金融中心主任薛洪言看來,集中存管後,央行不對支付機構備付金支付利息,支付機構無疑少了一塊收入。其次與銀行議價權的消失,備付金集中存管後,銀行失去了備付金存款,也就沒有動力在手續費上讓步。

目前支付機構開展的支付業務類型中,基本是“預付卡發行與受理”、“網絡支付”、“銀行卡收單”三分天下,在實際經營中,這三類支付機構對備付金利息收入的依賴程度也各不相同。據經濟觀察報記者多方了解,預付卡發行與受理業務是低頻次的業務,交易量很小,備付金沉澱時間較長,活躍度低。在預付卡收入當中,備付金利息收入佔了最大的部分,所以在此次備付金集中繳存的新規中,預付卡公司可能首當其衝。

而且據零壹智庫統計,243家支付機構共擁有535張支付牌照。其中“預付卡發行”150張,“預付卡受理”155張,兩者的佔比之和就超過50%,可見大限後對預付卡行業的波及面之大。央行對預付卡牌照的監管也日趨嚴厲,截至目前央行已注銷的28張支付牌照中就有8家為預付卡牌照,也有多家機構不予續展。“監管趨嚴,預付卡企業的價值在消減,行業加速出清,尤其是中小型的預付卡企業會倒掉一批。”一位中型支付機構深圳分公司的人士對經濟觀察報表示。

另外,在243家支付機構中,網絡支付牌照共110張,佔比約21%,POS機業務牌照120張,佔比約29%。“雖然‘網絡支付’和‘銀行卡收單’沒有預付卡佔比多,但是高頻業務、體量很大,影響也不小。支付寶,微信屬於活躍的網絡支付方式,餘額和零錢的沉澱大量資金,備付金上繳之後網絡支付公司失去議價權,手續費恐怕提高;而pos業務這一塊,雖然大部分都能提供POS機D0業務即pos刷卡到账秒到業務,但是商戶池裡的可能會存在大量不合規的商戶劃撥行為,這部分實時到账的pos機資金是需要支付公司墊資的,所以影響也會比較大。”一位北京支付行業人士稱。

如此行業“變局”,支付企業怎麽辦?

“見招拆招”

“除了巨頭外,對於其它中小型機構而言,僅做支付肯定是不行的。”多位接受採訪的支付業內人士認為,一般有客戶場景、有能力的集團機構,都會“上浮”做金融,做理財,以支付為入行口,例如翼支付,就變成甜橙金融;沒有能力的,就淪為銀聯、微信、支付寶的代理,做一些服務商戶的事情,提供SaaS服務。“有一些支付機構原來就布局了海外管道,就可以和巨頭合作,依然有盈利點,因為巨頭都有出海的需要,如果一個支付機構在海外本來就擁有很多商戶管道,那就可以直接讓巨頭借支付機構的通道進駐海外從而與巨頭刮分利潤,畢竟海外手續費本來就比國內要高。”上述北京支付行業人士對經濟觀察報記者表示。

像支付寶與微信這樣的巨頭也有應對的“利器”,那就是餘額寶和零錢通。支付百科評論家寇向濤對記者表示,支付寶和微信一直在推廣它們的理財業務,如果用戶账戶的零錢全都存到餘額寶和零錢通,那就等於變成一種購買理財的行為,購買後的資金不再是客戶備付金了,也算是一種“應對爭取”。

對於POS機業務來說,也有“見招拆招”的辦法。上述北京支付人士對記者表示,“一般來說,有一部分特約商戶可以使用D0秒到業務備付金劃撥的,但是央行有規定——特約商戶簽約半年以後才能使用D0業務劃撥,然而真實情況下,基本沒有POS支付公司會這麽做,就需要為這部分虛假商戶墊資。目前來說一種應對方法是套用特約商戶指標,但‘大商戶’模式也面臨整改,或者另外尋找外部資金例如企業資金或者風投來為D0秒到業務墊資,因為有些企業對商戶信用數據感興趣,但對支付機構而言成本肯定是提高了。”“這一波洗牌優勝劣汰,經營困難、沒有業務的支付企業也只有兩條路可以走,一種是把牌照轉賣給有能力的企業,有些支付企業續展不過關,也不想投入人力經營成本,備付金只有幾十萬,就是為了屯一張牌照賣的;另外一種續展不通過後就直接注銷結束經營。”寇向濤稱。