作者: 魏楓凌 來源:證券市場周刊

作為推動2017年人民幣匯率走強的重要功臣,“逆周期因子”被再度重啟,可有效對衝較強的單邊貶值預期,匯率有望企穩。

本刊記者 魏楓凌/文

人民幣對美元匯率又一次在臨近7的整數關口面前上演了大逆轉。

8月24日晚間,外匯市場自律機制通過其設在中國外匯交易中心的秘書處發布公告稱,8月份以來,基於自身對市場情況的判斷,人民幣對美元匯率中間價報價行陸續主動調整了“逆周期系數”,以適度對衝貶值方向的順周期情緒。截至公告發布,絕大多數中間價報價行已經對“逆周期系數”進行了調整。外匯市場自律機制秘書處預計,未來“逆周期因子”會對人民幣匯率在合理均衡水準上保持基本穩定發揮積極作用。

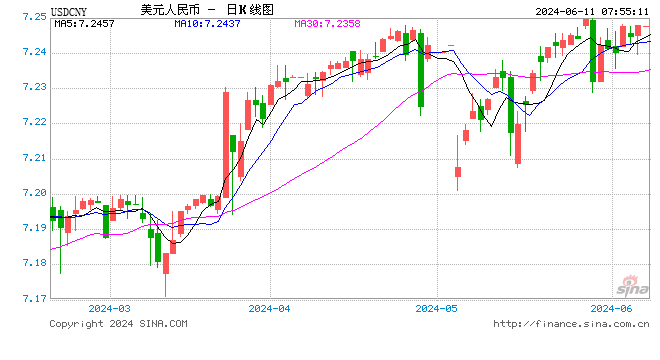

8月24日當晚,離岸人民幣大幅升值逾800點,而在8月27日,在岸人民幣對美元也錄得了超過600點的升值幅度。離岸人民幣相對於在岸價格的升水幅度進一步擴大,短期內的貶值預期進一步緩和(圖1)。

自從“8·11”匯改以來,境內市場對人民幣匯率可能會在某時刻持續快速貶值的擔憂始終沒有消除,這一預期也時不時會向境內其他金融市場蔓延。不過,值得注意的是,這一次人民幣對美元匯率在接近7的時候已經沒有出現像2017年那麽的恐慌情緒。由此可見,匯率市場化改革也包括市場主體逐漸適應市場化波動的思維。

基於經典的利率平價理論,影響短期本外幣雙邊匯率的因素包括外幣匯率預期和本外幣利差。2018年以來,中美利差收窄直到目前的利差企穩回升,以及美元指數從強勢到回調,都可以在一定程度上解釋人民幣對美元匯率的短期波動。而且,中國金融市場開放為跨境投資者提供了便利,降低了交易成本,利於其更靈活地調配跨境頭寸,令利率平價理論在短期內適用的條件得到了優化。

不過,多數時候被忽視的是長期因素。儘管短期的匯率運行方向有時會和長期因素的作用力截然相反。中國政府歷來注重長期因素,強調一國經濟的巨集觀基本面和國際競爭力對匯率趨勢性運行方向時的決定性作用。以人民幣對美元雙邊匯率為例,在實行“以市場供求為基礎、參考一籃子貨幣進行調節、有管理的浮動匯率制度”基礎上,實施“收盤價+一籃子匯率指數變化+逆周期因子”三因素決定的中間價定價機制,既兼顧了國際收支基本面和長期供求平衡,又兼顧了短期美元相對強弱和即期供求,還包含了對非理性情緒的引導。

定價機制在濾去了部分市場非理性情緒之後,長期的基本面會更顯著地呈現出來。或許投資者應當注意的是,中國目前所處的經濟周期與金融周期已經和美國出現了錯位,長期因素發揮的作用在2018年往後很可能會越來越佔到主導作用。這種錯位是2008年金融危機之後沒有的。需要注意的長期因素既包含經濟發展長期趨勢和經濟結構調整的結果,也包含金融危機之後兩國采取不同危機應對政策的結果,這會帶來與短期截然不同的外匯供求框架。

“逆周期因子”重啟見效

2017年5月,為了適度對衝市場情緒的順周期波動,外匯市場自律機制核心成員基於市場化原則將人民幣對美元匯率中間價報價模型由原來的“收盤價+一籃子貨幣匯率變化”調整為“收盤價+一籃子貨幣匯率變化+逆周期因子”。

此後外匯市場走勢顯示,引入“逆周期因子”有效緩解了市場的順周期行為,穩定了市場預期。人民幣對美元匯率一路從接近7升值到6.24。

在2018年1月,隨著中國跨境資本流動和外匯供求趨於平衡,貶值的壓力暫時消除,人民幣對美元匯率中間價報價行基於自身對經濟基本面和市場情況的判斷,陸續將“逆周期因子”調整至中性。在這之後,人民幣也很快到達了升值的終點。與此同時,美元指數也完成了將近13個月的調整,觸底之後於2018年4月重新走強,帶動了隨後的人民幣貶值。

在2018年第二、三季度這一輪貶值初期,市場仍有較多的跟風人民幣升值的投機力量平盤購匯,是匯率貶值的因素之一,但是接下來,短期的利率與經濟基本面等因素可以解釋匯率變動。外匯市場自律機制秘書處8月24日晚間發布公告稱,基於自身對市場情況的判斷,8月份以來,人民幣對美元匯率中間價報價行陸續主動調整了“逆周期系數”,以適度對衝貶值方向的順周期情緒。而這一次,各家中間價報價行重啟“逆周期因子”的時點也出現在美元指數衝高前後,美元階段性回調這一外部條件令“逆周期因子”得以發揮作用。

直到“逆周期因子”重啟之前,外匯市場的順周期力量仍是影響升貶值的重要因素之一。中間價報價則需要考慮前一日即期收盤價,這就是中間價和即期價之間存在的相互強化的機制。貶值預期部分體現在對中間價的預測上,在順周期原理的作用下,一個極容易預測的中間價和即期價格趨勢相互強化,容易帶動跟風盤。防範貶值順周期壓力比防範升值順周期壓力的難度更大。

在人民幣對美元中間價報價公式當中,還有一個因素是人民幣對一籃子貨幣的匯率。而且,相對於其他新興市場國家貨幣來說,人民幣雖然沒有出現對美元那麽大的貶值,但是在此前對美元快速貶值的過程當中也是貶值的。這一直指數更能反映國際貿易當中的相對比價,指數小幅下跌意味著人民幣貶值壓力不僅來自於對美元也來自於一籃子,而且,人民幣對美元貶值給出口部門帶來的好處因為其他經濟體貨幣的貶值會被抵消一部分。

CFETS人民幣匯率指數在5-7月的調整期下跌了5.1%,8月以來則企穩。而在上一次“逆周期因子”啟用之前,CFETS一籃子匯率指數在1-5月份累計下跌了1.94%。因此,從這個角度看的話,人民幣在7月份來自一籃子貨幣的貶值壓力是不遜於2017年5月的,這也反映出啟用逆周期因子對於保持人民幣匯率在均衡匯率水準附近基本穩定目標的重要性。

截至2018年8月末,外匯風險準備金和“逆周期因子”兩項政策先後重啟,也正式宣告實施了大約半年的外匯市場“中性”管理政策轉向巨集觀審慎回歸。

逆周期政策這進一步顯示,市場的順周期特性是難以根本消除的,在中國外匯改革和人民幣國際化進程中,匯率形成機制儘管不斷提升市場化程度,但為了維護本幣的信譽,非常態化的臨時乾預仍是有必要存在的。並且,當前匯率的貶值預期進一步擴散,雖然可以在一定程度上改善遭遇貿易摩擦的中國出口部門的利潤,但並不利於金融穩定。

巨集觀審慎逆周期與微觀匯率中性並存

根據按照現任人民銀行行長易綱在2017年10月表態,當時人民銀行已經逐步退出了常態化的匯率乾預。

人民銀行在2018年第二季度《貨幣政策執行報告》當中介紹下一階段關於深化匯率市場化改革的主要政策思路時,又開宗明義地指出:完善以市場供求為基礎、參考一籃子貨幣進行調節、有管理的浮動匯率制度,加大市場決定匯率的力度,增強人民幣匯率雙向浮動彈性,保持人民幣匯率在合理均衡水準上的基本穩定。

既然央行退出了常態化的乾預,而市場供求又是匯率形成機制的基礎,還要加大市場決定匯率的力度,就不必設定具體的匯率目標。而“合理均衡”的匯率水準,這一目標是按照經濟發展的客觀規律來決定的,而不是人為為了政策偏好將匯率穩定在某一不均衡的水準設定的。因此,在匯率波動當中,政府最多只是平滑匯率向均衡水準運行的路徑,而這一均衡水準也要通過市場檢驗試探來大致估算。

國家外匯局局長潘功勝在2018年2月撰文稱,“隨著我國跨境資本流動趨於平衡,前期采取的巨集觀審慎政策已全部恢復中性。”很顯然,這些巨集觀審慎政策就包括匯率風險準備金和逆周期因子。目前上述兩項逆周期政策重啟,是否和微觀的跨境資本流動中性管理、匯率風險中性政策矛盾呢?

其實不然。

潘功勝在撰文中還仔細闡述了監管政策中性。潘功勝強調,“推動對跨境資本流動的均衡管理,在管理理念上,堅持政策中性原則。外匯市場微觀監管強調跨境資金雙向流動政策標準的一致性:既支持合法合規資金流出,也支持合法合規資金流入。”

中國金融四十人論壇高級研究員管濤認為,所謂的匯率政策中性就是堅持政策上的不偏不倚,在既定的規則下,尊重市場的選擇或者市場結果,而不是對某個具體匯率水準的立場和調控。

“很多市場的解讀,比如監管部門頒布一個政策說暫停哪個措施的使用,市場解讀為相關部門認為匯率水準已經升到位了(或貶到位了),不會再升了(或再貶了),我覺得這是對政策中性的一種誤讀。現在推進匯率市場化,也屬於政策中性,即在外匯供求基本平衡、市場預期分化的情況下,匯率彈性增加並沒有很強的價格指向性。”管濤解釋指出。

從2017年5月首次引入“逆周期因子”以後,無論是人民幣的雙邊匯率還是多邊匯率都呈現一種加速調整的態勢。觀察人民銀行公布的居民外匯存款,從2008年1月的1522億美元上升至2018年7月的7687億美元,不僅顯示出長期“藏匯於民”的進展,外匯存款增長的波動還可以看出市場供求自發性實現均衡的能力在提升。

具體來看,2017年三季度,在人民幣加速升值的情況下出現了外匯存款減少的現象,說明居民有基於升值預期結匯的動力。但從2017年10月份開始到2018年3月,隨著人民幣對美元進一步的升值,無論是企業還是個人又開始增持外匯存款,反映出升值預期分化,單邊升值壓力下降。而在2018年3-7月,隨著人民幣開始貶值,外匯存款又出現了減少,說明市場並不認為貶值可以一直快速持續下去,出於人民幣境內實際使用的需要,市場主體在有吸引力的價位選擇結匯,這樣又緩和了短期內人民幣貶值的壓力。這樣循環往複,市場主體逐漸形成匯率區間波動的預期,進而鞏固匯率區間波動、彈性加大的外匯市場運行特徵。

基於利率平價理論的短期波動

基於利率平價理論,在影響短期本外幣雙邊匯率的因素當中,外幣匯率預期和本外幣利差是決定因子。對應於實際情況,2018年年初以來,中美利差持續收窄,目前中美利差企穩回升,以及美元指數從強勢到回調,都可以在一定程度上解釋人民幣對美元匯率的波動。

用中美兩國10年期國債收益率之差來表征中美利差,該指標從2017年11月最高167BP收窄至2018年8月最低46BP,人民幣即期匯率貶值滯後於利差變化大約3個月。這一利差收窄幅度,既有美聯儲加息、美國通脹預期上升的外部因素,也有中國經濟下行、貨幣政策放鬆、外資持續流入境內銀行間市場買入債券、去杠杆導致高流動性資產被集中減持壓力緩解的內部因素。

截至8月末,中美國債利差又回升到了80BP左右。從短期利差變動來看,美國國債保持平穩,而中國貨幣市場和國債收益率小幅上行,8月28日,人民銀行開展國庫現金定存招標利率也上升了10BP。這一變動某種程度上是對美聯儲下一次加息的提前反應。此外,從貨幣市場基準利率來看,R007和Shibor_7D也分別較8月初上行20BP左右。

不過,相比於穩定中美雙邊匯率所需要的中美利差“舒適區間”,也就是人民銀行行長易綱4月發言時所處的90BP左右,目前的利差至少是不高的。如果美聯儲貨幣政策繼續緊縮,未來該利差指標繼續收窄的動力大於擴大的動力。

短期匯率變動的另一因素是外幣預期,在人民幣對美元中可以看做美元指數。7月以來,先是美國總統川普在公開表示美元走強對美國經濟不利,隨後又有消息稱,美方要求中國控制人民幣貶值的幅度,此後美聯儲主席鮑威爾又在央行行長年會上稱美國通脹並沒有加速上升的勢頭,上述表態都指向美元走弱,或是美國貨幣政策不會超預期緊縮,從而間接支持美元走弱。8月15日以來,美元指數已經從接近97回調至94.5。

中美巨集觀長周期錯位

企業短期的匯率波動風險可以通過套期保值來對衝,但長期的主動投資決策則仍會考慮匯率因素,特別是涉及跨境直接投資和短期證券投資。

“當前,我國經濟穩中向好,經濟結構調整取得積極進展,增長動力加快轉換,增長韌性較強,人民幣匯率有條件在合理均衡水準上保持基本穩定。近期受美元指數走強和貿易摩擦等因素影響,外匯市場出現了一些順周期行為。”自律機制秘書處在公告中稱。從這一表述看,經濟增長態勢,經濟結構調整,經濟增長動力等因素,都是影響匯率的長周期因素。

但從長期來看,中美經濟與金融體系的周期變動錯位,令匯率長期趨勢的決定因素更加撲朔迷離。

中國經濟基本面在2018年一季度就已經顯示出了即將減速的跡象,但直到二季度末,GDP增速下行壓力才終於體現出來。分別看支出法下投資、消費、淨出口三大構成GDP的需求,分別因為財政緊縮與去杠杆、居民可支配收入增長下行、貿易戰等因素,都面臨著繼續下行的前景。而且,中國經常項目一季度出現了341億美元逆差,二季度也只有58億美元順差,這種經常項目收支大體平衡甚至略有逆差的情況實際上是快於早先各界預期的“經常項目順差、資本與金融項目逆差”的國際收支平衡方向的,甚至不排除未來繼續出現經常項目的逆差。

既然經濟增速下行至新平台與國際收支再平衡是長期來看還會繼續發生的故事,市場對此預期越來越充分,那麽就應當承認其對決定長期匯率水準的重要性。如果說此前經濟增速回升和國際收支順差擴大是支撐人民幣匯率的長期因素,那麽目前這兩個因素再次轉變為推動貶值的壓力。

為了應對經濟下行壓力,支持溫和的去杠杆長期政策,同時也隨著金融監管協調程度提高,人民銀行已經不必再用緊縮貨幣政策的方式來促成短期內去杠杆。接下來,貨幣政策有理由保持相對寬鬆的狀態以對衝長期去杠杆和金融周期下行的壓力。

再從美國的視角看,美國經濟在金融危機後史無前例的繁榮,以及美國金融市場股債雙雙大牛市何時會走到盡頭,中國金融市場的價值能在多大程度上被國際投資者認可,在中國資本與金融項目開放程度逐漸提高之後,也成為影響人民幣與美元供求的又一個長期邏輯。

另外,預期貿易壁壘增加理論上會支持美元在長期走強,因為這會抑製對於外國商品的需求。目前,美國正在單方面地脫離WTO體系,試圖在此之外另立爐灶,對於中國來說,由於貿易壁壘減少對美國的順差是施壓人民幣貶值的又一因素。

再者,美國股市的牛市格局仍未改變,如果短期內美元的回調是受到美聯儲關於未來通脹預期下降、保持符合預期的穩定加息節奏所致,那麽對美股來說反而少了一個意外風險因素。如若未來美股下跌,中美國債利差進一步適度擴大,那麽人民幣金融資產相對於美元資產的價值上升,會適當緩解人民幣對美元短期的貶值壓力。但是從長期看,中國股票市場的投資者長期回報機制難以建立,國債收益率也缺乏大幅上升的基礎,因此令持有人民幣金融資產成為長期支持匯率升值的因素仍有不小的挑戰。

最後,雖然美元正在因為政治因素稍作回調,但如果觀察美國經濟的基本面,不論是川普的言論,還是當前的政治爭議,都不會令美聯儲脫離逐步緊縮政策。美聯儲的長周期緊縮貨幣政策如果持續,那麽加息仍有較大的太空,在中美貨幣政策長周期分化的情況下對中美利差形成壓力。包括紐約聯儲主席約翰·威廉姆斯、達拉斯聯儲主席羅伯特·卡普蘭、克里夫蘭聯儲主席洛瑞塔·梅斯特在內的多位人士均認為,美聯儲的中性利率應當在2.5%-3%之間接近於3%的某個水準。

工業企業分化與資本流出

除了經濟增長和金融周期下行的總量問題以外,從經濟結構和增長動力看,存量的結構調整也出現了應當警惕的不均衡跡象,並會對外匯市場產生間接影響。

經過2016-2018年的供給側結構性改革,工業企業產能過剩的問題得到了較好的化解,但是在總需求增長有限的情況下,供給側改革提升了行業集中度,規模以上工業企業經營效益大幅改善。但是對於中小企業和中下遊行業的企業來說,生產成本大幅上升,融資來源受到約束,曾經備受關注的民間投資問題也在重新浮出水面。

國家統計局公布的1-7月份規模以上工業企業利潤顯示,石油、鋼鐵、建材、化工這些行業對全部規模以上工業企業利潤增長的貢獻率為66.6%。與此同時,規模以上工業增加值增速僅有6%。上遊大型企業面對相同的給定需求,用更少的產量實現了更高的利潤增速,而成本則向下轉移。

反過來看,新興產業中下遊與製造業規模以上工業企業的利潤佔比較少,總產出的增量部分大幅偶數被受益於供給側改革的上遊行業拿走。如果接下來財政政策以加快地方發債和基建投資為主要手段,那麽很可能會強化工業企業利潤分布的這一趨勢。而且,目前規模上工業企業的情況還要整體好於中小企業。因此,中小型的中下遊企業既面臨成本上升,又面臨需求收縮,接下來的盈利壓力應當是比以往更大的。

如果看中小企業的盈利狀況,似乎是一個偏向於微觀或是中觀的問題,或者是結構性問題,但是進一步推測,中小企業和民營經濟的盈利壓力又會在下一期向固定資產投資、職工工資和消費支出等環節傳導。另外,從跨境直接投資來看,當民間資本缺少有盈利太空的投資管道時,很可能會選擇減少固定資產投資,甚至有衝動流向境外,或者是尋找金融資產進行投資。這兩種選擇分別對應於跨境資本流出與降低金融市場利率,二者的結果都是增加本幣在長期的貶值壓力。

除了匯總微觀企業投資回報率下降以外,這裡仍面臨的一個問題是如何來衡量中國巨集觀上的資本回報率。用固定資本存量和價格調整的總產出估算的資本回報率近年來持續下行,是方法之一。資本回報率相對於海外下降,或者僅僅是預期下降,於是逐利的資本則流向投資回報率更高的地方。這一現象和近年來中國通脹預期總體偏低、名義利率波動下行,由此推算理論上的實際利率的長期下行,也是一致的。以中國過去兩年資本輸出的速度,依然難以緩解境內資本回報率下降,因此,資本輸出或者說是外流,仍是長期趨勢,這也是外匯市場長期面臨的一個供求基本面。

在短期,證券投資和居民換匯是短期的結售匯市場的供求主體,並且通過銀行反映在銀行間外匯市場。本國產業資本和外商長期直接投資並不參與短期的供求,但是在長期,這些資本基於投資回報率會選擇經營策略,也會加入到外匯的長期供求關係當中。

造成資本回報率下降這一現象的問題有很多,供給側改革帶來的工業企業處境分化只是原因之一。此外,還包括營商環境、法制建設、企業用工成本、對海內外市場的判斷、對經濟發展的信心等諸多因素。

因此,留住民間資本,緩和外匯市場的長期供求壓力,功夫更在外匯市場之外。根據世界銀行的營商環境評估,中國2017年營商環境世界排名第78位,和2016年持平。

當然,上述長周期因素,如果根據購買力平價理論,中國保持較快的勞動生產率的增長率,仍可以為人民幣長期的升值提供支撐。根據國際勞工組織的數據,按照購買力平價計算,在2017年,中國、美國、G20的勞動生產率依次為27153美元、111056美元、39920美元,相比2016年的增長率分別為4.48%、-0.48%、1.19%。其中美國是下降的。

不過,正如前文所述,如果國際貿易與投資壁壘高築,那麽對改善全球和各國的勞動生產率會有負面影響,也會限制購買力平價在匯率決定中發揮的作用。

驅動中美經濟周期的金融周期

短期匯率波動更易受跨境資本流動影響,而且中國加快推進金融開放令跨境資本的影響在短期更甚。而在長期,決定匯率的則是經濟體的國際競爭力,這包括了企業的競爭力、市場和各個生產要素的競爭力、制度的競爭力。這些長期因素可以通過經濟增長來觀察,其本質是經濟增長的動能和信心的反應在外匯市場的長期供求上,因此並不是有了高增速就有強勢匯率。

中金公司首席經濟學家梁紅表示,中長期看,對人民幣匯率的根本支撐在於提高中國投資效率和降低投資風險溢價——穩增長才能穩匯率。

尤其重要的是穩增長的方法和客觀約束條件。

“近期的政策微調可能有助於改變短期市場供求以提振人民幣匯率,並對人民幣“空頭”有震懾作用。然而,對於中國這樣的大型大陸性經濟體,匯率的中長期走勢最終取決於預期投資回報率和投資風險溢價。在這方面,支持人民幣匯率更具可持續性的途徑只能是穩定增長預期,並繼續推進市場化改革以提高在中國投資的效率、政策透明度和可預測性。”梁紅進一步解釋稱。

中國7月巨集觀數據顯示出了穩增長的緊迫,但是中國經濟決策部門仍需要在繼續推動長期去杠杆任務的背景下,或者說是金融周期下行的背景下,來實現這一輪穩增長的任務。這給巨集觀調控部門額外增加了難度。

光大證券全球首席經濟學家彭文生認為,美國目前經濟增長的動能來自於金融周期向上,中國則正好相反。金融長周期的分化是中美經濟長周期分化的背後根本因素。

對GDP的比例、實際房價指數這三個指標綜合度量得出結論認為,近兩年美國處在新一輪金融周期的上升階段,這是美國未來經濟增長和美聯儲加息的重要動力。與此相反,中國正處在金融周期的頂部,因此,未來中國金融周期下行帶動中國經濟增長下行所需要的穩增長措施,和以往金融周期上行時會有所不同。

單靠放鬆貨幣政策難以取得金融周期上行時刺激經濟的效果,因為缺少了信貸供求雙方的響應。“到目前為止,中國人民銀行明顯放鬆了貨幣政策,但是在金融監管政策延續的背景下,我們只看到了很有限的信用環境改善。用這種受限的放鬆措施是不可能很快推動經濟反彈的,而財政政策還需要有更大作為。”法興銀行中國經濟師姚煒說。

驅動中美經濟增長周期的金融周期分野,還有哪些影響?這或涉及外匯市場上供求的最大對手方。

2008年金融危機之後,美聯儲經歷了三次資產負債表收縮,前兩次持續的時間都不長(圖2)。目前,美聯儲的危機後第三次資產負債表收縮還在初期,未來需要留意觀察,但若是金融長周期上行,那麽美聯儲縮表的決心會更加堅定。中國在前兩次美聯儲縮表時都擴大了資產負債表,但如果放在目前金融周期下行的背景下,這次還能繼續擴表嗎?

目前,人民銀行資產負債表還沒有啟動新一輪擴張。但即便擴張,在中國國際收支再平衡的約束條件下,人民銀行擴張資產負債又應當納入何種資產呢?對於外匯市場來說,還需要進一步回答的一個問題是,這會對本外幣長期供求產生怎樣的影響?

有資深外匯交易員對本刊記者指出,如何優化央行的資產負債表,並沒有絕對的答案,是一個“見仁見智”的問題。

對此,有債券市場資深人士建議,當前為了配合積極財政政策和金融市場的發展,可以由人民銀行從二級市場購買國債,優化資產負債表結構。“單從制度和金融基礎設施等客觀條件來看,並沒有問題。”該人士對本刊記者表示。

在中國推動人民幣跨境使用的背景下,人民銀行貨幣政策既要滿足於本國經濟發展的需要,又要滿足於跨境人民幣循環的需要,從二級市場購買國債或是可選的方式之一。“不過這也沒有固定的範式,要取決於金融的頂層設計。”前述交易員稱。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯繫原作者並獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:郭建