意見領袖 | 溫彬團隊

【摘要】

按美元計價,6月份我國出口同比下降12.4%,進口同比下降6.8%,儘管降幅較深,但基本符合市場預期。總體看,外需弱、價格低、基數高,三大因素的共同作用導致了進出口數據的較深跌幅。

從出口國別來看,受需求下行與高基數影響,我國對美歐出口降幅擴大,東亞產業鏈摩擦導致我國對日韓出口持續低迷,以歐美為最終目的地的東盟出口降幅也有所擴大,對非洲和拉美轉為負增長,但對俄出口保持高增長。

從出口產品看,汽車產品一枝獨秀,其余各類產品由於價格降幅較大,對出口金額繼續形成明顯拖累。進口增速繼續下滑,但在較低價位上,我國對原油、天然氣、煤炭等大宗商品的進口量顯著增加。

展望未來,美歐加息進程尚未結束,去庫存周期仍在持續,疊加全球產業鏈重塑帶來的負面衝擊,未來我國的出口形勢不容樂觀,某些月份的降幅仍可能達到兩位數。不過,隨著高基數效應逐步消退,主要商品價格開始企穩,以及前期人民幣匯率貶值效果逐步體現,預計四季度我國進出口形勢有望邊際改善。

【正文】

一、看整體:出口延續弱趨勢

海關總署7月13日發布的數據顯示,按美元計價2023年6月份我國進出口總值5000.2億美元,同比下降10.1%,環比下降0.3%。其中,出口2853.2億美元,同比下降12.4%,環比增加0.5%;進口2147.0億美元,同比下降6.8%,環比下降1.3%;6月貿易順差706.2億美元,同比減少27.9%,但環比增加7.3%,總體上仍保持在相對合理的水準。

總體看,“外需弱、價格低、基數高”三大因素的共同作用導致了進出口數據的較深跌幅。從外需看,歐美日韓及東盟主要國家PMI走低,韓國、越南等國進出口同比持續下行;從價格看,去年6月全球大宗商品價格的高點導致本月主要貿易品同比回落幅度較大,拖累進出口金額;從基數看,去年6月我國出口同比增速為17.0%,主要是疫情防控放開帶來的積壓貿易需求集中釋放效應。

一般貿易出口仍佔主導,同比下降但環比改善。6月一般貿易出口1879.8億美元,雖然同比下降13.6%,但環比增加1.7%。一般貿易順差474.7億美元,同比下滑31.7%,環比增加26.5%。加工貿易出口564.5億美元,同比下降19.4%,環比下降0.4%,加工貿易順差258.4億美元,同比下降19.1%,環比增加3.4%。受全球需求持續收縮影響,一般貿易和加工貿易均出現不同程度的同比負增長,但一般貿易在環比增速上逆轉了從4月開始的持續下滑,實現了小幅上升,抗風險能力強於兩頭在外的加工貿易,有望繼續保持韌性。

二、看國別:基數效應下對主要國家(地區)均同比下降

受需求下行與高基數影響,我國對美歐出口降幅擴大。6月份以來全球經濟增長繼續呈現減速趨勢,我國外需面臨較大壓力。美國、歐元區在持續加息壓力下需求下行,6月美、歐製造業PMI分別為46.3%和43.4%,均較5月明顯回落。此外,去年6月我國對美歐出口基數較高,也對同比增速形成明顯拖累。受此影響,我國對美國6月出口同比下降23.7%,降幅較上月擴大5.5個百分點,1-6月累計同比下降18.2%,降幅較1-5月擴大2.9個百分點。對歐盟6月出口同比下降12.9%,降幅較上月擴大5.9個百分點,1-6月累計同比下降7.0%,降幅較1-5月擴大1.9個百分點。

東亞產業鏈摩擦導致我國對日韓出口持續低迷。去年以來美日韓加強芯片等高科技產業鏈合作,導致東亞產業鏈重構,我國對日韓出口受到明顯影響。6月我國對日本出口同比下降15.6%,降幅較上月擴大2.3個百分點,1-6月累計同比下降5.0%,降幅較1-5月擴大2.6個百分點。6月我國對韓國出口同比下降19.8%,降幅較上月收窄0.5個百分點,1-6月累計同比下降6.1%,降幅較1-5月擴大4.4個百分點。

對東盟出口同比降幅擴大。與2-4月我國對東盟國家出口高增長相比,5月以來我國對東盟出口開始下滑,主要由於大量由我國出口至東南亞的產品最終目的地仍是歐美,這一點與越南出口3月以來大幅下降趨勢相一致。此外,去年5、6月份年我國對東盟出口的基數明顯抬升,會對同比增速形成較大的向下壓力。受此影響,6月我國對東盟出口同比下降16.9%,降幅較上月擴大1.0個百分點,1-6月累計同比下降0.03%,而1-5月為同比增長7.1%。為剔除基數影響,我們測算5月與6月我國對東盟出口的兩年平均增速分別為2.9%和3.6%,仍為正增長,且6月增速加快。

對非洲、拉美轉為負增長,考慮基數影響仍顯韌性。6月我國對非洲出口同比下降6.9%,上月為增長12.9%,1-6月累計同比增長14.4%,漲幅較1-5月回落8.8個百分點。6月對拉美出口同比下降10.8%,降幅較上月擴大9.7個百分點,1-6月累計同比下降1.3%,1-5月為增長2.1%。為去年較高的基數,測算對非洲、拉美的兩年平均增速,6月分別為增長5.9%和8.1,在所有國別中表現依舊突出。對俄羅斯繼續保持高增長,6月我國對俄出口同比增長90.9%,1-6月同比增長76.9%。

自美、歐、韓、東盟進口降幅收窄。進口方面,6月同比增速受去年的基數影響並不顯著,疊加我國內需有所復甦,自多國的進口降幅出現收窄。其中,6月自美國進口同比下降4.1%,降幅較上月收窄5.8個百分點;自歐盟進口同比下降0.7%,降幅較上月收窄0.2個百分點;自韓國進口同比下降15.4%,降幅較上月收窄7.4個百分點;自東盟進口同比下降4.1%,降幅較上月收窄0.2個百分點。不過我國自日本進口降幅擴大,6月同比下降14.3%,降幅小幅擴大0.6個百分點。

受初級產品價格降幅較大影響,自非洲與拉美進口出現明顯下降。6月我國自非洲進口同比下降21.3%,降幅較上月擴大12.4個百分點;自拉美進口同比下降12.8%,上月則為增長6.8%。自俄羅斯進口繼續保持高增長,6月同比增長15.7%,漲幅較上月擴大5.6個百分點。

三、看產品:汽車出口一枝獨秀

從出口產品結構看,6月份農產品出口78.7億美元,同比下降17.4%,降幅有所收窄;機電產品出口1667.6億美元,同比下降9.0%,增速降幅繼續擴大,但環比增長1.6%;高新技術產品出口686.9億美元,同比下降16.8%,連續11個月負增長,且降幅出現進一步擴大,但環比同樣實現4.8%的增長。可以看出產品出口增速的大幅下滑主要是受去年同期高基數影響,與上個月相比,機電產品、高新技術產品的出口規模正在有序恢復。

汽車產品繼續保持高速增長。機電產品方面,汽車出口連續4個月保持三位數增速,6月份出口額同比增速達109.9%,與汽車相關的零配件出口也保持較高增速,同比增長5.1%。但值得注意的是,二者增速均出現連續兩個月的收窄,出口數量也在逐月下降。今年前5個月,日本汽車出口銷售金額累計同比增長17%,在新能源汽車策略最激進的歐洲,日本汽車的銷量也出現大幅增長。受國際關係複雜多變影響,我國汽車出口高速增長態勢能否延續仍存在較大的不確定性。

價格因素對出口增速繼續形成拖累。進入6月全球主要工業品價格同比增速繼續回落,CRB綜合現貨指數月度平均同比下降11.3%,對出口額的增速產生較大的拖累作用。以主要出口產品量價走勢判斷,剔除價格因素,6月我國出口實際增速降幅(出口產品量)相對來說會更小。從重點產品看,除汽車和糧食價格增速上升,同比增加26.9%和26.7%,其他主要商品價格均大幅下滑,其中成品油、稀土、鞋靴、鋼材、手機、集成電路和家用電器的價格分別下降27.1%、42.0%、12.4%、42.4%、12.3%、17.8%、和5.6%。

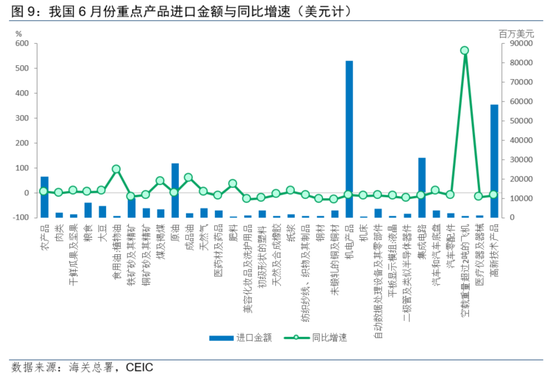

進口增速繼續下滑,但大宗商品進口量增加。一般來說,我國進口產品增速的拖累項主要集中在勞動密集型產品和資本技術密集型的機電產品、高新技術產品。一方面,傳統手工業、紡織業作為我國的優勢出口產業,進口需求較低,企業主動選擇減少進口。6月我國初級形狀的塑料和紡織紗線、織物及其製品進口同比下降22.2%、8.7%。另一方面,受歐美等發達國家對我國的技術封鎖,企業不得不被動減少對機電產品、高新技術產品的進口。6月機床、自動數據處理設備及其零組件、液晶顯示器、二極管及半導體器件、集成電路、高新技術產品同比下降12.9%、9.9%、14.0%、21.1%、13.6%和17.1%。但值得注意的是,受大宗商品價格下降影響,相關商品進口規模擴大。食用油、煤及褐煤、成品油、稀土進口量分別同比增加199.8%、110.0%、168.7%和70.4%。

四、未來展望:四季度有望邊際改善

短期看,美歐加息進程尚未結束,歐美國家去庫存周期仍在持續,疊加全球產業鏈重塑帶來的負面衝擊,來自發達國家的需求依舊不容樂觀,而其貨幣政策及需求下降外溢性導致的全球經濟降溫,也變相導致我國對東盟、非洲和拉美地區的貿易面臨壓力,預計未來短期我國出口難以走出負增長區間,某些月份的降幅仍可能達到兩位數。

不過從中期看,我國面臨的外貿形勢也有邊際改善的機會。一是去年高基數效應帶來的同比增速壓力,將在四季度有所改善;二是當前主要商品價格已較前期有了明顯降幅,未來進一步下行空間有限,隨著國際能源價格開始企穩,由價格因素導致的出口金額下降,也有望在三、四季度出現邊際改善;三是前一階段人民幣匯率貶值,在一定程度上提升了我國的出口產品價格競爭力。綜上,預計四季度我國外貿降幅有望逐步收窄。

(本文作者介紹:民生銀行首席經濟學家)