最近麵包君在梳理上市公司商譽減值數據的時候突然發現了一個熟悉的身影:光大證券(601788.SH)。

從歷史統計數據來看:A股像券商之類的大型金融機構,很少會出現商譽減值的情況。直接看統計數據:截至2017年末,A股37隻券商股商譽合計為390.88億元,其中光大證券以12億元排名第九;2013年至2017年,37隻券商股累計進行商譽減值4.85億元,其中光大證券以3.83億元排名第一,佔券商商譽減值總額的78.97%。

光大證券出現如此巨額並且罕見的商譽減值動作,還是值得我們研究的。

記憶中,光大證券上一次站在聚光燈下,還是因為2013年的“烏龍指”事件,券商的內控問題一度被推至風口浪尖。原本以為經過當時的整頓,光大證券的風控能力已經大為加強,沒想到又在數據梳理的過程中發現了TA的身影。

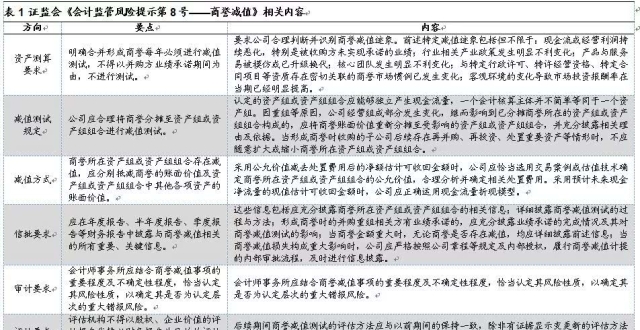

先來看這些商譽減值到底是怎麽產生的。

商譽累計減值3.8億 都與境外收購有關

2017年,光大證券計提商譽減值近2.17億元,截圖如下:

根據2017年年報,光大證券是對財富管理、投資銀行及經紀業務計提的商譽減值,實際上,這組商譽就是此前兩次收購香港券商產生的——2011年收購光大證券(國際)以及2015年收購的新鴻基金融集團。

先看2015年這筆耗資高達40億港元的境外收購。

40億港元收購香港券商 竟然沒有業績承諾?

根據相關公告披露的資訊:2015年6月,光大證券以現金40.95億港元,折合人民幣32.23億元,收購香港新鴻基公司(0086.HK)的全資子公司香港新鴻基金融集團70%的股權,當年產生商譽13.47億元。截圖如下:

資料顯示,截至2014年11月底,新鴻基金融淨資產為31.44億港元,2012年和2013年淨利潤均在1.8億港元左右,也就是說這筆40億港元的並購,雖然給出的市淨率估值不算高,但是市盈率卻高達30倍,已經不算便宜了。

更重要的是,翻查相關公告,此項巨額並購竟然沒有簽訂未來幾年的業績承諾!

這筆交易讓新鴻基公司獲利頗豐。翻查新鴻基公司的財務資料:這筆交易為賣方新鴻基公司當年帶來了30億港元的收益,而當時其歸母淨利潤不過才38.9億港元。

賣方:此新鴻基非彼新鴻基

說到“新鴻基”,很多人首先想到的是新鴻基地產(0016.HK)——香港地產四大天王之一,當前總市值超過3500億港元。

但是,此新鴻基非彼新鴻基,儘管它們有著歷史淵源。這筆交易的賣方新鴻基公司是由馮景禧、郭得勝和李兆基於1969年創立的,而李兆基後來另外創立了現在名聲更大的新鴻基地產。

不過,新鴻基公司經過多次股權轉手,早已與當初的創始人無關,現在的控股股東是同在港股上市的聯合地產(0056.HK)。

2017年,光大證券將旗下兩家收購來的香港券商整合,並啟用“光大新鴻基”這一名字作為在香港運營的品牌。

本來想著有新鴻基金融這一香港老牌券商加碼,海外業務的業績會更靚麗。不幸的是,投資者等來的卻是商譽減值:2017年,光大證券對整合後的香港業務資產組計提了2.17億元的商譽減值。

而在2014年至2017年這短短四年時間,香港業務共計提了約3.83億元的商譽減值。截至2017年末,此項資產的商譽仍有11億元。

由於光大證券沒有單獨披露光大新鴻基的業績情況,我們只能從其披露的海外業務平台光證金控的利潤情況,來側面了解香港業務的情況:光證金控的淨利潤已從2015年的虧損2300萬元擴大至2017年的虧損2.5億元。

雖然不知道這其中光大新鴻基具體貢獻了多少盈利或者虧損,但從商譽減值的數據來看,情況不太樂觀。

事實上,光大證券2017年的商譽減值並非首次,早在2014年,其就曾對2011年收購的光大證券(國際)計提了1.66億元的商譽減值。

境外並購踩雷“前科”:15億關聯收購香港證券業務 三年後減值1.66億

翻查相關公告:2011年,光大證券的全資子公司光大金控,從光大證券的二股東光大控股手中以現金8.91億港元,折合人民幣約7.22億元,收購了光大證券(國際)51%的股權,此項收購構成關聯交易。

由於彼時大股東光大(集團)總公司和二股東光大控股尚未整合,因此屬於非同一控制下的合並,產生商譽2.24億元。

2015年,光大集團已經整合完畢,光大(集團)總公司更名為中國光大集團股份公司,也成為二股東光大控股的實控股東。

2016年,光大證券以7.95億元現金,進一步收購光大證券(國際)剩餘的49%股權,較相應淨資產溢價2.27億元。由於此時已經是同一控制下的合並,財務處理上衝減對應金額的資本公積,不形成商譽。

與新鴻基金融類似,此項並購也沒有業績承諾,不過由於交易對手是控股股東,這倒也屬可以理解。不過,在並購完成後,光大證券卻也沒有單獨披露光大證券(國際)的業績情況,因此並購來的業務到底賺不賺錢,只有天知地知光大自己知了。

2014年,光大證券對這次收購產生的商譽計提了1.66億元的減值,給出的理由就是香港地區經紀、投行、資管業務資產組的預計可回收金額低於账面價值。

綜上看來,光大證券還是十分鐘情於香港這個市場的,不然怎麽會屢戰屢敗,愈戰愈勇?

只是不知道有光大證券(國際)商譽減值在先,光大證券後來在收購新鴻基金融時又是哪來的勇氣開出40多億港元的高價?

就算是要收購,為何沒有要求賣方做業績承諾呢?要知道,即便是在A股,上市公司在收購資產時,要求賣方做業績承諾也是常規做法。

作為一家專業券商,又有投行業務,光大證券可謂人才濟濟,並不缺乏並購、財務和風控方面的專家。作為一家老牌金融機構,也絕不會缺乏業務經驗,光大在資本市場經手的IPO、並購和定增等項目不在少數,怎麽會連這種常識都不知道?

雖然目前光大證券账上11億多的商譽與2000多億的資產規模相比,不算大,但是,商譽減值多少還是會拖累業績增速。

年報數據顯示,2017年光大證券營收為98.38億元,同比增長7.35%,歸母淨利潤為30.16億元,同比卻僅增長0.11%,而2.17億的商譽減值正是拖累利潤增長的原因之一。

連番境外並購,卻一路上有商譽減值相隨,不知道該說光大證券到底是勇氣可嘉呢,還是並購水準有待提高?

商譽減值已成事實,覆水難收。就想問問:40億港元的並購當初為什麽沒有業績承諾?風控部門是怎麽把關的?(CBB)

本文作者:麵包財經

責任編輯:陳靖