瀘州商行申請赴港上市 最大貸款客戶為瀘州老窖

來源:時代周報

時代周報記者 曾令俊 發自廣州

四川瀘州市商業銀行(以下簡稱“瀘州商行”)上市之路終於有了實質性的進展。

近日消息,該行已正式向證監會提交了《股份有限公司境外首次公開發行股份(包括普通股、優先股等各類股票及股票的派生形式)審批》,而該審批材料已被證監會接收。該行去年正式對外公布H股上市意圖,並從去年10月份開始展開有關H股IPO的系列服務項目招標工作。

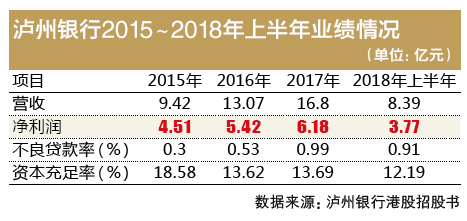

截至去年年底,該行的總資產為700億元左右,規模較小。該行不良率也有較大幅度攀升,據時代周報記者梳理,截止到2015年年底、2016年年年底以及2017年年底,該行的不良率分別為0.3%、0.53%以及0.99%,增幅較大。時代周報記者近日多次撥打該行年報中留下的電話,但均無人接聽。

瀘州商行股權結構也有所變化。該行2016年年報顯示,安信信託以8.55%的持股比例位列該行第6大股東。但去年年報顯示,安信信託已經“清倉”了該行的股份,而在兩年前,安信信託還連續收購該行股份。對此,安信信託回復時代周報記者稱,這是為優化公司固有業務資產配置。

瀘州老窖集團為最大股東

瀘州商行前身為瀘州城市合作銀行,成立於1997年9月,是在瀘州市原8家城市信用社和 2 家農村信用社的基礎上改製設立。經過多次增資股,截至2018年3月末,該行實收資本為16.37億元。

去年下半年,瀘州商行召開2017年第一次臨時股東大會,審議通過關於發行H股股票並在香港上市的系列議案。從去年10月開始,該行陸續開展H股IPO保薦人、境內外法律服務、IPO合規顧問服務、公司秘書服務等系列項目招標。

該行面臨一定的補充資本壓力。截止到2017年年底,該行資本充足率為13.69%,一級資本充足率為10.40%,核心一級資本充足率同為10.40%。與2016年年底相比,除了資本充足率略有上升之外,其余兩個指標均有較大程度的下滑,同比下滑2.28%。

而且這還是在完成二級資本債發行工作的情況下的結果。2017年2月,該行成功發行二級資本債券10億元。7月底發布的一份該行評級報告指出,公司資本充足水準在風險加權資產增加的影響下整體下降,未來仍面臨通過進一步補充資本以支撐清償性償債能力的需要。

截至報告期末,該行共有股東戶數2023戶,其中法人股東73戶,自然人股東1950戶。從股權結構看,瀘州老窖集團以19.88%的持股比例位列該行第一大股東;四川佳樂企業集團、瀘州鑫福礦業集團兩家省內民企分列第二大、第三大股東,分別持股17.01%和16.56%。總體來看,該行國有股份佔比為61.26%。

時代周報記者注意到,該行去年的股東持股情況發生了一定的變化。去年9月30日,安信信託將持有的該行7172萬股份轉讓給成都市現代農業發展投資有限公司,將所持該行5219.25萬股份轉讓給瀘州市工業投資集團有限公司。

轉讓後,安信信託已經清倉了持有的所有瀘州商行股份。而在兩年前,安信信託還持續增持瀘州商行的股份。2016年9月28日,安信信託公告稱,增持瀘州商行股份3647萬股,增持後佔瀘州商行總股本的8.55%;而就在當年6月份,安信信託才剛剛獲得監管部門同意其作為瀘州商業銀行的資格持股6.04%。

不良率大幅攀升

數據顯示,該行2017年末總資產為708.79億元,較上年末增長33.03%;去年該行實現營業收入16.81億元,同比增長28.87%;全年歸屬於股東的淨利潤同比增長14.13%至6.19億元。

近些年,該行主動調整存款業務結構,2017年末,個人存款餘額160.30億元,佔存款總額的38.04%。該行稱,2015年年底推出個人五年期定期存款新產品,該新產品的推出給本行帶來了個人定期存款的穩定增長,改善了本行的存款結構,個人存款與公司存款的佔比由前幾年的2∶8提高到4∶6,支撐本行業務發展。

“公司存款很多情況下是協定存款,利息會高於基準利率,給銀行會帶來一定壓力,而個人存款大部分情況下是活期存款,利息不高,銀行希望兩者的比例能在一個合理的範圍。”一位不便具名的銀行業資深從業人士告訴時代周報記者。

從營收結構看,該行的營收主要來自利息收入,在營業收入中的佔比為93.68%,是盈利的主要來源。該行非利息收益主要由投資淨收益組成。評級報告提到,2017年投資淨收益1億元,公司投資收益同比下降9.03億元,對營業收入的貢獻度大幅下降。

與此同時,該行資產品質面臨較大的壓力。截止到去年年底,該行不良率為0.99%,這一數據雖然低於全國城商行的平均水準,但與2016年相比有較大幅度的提升。評級報告稱,2017年,公司不良貸款率和不良貸款餘額同比上升幅度較大,主要是受巨集觀經濟下行影響,部分公司類貸款客戶銷售收入下滑、應收账款金額和周期增加,資金周轉困難,形成不良貸款。

截至2017年末,瀘州商行貸款損失準備為5.68億元,同比增長51.06%,風險抵禦能力進一步增強。同期,受不良貸款規模進一步增長影響,公司撥備覆蓋率為294.49%,同比下降459.03個百分點,但仍處於較好水準。

從貸款結構看,該行2017年租賃和商務服務業佔比15.42%,房地產業佔比10.71%。而到了今年3月末,該行公司房地產業貸款在貸款總額中的佔比為 13.32%,有了較大幅度的提升。“主要由於瀘州市房地產業發展迅速,當地政府不斷加強房地產業的招商引資工作,公司面向房地產業的貸款投放有所增加。”評級報告稱。

2017年,瀘州老窖股份有限公司銷售公司貸款餘額5.9億元,是該行的第一貸款客戶。報告稱,截至2017年末,公司單一最大客戶貸款比例為10.33%,略高於監管要求,主要由於公司單一最大貸款客戶為瀘州老窖股份有限公司,該公司業務規模大,實力強,是公司的優質客戶,在進行嚴格風險評估的前提下,公司對該客戶的融資需求給予滿足所致。

2017年末及2018年3月末,瀘州商行貸款客戶集中度仍較高,單一最大客戶貸款比例和最大十家客戶貸款比例整體呈上升趨勢,不利於風險分散。

責任編輯:張文