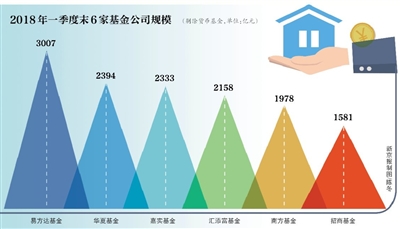

六家基金公司上報戰略配售LOF

中國證監會官網最新消息顯示,5月29日,6家基金公司上報3年封閉運作戰略配售靈活配置混合型證券投資基金(LOF)。業內人士表示,一方面,此類基金屬於產品創新,支持新股發行,未來可能參與CDR投資公募基金,為迎接“獨角獸”回歸A股做準備;另一方面,幫助普通投資者擴大投資範圍,亦能參與“獨角獸”等企業的成長與發展;此外,還將引導長線資金入場,為市場保駕護航。

助力CDR與“獨角獸”

5月29日,證監會官網顯示,南方基金上報關於南方基金管理股份有限公司的《公開募集基金募集申請注冊——南方3年封閉運作戰略配售靈活配置混合型證券投資基金(LOF)》。隨後,匯添富、華夏、易方達、招商、嘉實六大基金公司亦紛紛上報“3年封閉運作戰略配售靈活配置混合型證券投資基金(LOF)”。審批進度跟蹤顯示5月29日已完成材料接收。

對此,天相投資研究中心負責人賈志表示,一方面,此類基金屬於產品創新,支持新股發行,未來可能參與CDR投資公募基金,迎接“獨角獸”回歸A股。另一方面,通過封閉三年並採用LOF形式匯集長線資金,引導長線資金參與市場,為市場改革保駕護航。

一位市場人士告訴記者,“近兩日大家均在探討此類創新型戰略配售基金,一致認為與CDR相關。”他認為,“在此時點上報戰略配售基金符合市場熱點,六家公司的產品設計人員反應迅速。”針對六家公司一同上報同一類型基金,該市場人士表示,目前申報創新型產品,各大公司均會采取先溝通協商,再一同上報的程式,屬於“自上而下”推動的結果。他進一步表示,幾家大型基金公司均採用LOF,未來幾隻基金將分別在上海及深圳兩個交易所上市,投資範圍或涵蓋A股及CDR。

一位業內人士表示,此舉有重大歷史意義。一方面,從投資者來看,擴大其投資範圍,讓普通投資者亦能參與“獨角獸”等有實力企業的投資;另一方面,企業通過戰略配售引入公募基金作為長期戰略合作夥伴,將更好促進公司發展,亦能通過設定鎖定期降低市場波動,減少發行衝擊。

此外,上述市場人士表示,投資者亦要考慮產品未來經濟增長能力,封閉式基金折價比較大,但LOF的折價率會相對比較小,建議普通投資者應理性對待,以觀望為主。

有望填補公募基金戰略配售空白

據了解,一般來說,參與戰略配售的投資者主要有三類:一是具有良好市場聲譽和市場影響力,代表廣泛公眾利益的投資者;二是大型國有企業或其下屬企業、大型保險公司或其下屬企業、國家級投資基金等具有較強資金實力的投資者;三是與發行人具備戰略合作關係或長期合作願景,且有意願長期持股的投資者。

值得注意的是,近期工業富聯IPO的戰略配售名單包括中央匯金、中國人壽、BAT、東方明珠等在內的20家機構投資者,涉及資金約81.35億元,約佔發行總量的30%。其中東方明珠新媒體公司、同方金融控股、阿里巴巴、騰訊、百度的股票鎖定期為3年,義烏和諧錦弘股權合夥企業的股票鎖定期為4年,其余投資者的股份50%鎖定12個月,50%的鎖定18個月。這些參與工業富聯戰略配售的名單中除BAT外,以央企、國企和大型金融機構為主,並未見到公募基金的身影,戰略配售靈活配置混合基金的出現或將填補這一空白。

平安證券研報認為,工業富聯的發行方式大大降低了對市場的短期衝擊,尤其是戰略配售將減少直接面向市場的融資規模,同時引入有助於企業長期發展的投資者。此前藥明康德IPO的募資規模由計劃的57.4億元縮水至21.3億元,相比而言,工業富聯IPO並未降低融資規模,而是通過引入戰投和大面積鎖定降低“抽血效應”,工業富聯模式將更可能成為後續“獨角獸”IPO或CDR發行的樣板,“獨角獸”上市融資的短期衝擊也將顯著減輕。

責任編輯:陳悠然 SF104