證券時報記者 魏書光

7月中旬,蘋果期貨迎來了第二次交割。令人意想不到的是,在交割之前,鄭商所將1907合約保證金提高到20%。

在上市之初,蘋果期貨一般月份合約保證金為7%。眾所周知,對於期貨品種來說,提高到20%保證金水準往往意味著失去交易量,成為了“僵屍”合約。

但是,7月19日,蘋果期貨1907合約成交量和持倉量不降反升,成交量達到了1.31萬手,持倉量為1.28萬手,總資金規模超過了2.5億元。“這種情況非常罕見,幾無先例。”多位市場人士感歎,這可能與在蘋果期貨上獲利頗豐的投機資金遲遲不願離去有巨大關係。

與此同時,7月蘋果合約的最終交割量共計2張,對應交割蘋果40噸,創下新低。現貨商參與交割的意願仍然沒有出現明顯改善。

7月倉單交割量僅2張

7月蘋果交割情況逐漸明朗。

7月蘋果交割價格比5月交割價還低250多元/噸,倉單交割量僅有2張。據測算,7月交割價格約為8636元/噸,而5月交割的倉單平均價格為8890元/噸。

“蘋果期貨市場沒有什麽空頭,也沒有多少人願意準備交割。”山東一家交割倉庫負責人無奈地表示,實際上,倉單注冊成本都要9000元/噸以上,蘋果產業客戶普遍不願意交割,他們更願意直接賣到市場上。

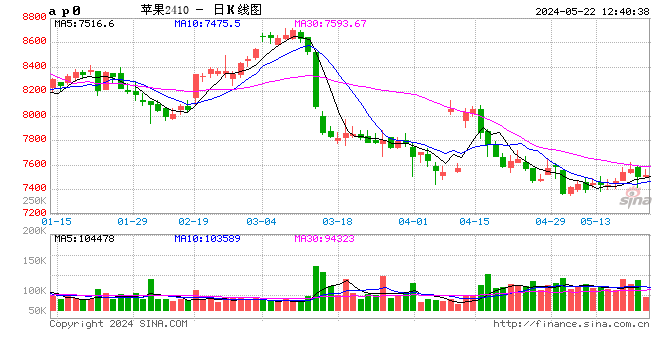

其實,從7月蘋果期貨合約走勢來看,有不少注冊交割倉單的機會。6月中旬之後,7月交割的蘋果期貨價格持續在每噸1萬元以上,一度衝上了10750元/噸。雖然此前有觀點認為,注冊的蘋果倉單只是現貨市場的中等貨,但是從倉單注冊情況看,符合注冊標準的中等貨蘋果似乎“不情願”來注冊。

進入7月交割月之後,蘋果期貨注冊倉單數量為23張。其中,20張來自陝西華聖企業(集團)股份有限公司,2張來自煙台泉源食品有限公司,1張來自山東萊州天賜寶物產有限公司。

7月17日,是7月蘋果合約的第12個交易日,也是最後交割日。從期貨倉發布的單日報表來看,當日蘋果交割倉單僅有2張,而且都來自煙台泉源食品有限公司。

至此,市場可以看到7月的最終交割量:7月蘋果合約共計交割2張,對應交割蘋果40噸。相比之下,5月交割甚至更活躍,當時參與交割的倉單有6張。

私募大鱷賺得盆滿缽滿

值得注意的是,此次2張蘋果交割倉單,40噸蘋果全部被煙台冠果公司拿下。此前,煙台冠果也參與了蘋果期貨5月合約的交割,在全部實際參與交割的260噸貨物中,該公司還是240噸的接貨方。

7月交割倉單數量比5月還少,這個現實顯然低於市場的普遍預期。6月底,有關方面認為,蘋果注冊倉單數量增加明顯,客戶都在積極學習交割流程、掌握交割標準,為以後大量參與期貨市場做準備。但如今看來,現貨商參與交割的意願仍然沒有出現明顯改善。

“在5月份經過一波小幅上漲之後,目前蘋果現貨銷售情況很差,價格下跌明顯。”山東一家蘋果經銷商對證券時報記者表示,蘋果期貨並沒有給自己公司帶來銷量上升,公司也沒有計劃去套保。尤其是水果旺季正在到來,各類水果價格也不高,去年的蘋果在鮮果市場上比較缺乏競爭力。

相對於蘋果現貨市場的無奈,期貨私募卻借這次炒作蘋果期貨賺得盆滿缽滿。根據在“資管網”有持續半年業績記錄的期貨私募單账戶統計數據,在今年上半年期貨私募的收益榜上,前三名的獲利主力品種都是蘋果期貨。其中,期貨私募冠軍黃潤華抓住瘋狂的蘋果,半年獲利40倍賺了4100萬。在今年上半年,期貨私募單账戶交易分布的47個品種中,盈利最高的品種還是蘋果,盈利總金額為7585萬元。

面對這個新品種的不成熟,鄭商所自6月21日起,把蘋果期貨合約交易手續費標準提高到20元/手,日內平今倉交易手續費標準為20元/手。並且從6月28日結算時起,蘋果期貨合約交易保證金標準全線提高到11%。該政策直接推動其交易量和成交金額大幅下滑。

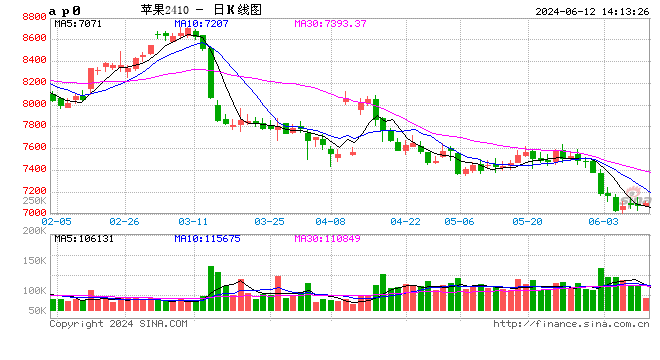

統計數據顯示,炒作蘋果期貨的熱度大幅減弱。6月最後一周,成交量661萬手,成交金額6493億元;7月第一周,成交量434萬手,成交金額4297億元;7月第二周,成交量289萬手,成交金額2879億元。

顯然,在全線上調蘋果期貨手續費和交易保證金標準後,蘋果期貨的成交量和成交金額都出現了急速下降。至此,蘋果5月份以來的瘋狂局面,得到了初步控制。

而在此前的5月14~18日的一周內,蘋果期貨成交量曾達到2424萬手、成交金額2.2兆元的罕見歷史紀錄。尤其在5月16日,蘋果期貨成交資金在整個商品期貨市場佔比超過25%,成交持倉比達11.03倍。

政策顯效尚需時日

7月11日,鄭商所將1907合約保證金提高到20%後,蘋果期貨市場也似乎要進入一個新的發展階段。但是,從成交數據來看,政策顯效仍然需要時間。

7月16日,1907合約掛牌第一天,該合約在一手保證金已經高達2萬多元的情況下,成交量為8094手,持倉量3462手。4個交易日之後,7月19日,成交量和持倉量不降反升,成交量達到了1.31萬手,持倉量為1.28萬手,總資金規模超過了2.5億元。

“這種情況非常罕見,幾無先例。”多位市場人士感歎,從以往經驗來看,對於期貨品種來說,提高到20%保證金水準往往意味著失去交易量,成為“僵屍”合約。此前,市場已有多個品種在保證金提高到20%之後,名存實亡。但是,蘋果期貨之所以如此另類,可能與在蘋果期貨上獲利頗豐的投機資金,遲遲不願離去有巨大關係。

可見,監管效果彰顯仍然需要巨大耐心。從蘋果期貨1907合約情況看,監管當局對於真實投機程度需要進一步地調研和觀察。市場也一直在疑問,鄭商所是否會繼續提高蘋果期貨其他合約的保證金?

有業內人士表示,無論蘋果期貨繼續維持著低迷的成交,還是瘋狂投機資金劇烈博弈,對於中國期貨市場來說,都是一次難得的嘗試。畢竟,任何期貨品種從混沌走向成熟,都需要時間和市場的考驗,需要市場各方博弈和妥協、需要監管當局廣開思路采納各方意見,需要全產業鏈上的各方努力尋找最大公約數,謀求利益平衡。最終,這個期貨產品才能真正走向成熟和成功。

責任編輯:牛鵬飛