海富通基金子公司二度違規,ABS業務風險防範亟需加強

來源:公私風雲

原創: 何思

近日,江蘇證監局發布公告稱,對海富通基金子公司上海富誠海富通資產管理有限公司(簡稱“富誠海富通”)采取責令改正措施,原因是其在管理華泰美吉特燈都資產支持專項計劃(簡稱“美吉特ABS”)時,違反了資產證券化業務管理的相關規定。

據悉,這已是富誠海富通第二次在ABS業務方面被采取監管措施,而截至目前,在該領域僅有4單被罰案例,其中兩單來自中基協,另外兩單來自地方監管局。而富誠海富通連續中招,領到中基協和地方監管局的各一張罰單。

被罰不改,再遭監管

具體來看,富誠海富通此次的違規行為共有三項,分別為:未進行全面的盡職調查、未能有效監督檢查基礎資產現金流狀況,以及出具的計劃說明書內容與事實不符。

一個巴掌拍不響,顯然,此事與美吉特公司脫不了乾系。江蘇證監局緊接著發布公告稱,對美吉特公司采取出具警示函措施,因其向富誠海富通提供虛假材料、侵佔損害專項計劃資產等。

從監管措施的輕重上看,似乎富誠海富通是被美吉特公司所“牽連”,但富誠海富通曾受到紀律處分,說明其問題早已存在。今年3月份,中基協發布公告稱,富誠海富通旗下4隻ABS產品在專項計劃的設立、盡職調查、資訊披露、內部控制等方面存在違法違規事實,因此對其處以暫停ABS產品備案3個月的處罰。

對比來看,兩次監管處罰的事由有所重複,而中基協的罰單更為具體全面。一是在地方監管局指出的盡職調查方面,中基協也稱,富誠海富通對有關基礎資產的盡職調查工作主要依賴於律師事務所。二是在未有效監督檢查基礎資產方面,中基協也表示,富誠海富通獲取的資訊、資料均由原始權益人提供。三是在說明書內容與事實不符方面,中基協也指出,富誠海富通對項目標的證券類型的披露,與專項計劃說明書、盡職調查底稿所顯示的內容不一致。

可以說,僅在中基協發布紀律處分的6個月後,富誠海富通又因相同原因被監管,這也暴露出ABS業務在發展過程中的亂象。

一方面,該業務發展過快。中基協披露的數據顯示,自2014年底備案製啟動以來,資產證券化業務在2017年總發行規模突破兆元,成為市場接受度較高的一種成熟金融產品。

另一方面,市場上有說法稱,國內企業ABS或成違約高發地。對此,北京市隆安律師事務所公司金融部律師張特在接受《國際金融報》記者採訪時表示:“海富通資管本次受罰,直接原因是美吉特ABS。據公開資料,截至產品到期日(2018年7月2日),該專項計劃餘額無法足額覆蓋‘美吉特02’的本金及利息,觸發違約事件。”

同時,張特表示,該事件發生的根本原因在於對ABS的設立及後續監管上,如原始權益人基礎資產剝離不規範、資產發生變化不符合要求、不按期或不按約定路徑歸集現金流、用沉澱資金進行委託理財、對權益人風險監測不到位,這些ABS存續管理中的常見風險未能有效防範,以致產品違約等問題不斷暴露。

內外防範ABS業務風險

顯然,監管層早已注意到了行業亂象。今年初,中國證監會就進行了證券行業的專項現場檢查,抽查了13家證券公司和4家基金公司子公司。對抽查結果,證監會表示,雖整體趨好,但部分檢查對象仍暴露出違規問題,富誠海富通正是其中之一,隨後被中基協給予紀律處分。

接著,今年3月份,上交所和深交所均發布了關於ABS產品存續期信用風險管理指引的征求意見稿。對於起草原因,上交所在檔案中解釋稱,目前,資產支持證券的信用風險監測、排查、預警體系尚未完全建立,管理人主動管理資產支持證券信用風險的意識有待強化等。5月底,該檔案正式發布,填補了ABS領域存續期管理制度上的空白。

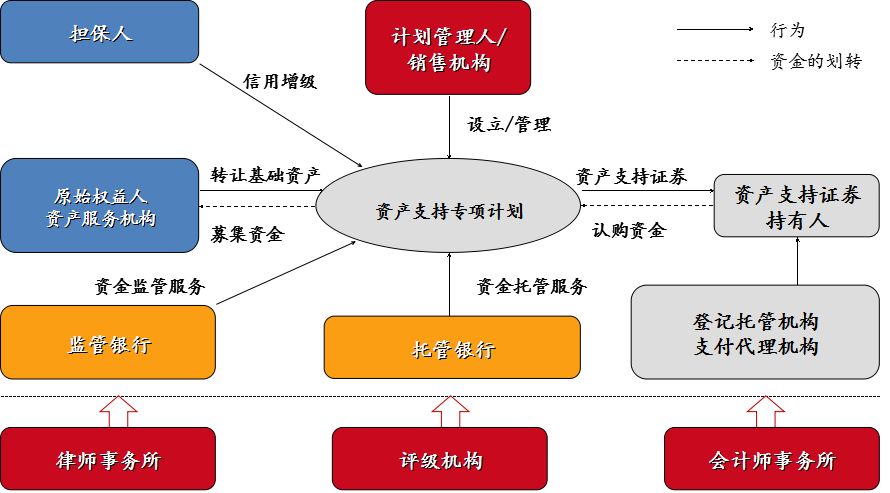

那麽,ABS業務主要有哪些風險?對此,中債登前法律顧問、德潤律師事務所合夥人柯荊民向《國際金融報》記者分析稱:“主要存在兩種風險:一是系統性風險,這是沒有明確的立法和司法實踐造成的。沒有實現真正的‘資產出售’,即基礎資產沒有真正地實現轉移,原始權益人基礎資產剝離不規範,實際情況是以原始權益人和擔保人的信用,而非資產本身的信用來為債券提供擔保,這樣可能會引發系統性風險。二是單個違約風險,如在虛假陳述、盡職調查、內部控制、資訊披露和現金流歸集等方面存在風險。”

同時,柯荊民表示,“虛假陳述”是亟待解決的問題。他認為,從ABS違約或被處罰暴露出來的問題看,資產證券化最迫切的問題並不是備受詬病的基礎資產未能從原始權益人處真實出售的問題,更普遍的是債券、股票和私募基金等金融產品中存在的“造假問題”,即資金融入方在公開材料上進行虛假陳述,而作為計劃管理人的金融機構和中介機構沒有進行應盡責任調查,從而不能進行正常的資訊披露。所以說,虛假陳述、盡職調查和資訊披露,其實就是一個問題,即“造假”問題。可見,資產證券化市場面臨著比較艱巨的“打假”任務。

而對於防範風險方面,同濟大學財經研究所所長、上海金融學會副會長石建勳在接受《國際金融報》記者採訪時表示,從實際操作上看較有難度,“ABS產品的風險保障措施歸納起來可以分為兩個層面:違約風險的保障措施和操作層面的風險防範措施。操作層面的風險防範措施是最難的,很多時候都難以識別出來。並且有些證券公司和基金子公司在設計產品中,把違約風險的防範措施做得很出色,但是在產品設計層面,幾乎沒有操作性風險的保障措施。”

從內部防範來看,石建勳認為,管理人應當進行主動管理以及構建自身信用。他表示,其一,資產證券化作為複雜的結構化融資工具,管理人處於整個業務鏈條的核心地位,其風險控制職能不僅在於產品創設前的盡職調查和交易結構設計,更在於在產品存續期內的主動管理。特別是在產品法律檔案約定的閾值尚未被觸發的情形下,管理人是否能夠主動識別風險、積極應對風險、設計風險化解措施,以及是否能夠使用協商一致、投資者大會等合法程式調整原有交易架構,這都對ABS產品的安全兌付有著巨大影響。

其二,在資本市場上,ABS管理人需要在投資者群體中構建其自身的信用,增強其長期融資能力。出於這一考慮,ABS管理人需要在履行法律檔案約定的職責基礎上,盡可能確保其管理項目的安全兌付。因而,管理人實際需履行高於法律檔案約定的風險防範職能。管理人風險防範能力的強弱,也將成為其競爭力的重要組成部分之一。

責任編輯:張恆