鐵礦石期貨國際化助力企業風險管理更新

中國證券報

□本報記者 孫翔峰

“鐵礦石國際化之後,越來越多的國際參與者進入市場,使得國內期貨價格對全球市場的指導意義越來越強。”在2018中國國際鐵礦石及焦煤焦炭產業大會上,一位參與國際貿易的鐵礦石行業從業人士告訴中國證券報記者。

業內人士表示,煤焦礦期貨市場穩健運行,為鋼鐵行業提供了有效的風險管理工具和貿易定價基準。而今年鐵礦石期貨引入境外交易者,將提高中國期貨價格的全球代表性,深化服務產業發展,企業風險管理能力也因此得以加強。

參與者結構進一步優化

鐵礦石期貨發展日益成熟,市場參與度不斷提高。

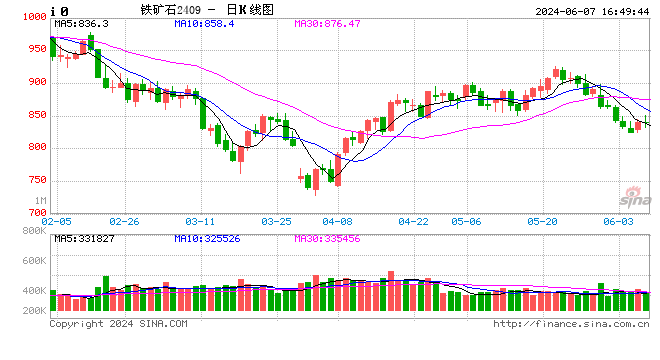

“上市至今,鐵礦石期貨單邊累計成交量11.83億手。其中,今年上半年累計成交量1.54億手,日均成交量129.13萬手,同比增長16.53%;日均持倉量107.69萬手,同比增長11.87%。”大商所工業品事業部總監陳緯表示。

從市場結構看,自上市以來,參與鐵礦石期貨交易的客戶呈線性增長,市場參與者結構進一步優化。截至今年6月底,鐵礦石期貨法人客戶數約1.8萬戶,包括1200多家鋼廠、貿易商等產業客戶。上半年,鐵礦石期貨法人客戶日均持倉量佔比達38.5%。

特別是鐵礦石期貨國際化以後,5月至7月法人客戶日均持倉佔比達42.2%,較4月增長10個百分點。同時,5月至7月期間鐵礦石期貨最高結算價494元/噸,最低結算價443.5元/噸,波動幅度11.39%,期貨價格年化日均波動率同比下降,價格波動較為合理。

作為全球唯一采取實物交割的鐵礦石衍生品,鐵礦石期貨交割環節整體順暢。截至今年6月底累計交割506萬噸,交割品以現貨市場主流礦種為主。“最初設計鐵礦石期貨時,我們就明確要做實物交割。實踐證明,實物交割制度使鐵礦石期貨、現貨價格在合約到期前有效收斂,確保期貨價格真正反映現貨供求關係。”陳緯說。

業內人士分析,我國擁有全球最大的鐵礦石消費市場和全球交易量最大的鐵礦石期貨市場,具備了發展國際化期貨市場的優勢條件。引入境外交易者,有利於形成具有全球產業客戶參與和認可的基準價格,有望在提高我國期貨價格影響力、促進國際鐵礦石貿易方面發揮積極作用。與此同時,國內一些企業也在積極呼籲推進混合指數定價,在鐵礦石期貨引入境外交易者後,推動以鐵礦石期貨合約月度成交均價作為鐵礦石國際貿易月度定價依據,逐漸完善鐵礦石定價體系。

值得注意的是,近年來,鐵礦石期貨價格逐漸被境內外產業企業接受和使用,以鐵礦石期貨價格為基準的基差貿易模式逐漸推廣。

陳緯介紹,今年以來產業客戶運用鐵礦石期貨開展的基差貿易量將超過1000萬噸,約為2017年貿易量的2倍。8月,全球大宗商品貿易商嘉吉與河鋼集團簽訂了200萬噸的長期基差貿易協定,這是目前國內最大鐵礦石基差貿易合約。

據嘉吉相關人士介紹,鐵礦石期貨為中國港口現貨市場提供了優質的定價依據。而隨著鐵礦石期貨國際化落地,境內境外產業客戶可以在同一個期貨市場進行交易,期貨價格更好反映全球供需變化,為全球市場提供公平、透明、客觀的價格信號和對衝風險平台,使基差貿易合約更貼近企業對衝需求。

海外法人用戶也在持續增加,大商所總經理王鳳海8月22日表示,鐵礦石期貨國際化啟動3個月以來,已有83家境外客戶完成開戶注冊、56家境外客戶參與交易,鐵礦石期貨與現貨、境外市場價格保持較好互動。

境內外聯動促進了企業套保效率提高。今年上半年,鐵礦石期貨套保效率達90.09%,成為國內外產業客戶對衝風險的重要工具。

滿足境內外企業需求

鐵礦石國際化效果凸顯,背後是鐵礦石期貨通過不斷滿足境內外企業需求,持續做大做強。作為我國首個引入境外交易者的已上市品種,鐵礦石期貨國際化意味著國外礦山等機構客戶可以直接參與中國商品期貨市場,現貨市場供需兩端的主要企業都能參與到期貨市場中來,更好推動企業進行貿易定價和風險管理。

陳緯表示,鐵礦石是一個高度國際化的品種,無論是礦山、鋼廠和貿易商等境外產業客戶,還是國際投資機構都需要一個更具公信力的定價體系和更有效的避險工具,對衝國際市場風險。

對國際礦山企業而言,除澳大利亞等國家的低成本礦山之外,全球其他礦山企業的鐵礦石成本大多高於40美元/噸,鐵礦石價格漲跌對相關礦山企業營收的影響較大。礦山同樣具有管理庫存、利潤風險的訴求,需要國際化的期貨市場套期保值。

對國際貿易商而言,據估算,全球鐵礦石海運貿易非長協量超過4億噸,鐵礦石貿易額位居全球第二,國際貿易商同樣需要利用國際化的鐵礦石期貨管理價格波動風險。

而對國際投資機構而言,以鐵礦石作為主營業務的企業股價隨鐵礦石商品價格同漲同跌,投資機構可利用國際化的鐵礦石期貨市場對衝證券、債權投資風險。

“目前大商所鐵礦石期貨期價格的影響力不僅體現在中國企業之間,世界範圍內都越來越關注大連鐵礦石期貨的價格。”上海鋼聯電子商務股份有限公司總裁高波表示。

業內人士分析,從目前產業鏈供需關係來看,鐵礦石期貨是天然的貼水結構。通過以大商所鐵礦石期貨價格為基準開展基差貿易,鋼廠能拿到比點價當天港口現貨更有優勢的價格,一定程度上降低了企業的生產成本。

此外,以期貨價格為基準的基差貿易採用保證金制度也降低了鋼廠採購業務資金佔用,為鋼廠降低了資金成本。而基差貿易有明確交貨時間,企業還可以根據實際需求調整交貨品種,便於鋼廠更加合理地安排生產計劃。

持續推動國際化建設

為推動鐵礦石期貨市場功能發揮,下一步大商所將繼續推動合約制度創新。

2017年,鐵礦石期貨先後實施倉單服務商制度、交易做市商制度。通過引入倉單服務商,有效解決客戶處理倉單需求;通過引入交易做市商,合理降低非主力合約交易手續費,提高非主力合約活躍度。

陳緯表示,未來,大商所將研究鐵礦石交割品牌制度,增強鐵礦石期貨價格的明晰性、穩定性和代表性;推動保稅交割相關業務,確保境外客戶順暢交割。在發展場內期貨市場的同時,大商所將加強互換、遠期等場外市場建設,推進鐵礦石場內期權和場外掉期等業務模式,進一步豐富鐵礦石衍生品體系。

“在鐵礦石期貨國際化的基礎上,我們正推進建設國際鐵礦石定價中心,通過優化市場交易交割制度和對接國際市場規則,進一步提高鐵礦石期貨的國際吸引力和競爭力,推動鐵礦石期貨在全球鐵礦石貿易體系中全面發揮重要影響力。”陳緯說。

其表示,大商所將繼續深化對外開放、拓展境外市場業務,如統籌規劃國際市場拓展,推動新加坡RMO牌照申請;與國際礦山探索更深層次合作,開展境外市場拓展、推介活動。此外,著手完善換匯制度,研究增加使用比重的可行性,提高外幣資金使用效率,從而提升鐵礦石期貨的國際市場服務水準。

責任編輯:張瑤