第三方支付機構備付金100%集中交存已開啟倒計時模式。

中國人民銀行支付結算司日前下發《關於支付機構撤銷人民幣客戶備付金账戶有關工作的通知》特急檔案,要求所有的第三方支付機構應於2019年1月14日前撤銷人民幣客戶備付金账戶,備付金將由央行接管。

多家支付機構對第一財經表示,目前已完成交易“斷直連”、備付金100%集中交存、撤銷在商業銀行開立的客戶備付金账戶等重要工作。

據記者了解,距離“大限”還有6天,但支付巨頭螞蟻金服、微信尚未全部完成。螞蟻金服對第一財經表示,支付寶積極落實央行關於支付機構客戶備付金集中存管和斷直連相關要求,目前,已經實現了備付金集中存管账戶開立、交存,交易斷直連等工作。

上述檔案顯示,支付機構應根據與中國銀聯或網聯的業務對接情況,於1月14日前開立“備付金集中存管账戶”,並將原“備付金交存專戶”銷戶。

一位知情人士對記者表示,支付巨頭尚未完成全部交存主要與網聯繫統處於不斷迭代更新的過程有關。“根據此前了解,螞蟻金服、微信因此有一部分業務還不能完成‘斷直連’。”

例如,一些生活繳費服務可以由繳費機構發起代扣,沒有付款人主動支付過程,不屬於快捷支付業務,而網聯目前還不能與電力公司、燃氣公司等繳費機構建立關係,因此該類業務還無法完成“斷直連”。

“目前,網聯99%還是支持快捷支付,代扣一次可能從很多账戶扣錢,與單獨的一筆快捷支付業務流程不同。支付寶、微信可以通過銀聯、網聯清算的業務已經完成切量。網聯沒完成的這一塊到1月14日如何處理,還未有定論。”上述知情人士表示。

“躺著掙錢”時代結束

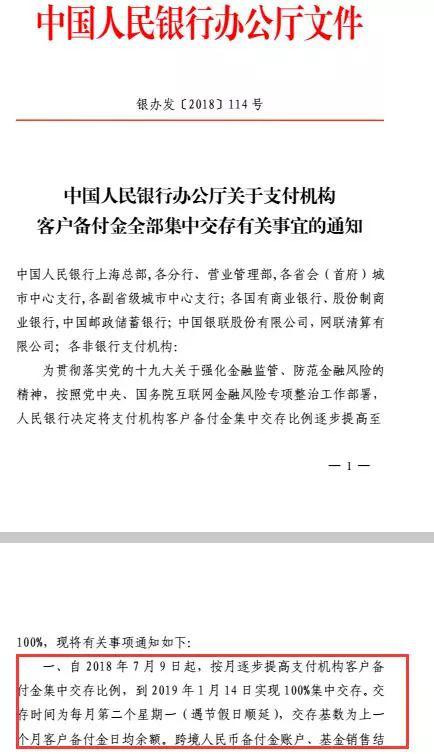

在央行下發特急檔案前,就已宣布要直接收攏備付金統一管理權限。2017年1月,央行要求支付機構將一定比例的客戶備付金交存至指定機構專用存款账戶;2018年6月,央行發布《關於支付機構客戶備付金全部集中交存有關事宜的通知》,明確規定,從當年7月起,按月逐步提高支付機構客戶備付金集中交存比例,2019年1月14日實現100%集中交存。

備付金集中上繳對支付機構的收入造成了地震式的影響。匯付天下的招股書顯示,2017年,匯付天下備付金利息收入佔比從2015年的734%劇降至40%。招股書同時顯示,在各業務板塊對收入的貢獻中,佔比最大的是支付服務收入,其次是金融科技服務輸出、備付金利息收入、其他收入等。

騰訊2018年中期報告也顯示,受備付金集中交存比例要求影響,支付服務提供商原先可獲取利息收入的隔夜現金結餘減少,該事項持續對騰訊的支付服務收入並在更大程度上對毛利率產生不利影響。“我們目前大致處於過渡期的中段,正致力於通過我們的支付及相關金融服務活動中其他地方的各種商業化舉措來減輕所受影響。”

記者在採訪中了解到,備付金挪用是此前存在的主要風險之一。中國社科院金融研究所法與金融研究室副主任尹振濤對記者表示,“原來第三方支付的備付金很多都沒有專戶,就是以機構公戶在銀行開,存在不正規現象。後來即便開了專戶,也存在備付金挪用現象。”“支付機構可以違規佔用備付金去進行高風險投資、非法投資,一旦投資失敗,就面臨破產或跑路的風險。”融360理財分析師劉銀平稱。

其次,監管通過集中交存也可倒逼支付機構回歸行業本源。“第三方支付的核心是提供支付服務獲得傭金,而不是通過沉澱資金獲得收益。”尹振濤稱。金融科技50人論壇首席召集人杜曉宇表示,支付機構通過備付金沉澱收益補貼商戶手續費,而傳統銀行不能隨便降價給補貼,造成了第三方支付機構與傳統銀行處在不同競爭維度。

央行檔案要求,支付機構能夠依托銀聯和網聯清算平台實現收、付款等相關業務的,應於2019年1月14日前撤銷開立在備付金銀行的客戶備付金账戶,規定可以保留的账戶除外。

杜曉宇稱,斷直連與備付金交存相輔相成。“備付金集中交存至央行,也可解決直連的問題,備付金账戶銷戶後,通道也就不存在了,直連的問題就直接解決了。如果有備付金账戶在商業銀行開立,就有走直連的可能性存在。“

通道費議價能力消失、成本轉移

除了失去備付金沉澱帶來的收益外,通道費率議價也隨之水漲船高。

“此前支付機構備付金放在銀行,支付機構獲取收益,銀行多了存款來源,支付機構可以取得較大議價權,備付金統一收繳後,支付機構無法再向銀行貢獻存款,銀行讓利的動力消失,通道費率很有可能上升,限額也會更加普遍。”劉銀平稱。

某上市支付公司副總裁對記者表示,“以前費率是可以談的,現在找銀行議價挺難,銀行更加強勢。”

根據記者了解,在“三方模式”下,第三方支付機構具有非常強的價格變通能力和成本輸出能力,以保持盈利水準。

中國工商銀行牡丹卡中心執行副總裁周萬山在《中國金融》發表署名文章表示:在收單側,第三方支付機構以平均0.2%的分潤水準向收單(或通道)機構收取通道費,快速擴充受理市場;在髮夾側,第三方支付機構借助備付金等優勢強勢議價,向髮夾銀行低價支付0.05%~0.08%的快捷支付費用,在支付清算環節獲取穩定的較高收益。

“斷直連後,商業銀行與支付機構已沒有接口,商業銀行需要對接網聯,維護與網聯的接口。網聯接口費的價格目前也在談,整體上,接口費肯定有顯著性上漲。”杜曉宇稱。

在此背景下,第三方支付機構的成本上漲轉移至用戶已有直接體現。例如,自2018年12月18日起,微信提現至民生銀行卡,服務費已在0.1%基礎上增加0.05個百分點。

可以預見,備付金集中交存與斷直連後,市場將現重新博弈的過程。“中小城商行沒有用卡量與活躍度,顯然是希望接口費低,帶來更多交易。但也有一些商業銀行,客戶基數大、服務好,接口費就可以要得高一些。”杜曉宇認為,這也是監管需要協調解決的問題,以免導致交易成本過高。

備付金違規成重災區

在備付金集中交存前,支付機構將客戶備付金以自身名義分散存放於多家銀行账戶,沉澱了巨額資金。可觸碰、資金分散,也引發了大量風險問題。

中國人民銀行科技司司長李偉發表文章稱,商業銀行面對金融科技公司大量沉澱資金的誘惑,採用“過頂傳球”的方式與其合作,打破了原有四方模式,丟掉支付服務入口,導致線上線下出現巨大費率差與套利空間,整個支付市場被扭曲。一方面,大多數支付機構盈利能力較弱、生存困難,非銀行支付服務幾乎被個別金融科技公司壟斷,逐步形成支付“寡頭”;另一方面,商業銀行成為“账房先生”,不再掌握用戶的交易資金流向,支付市場佔有率大幅下降。

與此同時,監管對於支付機構違規行為也頻頻重拳出擊。

據不完全統計,2018年多家第三方支付機構因備付金問題違規被處罰。例如,2018年7月,央行在支付結算業務執法檢查時發現卡友支付服務有限公司和付臨門支付有限公司存嚴重違規問題,兩家公司分別收到2582萬元、892萬元罰單,其中就涉及備付金違規問題;同年8月,聯動優勢電子商務有限公司因違反清算管理規定、非金融機構支付服務管理辦法相關規定,被罰2600萬元,此外其還存在未按規定使用客戶備付金等違法違規行為。

李偉表示,大量移動支付交易開始遊離於傳統銀行账戶體系之外,成為金融監管看不到的“黑匣子”,不僅威脅支付安全、金融穩定,還給貨幣政策、反洗錢等金融管理工作帶來巨大挑戰。

盈利轉向、行業分化加劇

隨著備付金紅利的逐漸消失,第三方支付機構面臨巨大轉型壓力。多位業內人士認為,破局還需結合場景,隻做通道遠遠不夠。

杜曉宇對記者表示,從目前來看,第三方支付機構轉向主要有三類,第一類是向技術服務提供商模式轉型,例如,可以對B端提供技術支撐和服務、風控等。

他表示,備付金交存後對預付卡企業影響最大,此前某新三板掛牌機構(主營預付卡)有50%~60%的收入來自備付金的利息,40%左右是受理商戶手續費,10%左右是預付卡內的殘值,而其年報顯示,公司整體收入增加,但利息下降嚴重,其中增加的就是技術服務費。

第二類則是管道轉型,不少收單機構和頭部支付機構具有良好的合作關係;第三類,是依托場景的轉型,支付機構向金融化方向轉型,為商戶、個人客戶提供泛金融化服務。

支付已成為支付機構的基礎能力,“場景+支付+金融”才能破局。從目前互聯網支付巨頭生態來看,用戶可以通過支付獲得理財、保險等金融服務。機構可通過支付實現“一站式”服務,向混業靠攏。

而隨著支付機構通過備付金、利息收入做監管套利的盈利模式不可持續,以及支付行業嚴監管的常態化,行業洗牌也在加速,一些支付機構相繼退出行業。據不完全統計,2018年央行已經注銷逾30張支付牌照。

早在2017年,央行公布《第四批非銀行支付機構續展決定》中,有9家支付機構未通過續展決定。2018年10月12日,樂富支付有限公司也因嚴重違規被“摘牌”,宣告將正式注銷清算。

除了存在央行不予續展的情形,“也有一些預付卡公司確實沒有繼續生存盈利的機會,被收購的機會又很小,就不再申請續展。”杜曉宇稱。

劉銀平分析,“中小支付機構受到的影響最大。”備付金上繳之後,支付巨頭也會受到影響,但支付寶等並不單純依賴備付金存活,中小支付機構則盈利前景暗淡,必然會有部分因此被淘汰,支付牌照價值縮水,支付機構兩極分化現象會更加明顯。