加碼期權對衝避險 超六成量化私募實現正收益

每經記者 楊建 每經編輯 謝欣

統計數據顯示,截至6月8日,有7099隻私募產品在今年創下淨值歷史新低。但《每日經濟新聞》記者注意到,有一些量化對衝私募產品的淨值在市場低迷情況下卻逆勢上漲。

對此有私募認為,今年量化私募更加重視基本面因素,開發出期權、指數增強等策略,成為量化私募新的收益來源。此外期權這一工具也得到了私募機構的認可,開始運用期權對衝,使得期權避險功能得到有效發揮,認沽期權和認購期權的申購量都大大增加。

超六成量化產品正收益

今年的A股市場震蕩加劇,令不少私募基金頭疼不已。統計數據顯示,截至6月8日,有7099隻私募產品在今年創下淨值的歷史新低。不過,在市場下跌中卻有一些量化對衝私募產品的淨值逆勢上漲。據私募排排網數據顯示,今年以來有最新淨值更新的相對價值策略的私募產品合計400隻,其中266隻產品收益為正,134隻收益為負。

對此有量化對衝私募人士告訴《每日經濟新聞》記者,近期市場的強烈波動使得量化對衝產品優勢凸顯,如上周二、上周四市場各大指數紛紛下挫,量化選股策略的表現就優於主動多頭。遇到市場大跌,量化產品可以利用對衝工具避險。在控制風險的前提下,超額收益相對穩定。

不過《每日經濟新聞》記者發現,去年上半年量化私募產品表現不佳。為何今年一改此前的頹勢呢?在交流中,不少量化策略私募表示,今年情況有所改變,不少量化私募都積極調整策略、開發新策略。目前在美聯儲加息、中美貿易摩擦等因素影響下,雖談不上量化的大年,但相對2017年已有很大的恢復,部分適應市場行情的策略有所發揮。

雍熙投資基金經理張澤彬告訴《每日經濟新聞》記者,截至目前股票策略今年以來的平均虧損率為3.96%。而量化對衝策略,也就是所謂的市場中性策略,採用量化多因子選股,同時用股指期貨進行風險對衝,很好地利用股指期貨雙向交易的優勢,減輕了市場下跌帶來的風險。

私募加碼期權投資

《每日經濟新聞》記者在和私募基金經理交流中了解到,目前不少量化私募在策略中加入了期權工具。有私募表示,量化加入期權以後的策略更為豐富,在市場下跌時具有風險可控的特性,看跌期權保護下行風險,減少下跌影響,收益也更加穩健。也有私募表示,前期市場受到中美貿易摩擦的影響而出現大跌,公司用於對衝的金融衍生工具也大幅調整,主動增加了場內期權的頭寸,從效果上看收益較好。

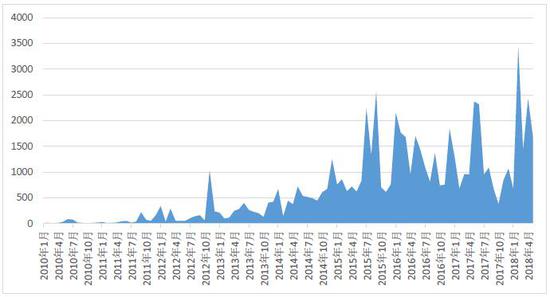

上海證券交易所的數據顯示,2017年4月、5月的50ETF期權合約成交量分別為995.7萬張、1342.9萬張,而到了今年的4月、5月,50ETF期權合約成交量分別為1721.9萬張、1882.5萬張,較去年同期分別增長72.93%和40.16%。此外,在6月,期權的成交量也出現大幅增長。6月25日,50ETF指數對應的期權總成交量達到135.37萬張,而在4日,期權總成交量才84.09萬張。

業內人士認為,在市場波動的情況下,場內期權相較於股指期貨更加有效。一方面,由於股指期貨貼水較多,期權對衝相對成本會降低;另一方面,由於股指有持倉限制,在行情波動較大的情況下,增加期權頭寸可以保護更多敞口。以往大跌行情中,單邊買入認沽期權的投資者會更多。但在近期的市場中,認購期權和認沽期權成交量幾乎在同比例增長,各指標顯示市場情緒還是偏謹慎。

對此有私募表示,市場跌幅比較大的情況下,有些機構投資者擔心市場繼續下跌,可以買認沽期權避險。也有投資者認為,在存在反彈可能的情況下,買入認購期權,既可以減少資金佔用,也可以適當參與反彈。而期權本身就是比較好的平抑市場波動的衍生品,機構投資者參與越多,價格發現的功能越明顯,對於市場波動的抑製會更好。

責任編輯:陶然