近日,科銳公司(Cree)宣布執行最終協議,將照明產品業務部門(“Cree Lighting”),包括用於商業、工業和消費者應用的LED照明燈具、燈泡以及企業照明解決方案業務,出售給美國理想工業公司(IDEAL INDUSTRIES),稅前交易額約為3.1億美元。

預計科銳將收到2.25億美元的初始現金支付金額,具體取決於購買價格的調整。預計此次交易將在2019財年第四季度完成,此外還需獲得監管部門批準,並應符合慣例成交條件。

傳統巨頭們紛紛“離場”

近些年間,照明市場發生了重大變化,其中最重要的就是LED照明的普及,以及由此帶來的智能化升級。

2010年之前,LED照明處於引進階段,並沒有大範圍應用,隻用於信號指示燈、裝飾用燈等小地方。從2011年開始,LED照明開始用於工程照明,和商業照明,被認為是LED照明崛起元年。之後,多國政府先後頒布了禁止白熾燈政策,加之LED照明價格的下探,全球更是掀起了一股LED照明浪潮。

作為傳統的照明巨頭,GE、歐司朗、科銳、飛利浦等也將LED照明業務作為重點發力點。另一方面,國內照明企業也如雨後春筍一樣快速的崛起,如木林森、歐普、佛山照明等。此時的照明市場可謂生機勃勃,連做手錶的西鐵城都開始進入LED照明領域。由此可見,LED照明市場的巨大吸引力。

然而,由於LED照明進入的門檻非常低,下遊企業只需要購買燈珠之後即可輕鬆完成封裝及產品上市。由此,也導致燈具廠商數量呈現爆發式增長,而在市場發展速度不能跟上的情況下,價格競爭成為了最重要的手段。

實際情況也是如此。在經歷了幾年快速發展之後,LED照明的滲透率雖然超過了40%,但是市場替代熱情並沒有預想到的高漲,而智能照明也是在新鮮感過後,被認為非常雞肋,更別提大規模普及。

此時的照明市場,雖然表面上看似非常繁榮,一年一度的光亞展和法蘭克福照明展仍是人潮湧動,但是巨頭們正在加緊轉型或離場。

2018年3月法蘭克福照明展期間飛利浦照明宣布將公司名稱改為Signify,並發布物聯網品牌Interact,從傳統的照明產品製造轉向物聯網時代的互聯照明系統方案服務以及光信號通訊。

2017年以來,在成功分割LEDVANCE後,OSRAM加快轉型步伐,先後收購或通過其旗下風險投資事業部Fluxunit控股了十餘家公司。2018年8月,OSRAM決定出售其LSS事業部中的LS照明解決方案業務。2019年1月,OSRAM將總部位於美國馬薩諸塞州威爾明頓的SLS業務出售給了美國西科國際(WESCO)。這一系列的調整布局,體現了OSRAM將專注發展基於半導體技術的高科技產品。

相對於這些巨頭的轉型,GE和科銳顯得調整的更加徹底,直接將照明業務剝離,轉向其他更具有潛力的市場。

出售照明業務,全力猛攻半導體

此次科銳將照明業務出售給美國理想工業公司,也是其在2018年的戰略規劃,旨在創建一家更加集中的的強大半導體公司,為Wolfspeed、其核心Power和RF業務提供發展基金,並為科銳提供額外資源以擴展其半導體業務。

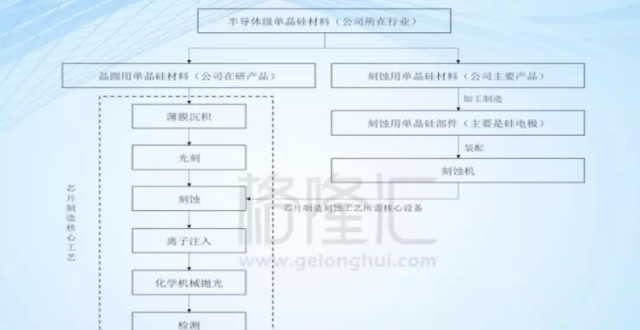

從公司業務來看,Cree主要分為LED產品(包括LED芯片、LED器件等)、Wolfspeed(包括功率器件、射頻與碳化矽材料 )、照明產品(LED照明系統與燈具)等三塊業務。

而根據其2018財年第四季度財報顯示,照明產品營收為1.4366億美元,佔比35.1%,較2017財年第四季度增長7%;LED產品營收為1.55784億美元,佔比38%,較2017財年第四季度增長9%;Wolfspeed實現營收1.1001億美元,佔比26.9%,較2017財年第四季度增長81%。

由此可見,科銳公司三大業務方向營收比較平均,基本上是各佔三分之一。但是從增長率來看,Wolfspeed業務顯然是更具潛力。自此,科銳做出將照明業務出售的決定,也非常合理了。

當時,Cree首席執行官Gregg Lowe也表示,由於Wolfspeed的增長和毛利率的改善,第四季度非GAAP的每股收益超出了預期,後續將繼續擴大其市場領導地位。

在2018年3月,科銳(Cree)曾宣布與英飛凌簽訂了戰略性長期供貨協議,負責向後者提供碳化矽(silicon carbide,SiC)晶圓。近日,Cree(科銳)宣布與意法半導體簽署一份多年供貨協議,為其生產和供應Wolfspeed碳化矽(SiC)晶圓。按照該協議的規定,在當前碳化矽功率器件市場需求顯著增長期間,Cree將向意法半導體供應價值2.5億美元Cree先進的150mm碳化矽裸晶圓和外延晶圓。

從一系列調整來看,科銳正全力推進半導體業務,其中碳化矽(SiC)也將是重點方向。

斷臂求生,科銳還有沒有機會?

作為轉型的重要一步,2018年3月6日,科銳宣布以3.45億歐收購英飛凌的射頻功率業務。從出售變成收購,體現出科銳布局寬能帶矽的戰略。

目前,科銳在寬能帶矽方面產品組合包括用於功率電子應用的碳化矽和用於射頻應用的氮化镓。而隨著新能源汽車和5G的興起,這兩方面業務正在成為全球重點關注方向。

在氮化镓方面,科銳於2004年收購了AdvancedTechnology Materials(ATMI),除了獲得GaN襯底和外延的產能之外,還獲得了大量GaN專利。截至今日,科銳的氮化镓專利組合包括超過1,200項美國和外國授權專利,其中包括超過450項與氮化镓射頻和電力電子相關的授權專利。

但是從產業發展進程來看,碳化矽器件顯然更具有現實意義,氮化镓器件還需要進一步市場培育。

對於碳化矽而言,科銳作為第一批商業化的企業,在該領域優勢非常明顯。從碳化矽晶圓產能來看,目前全球能夠提供穩定產能的也就三、四家,雖然也有新進入者躍躍欲試,但是科銳仍是最主要的供應者。

這也是英飛凌和意法半導體和其簽訂長期協議的原因。據多家機構預測,碳化矽市場將迎來大幅增長。毫無疑問,科銳將在其中獲益。

據麥姆斯谘詢預測,未來將有愈來愈多的汽車製造商會在主逆變器中採用SiC功率半導體,2017~2023年SiC功率元件在主逆變器市場的CAGR,更可能高達108%。

顯然,在確定轉型半導體之後,科銳也不甘心僅僅作為一個晶圓製造商。2018年8月,科銳旗下的Wolfspeed宣布,推出用於電動汽車(EV)和可再生能源市場的新型穩健SiC半導體器件系列E-Series ,進一步布局器件市場。

從一些列布局來看,科銳顯然是希望打通碳化矽產業鏈,為出售照明業務之後尋找新的業績增長方向。但是從市場來看,碳化矽器件還沒有放量,各大巨頭已經開始摩拳擦掌,包括安森美、東芝、富士電機、三菱、英飛凌、羅姆、意法半導體、Littelfuse、通用電氣和GeneSiC等公司。由此可見,接下來勢必是一場異常激烈的競爭。

另一方面,業內普遍的觀點認為,碳化矽和氮化镓並不能取代傳統的器件,而只是在應用在特定領域。換言之,其市場空間是有限的。

顯然,在轉型之後,科銳還需要尋找更多增長點!