意見領袖 | 張濤、路思遠

雖然我們較早就開始關注居民資產負債表的變化,所以對於已持續17個月的居民資產負債表變化而言,並未造成我們認識上的意外,不過行至目前,從居民存貸款的變化情況來看,居民資產負債表的調整更為複雜,而複雜程度超出了我們的預期。

商業銀行體系已經開始面臨資產負債收縮壓力

截至7月末,居民存款12個月滾動淨增規模於3月份觸及峰值的19.91兆之後,已連續四個月回落,至18.94兆,累計回落了9700億,其中7月份單月就回落了4700億;居民貸款12個月滾動淨增規模結束了連續三個月回升態勢,7月份回落了3200億,至4.95兆。居民存、貸款增長的同步回落,勢必會帶來了商業銀行的資產與負債同步收縮。

與此同時,企業的存、貸款在7月份也出現了同步收縮。7月份企業存款12個月滾動淨增規模較上月回落近5000億,貸款則同步回落了近4200億(不含票據)。

圖1:居民與企業的存貸款變化情況

數據來源:Wind

數據來源:Wind

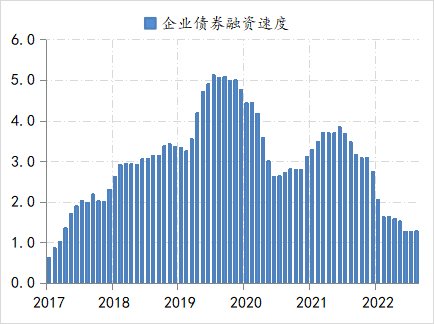

另外,截至7月末,企業12個月債券累計淨融資增規模仍處於為1.28兆的低位,且已連續三個月處於這個水準。因此,企業端的變化同樣帶來了商業銀行的資產與負債同步收縮。

圖2:企業債券融資變化情況

數據來源:Wind

數據來源:Wind

居民和企業是商業銀行體系最主要的生息部門,若這兩個部門開始同步收縮資產與負債,那麽一定嚴重影響商業銀行的生息能力,進而影響到商業銀行體系融資功能的發揮。

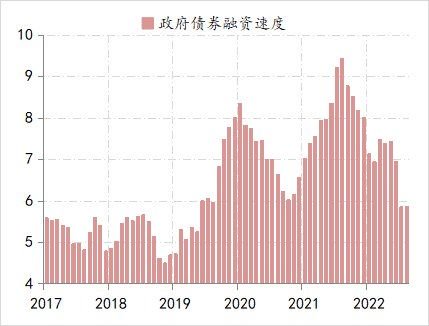

除了居民和企業之外,支撐商業銀行體系資產負債表還有政府部門。截至7月末,政府類債券融資12個月淨增規模為5.86兆,也處於疫情以來的較低水準,顯示政府部門的債務融資速度也開始放緩。

另外,居民與企業資產負債的收縮還會影響到政府的稅基,進而影響到政府的財政收入,政府財政收支壓力的增加也會影響到政府的債務融資安排。因此,政府部門能否持續給商業銀行資產負債擴張提供支撐尚不確定。

圖3:政府類債券融資變化情況

數據來源:Wind

數據來源:Wind

目前,居民和企業的存、貸款是否將持續同步收縮尚未定論,但商業銀行已經開始面臨資產負債收縮的壓力。而今天央行公布數據顯示,商業銀行資產擴張速度確實由上月的37.36兆/年降至35.96兆/年。

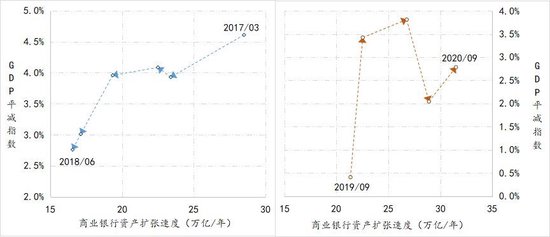

經濟的復甦需要商業銀行資產負債保持擴張

二季度GDP平減指數由一季度的0.94%大幅降至-0.92%,反映出需求不足下的經濟下行壓力還不小。從最近的一次商業銀行資產收縮和擴張時的經濟表現來看,當商業銀行資產擴張速度開始放緩,同期GDP平減指數也是下降的。例如,2017年1季度至2018年2季度期間,商業銀行資產擴張速度由28.5兆/年降至16.6兆/年,GDP平減指數也同步由4.6%降至2.7%。

反之,當商業銀行資產擴張速度開始加速,同期GDP平減指數則表現為回升。例如,2019年3季度至2020年3季度期間,商業銀行資產擴張速度由21.4兆/年升至31.5兆/年,GDP平減指數也同步由0.4%升至2.8%。

圖4:商業銀行資產擴張與GDP平減指數相關性

數據來源:Wind

數據來源:Wind

從上述數據經驗來看,若要緩解當前經濟下行壓力,保證復甦進程順暢,就需要商業銀行資產負債保持擴張狀態,那麽對於宏調部門而言,防止商業銀行資產負債收縮就成為當下宏調內容之一。

鑒於商業銀行面臨的約束因素主要就是流動性、利率和資本,因此宏調部門首要就是從這三個方面給予政策引導。今天,人民銀行已經采取了降息至歷史最低水準(公開市場利率下調10BPs至1.8%,一年期MLF利率下調15BPs至2.5%),顯示較強的促進經濟復甦的政策意圖,但從已公布上半年財報的部分銀行情況而言,與流動性、利率相比,當下商業銀行面臨的資本約束更大,尤其是降息之後,商業銀行淨息差進一步面臨收窄壓力,如想讓商業銀行保持資產擴張,就更需要新增資本的推動。

(本文作者介紹:經濟學博士,現任職中國建設銀行金融市場部,本專欄觀點與所屬部門無關)