文/新浪財經意見領袖專欄作家 伍戈

核心觀點:

1、2016年以來,在美聯儲在不斷加息的過程中,美元匯率卻呈現趨勢性貶值的“異常”現象,這顯然與其他國家的實踐以及利率平價理論相違背。上述背離的原因究竟是什麽?未來加息周期中美元貶值趨勢是否會繼續?人民幣匯率又將會受到何種影響?這些都是市場關注的重大問題。

2、從歷史來看,過去聯儲的多輪加息周期中都曾出現過美元貶值趨勢,這與美元獨一無二的國際貨幣地位有關。具體地,聯儲加息往往發生在美國乃至全球經濟向好的時期,此時樂觀的經濟基本面疊加高企的金融風險偏好,促使全球投資者追逐美元以外的高收益資產,美元反而容易呈現出貶值特徵。

3、儘管如此,經濟基本面向好與金融風險偏好增強並非完全同步,從而每輪加息周期未必都會伴隨有美元貶值。值得一提的是,即使加息周期中出現貶值態勢,其軌跡也並非一路走弱,期間還受到各種預期和衝擊因素的影響。例如,加息決議落地前美元可能會隨著加息預期升溫而走強,但加息落地後隨即繼續走弱。

4、展望未來,如果全球不發生大的經濟金融或地緣政治等風險事件,美聯儲加息周期仍將伴隨著美元走弱趨勢,這客觀上有助於人民幣匯率的穩中趨升。在中國經濟不出現顯著下行風險的前提下,未來密集落地的促進外資流入的措施以及避免中美貿易戰全面更新的考慮,也會對人民幣匯率形成一定支撐。

伍戈:加息周期中的美元貶值

伍戈:加息周期中的美元貶值

正文:

美聯儲在2015年12月首次加息後,於2016年底加快加息步伐。每季度(除去年9月)均以25bp的幅度加息一次,至今聯邦基金利率已累計提升超過100個基點。然而與此同時,美元匯率也結束了長達六年的升值走勢開始掉頭下滑,美元指數從2017年3月的102一路下滑至今跌至90左右。按照傳統的利率平價理論,一國利率的提升意味著該國貨幣可以獲得更多的利息收益,因此對該貨幣的需求上升而引發貨幣短期升值。從各國的歷史經驗看來,對於大多數實行浮動匯率製且資本自由流動的國家(例如澳大利亞、加拿大、紐西蘭和泰國等),本幣加息和匯率升值往往都是同步發生的。那麽,在美聯儲在不斷加息的過程中,美元匯率為何呈現出持續貶值的“異常”現象?未來加息周期中美元貶值趨勢是否會繼續?人民幣匯率又將會受到何種影響?這些都是市場關注的重大問題。

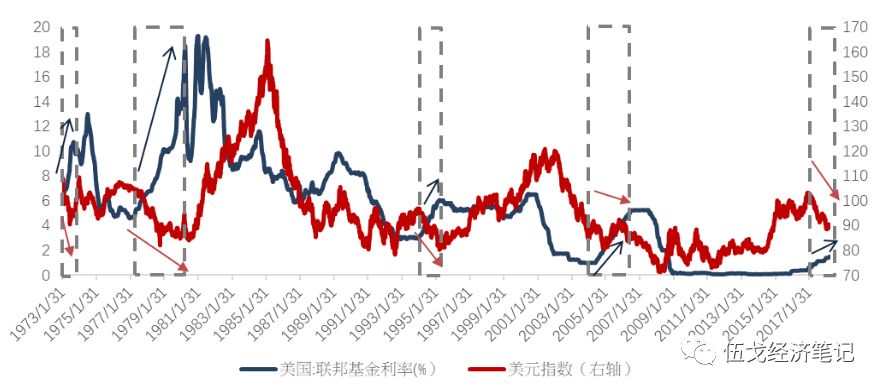

圖1:聯儲加息周期中曾多次出現美元貶值現象

來源:筆者根據WIND數據整理。

來源:筆者根據WIND數據整理。

注:圖中虛框部分表示聯儲連續加息並且美元貶值的時期。

一、加息周期,為何美元反而貶值?

從歷史來看,過去聯儲的多輪加息周期中都曾出現過美元貶值趨勢,這與美元獨一無二的國際貨幣地位有關。與其他國家貨幣不同,美元是全球最為重要的交易流通和儲備貨幣,也是公認的世界避險貨幣。因此,美元匯率不僅取決於美國國內經濟基本面及其利率的變化,還取決於全球資產配置活動對美元需求的變化。

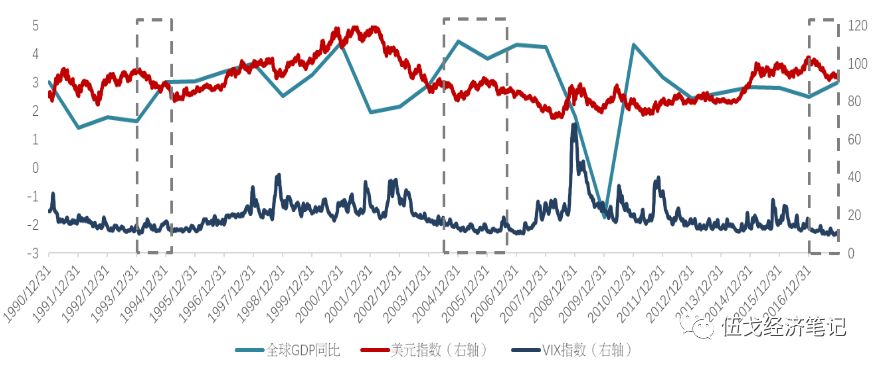

聯儲加息往往發生在美國乃至全球經濟向好的時期,此時樂觀的經濟基本面疊加高企的金融風險偏好,促使全球投資者追逐美元以外的高收益資產,美元反而容易呈現出貶值特徵。反之,倘若美國尤其是全球經濟走弱,市場避險情緒提升,此時則容易出現“現金為王”的場景,對美元需求的增加引致其匯率升值。具體地,我們用全球GDP同比來描繪經濟基本面的繁榮程度,用標準普爾500 VIX指數(恐慌指數)來表示風險偏好。最近美聯儲的三輪加息周期(即1994-1995年,2004-2006年和2016年末至今),全球GDP同比均處於上升階段,並且恐慌指數處於歷史低位,此時投資者願意承擔更高的風險去追逐收益更高的非美元資產,從而引致美元趨勢性貶值。

圖2:聯儲加息往往發生在全球經濟向好、風險偏好較高時

來源:筆者根據WIND數據整理。

來源:筆者根據WIND數據整理。

注:虛框部分為美聯儲連續加息且美元貶值的時期。

儘管如此,經濟基本面向好與金融風險偏好增強並非完全同步,因此未必每輪加息周期都會伴隨有美元貶值。例如,在1999-2000年的加息周期中,受到互聯網泡沫和亞洲金融危機的影響,市場恐慌情緒較高,風險偏好不強。此時儘管世界經濟走勢不弱,但美元的需求並沒有被其他資產所削弱,甚至相反地,美元出現升值態勢。

值得一提的是,即使加息周期中出現了貶值態勢,其軌跡也並非一路走弱,期間可能受到各種預期及衝擊因素的影響。例如,加息決議落地之前美元可能會隨著加息預期的升溫而走強,但加息落地後隨即繼續走弱。例如2017年四季度,隨著9月美聯儲議息會議結束,對2017年12月的加息預期概率驟然抬升超過70%,美元指數跟隨預期概率的走勢而上行,當預期概率穩定加息成為定局之後,利好殆盡,美元走強趨勢結束。

圖3:美元匯率可能隨加息預期升溫而短暫走強

來源:筆者根據BLOOMBERG數據整理。

來源:筆者根據BLOOMBERG數據整理。

二、人民幣匯率會受到哪些影響?

一是從外部因素來看,美元的趨勢性貶值客觀上有助於人民幣匯率的穩中趨升。在現行的人民幣匯率制度下,為了保持人民幣匯率相對一籃子匯率的基本穩定,人民幣對美元的雙邊匯率事實上緊跟美元指數的走勢。特別地,2017年年初以來的人民幣升值顯然受到美元指數走弱的重要影響。展望未來,如果全球不發生大的經濟金融或地緣政治等風險事件,聯儲加息周期仍將伴隨著美元走弱趨勢,人民幣或仍有一定升值太空。

圖4:現行匯率制度下,美元走弱促使人民幣升值

數據來源:WIND,筆者整理。

數據來源:WIND,筆者整理。

二是在中國經濟不出現顯著下行風險的前提下,未來密集落地的促進外資流入的措施也會對人民幣匯率形成一定支撐。近期尤其是博鼇論壇推出了一系列外資金融機構準入方面的開放措施;A股今年加入MSCI,債市明年納入巴克萊指數;此外,人民幣加入SDR後將使得國際機構進一步配置人民幣資產(目前人民幣在SDR中佔比排名第三,但截至2017年末國際機構對其持有量僅為第四名日元和第五名英鎊的四分之一)。與此同時,針對我國國內資本流出的措施暫未大幅放開。

圖5:促進資本流入的措施將對人民幣匯率形成支撐

來源:筆者自行整理。

來源:筆者自行整理。

三是為了避免中美貿易衝突全面更新,人民幣主動進行趨勢性貶值的概率偏低。匯率是至少兩個國家貨幣之間的比價,直接影響雙邊經貿甚至政治外交關係。美國長期存在對外貿易逆差,特別是2016年以來逆差增速加快。在目前中美貿易戰風險高企的背景下,人民幣如果主動趨勢性貶值無疑會加劇雙邊貿易爭端進一步更新,並可能將矛盾引致貨幣金融等其他領域,這顯然不是佔優的策略。

三、基本結論

一是近期聯儲加息周期中美元反而貶值的“異常”現象在歷史上也曾多次出現過,這與美元獨一無二的國際貨幣地位有關。聯儲加息往往發生在美國乃至全球經濟向好的時期,此時樂觀的經濟基本面疊加高企的金融風險偏好,促使全球投資者追逐美元以外的高收益資產,美元反而容易呈現出貶值特徵。

二是經濟基本面向好與金融風險偏好增強並非完全同步,從而每輪加息周期未必都會伴隨有美元貶值。值得一提的是,即使加息周期中出現了貶值態勢,其軌跡也並非一路走弱,期間會受到各種預期和衝擊因素的影響。例如,加息決議落地前美元可能會隨著加息預期的升溫而走強,但加息落地後隨即繼續走弱。

三是展望未來,如果全球不發生大的經濟金融或地緣政治等風險事件,聯儲加息周期仍將伴隨著美元走弱趨勢,這客觀上有助於人民幣匯率的穩中趨升。在中國經濟不出現顯著下行風險的前提下,未來密集落地的促進外資流入的措施以及避免中美貿易戰全面更新的考慮也會對人民幣匯率形成一定支撐。

(本文作者介紹:華融證券股份有限公司首席經濟學家,總經理助理。)