黑色系經營風險盤根錯節 寄望期貨“鋼鐵俠”

中國證券報

今年以來,在錯綜複雜的政策背景下,黑色產業鏈期貨以及A股相關股票標的波動幅度加大,給黑色產業鏈企業經營帶來了一定的風險,同時也對行業的風險管理水準提出了更高層次的要求。在3月15日-16日由大商所支持舉辦的“2018華北(天津)煤焦市場研討會”上,有業內人士表示,期貨工具的逐步普及和基差貿易等新模式的推廣,黑色期貨品種在企業經營場景運用越來越多,服務實體經濟的能力也將逐漸增強。

上遊原料價格波動較大

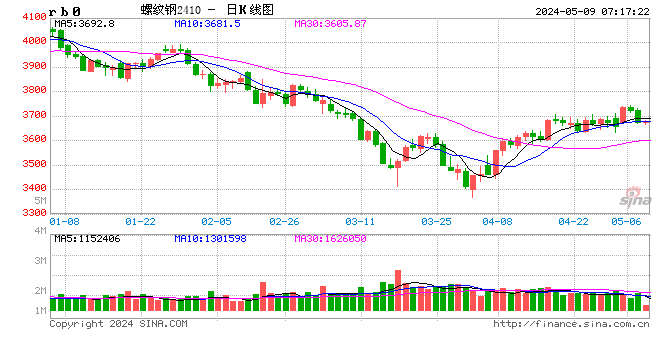

今年以來,黑色產業鏈商品期貨價格一波三折,波動幅度較大。

文華財經數據顯示,2018年以來,煤炭板塊指數先揚後抑,1月中旬最低至193.88點,於春節後達到最高215.48點,最新收報於192.67點,累計下跌2.12%;建材板塊指數橫盤震蕩後小幅衝高回落,3月1日達到階段高點172.13點,最新收報於162.57點,累計下跌2.16%。

A股標的方面,相關指數亦出現較為明顯的波動。Wind數據顯示,申萬一級采掘指數今年以來先揚後抑,整體在3174-3789點區間運行,最新收報3276.24點;鋼鐵指數波動更為劇烈,整體在3074-3545點區間運行,最新收報3168點。

黑色商品價格的大幅波動,也給相關企業經營帶來了很多不確定性。山金期貨研究所所長曹有明表示,黑色商品價格的大幅波動,一方面,使得企業更加難以管控原材料採購成本;另一方面,如果產成品價格大幅下降,企業的利潤也會大幅下降。“可以說,黑色產業鏈商品價格的大幅波動,使得企業面臨的市場風險大大增加,進而會影響企業之間的差距,因此,能不能踏準市場節奏將成為影響企業經營績效的重要的因素。”

從整體上來看,“近兩年是鋼鐵業難得的好時光,鋼鐵業利潤維持高位,鋼鐵價格整體上也呈現出震蕩上行的大趨勢。”西南期貨高級研究員夏學釗表示。

不過,進入今年3月份以來,隨著螺紋鋼現貨價格下跌,煉鋼利潤也出現小幅下降。據華泰期貨研究院煤焦高級分析師尉俊毅介紹,3月份以來,螺紋鋼利潤累計下降約200元/噸,各地熱卷利潤下降150-200元/噸,螺紋鋼、熱軋期貨1805合約盤面煉鋼利潤下降120元/噸左右。

國信證券鋼鐵行業分析師王念春表示,進入采暖季以來,生鐵產能雖然得到有效控制,但在高利潤的刺激下,粗鋼產量並未明顯收縮。2月中旬,中國重點大中型企業粗鋼產量達1799.63萬噸,遠高於前兩年同期粗鋼產量。在高產量持續的情況下,春節期間,鋼材庫存大幅累積,需要較長時間消化。春節後市場壓力較大,且需求啟動慢於預期,因此高庫存抑製了鋼價反彈。

不僅價格波動劇烈,而且從近幾年黑色商品價格季節性運行特徵來看,還出現“淡季不淡、旺季不旺”情況。“在淡季中,黑色商品價格比較堅挺,而在消費旺季,價格則表現疲弱。”曹有明說。

黑色商品價格“不按季節性套路出牌”,更是給相關企業的風險管理水準提出了更高層次的要求。

風險管理環境日益複雜

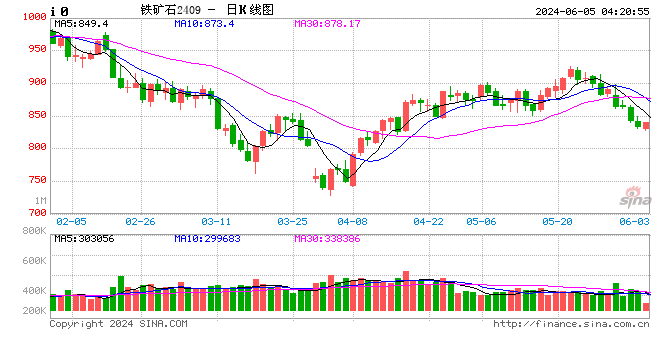

從鋼廠利潤方面來看,主要是由鋼廠產品售價(主要是指鋼材價格,螺紋鋼或熱軋卷板價格等)減去生產成本所得,其中生產成本包含原料成本以及其他成本,焦炭與鐵礦石價格等則屬於原料成本。一般來說,由於其他成本在短期內很難出現大的波動,因此主導鋼廠利潤變化的關鍵因素在於原料端變化。

“對於鋼廠來說,上遊原材料價格和產成品價格是影響利潤的最主要方面。如果產成品價格的漲幅大於原材料價格的漲幅,或者產成品價格的跌幅小於原材料價格的跌幅,則鋼廠的利潤一般會增加,反之則利潤下降。”曹有明表示。

從當前市場運行情況來看,尉俊毅認為,5月份北方“2+26”城市絕大多數鋼廠將完成複產,鋼材產量大幅增加。同時,“金三銀四”需求旺季過後鋼材需求逐漸下滑,導致鋼材庫存下降速度減緩。此外,澳洲颶風氣象過後鐵礦石及焦煤發貨量將增加,國內煤企和焦化企業在6月份產量將上升至全年最高水準,因此原料在鋼廠完成補庫後也將進入到過剩狀態。

除鋼廠自身的經營因素之外,夏學釗認為,影響鋼廠利潤的最重要因素就是鋼材供需情況。

從鋼廠供應端來看,環保限產可能會成為常態。2018年政府工作報告明確提出今年要再壓減鋼鐵產能3000萬噸左右,並推動鋼鐵等行業超低排放改造。按照3000萬噸的壓減目標,我國將提前完成十三五提出的五年鋼鐵行業去產能上限目標。此外,采暖季限產方面,唐山、邯鄲地區發布了延長采暖季限產或非采暖季錯峰生產方案,將在一定程度上繼續限制生鐵產量。

國投安信期貨黑色首席分析師曹穎表示,從2月份鐵水及粗鋼產量數據可以看出,鋼廠通過添加廢鋼已經基本抵消了高爐限產的影響,這也是為什麽采暖季高爐持續限產卻未發生鋼材供不應求的原因。從煉鋼主要原料比較來看,當前鐵水成本在2050元/噸左右,相對3600元/噸的唐山普方坯以及2410元/噸的天津普碳廢鋼價格而言,頗具性價比。因此,在鋼廠當前還具有1100-1200元/噸左右的較高煉鋼毛利的前提下,高爐限產一旦放開,高爐會盡力達到滿產狀態,這是焦炭的根本性需求增量。雖然唐山等地發文要求非采暖季持續限產,但限產比例相對采暖季顯著縮窄,因此短期來看,鋼廠複產延遲對於焦炭需求的確不利,但中期來看,複產只是延遲,不會被改變。

從下遊需求端來看,曹穎表示:“在鋼材下遊需求行業中,建築行業佔最大比重(約為60%),因此終端需求將決定產業鏈大勢。”

期貨服務實體經濟在路上

作為供給側結構性改革的目標之一,增強金融服務實體經濟的支撐能力就顯得格外重要。2017年全國金融工作會議上也提出,金融要服務實體經濟發展,充分發揮企業的作用,利用基差進行交易,增加企業銷售和採購的定價方式,讓金融更好地服務實體經濟。

曹有明表示,利用期貨工具,黑色產業鏈企業可以比較好地管理產成品價格波動的風險,也可以提前鎖定原材料成本。目前黑色產業鏈品種比較齊全,而且成交量較大,方便企業進行套期保值。此外,隨著產業鏈上企業經營方式以及對待期貨市場看法的轉變,未來黑色產業鏈套期保值參與的力度一定會逐漸加大。此外,基差貿易、場外期權等模式也會逐漸被市場所接受。

在場外期權對企業經營發揮的作用方面,華泰長城資本管理有限公司副總經理周博給予肯定,他認為,場外期權在企業經營過程中可以起到保險的作用。比如在企業採購階段,可以通過買入看漲期權,規避原料上漲風險;在原料採購到庫後,可以通過賣出看跌期權,降低庫存成本;在生產環節,可以買入看跌期權,保值成品銷售價格;在銷售環節,賣出看漲期權於現貨備兌提高銷售利潤。

基差貿易模式方面,北京旭陽巨集業化工有限公司副總經理王柏秋表示,這種模式具有四方面顯著優點:其一,可以改變企業經營觀念,創新業務模式,傳統的業務模式採用的是低買高賣,僅憑借對市場後市的方向判斷,因此往往會出現業務不穩定情況,比如下跌時銷售困難,上漲時採購不到貨;其二,可以獲得主動權,絕對價格定價變為相對價格定價,改變以往的“一口價”或長協定價模式,由於雙方對價格可能會存在不同的預期,且市場判斷能力也不同,這種模式可以滿足各自對市場的理解,賺市場的錢,即使在確定性大的下跌市場行情中,也要採購保證正常供應,不能以未來價格定價;其三,可以保障穩定供應,通常情況下,在價格上漲過程中,貨源比較緊張,不能滿足正常供應,也更難以增加庫存,這時可以先簽訂保量合約,隨後再進行定價,比如,2016年個別鋼廠因為採購不到焦炭而影響生產,基差點價就可以解決雙方對於價格的不同看法;其四,可能會獲得一定的利潤,通過這種模式,收益可以從基差價格、品種、區域、庫存、時間管理等方面獲取。

責任編輯:張瑤