摘要:川普對外提高關稅、對內降低企業稅,似乎就是李斯特“對外國家乾預、對內自由主義”理念的體現;而川普的真正心病在於別國的科技產業進步。近日人民幣兌美元走強的因素在於美元本身較弱,人民幣尚無升值壓力,“廣場協定”在人民幣匯率中難以上演。

來源:光大證券巨集觀研究團隊

近期川普不顧國際社會抗議,揮動232調查和301調查大刀,對部分貿易夥伴,特別是中國掀起“貿易戰”。全球股市“一挫再挫”,而人民幣兌美元匯率一度衝破6.24,讓市場擔心1980年代美日貿易戰中的“廣場協定”是否會在人民幣中上演。

那麽,“廣場協定”離人民幣到底有多遠呢?如果簡單地認為今日中美貿易摩擦就是當年美日貿易衝突的重演,恐怕就過於簡單了。正如我們在3月27日的專題報告《川普貿易戰靠“李斯特”撐腰》中所言,川普的所作所為不是“心血來潮”,而是老謀深算,背後是“李斯特主義”抬頭。那麽,從“李斯特主義”出發,川普會不會對人民幣匯率出手呢?

李斯特“指導”川普

川普的所作所為跟危機後西方經濟思潮的反轉緊密相關。2008年金融危機之後,西方各國政府普遍都在反思自由化的弊端,比如加強金融監管,重新審視財政政策對經濟的作用,這些轉變的背後實則是全球經濟思潮與政策框架的輪回。對外而言,就是貿易保護主義死灰複燃。因全球貿易和金融自由化而受損的民眾,可能是本輪新經濟思潮發展的重要動力,川普掀起貿易戰,也是這個思潮的體現。

川普的貿易保護主義思維,跟19世紀著名的德國經濟學家弗裡德裡希·李斯特的理念一脈相承。李斯特承襲了美國漢密爾頓的幼稚工業保護論,並將其發展成為最早、最重要的貿易保護理論,成為第一代美國學派經濟學的代表人物。李斯特認為亞當·斯密和李嘉圖的自由貿易主張,代表著當時發達國家英國的利益,自由競爭只會有助於發達國家利用自身的技術優勢積累財富,卻會犧牲落後國家的經濟發展。李斯特有過一個形象的比喻,當發達國家通過貿易保護登上經濟高峰,就會踢掉登上高峰的梯子,實行自由貿易,免得別人跟上來。說直白一點,如果你比別人弱,你就要實行保護主義,如果你比別人強,你就要對方開放。

李斯特主義的核心觀點就是相對落後國家要通過貿易保護等手段來發展本國工業,促進生產力發展,這個理念對美國、德國、日本甚至台灣地區和韓國的發展都起到重要影響。19世紀末的美國總統威廉·麥金利曾說過:“我們成了世界第一大農業國;我們成了世界第一大礦產國;我們也成了世界第一大工業生產國。這一切都源於我們堅持了幾十年的關稅保護制度。”而李斯特比麥金利早50年,就預言了美國的崛起。

李斯特的“民族主義”經濟學以及作為其基礎的經濟發展階段論、生產力理論、工業化理論和貿易保護主義主張,是針對當時“進口原材料並出口製成品”的策略在國家崛起中所起作用而提出。而後來演化出來的“對外國家乾預、對內自由主義”的新李斯特主義[1]思想成為美國在貿易與關稅保護這方面的政策制定宗旨,沿用至今。這一思想是19世紀初,以李斯特為代表的美國學派,帶領美國取代英國走向世界強國的法寶,也是20世紀以來嵌刻美國經濟發展進程裡的DNA。

川普對內減稅,對外貿易保護似乎有李斯特“對外國家乾預、對內自由主義”的影子,或稱之為“新李斯特主義”。美國的貿易保護政策不是孤立存在的,與之配合的是“美國內部市場化的競爭”。川普減稅、擴大基建、試圖減少政府管制的一系列舉動也正是這一戰略的重現,旨在提高內部競爭力同時加強貿易保護。通過下調企業所得稅,降低金融體系管制等舉措,同時讓海外的美國企業和資本回流國內,能夠很大程度上騰出美國內部的發展太空從而提高其內部的競爭力。同時,美國通過提高關稅、實行貿易保護主義來保存本國市場,兩者相輔相成,最終成為美國“對外國家乾預、對內自由主義”的經濟戰略。

2000年以來,部分受全球貿易影響,美國似乎呈現“衰落”跡象。所謂的製造業“空心化”加劇,中產階級萎縮,疊加次債危機衝擊,美國平均工資增速緩慢,各階層的收入中值甚至出現負增長。川普認為國家利益受損,衰落已經出現征兆,當下實施貿易保護實為“救亡圖存”。

而歷史似乎也給了美國一個反面教材,英國於第二次工業革命中放棄搶佔新興產業領域,直接導致了隨後英國工業的長期衰退。英國的“經歷”似乎又在美國上演。從2000年開始,美國製造業就業人數從2000年的1704萬人逐步下滑,疊加金融危機衝擊,於2010年跌至最低點1146萬人,隨後雖然有所回升,但增速緩慢。當然製造業就業人數下滑,人口結構和自動化發展都是重要的原因,但是大批製造業轉移至美國境外也是不爭的事實。更糟糕的是,21世紀初以來,美國中產階級逐漸萎縮。在此期間,美國各階級收入中值均呈現下滑勢態,總體平均工資自次債危機後增速緩慢。

當前美國是中國主要的貿易順差國,中國也是美最大的貿易逆差國。按照李斯特主義,這意味著中國在國際競爭中,對美造成了“擠壓”。此外,作為發展中國家,中國關稅平均高於美國有一定合理性,但這讓川普覺得“不夠公平”。

醉翁之意不在酒

那麽,根據“李斯特主義”,人民幣匯率是不是川普的主要“心病”呢?如果說輕重工業生產型資本是前兩次工業革命中國際競爭的制高點,那麽“資訊和智能密集”的資本則是目前國際競爭的關鍵。一國的國際競爭力日益取決於資本的“資訊和智能生產率”,智能密集的資本正在廣泛地與勞動、資源和物質展開競爭,生產率的進步也越來越依靠這部分資本的累積。要在國際競爭中獲得優勢,就需要擁有和掌握更多的“資訊和智能密集”型資本。美國要完成“再次偉大”的夢想,必須抓住對“資訊和智能密集”型資本的全球掌控,可以說科技領先就是美國的核心戰略。

中國在科技領域的進步似乎是川普的主要“心病”。從科技公司募集的風投規模上看,中國科技公司募集到的風險資本總額上漲幅度較大,中美差距不斷縮小,在2017年募集資金總量差額不到150億美元,達歷史最低點。另外中國PCT專利申請量上呈指數型上升,而美國專利申請數量的上升幅度正在減緩。中國持續加大對科技研發的投入,在5G研發,人工智能等領域已逐漸具備一定優勢。

總之,從歷史經驗來看,李斯特主義讓美國取得並保持了較長時間世界經濟領先大國的地位。在這成功經驗的指引下,川普推動的貿易保護政策也不會戛然而止。縮減貿易逆差或許只是明修棧道,真正的核心是涉及對“資訊和智能密集型”的保護主義。按照李斯特主義,進入第三次技術革命,美國將進一步促進國內科技產業間的競爭,同時限制國外高技術產品的進口,限制知識產權的對外流動。

“廣場協定”的初衷並不是匯率

根據日本相關官員的回憶錄,美國當年推出廣場協定,其目的主要是壓製日本的高端製造業,以及希望日本金融開放,日元升值並非核心訴求,背後其實也有“李斯特”的影子。

廣場協定前,美國經濟運行整體良好。在“沃爾克法則”和“裡根新政”的推動下,1985年之前美國經濟已經走出滯脹。通脹快速下行的同時,增長快速反彈,甚至一度達到8%的高增速。另一方面,美國的失業率在80年代初達到峰值後迅速回落,到1985年1月已經回落至7%左右的水準,並且還在不斷下降的趨勢中。

但美國經濟漂亮數字背後有經常項目和財政雙赤字的隱憂。為了應對滯脹,美聯儲推行“沃爾克規則”將美元利率提高到歷史高點,以抑製通脹。高企的利率提升了美元資產的吸引力,直接推動美元走強,打擊了美國出口,美國貿易赤字迅速擴大,1985年美國的貿易赤字從數量上和佔比上均創了新高。同時,“裡根新政”中,雖然采取了減稅等供給側的改革,但是也沒有完全放棄在需求側凱恩斯式的刺激政策,因此美國的財政赤字也在80年代中期達到了一個歷史較高水準。

在雙赤字的困境下,美國的貨幣和匯率政策進退兩難,向外施壓似乎是個自然選擇。正常情況下,當一國的出口競爭力較差時,可以採用寬鬆的貨幣政策使得匯率貶值提高出口業的競爭力。但在剛剛走出滯脹情況下,美國無法通過放鬆貨幣政策來應對貿易赤字,轉而選擇向外施壓、乾預匯率便成為一種“自然”的選擇,而日本作為美國當時最大的貿易赤字來源國,自然是主要的承壓方。

日本對美順差快速增長至較高水準,且集中在汽車、電子和機械等行業,觸動了相關行業的利益,引發了強烈的政治遊說。從50年代美國要求日本對纖維出口進行限制開始,到60年代末期的鋼鐵,70年代中期的彩色電視,直至80年代日本對汽車、半導體的自主出口限制,美國通過迫使日本進行出口限制,對日本出口強勢的行業進行壓製貫穿了整個美日貿易摩擦史。

日本對美國的“融資”不夠。從數據上來看,從70年代末起,日本對於美國國債的淨買入/貿易順差的比例顯著偏低。70年代末至80年代初,日本對於美國國債的購買/貿易順差的比例,明顯低於90年代之後的水準,也顯著的低於此後中國的水準。其中的原因可能主要有兩個方面:第一,當時日本金融體系並未自由化和國際化,日本金融業相對封閉;第二,當時日元匯率被低估,對於日本投資者來說,美元資產吸引力不足。

資本账戶下的融資需要和美國對日本金融自由化的訴求,是市場在討論廣場協定時關注不夠的地方。在日本人關於廣場協定討論中,金融自由化和日元升值是密不可分的,甚至可以說是一枚硬幣的兩個方面[2]。美國在廣場協定中以及前後的談判過程中,同時指向日本的金融體系和日元匯率。

當年日本接受了“廣場協定”有多個原因。從經濟依存度上看,日本對美的依賴,遠遠大於美國對日本的依賴。“對美依存度”的定義為,以美國為最終需求的部分在日本GDP中的佔比。1985年日本經濟對美國的依存度達到5%以上,而美國低於0.6%。日本對美的依賴,遠遠大於美國對日本的依賴,一旦發生嚴重的貿易摩擦乃至全面的貿易戰爭,對於日本經濟總需求的影響遠遠大於對於美國經濟總需求的影響。

從對外貿易上看,日本對美國出口依賴程度同樣很高。在1985年,美國是日本第一大出口目的地,超過日本總出口的30%;同時,美國商品貿易逆差中近40%來自於日本的貢獻。基於這種情形,日美兩國如果打“貿易戰”,從出口的損失方面,較大的也將是日本。

日本貿易順差快速增加,且出口結構單一,日本政府面臨的貿易壓力較大。上世紀60年代末以來,日本政府推行外向型經濟。到了70年代末,隨著日本經濟發展,部分行業全球競爭力上升,貿易順差開始迅速擴大。與此同時,美國從70年代開始出現貿易赤字,並在80年代快速上升,這種現象在美國此前歷史上從未出現,引起了美國國內比較強烈的關注。同時由於日本的出口結構單一,出口主要集中於運輸工具、電子、機械等少數行業,更是激起了美國相關行業的激烈反應。以汽車業為代表的美國各行業協會以及工會組織對美國政府施加壓力,要求限制日本的出口。在強大的壓力下,日本政府在汽車、機械等多個行業實行過出口自主限制,即日本自身對於相關行業的出口實行配額製[3]。

而且客觀上,日元積累了對美元升值的壓力,日本政府認為匯率升值可以接受。在1985年以前的一段時間,日元對美元匯率保持穩定,但美日之間貿易順差迅速擴大,日本的經濟平均增速也快於美國,日元積累了一定的升值壓力。在廣場協定的談判中,日方曾主動要求將日元做10%左右的升值。從博弈的角度來看,日元匯率升值是一個雙方可接受的結果。

日本時任首相,中曾根康弘推行“中曾根主義”,謀求從經濟大國向政治大國的轉型,在與日本大藏省(財政部)未做更多溝通的情況下,為日本在談判中增加了許多技術性的難度[4]。而美國不存在這個問題,對於日美談判態度同步,口徑一致。同時,日方缺乏相關經驗,總體上在談判中處於劣勢。

美國的金融行業一直競爭力強,日本當時的金融業蓬勃發展(股市市值,市值GDP佔比等均快速上升),希望日本金融業對美開放也是李斯特主義的體現。對日本來說,相比美國其它提議,匯率升值更可接受。比如,日本對美方提出的農業開放等訴求無法接受。日本國內對於從“依靠外需”轉向“內需拉動”也有訴求,匯率升值有利於擴大內需。更為重要的是,日本談判方也認為日元確實有一定的升值壓力。

“廣場協定”難上演

正如前述,不管是當年的美日貿易衝突,還是當前的中美貿易摩擦,在“李斯特”思維的影響下,美國的根本訴求怕不是匯率問題。高端製造業方面,美國當年被日本追趕,今天川普似乎又把中國製造業的進步當作“心病”。

而且從基本面來看,人民幣匯率並無當年日元那樣的升值壓力。從出口目的地來看,廣場協定之前,日本的出口對美國的依賴性極高,達到了大約35%,但中國目前對美國的依賴性則明顯低的多,大約只有18%左右。中國商品貿易順差與GDP之比這幾年基本上穩定在2-4%之間(國際上公認的可接受的水準是4%左右),更是遠低於2008年之前的高點9%左右。

從經濟走勢來看,當年美日經濟協同更明顯。從金融周期來看,美國現在處於上行時期,而中國則處於金融周期與經濟下行時期。在廣場協定簽訂前夕,日本經濟增長一直處於上行通道,而美國則波動較大,並在84年開始出現大幅下滑,這樣一個經濟周期下的增長差變動意味著日元存在對美元升值的客觀壓力。因此,在美國給日本的“G5會議後的新聞報導指南”中,時任美國財政部副部長馬爾福德強調:發生變化的是經濟環境,而不是乾預政策[5]。此外,中國長期的高速增長所帶來的財富積累,會強化居民、企業的海外資產配置需求,短期內這對人民幣會產生貶值壓力。

如果從中國政府應對貿易摩擦的方式來看,人民幣匯率也不會形成單邊的升值或貶值壓力。中國不想打貿易戰,但也不怕貿易戰,希望通過理性方式解決問題。政府工作中已經指出今年要搞首次進口博覽會,增加進口。此外我國可能會進一步開放市場準入,尤其是服務業的準入。今年3月25日易綱行長在中國發展高層論壇上的講話中指出“要擴大金融業開放,提升金融業競爭能力。開放帶來進步,封閉必然落後。改革開放以來的實踐證明,越開放的領域,越有競爭力;越不開放的領域,越容易落後,而且還不斷累積風險” 。增加進口會導致貿易順差下降,短期對人民幣有邊際下行壓力,但同時,如果加大對外市場準入,外資流入增加,對人民幣又產生邊際升值壓力。綜合來看,未來人民幣匯率僅單邊波動的可能較低。

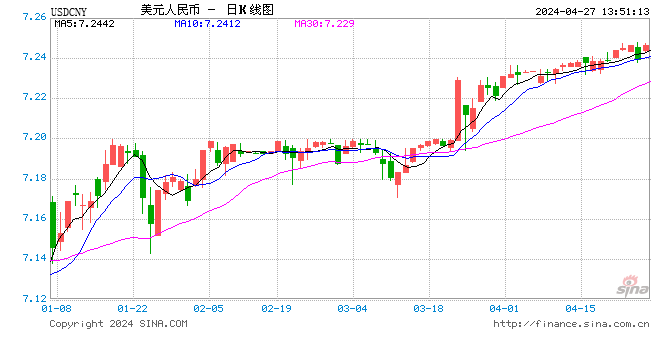

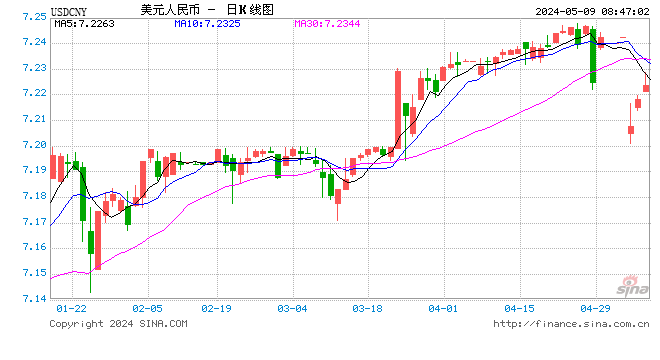

那麽,如何解釋近日人民幣兌美元匯率升值呢?一個重要因素是美元本身比較弱,比如美元指數在低位波動(圖1)。當然也不排除近期匯率變化反映中國以理性對待川普的“非理性”,表達“不想打貿易戰,但也不怕貿易戰”的態度。近期人民幣兌美元可能雙向波動,甚至不排除略微上行的可能,但“廣場協定”難在人民幣匯率中上演。全年來看,隨著美國經濟繼續向好,美元指數上行太空多過下行太空,人民幣兌美元區間波動的可能性比較大。

責任編輯:何凱玲