原標題:“股王”今天放榜!股價已自高位回落27%,可以抄底了嗎?

8月15日,又到了港股“股王”騰訊放榜時。

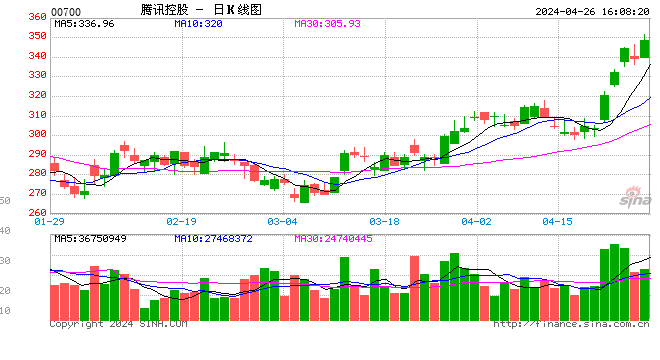

爭議纏身的騰訊,股價已自高位回落27%,內地資金在“奪路而逃”的同時,以摩根大通為代表的外資卻開始大幅“抄底”,這背後有何玄機?

尤記得,上一份財報發布後,騰訊“新高”之路戛然而止,從474港元的高位一路向下,最低跌至340.4港元,市值蒸發近1.2兆港元。

本次放榜前一天,投資者用腳投票,騰訊昨日盤中一度跌逾5%,但尾盤有資金進場抄底,跌幅最終收窄至3.43%,仍創近4個月來最大跌幅,市值單日蒸發逾千億。

即將於周三發布的2018年半年報,能否成為騰訊股價的轉折點?市值跌了一兆的騰訊,能抄底嗎?

看點一:

核心業務淨利潤增速能否回升

2017年是騰訊股價最“瘋狂”的一年——股價上漲超過1倍,市值在2018年年初完成從2兆到4兆的跨越,港股“股王”由此而來。

股價增長背後是其總能令市場感到驚喜的盈利能力。按通用會計準則計(GAAP),2017年,騰訊每個季度的淨利潤增速均在50%以上。

但按非通用會計準則(Non-GAAP)計,這家互聯網巨頭的淨利潤增速遠不及前者,甚至從2017年第四季度以來,已出現連續兩個季度的增速放緩,與GAAP淨利潤增速的差距也逐漸拉大。

2018年一季度,該集團的GAAP淨利潤同比增長61%,Non-GAAP淨利潤同比增長幅度僅為29%。

據上證報了解,Non-GAAP排除了非現金項目及並購交易的影響,通常是衡量互聯網企業核心業務表現能力的重要計算方式。它的增速更直觀反映了一家互聯網公司核心業務能力的增長。

而Non-GAAP與GAAP兩種會計準則下淨利潤增速之所以產生如此大的差異,最主要的是Non-GAAP剔除了投資部分收益,有點類似於A股市場常說的“扣除非經常性損益”。

事實上,從去年一季度開始,騰訊營收中的“其它收入”開始激增,從此前穩定在佔總收入的2%-3%左右,到最近兩個季度已經升至佔比超過10%,而“其它收入”中,投資收益佔大頭。

有分析認為,“其它收入”的增長,掩蓋了騰訊網絡遊戲、數字內容及社交廣告等主營業務方面的增長疲勢。

因此,此次騰訊半年報,Non-GAAP淨利潤增速能否回升成為市場的首要關注重點。

看點二:

“買買買”還能否維持高收益

雖然當前騰訊並未把投資收益列入主營業務收入,但如果該部分收入增長具有持續性,也能成為支撐騰訊盈利快速增長的持續動力。

2017年,騰訊的投資收益為201.4億人民幣,較2016年增長將近5倍。今年第一季度,騰訊投資收益為75.85億元人民幣,佔其淨利潤比例近三成。

相關數據顯示,這些年來,騰訊共投資近600家企業,行業覆蓋醫療、新零售、交通物流、教育等方方面面。去年以來,騰訊投資收益大幅增長,也是易鑫、搜狗等騰訊系企業相繼上市的結果。

今年二季度,騰訊繼續“喜提”多家上市公司,包括國內知名影片網站嗶哩嗶哩、海外版QQ音樂的Spotify、遊戲直播平台虎牙等。

僅看虎牙,騰訊在其上市前兩個月,以4.6億美元收購了這家遊戲直播平台約34%的股權。上市後的虎牙沒有讓騰訊失望,股價一路高漲。按截至6月30日,其市值約64.8億美元,騰訊持股部分的對應市值約22億美元,除去持股成本4.6億美元,其账面浮盈約17億美元。

值得注意的是,投資業務給騰訊帶來高收益的同時,也讓騰訊業績和估值充滿了不確定性。 這是目前市場對於騰訊可能向投資領域轉型的最大擔憂。

過去一年,港股迎來了多年一遇的大牛市,加上原先港股新經濟企業數量較少,赴港IPO的新經濟公司因此受到了市場追捧,在上市初期股價均有不錯表現。

這一情況正在隨著港股進入調整期以及赴港IPO的新經濟公司越來越多而發生改變。部分新經濟企業上市後的財報表現不及預期,也讓市場開始重新審視新經濟企業的估值。騰訊投資的美團點評赴港IPO排隊期間,即被曝出估值或遭下調。

因此,未來,騰訊能否持續從投資中獲得高收益仍是未知數。

此外,現階段互聯網公司的估值仍高於其他傳統行業。有市場分析人士表示,資本市場對投資控股型公司以及投資收益持很強的保留態度,因為公司一旦主業是投資,業務收入會變得複雜,也很難計算清楚。

倘若騰訊未來真的由互聯網公司向投資控股型公司轉變,意味著其可能失去市場對於互聯網公司的“溢價”部分。WIND數據顯示,目前港股的投資控股類公司市盈率普遍在5-10倍,騰訊目前的市盈率為33倍。

市場分析人士認為,如果主營業務未有明顯起色,投資收益佔比持續提升,恐怕騰訊的估值還會有進一步調整太空。

看點三:

“王者”能否再度榮耀

從漫天的研報中不難得知,機構在討論騰訊時,最看重的部分是騰訊的遊戲業務收益。

2017年第四季度,騰訊的網絡遊戲業務收入較第三季度環比下降9%,至244億元人民幣。儘管在今年一季度重拾升勢,但因端遊方面的增長停滯,今年一季度騰訊遊戲業務的收入同比增長為26%,低於去年同期同比34%的增長。

上線近三年,《王者榮耀》已顯得有些“力不從心”了。

極光大數據發布的《2018年Q2移動互聯網行業數據研究報告》顯示,6月王者榮耀的DAU(日活躍用戶)為489萬,較3月時下滑近20%。另有統計數據顯示,今年5月《王者榮耀》的下載量較去年同期減少了85%。

雖然新遊戲《絕地求生:刺激戰場》的滲透率在不斷提高,卻因遲遲未能拿到版號,還不能產生盈利。這讓騰訊手遊業務中短期的前景變得不明朗。

手遊疲軟,端遊也遭打擊,本周一騰訊旗下遊戲平台WeGame發布公告,平台發行的IP大作《魔物獵人:世界》部分遊戲內容未完全符合政策法規要求,應主管部門要求,執行下架整改,停止遊戲售賣。

儘管如此,市場中依然有力挺騰訊的聲音。

國金香港等機構認為,《地下城與勇士》 十周年慶活動的刺激下,騰訊端遊業務二季度將實現同比增長。《王者榮耀》等老遊戲通過活動加強變現,加上海外市場的貢獻,手遊業務二季度也不會面臨“黑暗時刻”。

部分機構將騰訊遊戲業務提振的希望寄予在該集團下半年將推出的新遊戲《堡壘之夜》。據上證報了解,這款遊戲在海外的熱度已超過了《絕地求生》, 此次也被市場視為可能的“下一個爆款”。

可以明確的是,上半年遊戲業務表現能否強於預期,關係到市場對騰訊的信心。

看點四:

社交之王能不能賣好廣告

由於坐擁著微信、QQ這兩大近乎壟斷國內社交領域的產品,騰訊的廣告業務潛力一直備受期待。

畢竟,同為社交領域巨頭,大洋彼岸的Facebook廣告收入佔其全年收入的98%,而騰訊的網絡廣告業務僅佔其全年收入不到20%。

2018年一季度,騰訊網絡廣告業務收入為106.89億元人民幣,同比增長55%。其中社交廣告收入同比增長69%至73.9億人民幣,媒體廣告收入同比增長31%至32.99億人民幣。

前者主要包括社交平台、應用商店、瀏覽器及廣告聯盟產生的收入,後者主要為新聞、影片及音樂的廣告位收入。

與2017年同期相比,騰訊媒體廣告收入增速加快,但社交廣告增速基本持平。

有分析觀點認為,社交廣告非常依賴算法的精準度。借助算法進行精準推送,才能增強廣告效果,吸引更多的廣告主。目前,令廣告商趨之若鶩的短影片APP“抖音”正是這方面的急先鋒,而騰訊還有待提升。

騰訊的經營管理層也曾表示,騰訊有長期的計劃進一步投資推廣資訊流,向用戶創造更多的廣告機會。

細心的人會注意到,今年以來部分時候,微信朋友圈單日出現的廣告不止一條。騰訊正在通過適量增加部分用戶朋友圈廣告推送數量,探索社交廣告的最佳變現方式。

小程式的上線也有望給騰訊廣告業務帶來推動。數據顯示,目前微信小程式月活人數超4 億,應用數量超過100 萬個。

騰訊這半年的探索能為其社交廣告業務增色幾分,在15日的半年報裡即可揭曉。

如果騰訊二季度廣告收入佔比能有較大提升,某種程度上,或能分散其遊戲業務疲軟的風險。未來騰訊如何持續提升社交廣告的變現能力,以及平衡廣告投放和用戶體驗之間的關係,都值得重點關注。

中報未出資金先行

隨著騰訊中報放榜時間越來越近,機構和資金都已按捺不住。

只是與往年中期業績發布前有多家投行機構一致發布研報看好不同,今年7月以來,針對騰訊業績和股價的市場觀點正出現分化,爭議聚焦在初顯疲態的遊戲業務以及異軍突起的投資收益。

除了調低了對這家互聯網巨頭的業績預期及目標價,大摩、中金還將騰訊調出內地和香港的關注名單。

在市況低迷以及投行“發令”等多重原因影響下,港股通資金奪路而逃。據上證報了解,最近20個交易日,騰訊的港股通資金淨流出金額近100億港元,其港股通持股比例從7月初的1.83%下降至8月13日的1.49%。

有趣的是,內地資金回撤的同時,以摩根大通為代表的部分外資正在大幅買入。過去20個交易日,摩根大通累積淨買入約5000萬股,其持股比例從7月初的10.68%增長至8月13日的11.22%。

整體來看,市場對騰訊還是較為悲觀。最近幾個交易日,騰訊的沽空金額及比率都在不斷提升。

可以肯定,這份半年報對於已經蒸發一兆港元市值的騰訊而言至關重要,眼下究竟是“黃金底”還是“半山腰”。

今晚,我們見分曉。

責任編輯:陳悠然 SF104