中國人保“回A”即將邁出關鍵一步!

昨日(6月1日),證監會網站顯示,將於6月5日召開發行審核委員會會議,審核中國人民保險集團股份有限公司(中國人保)等3家公司首發申請。

中國人保目前在上交所首發排隊的序號為88,保薦機構為中金公司和安信證券,這兩家機構同時擔任主承銷商,中信證券和高盛高華為聯席主承銷商。

中國人保是國內最具歷史的保險集團,歷史可追溯到1949年成立的中國人民保險公司,也是目前資產兆級的5家巨無霸保險集團之一。

對於資本市場,中國人保也很可能是巨無霸,其45.99億股(A股發行後總股本的9.78%,不考慮超額配售)的擬發行股數在A股歷史上可以排到第八。保守估計,其融資額在百億以上。

人保“回A”將進入關鍵環節,A股6年多沒有保險公司首發

中國人保的上市路此前經歷了一波三折。人保財險已於2003年登陸港交所,人保集團2009年9月完成整體改製前後,就傳出啟動上市工作的消息,此後又經歷了從“人保財險回歸A股”到“集團A+H同步”,再到“集團H股先行”的轉變。最終,人保集團選擇了在2012年12月先登陸港交所,並創當年港股市場最大IPO。彼時,中國人保方面就稱,待A股市場出現好轉時,將在A股上市。

2017年5月16日,中國人保在港交所公告擬登陸上交所,此後其“回A”工作穩步推進。公司董事會、股東大會獲得通過後,2017年9月26日收到證監會受理通知書;2017年9月29日,在證監會網站預先披露A股招股書;2017年12月13日,收到證監會受理反饋意見;今年1月13日,向證監會報送反饋意見回復材料;4月9日,更新預先披露。

在今年3月26日的中國人保2017年業績發布會上,人保副總裁盛和泰表示,人保集團A股上市具體進程,要看證監會審批進度和A股市場時間視窗。

A股首發上市(IPO),擬上市公司在遞交上市申請後需要經歷的主要審核流程為,證監會受理和預先披露、反饋會、預先披露更新、初審會、發審會、封卷、核準發行。其中,發審會最為關鍵,中國人保6月5日即將走到這一環節。

若能通過發審會,則中國人保成為國內第五家A+H上市保險公司就將近在咫尺。目前,A+H股市場的上市保險公司有中國人壽、中國平安、中國太保和新華保險4家,且自2011年新華保險上市後,A股已六年多沒有保險公司首發上市。

諸多標簽於一身的兆級保險公司

中國人保前身是中國人民保險公司,成立於1949年10月20日,至今已近70年歷史,是我國歷史最悠久的保險公司。

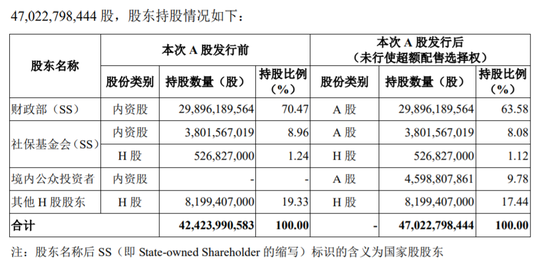

人保集團注冊資本424億元,財政部是其發起人及控股股東。截至2017年12月31日,財政部持有其70.47%的股權,社保基金為持股5%以上的股東,持有佔總股本8.96%的內資股以及佔總股本1.24%的H股。

中國人保身上有很多標簽,共和國長子、保險黃埔軍校,中國人民保險公司培養了原保監會第一任主席馬永偉,更為不少同業輸送了業務中堅力量,至今,還有很多保險從業者以自己是“老人保”為榮。

近年來還試圖給自己加上“科技”標簽。2016年,在保險公司中為數不多地成立了獨立的金融科技公司——人保金服,另外,今年還啟動了科技化戰略轉型,也是想借科技起舞的大象。

從業務上看,中國人保是以財險和人身險為主的綜合性保險金融集團。

A股招股書顯示,中國人保有13家主要控股子公司,分布在中國大陸、香港地區和歐洲,覆蓋直保、再保、保險中介、資管等領域,顯示其已成為保險產業鏈最完整的保險集團。

另外,中國人保集團還擁有龐大的機構和服務網絡以及深厚的客戶基礎。截至2017年12月31日,人保財險的機構和服務網絡主要包括1.4萬家分支公司、銷售及服務網點,7.28萬名內部銷售人員,37.5萬保險行銷員,以及萬家代理機構;人保壽險的機構和服務網絡主要包括1922家分支公司、銷售及服務網點,13.6萬個銀行保險銷售網點,1.28萬名銀行保險客戶經理,3.14萬名銀行保險綜合開拓隊伍人員,25.6萬名保險行銷員,以及上萬團體銷售人員。

截至2017年12月31日,人保集團有1.74億名個人保險客戶和396.71萬個團體保險客戶。

中國人保是總資產兆的5家保險集團之一,其他4家分別是國壽集團、中國平安、中國太保、安邦集團。截至2017年底,中國人保集團總資產9879.73億元,淨資產1859.59億元。2017年,集團保險業務收入4764.44億元,實現合並淨利潤230.5億元、歸母淨利潤161億元。

對資本市場也是巨無霸

在A股招股書中,人保稱計劃發行45.99億股股份,若能如願,按照其每股淨資產(發行前每股淨資產3.23元)保守計算,融資額將在百億以上。

值得注意的是,中國人保45.99億股的擬發行股份數,在A股發行歷史上也可以進入前八,排在前面的只有農業銀行、工商銀行、中國建築、建設銀行、光大銀行、中國銀行、中國中鐵,除了四大行就是各領域的中字頭巨無霸。

中國人壽、中國平安、中國太保和新華保險四大保險股,當年的A股首發股份數分別為15億股、11.5億股、10億股、1.59億股。

估值之爭:壽險到底是加分還是減分

中國人保此番A股發行的資金將用於補充資本金,而影響募資金額的除了發行股數外,就是發行股價,對應的也就是估值。從券商中國記者採訪了解的情況看,市場對於人保估值方式不一致,估值水準也存在較大分歧。

某外資券商非銀分析師稱,人保已在港股上市,港股股價可以提供一定估值參考。目前A+H股上市的中國人壽、中國平安、中國太保和新華保險4家公司,除中國平安A、H股股價接近外,其他3家公司A股股價均高於H股,這對人保集團來說,是個好消息。

但也不一定構成充分利好。因為其他四家A+H股上市的保險股,對於人保集團有多大估值參考價值,還很難說。其他四家,中國人壽和新華保險是純壽險公司,作為保險集團的平安(只看保險業務)和太保,都是壽險要強於和重於財險,都與財險在所有業務中更強的人保集團不太一致。

中國人保出身和優勢是財險。人保財險是國內財險業龍頭,市場佔有率維持在三分之一以上,隨著車險費改推進,其優勢還在進一步擴大。2017年為人保集團貢獻了七成的保險業務收入、八成多的淨利潤;2017年末人保財險總資產5246.53億元,也佔了人保集團體量的一半多。

券商中國記者採訪的保險行業分析師以及關注保險股的投資人士,對於人保集團的估值可以分成兩派。

一派認為,對於保險集團要分部估值,財險用PB,壽險用PEV(內含價值),再加總。若此,人保的財險估值沒問題,但是人身險板塊內含價值(619億元)、新業務價值(60億元)較低,較其他四家上市保險公司的價值有一倍以上的較大差距,是人保集團主要業務中的較弱項,在注重壽險業務價值的A股市場,會拉低估值。人保集團的估值低於同在香港上市的子公司人保財險(股票簡稱“中國財險”),即是一個例證。

另一派則認為,人保集團以財險為主,應以淨資產估值,而壽險是加分項。儘管人保旗下壽險板塊規模不太大,但壽險估值不僅看當前的規模體量,還要看未來增速和品質。即便如此,人保整體估值會比純壽險的國壽、新華要低。

至於人保集團的保險全產業鏈布局以及科技板塊動作,是否能對估值提升發揮作用,則有很大不確定性。有分析師表示,科技這種業務,在市場行情好的時候會加分,在行情不好的時候不會體現。“市場好的時候講虛的,不好的時候都撈乾貨。”一位保險股研究員稱。

此前,人保集團於2012年赴港上市時,即在路演過程中感受到了定價與心理價位的落差,其中差異即來自壽險。彼時的人保壽險成立時間7年,通過銀保業務實現迅速壯大,儘管也有盈利,但被市場看重的業務價值偏低。

如今,人保集團提出成為“綜合實力雄厚、價值創造突出、集合效應強化、服務品質卓越的國內領先、國際一流保險金融集團”的目標後,對人保壽險的規劃是新業務價值年複合增速達到雙位數,資產收益率達到國內上市壽險公司平均水準,成為集團價值創造的重要支柱,是否能為集團估值添色,再度引人關注。

責任編輯:陳悠然 SF104