文/新浪財經意見領袖專欄作家 趙鷂

縱覽貨幣與支付發展史,還有很多尚未解開的問題與謎團,但臉書Libra的設計者與擁躉者顯然需要補一補這方面的課程,方知如何在貨幣巨獸前表現謙恭、從容,盡最大可能減少因自己的貪婪、無知而帶來的貨幣的禍害。

“我們一直認為,如果你試圖癱瘓美國經濟,只需拿掉它的支付系統。銀行將不得不回到低效率的貨幣物理轉移狀態,商業將只有依靠物物交換和私人債務才能得以進行。整個國家的經濟活動水準將像石頭落地般一落千丈。”

——阿蘭·格林斯潘

不得不承認,我們常說的現代貨幣體系裡的“支付”(payment)也是舶來品,動詞“支付給”(to pay)來源於動詞“安撫”(to pacify),其行為可被溯源到中世紀的贖罪金(Sin money),即犯罪方向受害者支付一筆罰金以避免發生流血爭端。在現代語義下,根據國際清算銀行(Bank for International Settlements),其將支付定義為“保障貨幣流通的一系列工具、銀行業務過程、以及銀行間資金轉账系統。”(CPSS,2003c),因而也可將“支付”簡單理解為“從一個代理人向另一個代理人的價值轉移”。“支付系統”則可被理解為規則和過程,以及價值轉移的有組織的安排(arrangement)。在這樣的概念設定下,我們可以開啟一段簡單而有趣的貨幣與支付發展史回顧,請注意,這段歷史與我們在官方教科書中的相關內容略有不同。

一 貨幣與支付的出現

據考證(斯塔夫裡阿諾斯,1970;Manning,2008等),至今被認可的現存最早的充當貨幣的實物媒介是出現在古代美索不達米亞地區的陶土幣(clay token)。這些陶土幣被用於記錄大麥和羊毛等農產品、農業工具或者是金屬(例如白銀)的儲蓄和交易,類似現在的账簿(ledger)。並且,至少在BC17世紀之前,部分陶土幣具有所記載的被交換的商品及餘額的持有證明功能,儘管那時還遠沒有出現“账戶”這個工具以證明账戶所有者對於账戶所記載的交易及餘額的所有權,但在收獲季節,陶土幣的持有者可以獲得一定數量的大麥,或可以獲得一定數量的貴金屬,如金銀(Davies,2002;Ferguson,2008)。有趣的是,現代的貨幣經濟學理論(Kocherlakota,1998)已經證明了貨幣的本質是記憶(Money is Memory),或者說“perfect record-keeping is money”(完美的記錄就是貨幣)。隨後,BC10世紀期間,在小亞細亞地區出現了最早的硬幣(specie)。更早的證據表明,在最早的硬幣誕生之前,即使僅僅只是記账部門也可以記錄“信用”,因此,記账部門也能夠執行貨幣的部分職能。特別是在BC20世紀期間,在法老統治的埃及,宗教當局可能首創性地使用了幾種不同的記账部門來記錄不同宗教部門之間的多種商品交換活動(這些統一的記账部門包括啤酒、麵包以及後來的金屬)。隨後,宗教當局也用這些記账部門記載從他人處徵收的稅費。

需要注意的是,也有考古線索表明記账部門的廣泛采納反而促進了早期的物物交換(barter)。例如,在荷馬史詩《伊利亞特》中,戰士盔甲的交易,以及用黃金交換奴隸,都是以牛作為記账部門(Grierson,1977;Tymoigne,2006)。這在貨幣發展史上具有啟發性與現實意義:即使牛不能被認為完全成熟的貨幣,但是用牛,或者符合一定生長標準的牛作為記账部門會促進商品交換效率的提高,因為記账部門的標準化有助於減少交易者需要追蹤的商品間相對價格的數量,即在一個含有n件商品的經濟中,使標價的數量從n(n-1)/2減少到(n-1)(Millard,2006)。由此可見,現在數量龐大的加密貨幣世界對所謂穩定代幣的大量需求也能被如此遠古的歷史證據所解釋,即以USDT為代表的穩定代幣解決了2000多種加密貨幣的統一標價問題,極大便利了加密貨幣之間的交易。

除了上述以外,一些重要和有趣的因素使得標準化的記账部門成為信用工具,並且早於作為交換媒介功能的實物貨幣的出現也是可以成立的。比如,在本地社區(local community)裡,所有的經濟主體之間距離很近,彼此都相互熟悉,個人債務記錄就能通過鄰裡關係、親緣關係而被可靠地保留下來,從而減少了經濟中的摩擦。一個值得深入研究的歷史案例是愛爾蘭共和國分別在1966、1970和1976年經歷的三次銀行業危機。其中最長的一次發生在1970年,當時銀行協會(Association of Banks)關閉長達六個月之久。那段時期,儲戶們發現從它們的銀行账戶提取現金幾乎是不可能的,因此被迫去尋找替代的支付工具。在1970年,四個加入協會的銀行(愛爾蘭銀行,愛爾蘭聯盟銀行,愛爾蘭國家銀行和烏爾斯特銀行)擁有的支票存款和儲蓄存款構成了愛爾蘭貨幣供給的85%。儘管在危機期間這些銀行都關閉了,但是銀行和外國銀行依然能夠營業並主要為企業提供服務。此外,靠近英國、北愛爾蘭邊境的人們能夠利用北愛爾蘭的銀行服務,有些人甚至試圖去使用英國提供的銀行服務。由於那個時期愛爾蘭鎊兌英鎊的匯率固定為1:1,英國銀行的票據在愛爾蘭共和國能夠以面值被自由地接受,因此不存在匯率風險。實際上,在整個夏季的旅遊旺季裡,英國遊客以英鎊的形式給愛爾蘭帶來了急需的貨幣,從而幫助其緩解了危機。在愛爾蘭流通的英國貨幣總量由四月時的五百萬英鎊增加到危機結束時的四千萬英鎊。然而這些貨幣的注入被限制在特定的地區,這導致它要滲透到那些沒有外國銀行和遊客或者沒有接近英國之便利的地區需要花費更多的時間。在三次危機中,愛爾蘭家庭找到了一種有效的應變方法。當它們想進行支付時,就給對方簽發支票,危機結束後,持票人就可以把它兌換成現金。實際上,人們印製它們自己的貨幣,並充當支付的擔保人。債權人如何確保債務人簽發的支票不會跳票呢?原因在於當時的愛爾蘭是一個人際聯繫緊密的社會,通常人們只在本地區做生意。因此他們可能了解並信任債務人,或不了解債務人時他們可以去當地的商店或酒館打聽他的信譽(Central Bank of Ireland,1971)。

愛爾蘭中央銀行

愛爾蘭中央銀行

一旦交易關係變得更加複雜,例如交易雙方相隔距離比較遠,且當事人之間彼此不熟悉,交換主體之間的權責無法得到充分保障的時候,記账部門就需要呈現出某種具體實物的表現形式,比如在一定時期內,其供給量必須是有限的、難以偽造的、相對易於攜帶和遠距離運輸的。這反映出交換主體之間即使公開或共享他們之前完整的交易歷史作為證據,債務人在債權人面前承諾遠期償還債務或證明其借貸信譽等方面也顯得蒼白無力,這時候就需要一個第三方來提供某種形式的擔保或者保證,這可以是有著權威特性的公共部門,也可以是某個私人(機構)。事實上,宣稱“去信任機器”的加密貨幣同樣離不開這樣的第三方機構,比如在商業邏輯上高度中心化的交易所(平台)。

當然,現代貨幣理論(Modern Money Theory,MMT)的一些理論要素也能在貨幣與支付的歷史中發現其發展軌跡,也就是貨幣的價值來自於其抵押物的價值,這種“抵押物”可以是有形,也可以是無形。比如,陶土幣充作記账部門的價值明顯是來源於其發行者承諾在支付時接受和收回該記账部門 (Tymoigne,2006)。而對於牛或者硬幣,其價值歸因於牛的使用價值或者(貴)金屬的價值,例如出於裝飾性目的黃金或白銀的使用價值。因此,某種材質的鑄幣成為了支持記账部門的一種手段,其價值由發行者確定。然而,硬幣的面值通常總是高於製造硬幣的金屬的市場價格(Keynes, 1914; Wray, 2004),否則,硬幣的持有者就會具有動機將手中持有的硬幣熔化掉,然後將金屬當作商品賣出。到了紙幣的出現,其抵押品的價值變化與發行者能夠行使的權力或擁有的影響力成正比。比如,在十三世紀的蒙古帝國,忽必烈成為了第一個紙幣(基於法定貨幣標準)的發行者,這一歷史事件反映了他至高無上的權威。其臣民接受了這種紙幣,如果誰拒絕使用紙幣,忽必烈擁有處死該臣民的權力。相反,在13世紀90年代,當政治上軟弱的統治者伊利汗國的可汗海合都(Geikhatu)直接拷貝元朝設計方案的藍本,並且通過添加了穆斯林宗教信仰的方式去適應當地的情況以向波斯地區輸入紙幣流通觀念,由於他並沒有規定任何人不使用該紙幣作為交易結算手段將會受到嚴厲懲罰,以致該地區的商業活動一落千丈並陷入停滯(Morgan,1987)。當然,歷史也表明放棄死刑採用相對溫和的方法來強製公眾接受一種法定通貨也是切實可行的,例如一國政府可以決定選擇發行一種特殊的記账部門作為“法定貨幣”,意味著債權人必須從其債務人處接受該法定貨幣用以清償債務。一般而言,在國家形成之前的統治權威(如軍隊、宗教當局)或者後來的主權國家政府,通過征稅或者其它債務方式,例如各種罰款,包括贖罪金,在經濟活動中創造了相對於統治權威的債務人,並且債權人願意接受債務人使用其發行的貨幣工具來支付被創造出來的債務。故而,貨幣的價值最終來源是作為可返回到發行者的貨幣工具的可被接受程度,比如國民黨政府在1948年發行的金圓券就一錢不值。對於政府而言,法定貨幣的價值來自於稅收與財政。(Innes,1913)。

國民黨政府發行的金圓券

國民黨政府發行的金圓券

通常情況下,如果一個政府被徹底推翻,那麽它發行的貨幣也會隨之喪失價值。雖然有歐洲中世紀的“削邊(clipping)”和中國傳統的“銅鉛”比例調節,或者現代社會過度發行法定貨幣引起通貨膨脹使貨幣貶值,但是當貨幣已經充當了幾千年的支付手段之後,歷史記載告訴我們,經濟主體之間的所有支付活動都沒有超越簡單的雙邊關係:一方生產某種商品,而另一方用現金購買該商品。因此,以上交易過程要求銀行與銀行支付的出現,以更為複雜的方式為經濟的發展創造條件。

二 銀行支付的出現

現代銀行業從多個不同的起點發展起來。AC10世紀的阿拉伯的穆斯林聚集地區有著發達的銀行業經營業務,在中世紀的中東地區,銀行家們不僅從事貨幣兌換和發放貸款業務,還使用多種固定支付方式開展支付業務。支票已經從拜佔庭傳入該地區,其它的支付工具,例如suftadja(一種通過信用授權委託的異地延期結算支付工具),不但有效地用於該地區不同城市間的日常零售業務中,同時也用於政府和大額(批發)支付業務中(Ashtor,1972)。與中東地區相反,在西方基督教教徒聚集地區,很多地區流通著各種各樣的不同來源的硬幣,例如,AC13世紀的威尼斯,貨幣兌換商們通過擴展其對金屬硬幣估值和檢驗的專業角色,在其所持有的存款基礎上,提供支付業務與其他銀行業務(Kohn, 1999; Mueller, 1997)。AC14世紀,位於佛羅倫薩的兩個銀行業家族(Peruzzi家族和Bardi家族)建立起了橫跨歐洲的銀行網絡,在銀行內部實現了遠距離的支付業務,但在1348年,由於英國國王愛德華三世債務違約而倒閉,其它銀行業家族取代了他們。例如,Medici家族在文藝複興時期的歐洲各個重要的金融中心擁有類似的廣泛的分支行和代理行網絡。此後100年, Augsburg家族和Fuggers家族,以及其它德國南部的銀行業家族,都為若乾歐洲顯貴尤其是西班牙的統治者提供貸款(Kindleberger,1993)。在其它地區,例如17世紀中期的倫敦,銀行業的雛形已經出現在金匠(Goldsmith)行業中,類似的銀行業務從提供安全保管、便利設施等特殊服務中發展起來。

1641年西班牙金幣

1641年西班牙金幣

不論西方國家的銀行是起源於貨幣兌換商抑或是金匠鋪,商人們都可以把自己的金幣存在他們那裡,並得到一張收據。然後,商人們就可以通過貨幣兌換商或金匠鋪的账簿,或者是通過轉讓其簽發的收據來進行交易。事實上,加密貨幣從業者們關於账戶(account)範式和所謂代幣(token)範式的討論,在歐洲銀行業發展史上也是有跡可循的。通過中介機構的账簿(ledger)或者具有代幣(token)功能的收據,如銀行券的轉讓進行支付,這兩個範式之間的差異與競爭影響了現代銀行演化的路徑。在歐洲大陸,基於账簿,以至現在的账戶的跨行轉账支付逐漸成為主流的支付方式,而基於代幣功能的銀行券支付被歷史淘汰。然而,至少在AC19世紀前,在英國或美國等非歐洲大陸的地區,發行銀行券仍舊是很普遍的。但是,以發行銀行券為主的國家的銀行支付系統也會使用基於账戶的支付轉账形式,反之亦然。由此可見,關於账戶範式,還是代幣範式,兩者在歷史上並不是水火不容的或者說平行發展的。不同的支付方式也反映了解決各自固有缺陷所需要的不同成本。基於账戶範式的支付系統,需要驗證開戶人的身份和持續記錄開戶人的商業信譽。這種系統易受身份盜用的攻擊,而且保存記錄要花費很高的成本。相比之下,代幣範式的銀行券系統,則需要檢驗正在流通的代幣所對應的抵押品價值的真實性與可靠性,或者說是信用程度。隨著時代的發展和進步,特別是隨著計算機與信息技術的大規模應用,早年較高的身份識別與持續記錄的成本已經大為降低,基於账戶範式的優勢更加顯著,並且更容易滿足政府對於金融誠信(financial integrity)的高要求(Kahn和Roberds,2009)。

銀行間清算與結算也有著很長的發展歷史。在AC14世紀初葉以後,威尼斯人的記錄似乎表明在同一銀行開立账戶的收付款人可通過簿記轉账的方式在彼此間進行支付。但是,沒有確切的證據表明這些銀行也採用簿記轉账的方式進行同業往來(Mueller,1997)。事實上,這些銀行中的小部分銀行也像為之服務的商人一樣相互之間開立代理账戶,由此提供某種可能手段進行銀行間債權債務的淨額清算(netting),但是,這些銀行在發展並形成規範的銀行間清算制度安排方面缺乏足夠的動力。循此線索,結算制度安排也許類似於中世紀的貿易集市,例如香檳集市,支付大多數發生在銀行內,賣家和買家初始账戶上的一系列貸記或借記被隨後相反方向的買入和賣出抵消,貿易集市結束時,剩餘的(淨)金額用硬幣進行結算(Kohn,1999)。發展到AC14世紀中葉,伴隨著大量當地銀行的倒閉以及集市貿易的衰落,威尼斯人開始呼籲建立一個公共銀行,該銀行擁有完成支付流程的能力,並且能夠規避銀行券固有的信用風險。這種銀行的發展醞釀了兩個多世紀,直到1587年理雅托銀行成立才開始成形。但是,在地中海沿岸貿易區內的其它地區,市立銀行(Taula de la Ciutat)早在十五世紀初就建立起來了,這些地區包括巴塞隆納(1401)、熱那亞(1407)和巴倫西亞(1408)。Taula使得銀行可以把一部分存款作為準備金(reserve),並利用這些準備金來清償銀行間的支付往來。

從結算方面,交換銀行券相對於交換硬幣而言降低了交易成本。根據通行規則,商業銀行對於互相接受銀行票據具有更為直接的私人動機。因為這可以使任何一個銀行的票據具有更廣泛的可接受性,而且,商業銀行能夠增加發行各自的無息負債,反過來又增加了生息資產,這是一個有利可圖的業務(Selgin and White,1987)。同時,任何一家銀行超額發行銀行券的動機會受到對手方銀行要求其保證贖回票據的權利的約束。如果一家銀行過量發行自己的銀行券,那麽其可能無法招架其它銀行要求贖回其所發行銀行券的壓力,導致發行銀行流動性不足,進而威脅到發行銀行繼續經營的能力。實際上,提升清算與結算效率是降低銀行為客戶提供的相互間債權債務承兌服務的成本的一種重要方式。債權債務承兌服務也具有信用風險,例如,某家銀行在清償其持有債權之前因無清償能力而破產。同時,債權債務的清償本身也是有成本的。清償債權債務的成本主要來源於三個環節,一是清算,例如,計算銀行間應收應付的資金額,確認處於借方頭寸的銀行結算資產是否可用和充足(類似現在的淨借記限額的管理)。二是保有一定的作為結算資產的準備金以履行應付債務,這是機會成本。三是結算,運輸具有實物形式的結算資產的成本。

縱觀支付清算發展歷史,清償債權債務的成本在技術進步與制度改進中逐步降低。17世紀60年代後,倫敦的金匠們在硬幣存款的基礎上,開展了發行銀行券的銀行業務,進而通過向借款人發行銀行券創造貨幣與貨幣工具。銀行間的銀行券每隔幾日進行雙邊清算(bilateral clearing),清算的方式是用硬幣結算相互間的(淨)差額,由此降低了相較於全額結算(gross settlement)持有過多準備金產生的機會成本。結算的頻度取決於發行者的商業信譽,銀行家的信譽越高,其它銀行家願意持有該銀行發行的銀行券的時間就越長,由此降低了結算資產的運輸成本(Quinn, 1997)。可見,銀行信用風險的隱性成本轉換為保有和運輸結算資產的顯性成本,這是支付系統發展史上的重大進步。

隨著18世紀和19世紀農業和工業的進步,經濟活動逐漸增多,需要進行數量更多的、距離更遠的支付,同時,銀行間債務的數量和價值都隨之增加。相應的銀行間清算和結算制度安排也越來越規範化。例如,1771年,常規的銀行券交換出現在愛丁堡,每周進行兩次銀行券交換。從1775年開始,倫敦銀行家清算所(Bankers’Clearing House in London)每天都進行結算業務。當這些清算所建立起來後,雙邊清算發展為多邊清算(multilateral clearing)成為必然。多邊清算的創新進一步降低了銀行履行其淨額債務時所需的結算資產數量以及成本,這是又一個重大的飛躍,為形成現代支付系統奠定了重要基礎。

在1770年前,倫敦的銀行家們已經不再使用硬幣進行結算,而採用英格蘭銀行(Bank of England)發行的銀行券進行結算。之所以選擇英格蘭銀行發行的銀行券而不是倫敦其它銀行發行的銀行券作為結算資產,其中重要的原因是由於該銀行所享有的某些特殊的政策優勢,特別是其銀行家來自於政府委派,是唯一合法的股份製銀行。比如在整個18世紀,英國法律限制設立銀行的合夥人不能超過六人,這意味這些銀行發展業務的資金受到限制。相反,英格蘭銀行對這個限制享有獨家豁免權,從而使得它發行了大量流通的紙幣。1797年,也許更早時期,該銀行的債務就具有很高的可靠度(Selgin和White,2002)。為了進一步提高英格蘭銀行發行的銀行券的信譽,其曾經發行過一種七天時效的支票,該支票類似於銀行券,但是不能見票即付。因此,這種支票被盜竊的可能性就比較小。通過銀行账戶結算跨行債務可以完全消除紙幣形式的銀行券易於被盜竊的缺陷。用現在最時髦的詞匯,這似乎是最早期的“智能合約”了。

英格蘭銀行舊址內景

英格蘭銀行舊址內景

三 中央銀行的出現

在1860年美國的南北戰爭歷史巨變之前,英格蘭銀行和其它國家的類似銀行正在演變為它們各自國家的“中央銀行”,但是,這並不表明有某個清算所或者銀行應該處於一個國家支付系統的中心位置是必然的趨勢。比如在加拿大,二十世紀初根據相關法令成立了互惠性質的銀行家協會(Bankers Association),正式用文字形式規範了此前十年裡發展起來的區域性清算制度安排的組織架構。然而,隨著技術約束的不斷減弱,尤其是在加拿大的支付系統裡,不同區域之間電報通信的開通,強烈的規模經濟效應推動支付系統趨向於集中化。直到1927年,加拿大各銀行的債務結算(依然以政府發行的自治領地紙幣作為結算資產)才被集中於皇家信託公司(Royal Trust Corporation)。而皇家信託公司與成立於1935年並接管其結算職能的加拿大銀行(Bank of Canada)完全無關。相類似地,在南北戰爭後的美國,成立了一家共同清算所體系,在金融不穩定時期,其成員甚至發行過聯合債務憑證用以結算債權債務。而成立於1913年的美聯儲,代表著美國貨幣發展史上的一個新起點。

威爾遜簽署1913年《聯邦儲備法案》

威爾遜簽署1913年《聯邦儲備法案》

私人部門能夠堅定的履職這種“終極追求”嗎?歷史給出的答案是否定。比如,英格蘭銀行在18世紀末成為了最終結算資產的供給者。這裡簡單介紹“最終結算”(final settlement)這個異常重要但被很多人忽視的名詞。“最終結算”是指當銀行開始建立相互間的債權債務關係時,他們需要在某一個時點能夠清償或“結算”這些債權,於是出現了所謂的“最終結算”。“最終結算”通過轉移銀行普遍接受的資產完成,這些資產被稱為最終結算資產。最終結算資產在歷史上可以是硬幣、銀行券、某種資產組合以及法定貨幣。在1946年以前,英格蘭銀行一直是一個由私人股東構成、為私營公司和政府提供銀行服務的私人性質的銀行。在19世紀多次發生的金融危機期間,英格蘭銀行多次被政府和公眾要求去支持其他即將倒閉的銀行,但是私人利益與公眾利益的尖銳衝突使英格蘭銀行無法完全行使現代中央銀行所具備的公共職能。這種衝突在私人機構逐漸發展並行使結算職能的某些其他國家也可以觀察到。又比如,對比紐約和芝加哥在1907年“銀行家恐慌”危機期間的不同結果,可以得出有意義的結論:兩者的差異很大程度上可以由當地清算所的反應來解釋:紐約清算所的會員大部分只限於全國性銀行和州立銀行。信託公司被認為是銀行在當地的強勁競爭對手,因而基本上都被紐約清算所拒絕。而在芝加哥,信託公司和全國性的銀行一樣都是芝加哥清算中心的直接會員。此次風險的策源地是紐約的信託公司,兩地的清算所(中心)都隨時準備提供緊急貸款援助,但在紐約,信託公司的競爭威脅所導致的私人利益衝突,成為紐約清算所做緊急貸款決定時需要額外考慮的因素,即紐約清算傾向於援助銀行這樣的直接會員,這使得紐約清算所被動應付,以致紐約清算所的各種反危機措施最終失效,而芝加哥清算中心對信託公司一視同仁,及時掌握了信託機構的資產狀況,采取有效措施,迅速控制了危機蔓延。可見,私人利益衝突產生了兩地銀行業不同的應對金融危機的結果(Moen 和Tallman,2000)。因此,只有讓中央銀行成為公共部門,才能最終克服這些衝突,解決歷史上一再發生的積弊。例如,英格蘭銀行在1946年被國有化。20世紀,在其它沒有出現中央銀行雛形(無論是出於清算職責的考慮還是其它原因)的國家,政府從零開始組建公共的中央銀行成為普遍趨勢。1913年美聯儲的成立,某種程度上也是對1907年的金融危機的反應結果。

在中央銀行成為公共部門的歷史進程中,本著控制資產負債狀況並承擔中央銀行職責的私人銀行,本身也有動機希望能夠減少金融系統遭受的系統性威脅,特別是來自支付結算系統本身的風險威脅,因而把結算機構的職能融入中央銀行的職能帶來了諸多好處:在正常情況下,銀行需要通過某個機構來清償彼此之間的債務;在緊急情況下,銀行期望從同一機構獲得最終結算資產以補充救命的流動性。時至今日,全世界的中央銀行對確保支付結算基礎設施運營的高效率、系統彈性和穩定性極其關注。並且,中央銀行在化解結算過程中可能產生的系統性風險方面,發揮了主導作用。支付結算基礎設施的系統性風險的出現會損害現代金融市場的活力,進而干擾資金從儲蓄者向投資者的順暢轉移,破壞現代貨幣經濟的正常運行。在市場動蕩時期,尤其更甚,比如在2007年末和2008年間的金融危機期間,對金融市場基礎設施的持續信任至關重要,它保證了主要證券市場的交易能夠持續進行。由此可見文章借用格林斯潘論述的必要性與重要性。

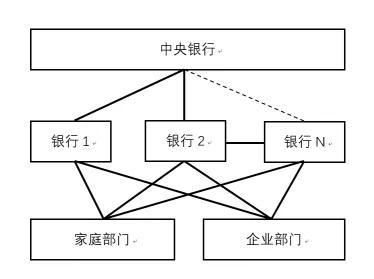

中央銀行對支付結算系統的監督管理,乃至直接運營使得貨幣體系不僅出現了我們熟悉的M0/M1/M2/M3等根據貨幣形態的分層,還出現了基於支付結算視角的更為本質性的貨幣層次劃分,即央行結算貨幣(outside money)與銀行結算貨幣(inside money)。圖1很好的表達了這兩種結算貨幣之間的差異與關係。在中央銀行與銀行1、2之間的實線連接代表中央銀行是該銀行的最終結算資產的直接提供者(直接參與者),而虛線連接代表中央銀行隻履行對銀行N間接提供最終結算資產,而與銀行N實線連接的銀行2負有直接義務(間接參與者)。在各家銀行與實體經濟部門(家庭部門、企業部門)之間的實線連接代表銀行結算貨幣,形成各種形態的銀行存款。實體經濟部門之所以相信並願意持有銀行結算貨幣,是因為相信其存款可以被自由兌換成央行結算貨幣(通常是現金)。如果銀行耗盡了自有資金或者是登記在中央銀行以獲取準備金的質押品,它就喪失了從中央銀行購買央行結算貨幣的能力,其存款兌換為央行結算貨幣的承諾也將變得一文不值,人們就會一窩蜂地將它們的存款兌換為現金,進而可能引發銀行擠兌。在必要時,中央銀行就此履行“終極追求”,通過最後貸款人職能向即將倒閉的銀行提供最終結算資產,維持支付系統運行的連續性,保護金融穩定。由此可見,不論是在歷史過程中涉足過支付結算功能,從而演變為後來的中央銀行,還是由政府設立並依靠法令履行其職責的中央銀行,他們作為最終結算資產的提供者,自然而然地擔負起了特定的核心目標任務---對貨幣穩定和金融穩定的終極追求。

央行結算貨幣與銀行結算貨幣

央行結算貨幣與銀行結算貨幣

四 臉書Libra的“返祖”特徵

正如英格蘭銀行在一份報告裡指出的,人們熟知的貨幣三大職能---價值尺度、交換媒介與儲藏手段是層層遞進的關係(Ali et al.,2014b)。的確,從以上的貨幣與支付發展簡史看,一旦標準化後的記账部門促進了價值尺度功能的形成,而交換媒介與價值儲藏這兩大功能似乎是在記账部門標準化之後交錯出現,並不是國人在通識教科書裡看到的那種線性化的貨幣發展史。同時,歷史證據表明貨幣三大職能並不是同時湧現出來的,期間經歷了分離-合並-分離的過程,但一個基本的歷史邏輯是,貨幣與支付的歷史演進終究是為了更好的便利與促進跨越區域與時間的貿易,減少交易的成本與摩擦。那麽,不妨將具象的臉書Libra進行抽象的拆解,分別將被拆解的特徵元素們放到貨幣與支付發展史的時間軸上對標各自的“祖先”。

(一)臉書Libra的“香檳集市”特徵

“香檳集市”並不是和香檳酒有關的交易市場,而是中世紀歐洲大陸具有重要地位的國際貿易市場,位於現在法國巴黎附近。如前文所述,香檳集市采納的市場內淨額清算與硬幣或者交易代幣結算是支付清算發展史的一個重要階段,極大的促進了中世紀歐洲大陸的經濟發展。儘管臉書Libra並沒有明確說明在Libra協會以及成員機構中是否使用Libra進行內部資金結算,比如加入其間的Mastercard這樣的銀行卡組織以及Paypal這樣的第三方支付機構是否為其他成員機構,比如Uber、lyft、Vodafone等企業提供以Libra為記账部門的跨機構的支付結算(姑且不論使用Libra入账是否符合會計準則),但這是完全可以預期的。毫無疑問,這樣的Libra具有“香檳集市”中的“硬幣”結算的功能,但這只能用於“集市”內部,或者說是因為受製於當時技術條件的限制,使得來自外部的結算資產難以被集市成員們準確辨識,並且難以確認外部結算資產的信用程度,“香檳集市”故而採用內部結算方式。當然,即使臉書Libra協會鼓勵成員機構採用Libra作為交易代幣進行內部結算,這也不是什麽新鮮事物。筆者早在2007年就研究了總部設在澳大利亞的Bartercard International公司的業務模式,並採用局部均衡方法建模,考察了這種採用交易代幣(bartercard)進行以貨易貨的貿易活動對成員機構和非成員機構的福利(利潤)影響:如果交易代幣與法定貨幣是完全替代的,那麽交易幣的存在並不會影響成員機構的定價水準,並且當交易幣的供給是受“集市”或者“協會”的控制,那麽只要成員機構在這個“集市”中進行越多的貿易,獲得越多的交易幣收入,就能獲得越高的利潤與效用滿足,因而這種采納交易幣的內部結算方式是激勵相容的。但是,對於非成員機構而言,成員機構的福利改善是以犧牲非成員機構的利潤與效用水準為代價的,因而這種貿易機制對於社會而言不是Pareto最優的。進一步,由於成員機構與非成員機構都有一定水準的壟斷定價能力,那麽成員機構的邊際替代率(MRS)與非成員機構的比值不等於成員機構提供商品和服務的邊際技術替代率(MRTS)與非成員機構的比值,因而,從局部均衡看,這樣的交易代幣內部結算方案不是最優的。更具有政策含義的是,成員機構的壟斷力量越大,“集市”的規模,或者說成員機構的數量就應該越小,這樣才能獲得更高的利潤與效用水準。這即從理論上證明了臉書Libra協會的成員機構數量控制在100個左右在客觀上能夠維持甚至擴大Facebook以及各營利的成員機構的壟斷力量,因而這在事實上會惡化消費者的無謂損失(deadweight loss)。

(二)1:1的儲備發行方式

儘管歷史上還沒有哪個貨幣發行者如此“善良”的足值發行貨幣,無論是貴金屬硬幣,還是銀行券,亦或是紙幣,都不可能是足值的,但如前述,臉書Libra協會為了最大程度的在協會成員內部維持Libra交易代幣對法定貨幣的完全替代,那麽必須足值發行,也就是采納1:1的儲備發行方式,這在客觀上促進了Libra成為標準化的記账部門,並且為成為穩定的協會內外的交換媒介,乃至價值儲藏打了必要的基礎,但正如Keynes(1914)等人指出的,硬幣的面值總是高於製造硬幣的金屬的市場價格,否則硬幣的持有者就會有動機將手中的硬幣熔化鑄成金屬商品並出售。因此,對Libra也好,還是對其他的已經出現的或即將發行的所謂穩定代幣也好,只要它們背後的抵押品價值(或者儲備金)不低於代幣的價格,並且可通過代幣自由贖回,那麽市場有足夠動機將其“熔化”掉,Libra就只能成為持有者用於交換儲備貨幣(特別是美元)的換匯媒介,難以成為貨幣交換媒介進入市場流通。另一方面,這又會引起連鎖反應,至少會導致代幣發行量的“不足”,也即當代幣發行量小於一個閾值時(以市場佔有率的增函數),成員機構將不會接受Libra這樣的代幣充作內部結算資產。因而1:1的儲備發行方式對於臉書Libra協會成為一個難解的悖論。

三、私人利益衝突,與誰是最後貸款人?

不得不承認,貨幣與支付發展史給予一個重要啟示,就是只要Libra能夠成為協會內外的標準化的記账部門,通過協會成員越來越多的積累Libra餘額,就會有機會成為Libra的淨儲蓄者,而那些Libra頭寸不足的一方(無論出於合法或者非法目的)就會成為Libra的淨借貸者,進而形成一個Libra的借貸市場,此時無論傳統金融機構是否參與(很大可能會參與)其間,總會有一個第三方組織從事標準化和規模化的Libra存款、借貸服務,進而踏著歷史的節奏繁衍出一個以Libra為標的資產的金融市場,甚至出現基於Libra的衍生品市場。因而,誰也不能保證或者說臉書Libra協會難以保證不會出現基於Libra的貨幣創造機構與流程,而這種金融活動會直接影響到協會成員之外的企業和個人,也會影響到政府與公共部門。一個突出的影響就是誰來為Libra支付系統提供最終結算資產?這無疑回到了中央銀行成為公共部門之前的那段漫長與混亂的金融發展史。當然,即使臉書Libra協會可以在必要時候提供最終購買人(the last buyer),但這並不是最後貸款人(lender of last resort)。前者只是按照平抑基金的方式高賣低買的穩定Libra對儲備貨幣的價格,而後者是中央銀行作為公共部門擔負起對貨幣穩定與金融穩定的終極責任。不僅如此,更令人遺憾的是,即使臉書Libra有十足意願向Libra支付系統注入充分的最終結算資產,而1:1儲備發行方式將嚴重製約協會的履職能力,最終使得臉書Libra體系出現布雷頓森林體系崩潰那樣的光景,最終還得依靠國家力量向Libra儲備體系注入資金或者資產,這樣空前龐大的道德風險無疑是臉書Libra協會對世界人民的勒索!臉書Libra協會不僅有著傳統系統重要性金融機構的“大而不能倒”(too big to fail),更會出現“大而不能救”(too big to bail out)的極端困境。

綜上,縱覽貨幣與支付發展史,還有很多尚未解開的問題與謎團,但臉書Libra的設計者與擁躉者顯然需要補一補這方面的課程,方知如何在貨幣巨獸前表現謙恭、從容,盡最大可能減少因自己的貪婪、無知而帶來的貨幣的禍害。

貨幣理論就像一座日式花園,整體之美在於其多樣性:看似簡單的表象下,隱藏著紛繁複雜的現實;看似平靜的水面之下,其實暗潮洶湧。只有從各種角度來觀察和審視,只有從容且深入地進行研究,才能充分領略和欣賞其中之美。

——米爾頓· 弗裡德曼

(本文作者介紹:金融學博士在讀。諳熟第三方支付及互聯網金融監管政策脈絡及要點。兼任中國政法大學金融創新與互聯網金融法治研究中心副秘書長。)