文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 黃志龍

存貸款基準利率長期保持在歷史低位,既偏離了整個資金市場的供求環境的變化,也與國內和全球貨幣政策轉向的大趨勢不相符,並造成了一系列弊端和問題。

央行有必要上調基準利率

央行有必要上調基準利率

北京時間3月22日,鮑威爾完成了他擔任美聯儲主席以來的第一次加息。而前不久,被任命為中國央行行長的易綱在兩會回答記者提問“中國今年會否跟隨美聯儲腳步提升利率”時表示,“中國的貨幣政策主要是依據國內經濟和金融形勢來進行綜合考量”。

這是否意味著中國央行不會跟進加息呢?

值得注意的是,我國遲遲未動的存貸款基準利率已經給金融機構、實體經濟和普通購房者帶來了一定的負壓影響。實際上,央行上調存貸款基準利率的必要性已經顯現。

央行上調基準利率的必要性在上升

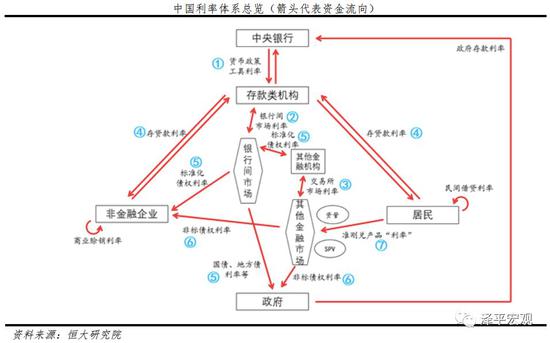

在利率市場化環境下,存貸款基準利率的基準作用日漸減弱,但是,對於整個金融體系而言,基準利率調整仍然具有風向標意義。

就目前而言,以下四方面內外因素可能促使央行采取“上調基準利率”的加息行動。

第一,適當的高利率有利於實現高品質發展目標。十九大之後,中國經濟將全面轉向高品質發展階段。在此階段,巨集觀杠杆率穩中趨降、市場化出清和處置僵屍企業等政策目標,都需要基準利率的常態化回升。換言之,過低的資金成本和基準利率,既可能強化企業和居民部門加杠杆意願,也可能給僵屍企業和地方融資平台形成長期低利率幻覺。易綱在兩會記者會上指出,儘管2017年底貸款利率同比上升了0.4個百分點,但如果扣除物價上漲和GDP平減指數影響,當前實際利率與經濟走勢基本一致,這或許預示著央行眼中的貸款實際利率仍處於相對較低水準。

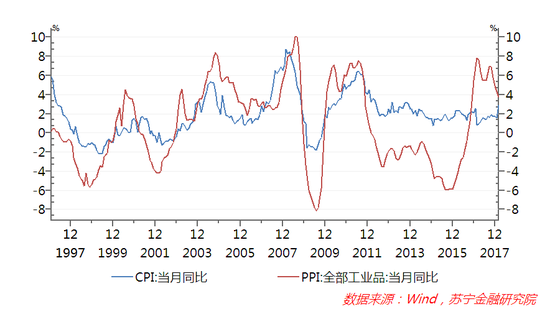

第二,今年通脹壓力可能會超出市場預期。儘管過去幾年我國物價水準長期低迷,但通脹目標仍是央行貨幣政策首要目標。政府工作報告確立的今年CPI預期目標是3%,2月份CPI同比漲幅已達到2.9%,雖然這其中有季節性因素,但仍然不能否認今年可能面臨的全球通脹中樞上移、前期PPI高增對後期CPI的傳遞效應(見下圖)、醫療等服務性消費價格上漲壓力較大等通脹源頭。由此,通脹因素也可能助推央行上調基準利率。

第三,企業盈利增長能夠承受基準利率上調的壓力。2017年以來,不同行業數據表明,企業盈利能力已顯著改善。以工業企業盈利狀況為例,2017年,工業企業盈利連續保持20%以上的同比增長,企業財務費用增幅也有所回升,但上升的幅度明顯低於利潤增速(見下圖)。從以大型互聯網企業為代表的服務業公司的盈利數據看,利潤上升是較為普遍的現象,能夠承受一定幅度的加息壓力,加之此前央行遲遲未上調基準利率的最大擔憂——地方債務風險,近年來因債務置換計劃和地方財政“開前門、堵後門”等政策而得到有效管控,地方債務利息負擔明顯下降,具有承受基準利率小幅上升的能力。

第四,全球貨幣政策同步收緊趨勢正在來臨。3月21日,美聯儲完成了今年第一次加息,而鮑威爾在不久前的國會證詞中表達了其對漸進加息的偏好,並提到2018年加息3-4次的可能,節奏快於2017年。在美聯儲加息縮表政策的引導下,加拿大、英國已領先一步跟隨美聯儲加息,墨西哥、巴西、俄羅斯早已進入加息周期,韓國也進入加息通道。近日,日本央行行長明確表示,日本加息行動不再取決於通脹水準是否達到2%的目標,可見日本加息可能會早於預期。德拉吉最近也表達了對歐元區通脹的信心,預計今年年末歐洲央行將完全退出終止QE政策,緊隨其後就是2019年二季度提高基準利率。

雖然中國貨幣政策的主要依據是國內經濟和金融形勢,但貨幣政策的國際協調仍是一個關鍵問題。中國與全球貨幣政策分化將對中美利差與人民幣匯率波動產生直接影響,基於國內經濟金融形勢,同時順應全球貨幣政策正常化大勢,可能是一個更好的選擇。

基準利率調整滯後的弊端已經顯現

自2015年10月以後,央行沒有對基準利率進行過調整,可能是基於三方面考量:

一是利率市場化基本完成後,市場利率彈性增加,金融機構調整存貸款實際利率的自主性更強;

二是通過調整公開市場利率,更能實現資金市場和流動性微調目標,有助於更好地實施穩健的貨幣政策;

三是2015-2017年中國經濟下行壓力較大,不適合提高基準利率,同時不可否認中國經濟也保持了足夠的韌性,降低基準利率必要性並不十分迫切。

然而,我國金融體系基準利率仍然是存貸款基準利率,金融機構特別是商業銀行資產負債業務都是圍繞存貸款基準利率給予一定幅度的上下浮動。在前述國內國際環境下,如果存貸款基準利率長期保持不變,其負面影響或弊端將逐步顯現。

首先,存貸款基準利率明顯偏離資金市場利率。過去一年多來,在穩健中性貨幣政策和金融強監管影響下,各種資金市場利率都出現了大幅攀升,以10年期國債、國開債為代表的長期利率,先後都突破了4%和5%的關口,並持續保持在高位水準上,一年期銀行同業SHIBOR利率和銀行理財產品收益率也都創下近年來新高,上升壓力猶在。從歷史數據看,2015年之前存款基準利率與資金市場各類利率的波動基本是同步的,但是在當前各類資金市場利率常態化回升後,存款基準利率水準卻嚴重脫離了整個資金市場環境的變化(見下圖),及時調整的必要性凸顯。

其次,存貸款基準利率調整滯後,既不利於金融體系去杠杆,也不利於金融機構更好地服務實體經濟。具體來說,至少有三方面弊端:

第一,對於銀行存款(負債)業務來說,低基準利率束縛了銀行表記憶體款利率的調整,造成商業銀行長期依賴於表外理財、通道業務來吸收存款,2017年下半年以來銀行結構性存款業務急劇擴張,存款利率調整滯後是其中的主要因素。

第二,對於銀行貸款業務而言,貸款基準利率不能及時調整,將使得商業銀行無法基於當前負債成本開展長期貸款業務,貸款利率大範圍上浮將可能使有貸款意願的實體企業擔心未來基準利率上浮而減少需求,加大新增貸款者的長期利息負擔。

第三,不利於降低企業部門的杠杆率。利率調整滯後,既可能給僵屍企業、地方融資平台造成長期低利率的錯覺,長期佔用稀缺信貸資源,同時還使得有提前還款意願的企業推遲還貸,從兩方面增加企業部門去杠杆的難度。

基準利率上調將給購房人帶來長期利好

2018年房地產調控的整體方向不會改變,但差異化調控、政策的微調將持續。然而,從實際情況看,商業銀行個人抵押貸款政策並沒有實現中央多次強調的“支持居民自住購房需求”的目標,特別是首套房抵押貸款利率,不但沒有相應的利率折扣,還出現了普遍的上浮,加大了自住購房者的長期債務風險。

造成這一與政策目標相違背現象的根源在於:貸款基準利率調整滯後造成貸款基準利率過低,商業銀行不得不對首套房(自住)購房者也采取利率上浮策略,以維持自身財務可持續。換言之,如果貸款基準利率能得到及時調整,即便短期內貸款利率仍將上升,但商業銀行卻能給予自住購房者一定的利率折扣,從而有利於緩解購房者的長期債務負擔。

還有一點值得注意——基準利率長期保持在低水準,偏離了整個資金市場和理財市場的收益率,這將使早期已獲得利率折扣的購房者推遲提前還款意願,一定程度上鼓勵了早期購房者的套利行為,這與銀監會提出的“抑製居民杠杆率”的政策目標也不相符。

可以預見,如果貸款基準利率及時調整,商業銀行支持首套房貸款的利率折扣現象將可能再次出現。

綜合來看,存貸款基準利率長期保持在歷史低位,既偏離了整個資金市場的供求環境的變化,也與國內和全球貨幣政策轉向的大趨勢不相符,並造成了一系列弊端和問題。

由此,央行後期小幅上調存貸款基準利率或將成為大概率事件,與此同時,央行還將在流動性供應、公開市場操作等方面,對衝基準利率上調對實體經濟融資成本帶來的影響。

(本文作者介紹:蘇寧金融研究院巨集觀經濟研究中心中心主任、高級研究員。)