圖片來源@視覺中國

文|董毅智

克林頓的“高速公路”

這裡的克林頓並不是那個敗給川建國的希拉裡·克林頓,而是曾經深陷白宮女實習生萊溫斯基醜聞,被美國共和黨趁機會抓住小辮子的比爾·克林頓,把克林頓扣上刑事偽證罪的大帽子,對他提出了彈劾。

很明顯,共和黨由於對克林頓的憎惡采取偏激的立場,把小事化大;共和黨的眾議院議長紐特·金裡奇把此事件提升至憲法層面,但他其後亦他們的行為沒有被選民認同;1998年期中選舉原應有所斬獲的共和黨遭受小敗,自1822年以來,過去成功連任的總統通常在任期第六年的期中選舉中,其所屬政黨遭遇挫敗及喪失議席,但這次卻是例外。

但克林頓也承認是咎由自取,按照他自己在回憶錄中的說法,是他“給了政敵們一把刀子,而他們把刀子刺進了他的心髒”。

克林頓成為美國歷史上第二位被彈劾的總統,但是最終沒有被定罪,而這也是預計之中。因為按照美國憲法規定,在眾議院提出並通過對總統的彈劾定罪及指控後,控罪後在參議院進行審判,由美國最高法院首席大法官威廉·藍奎斯特擔任審判長,全部參議員作為陪審團,眾議院則派出十五名眾議員擔任檢察官。

根據憲法,必須有2/3參議員(67票)投讚成票,控罪才能成立。結果所有民主黨參議員及部分共和黨參議員皆投反對票,投讚成票的參議員甚至沒有過半數(包括有部分共和黨參議員投下反對票);總統的控罪不成立。整個事件才終於落幕。

情場失意的克林頓在搞經濟上確是一個高手,《富比士》雜誌曾經就二戰後各位總統在任時期經濟工作上的表現列出了自己的一份排行榜,結果克林頓技壓群雄,成為最能搞經濟的總統。

《富比士》在解釋為什麽將克林頓評為最佳經濟表現總統時指出,在克林頓入主白宮的8年內(1993年到2001年),在克林頓總統執政的 8 年間,即 1993 年至 2000 年,美國經濟的表現更加出色。

這一時期美國的 GDP 平均增速為 4.6%、平均失業率為 5%,而平均通貨膨脹率僅為 2.6%。而且在他的任期內,美國就業形勢一片大好,新增加的就業機會遠遠多於除卡特之外的任何一位二戰後的美國總統。

而“比爾.克林頓”的高速計劃,確切的說是信息高速公路計劃才是其超越美國歷任總統的核心競爭力。

1993年9月,克林頓就任美國總統後不久,便正式推出跨世紀的“國家信息基礎設施”工程計劃。該計劃在世界範圍內產生了極為廣泛的影響,同時,也造就了美國信息經濟日後的輝煌。

“國家信息基礎設施”的英文全稱是National Information Infrastracture,簡稱NII。人們將其通俗地稱為“信息高速公路”戰略,借助這條高速路,美國信息經濟走在了世界各國的前面。

克林頓政府頒布的“信息高速公路”戰略,計劃投資4000億美元,用20年時間,逐步將電信光纜鋪設到所有家庭用戶;1994年,美國政府提出建設全球信息基礎設施的倡議,旨在通過衛星通訊和電信光纜連通全球信息網絡,形成信息共享的競爭機制,全面推動世界經濟的持續發展。

“信息高速公路”是一個前所未有的電子通訊網絡,四通八達,將每個人都連在一起,並可提供你能想象得出的任何電子通信,其目的是:提供遠距離的銀行業務、教學、購物、納稅、聊天、遊戲、電視會議、點播電影、醫療診斷……

納斯達克的“高速發展”

1971年2月8日,全美證券交易商協會自動報價系統即納斯達克(NASDAQ)開始正式運作,該系統提供同步報價,提供授權的股票做市商,使得身處任何地方的參與者都可以足不出戶通過電話進行交易,為場外的經紀商和交易商提供了一種方便交易的方式。

納斯達克採用了剛剛興起的計算機技術,把500多個做市商的交易終端和位於康涅狄格州的數據中心連接起來,形成一個數據交換網絡,並從OTC市場中挑選出2500多家規模、業績和成長性都名列前茅的股票,規定做市商把這些精選出的股票報價列示於該系統,供投資者參考。同時還制定了納斯達克指數,基準點為100。

不過,剛成立的納斯達克還算不上一家真正的交易所,它沒有紐交所那樣的交易大廳,所有交易都通過自動報價系統完成,甚至沒有任何的掛牌標準。但是納斯達克仍然意義重大,它規範了美國混亂的場外市場,更重要的是,為新興的創業公司提供了融資渠道。

1975年納斯達克建立了自己的上市標準, 並要求所有在此上市的公司遵照執行。

1980年納斯達克開始公開展示市場的最佳招標與投標價, 從而大大縮小了兩者差額。

1982年納斯達克上市公司中的一批頂尖公司, 又組成了對上市條件要求更高的納斯達克全美市場體系(N asdaq N ationalM arket) , 同時該體系也為投資者提供了更為廣泛和詳盡的信息。

1983年它引入計算機自動交割系統, 並首先運用於全美市場體系的股票交易。1984年它開始引入小額訂單交割系統(SO ESsm ) , 並因此提高了交易效率, 擴大了交易容量。

1990年全美證券商協會創立“場外交易公告牌”(O TC Bu lletin Board) 服務業務, 為投資者提供那些未在納斯達克上市的公司股票的信息和買賣途徑。同年, 納斯達克正式更名為納斯達克股票市場, 與紐約證券市場和全美證券市場並立為美國三大證券市場。

而這期間更多是科技企業在該市場脫穎而出,在成立之初,納斯達克定位於專門為那些尚不具備條件在紐約證券交易所上市的中小企業股票提供場外交易服務的市場,只要有人想,就可以在納斯達克上交易,比如脫胎於仙童公司的Intel和AMD先後登陸納斯達克(1971年10月和1972年9月)。

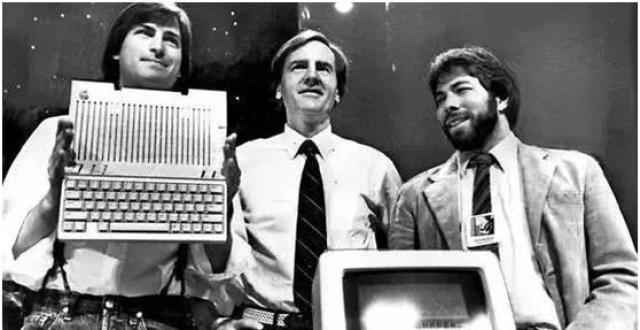

1980年,納斯達克迎來一位重要成員——民用計算機的先驅者蘋果公司,蘋果公司於當年12月12日在納斯達克上市,並發行460萬股股票,收盤時股價29美元,成就了包括賈伯斯在內的4為億萬富翁。從此以後,無數的財富神話在納斯達克創造。

1986年3月13日,微軟在納斯達克掛牌上市。首日收盤價為27.75美元/股,蓋茨持股比例為45%,身家超過2億美元。而在短短九年之後,蓋茨就已成為全球首富,並連續佔據這一頭銜長達十幾年。

納斯達克股票市場還製訂納斯達克綜合指數(N asdaq Com po site Index)。該指數涵蓋了其所有上市公司, 並以各隻股票的市值大小為權數, 按其最新的出售價與股票數額進行加權, 計算出該指數的具體值。納斯達克綜合指數於1971年2月8日首次公布, 當時為100點。1997年12月31日其收盤為1 570點, 1998年12月31日收盤為2 192點。

在納斯達克綜合指數下, 還設有8個特定產業指數,包括銀行、生物技術、電子計算機、金融、工業、保險、通訊和交通。此外, 它還製訂有納斯達克100指數, 其構成為該市場內100家最大的上市公司的股票。

1998年底, 納斯達克上市公司按產業劃分構成如下: 製造業的公司佔上市公司總數的27.5% ,金融保險和房地產佔20% , 零售與批發佔11.2% ,計算機編程和數據處理佔10.6% , 服務業佔10.5% , 交通和通訊佔7% , 製藥與生物技術佔5.6% , 計算機和辦公設備佔3.3%。

而隨著克林頓的信息高速公路的狂飆,納斯達克發展也走上了高速路。

互聯網的高速泡沫

1996年,對大部分美國的上市公司而言,一個公開的網站已成為必需品。初期人們只看見互聯網具有免費出版及即時世界性信息等特性,但逐漸人們開始適應網上的雙向通信,並打開以互聯網為介質的直接商務(電子商務)及全球性的即時組群通信。這些概念迷住不少年輕人才,他們認為這種以互聯網為基礎的新商業模式將會興起,並期望成為首批以新模式賺到錢的人。

這種可以低價在短時間接觸世界各地數以百萬計人士、向他們銷售及通信的技術,令傳統商業信條包括廣告業、郵購銷售、顧客關係管理等因而改變。互聯網成為一種新的最佳介質,它可以即時把買家與賣家、宣傳商與顧客以低成本聯繫起來。互聯網帶來各種在數年前仍然不可能的新商業模式,並引來風險基金的投資。

網景公司成立於 1994年4月,同年10月推出了 Mosaic 瀏覽器Netscape 0.9 Beta 版本。雖然這只是一個試用版,但仍然大獲成功,成為當時最熱門的互聯網瀏覽器。1995年8月,網景公司在納斯達克市場以每股28美元的價格發行 500萬股。掛牌首日,公司股價以每股52美元報收,上漲 86%,而當天最高價達到每股71美元,漲幅達154%。公司創建者吉姆·克拉克在第12個交易日後的淨財富為5.65億美元。此時距離公司成立還不足一年半的時間。

網景公司股價的驚人表現掀起了美國20世紀90年代後半期的風險投資熱潮。1999年,美國風險投資金額達到549億美元,較1995年的80億美元增長了近7倍。2000年的風險投資金額達到1050億美元,較上一年又翻了近1番。

“自網景上市以來,世界就不再相同。”《紐約時報》專欄作家托馬斯·弗裡德曼寫道。當時微軟是世界市值最高的公司,網景被比作“互聯網領域的微軟”,安德森本人被人稱為“下一個比爾·蓋茨”。無論是財富創造還是媒體關注度,網景集萬千寵愛於一身。《華爾街日報》在評論中寫道:“美國通用動力公司花了43年才使市值達到27億美元,而網景只花了1分鐘。”

1999 年 5 月前上市的部分個股中,Healtheon、eBay 的年化回報 率達到了 30 多倍。亞馬遜公司與 1997 年 5 月 15 日上市,首日年化回報率是由公司上市交易後第一周的收盤價計算出來的。 14 收盤價為每股 1.96 美元,經過泡沫膨脹期後,1999 年 12 月 10 日收盤價為每股 111.94 美元,漲幅近 58 倍。

1990年2月思科公司在納斯達克掛牌上市,每股發行價18美元。交易第一天的收市價是22.375美元。從此思科公司的股票便一路猛升,10年裡共拆股9次,原來的每一股已變成了現在的288股。思科公司的股票在去年3月底最高曾達到每股82美元,折合拆股前的股價是每股23600多美元!當時思科公司一度憑著不斷上升的股價在市值上超過微軟而一躍成為全球市值最高的公司,其市值曾高達近6000億美元。

1999 年,有風險資本支持的互聯網司 IPO 數量達到 171 家,較 1995 年增長了 1 倍多。在美國上市的457家公司中,有308家來自科技行業。市值排名前十的公司中,科技公司佔了6個。

納斯達克綜合指數(NASDAQComposite Index,以下簡稱“納綜指”)更是從1998 年 10 月 8 日的1419 點上漲至 2000 年 3 月 10 日的 5049 點,漲幅達 256%,其中亞馬遜(Amazon)、eBay 等熱門股上漲了數十倍。同期,美國標準普爾 500 綜合指數(S&P 500 Composite Index)和道瓊斯綜合 65股平均指數(Dow Jones Composite 65 Stock Average)僅分別上漲了 45%和 14%。.

2000 年 1 月起,原本被追捧的互聯網股票突然被大量拋售,並最終引發了整個納斯達克市場的崩潰。納綜指在2000 年 3 月 10 日觸頂後回調,2001 年 9 月 21 日跌至 1423 點,跌幅達 72%。2002 年 10 月 9 日,納綜指報收 1114 點,較歷史高點下跌了近 78%。這期間,虧損、退市、甚至破產的上市公司不勝枚舉。

2000年3月10日,科技股價走上頂峰,也是當年納斯達克的歷史最高峰。一家投資機構在美國《巴倫周刊》中發表了一篇《Burning Up》的文章,調研了207家互聯網公司,預估51家網絡公司現金流面臨枯竭,以當時的燒錢速度計算,幾乎所有的公司都撐不過12個月,亞馬遜也不例外。

從1993年,“信息高速公路”成為振興美國的國家戰略,美國互聯網行業迎來高速發展。而美國的互聯網從泡沫形成、溢出到破滅,僅用了八年的時間。其中的原因何在?

第一,互聯網模式創新不足導致了泡沫的商業基礎滅失。

泡沫形成期伴隨著新興商業模式。1994年到1996年間,互聯網基建、互聯網工具軟體及門戶網站等三類新型模式獲得市場認可,之後該模式大量被複製,直到觸及用戶規模瓶頸。沒有創新模式的承載,美國互聯網發展進入“低谷”。

第二,規模估值模型催生了短視商業策略。

1997年到2000年,泡沫溢出期伴隨著資本大量湧入。為了解決互聯網企業持續虧損的估值難題,互聯網女王瑪麗·米克爾順應這種商業模式提出:不看未來貼現價值,看用戶規模,這加劇了互聯網初創企業走上了“燒錢補貼獲客”的道路。

第三,資本市場短期牟利,互聯網初創企業“虛胖”。

矽谷風投與華爾街資本為了短期收益最大化,謀求企業快速上市,高價交易。1995年到2000年,平均每年200家互聯網企業在美國上市。截至2000年初,其平均市盈率達到220倍。泡沫破滅後,其中50%破產或者被收購,72%的企業股價低於收盤價。

第四,互聯網行業風險與經濟周期風險疊加,加劇隱患。

2001年“互聯網泡沫”破滅,直接導致美國經濟陷入衰退。為了復甦經濟,美國政府減稅、促進房地產發展;美聯儲實行寬鬆貨幣政策,推高房價,帶來的間接後果是,在2007年引爆次貸危機席卷全球。危機後果延續多年,並且成為下一場危機的導火索。

泡沫破滅眾生相

金德爾伯格在為《新帕爾格雷夫貨幣金融大辭典》撰寫“泡沫(Bubble)”詞條時這麽描述:“一種或一系列資產在一個連續過程中陡然漲價,開始的價格上升會使人們產生還要漲價的預期,於是又吸引了新的買主——這些人一般只是想通過買賣謀取利潤,而對這些資產本身的使用和產生盈利的能力不感興趣。”

有效市場理論的信奉者否認泡沫的存在,認為如果資產價格與內在價值不一致,理性投資者會通過無風險套利行為驅動資產價格回落到其內在價值。現實中,由於人的認知存在局限,市場會出現過度樂觀、過度自信與羊群效應,產生偏離基本面的非理性繁榮。

1999年曾有分析師分析,五年內整個納斯達克股票交易市場所有上市公司的市場價值才首次超過一兆美元。現在,有分析家預測說,僅僅Cisco系統公司這家在股票納斯達克交易市場上市的企業,其市場價值就有可能超過一兆美元。一份最近剛剛發表的研究報告指出,Cisco統公司的市場價值將在2002年年底之前超過一兆美元。 當然這都成為了幻象,2000年其股價從80美元下跌到13美元左右,下跌幅度達到84%。

亞馬遜股價從100美元跌到6美元,甚至有分析師預言它會倒閉。2004年,亞馬遜以7500萬美元全資收購卓越網,正式進軍中國。2006年,亞馬遜推出AWS服務,幫助其他公司利用亞馬遜數據中心的設備去運行網絡應用。如今在雲計算領域,亞馬遜又把谷歌、微軟等競爭對手甩在後面。

2007年,亞馬遜設計並開始銷售第一代Kindle。2012年,亞馬遜宣布以7.75億美元現金收購美國機器人製造商Kiva,亞馬遜在人工智能方面同樣不甘人後。2019年7月11日,美股10000億美元市值公司達到兩家,亞馬遜現漲0.76%,市值重返10000億美元上方,僅次於微軟。

在1999年,兩名名叫拉裡·佩奇(Larry Page)和塞吉·布林(Sergey Brin)的史丹佛大學學生找上Excite@Home,想把他們自己創立的一家名叫谷歌(Google)的公司出售。佩奇和布林一開始開價100萬美元出售谷歌,但是遭到Excite拒絕。後來佩奇將出售價格降到75萬美元,再次遭到拒絕。

僅僅兩年之後的2001年9月,Excite@Home由於現金流不繼,向舊金山當地法院申請破產保護,並開始公開拍賣公司剩下的資產。這家公司在“鼎盛”時期的市值高達350億美元。而到了2001年破產時,其拍賣的資產總額僅為3.5億美元,是兩年前的1%。

老虎基金的創始人羅布森這樣資深的投資者,也因為覺得看不到泡沫的盡頭,而在互聯網泡沫崩盤之前不久,決定解散自己擁有傳奇業績的基金。

而納斯達克,經過十五年的漫長髮展,終於於2015年5月,納斯達克指數再次突破5,000點。這一次的突破,距離上一次納斯達克達到5,000點的高峰的時候,已經過去了15年之久。

而越來越多的中國企業在納斯達克上市,也成為了這十五年來的常態,儘管今年美國的IPO舞台已經算是擁擠了,但是納斯達克估計還會有更多中國企業要擠進來,大家都試圖抓住美國歷史上最長牛市提供的難得機會。

今年迄今為止,已經有12家來自亞太地區的公司在納斯達克掛牌上市,其中較著名者有富途和老虎證券(TIGR)等。這些公司總計上市融資7.77億美元,而截至5月3日,納斯達克市場今年總計進行IPO交易53筆,融資96億美元。

納斯達克亞太區主席麥柯奕(Bob McCooey)對CNBC介紹道:“看上去,美國今年將迎來超過40筆中國IPO。這也就意味著,2019年將成為創紀錄的強勢年頭。”“

不過,納斯達克想要更多獲得來自中國的生意,也有一些因素值得他們警惕,比如美國股市未來是否還能繼續強勢,比如中國股市的走強,以及上海市場對科技板塊的日益重視等。

從2018年11月5日到2019年7月22日,從宣布設立科創板並試點注冊製到科創板正式開市,共歷時260天。

在科創板上市的首批25家企業在掛牌前共募得370億元人民幣,首日收盤價較發行價上漲84%至400%不等,平均漲幅為140%。

在科創板開市首日掛牌上市的公司中,芯片製造商安集科技(Anji)和瀾起科技(Montage Technology)的漲幅一度高達520%和285%。在25隻股票中,有4隻收盤上漲逾200%,有16隻收盤上漲逾100%。

道瓊斯公司創始人共同創造出道氏理論的威廉·彼得·漢密爾頓說過這樣一句話:“無論自覺還是不自覺,市場價格的變化不僅反映過去,還反映未來。將要發生的事情投下它們的影子,照在紐約證券交易所。”