文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 李湛

監管趨嚴對第三方支付行業影響深遠,直接改變了其直連的清算結構、監管方式、盈利模式和未來發展方向。

2017年8月,央行支付結算司印發《關於將非銀行支付機構網絡支付業務由直連模式遷移至網聯平台處理的通知》,明確要求“自2018年6月30日起,支付機構受理的涉及銀行账戶的網絡支付業務全部通過網聯平台處理”,加上近幾年監管部門對第三方支付客戶備付金和清算持牌的限制,直接改變了當前第三方支付行業的直連結構、監管方式、盈利模式和未來發展方向,也為第三方支付行業的健康、有序、規範和可持續發展奠定基礎。

第三方支付①(互聯網和移動支付)通過數字技術解決了交易過程中的交易主體間的信任問題,利用在不同銀行創建的中間账戶實現大量資金的軋壓,相較於第一方支付(貨幣,大額不便攜帶)和第二方支付(銀行,直接對接客戶清算周期長、效率低)的不足,具有便捷性、高效性、規模性、低成本等特點,並且第三方支付擁有豐富的場景應用式創新,已被廣泛使用。目前,中國的第三方支付已處於國際領先水準,但是,在第三方支付行業高速發展的同時,也出現了諸多亂象(非法套現、洗錢、沉澱資金非法挪用、詐騙等)、積累了一定風險,在監管層高度重視金融穩定、防範系統性風險的背景下,第三方支付正面臨行業發展的十字路口,需要重新審視、思考第三方支付的定位、商業模式和可持續發展問題。

順應互聯網經濟發展,擁有強烈的市場供求基礎

中國首家第三方支付公司成立於1999年(首信支付),但第三方支付行業在2013年以後才開始正式進入大眾視野、受到廣泛關注。第三方支付的爆發式增長與中國互聯網經濟的快速發展密不可分,其是互聯網經濟的重要基礎設施之一,主要應用場景包括電子商務、紅包、生活性繳費、共享單車、外賣、線下門市支付等。如圖1所示,中國第三方綜合支付交易規模由2013年的17.75兆元增至2017年的160.35兆元,年均增長率高達73.37%,2018年第一季度的第三方綜合支付交易規模已達51.24兆(佔非現金支付規模②的5.5%),粗略估算2018年第三方綜合支付交易規模應該不會低於200兆元。特別地,中國的第三方移動支付在國際市場上已經處於世界前列,根據艾瑞谘詢統計,2017年,微信支付(46兆元)和支付寶(63兆元)交易規模分別是PayPal(2.8兆元)的16.4倍和22.5倍。

數據來源:Analysys易觀。

數據來源:Analysys易觀。

圖1 2013年-2018年第一季度中國第三方綜合支付交易規模

第三方支付高速增長的原因可以從供給和需求兩個維度進行詮釋:從供給方來看,第三方支付機構擁有足夠的內生動力擴大規模,同時大批新進入者想要湧入該行業、競爭激烈。一是第三方支付的商業模式已被證明具有高度可行性;二是在網聯出現之前,除去業界默認的721③(直連模式可繞開銀聯清算)交易傭金分配格局外還有沉澱資金所帶來的豐厚利息收益;三是第三方支付可以收集大量交易用戶的行為特徵數據,在大數據重要性不斷增加的互聯網經濟時代背景下,金融科技公司都在爭搶這一蛋糕。由於央行在2016年8月宣布不再簽發新的第三方支付牌照,導致市場上第三方支付牌照一度炒出天價,市場傳言,一張包含5項業務的第三方支付牌照,最高可達30億元④。

從需求方來看,第三方支付正在成為普通居民的一種生活方式,並且不斷深度融入到出行、購物、餐飲、社交、繳費、租賃、醫美、3C等各個領域。一方面,移動設備的高度普及化推動了移動支付的進一步發展,交易主體只需要一部手機就可以滿足日常的支付需求,省去了攜帶紙幣、硬幣的不便。根據美國Zenith研究報告顯示,2018年中國的智能手機用戶數量將達到13億人⑤,幾乎是人均一台手機。另一方面,商戶對第三方支付的需求也在不斷增加,二維碼支付的應用大幅度降低了商戶的固定成本,特別是個體戶、小微企業等,免去了購買POS機的支出。

寡頭壟斷格局明顯,行業亂象叢生

如圖2所示,第三方支付市場呈現典型的寡頭壟斷格局,2018年第一季度,支付寶(45.58%)、微信支付(29.47%)、銀聯商務(11.82%)和快錢(6.71%)4家支付機構共佔市場總份額的93.58%,其中,僅支付寶和微信支付2家的市場份額佔比就高達75.05%。支付寶和微信支付的支付服務基本以2C(面向消費者端)為主,支付寶主要是依托其電商平台場景,而微信支付則主要是依托其微信社交場景,兩者在原有較為穩定的市場份額基礎上,近年來諸多業務都存在同質化發展趨勢,比如線下消費市場、線上理財、共享單車、房屋租賃、生活繳費、消費貸等,並且通過補貼的方式搶佔市場份額。

數據來源:Analysys易觀。

數據來源:Analysys易觀。

圖2 2018年第一季度中國第三方綜合支付市場份額分布(%)

另外,根據央行公布的最新數據顯示,目前持證支付機構只有238家,相較於2011年5月至今發牌總數,減少了33家,這也意味著除去支付寶、微信支付、銀聯商務和快錢4家支付機構,剩下的234家支付機構需要競爭僅剩6.42%的市場份額。可以預見,未來在相當長的時間內,第三方支付還會是以寡頭壟斷格局為主,同時,行業並購重組速度會進一步加快。

由於第三方支付在2013年以前相較於銀行卡支付而言,市場規模較小、使用人數有限,當局對其監管長期處於缺位狀態,滋生了許多行業亂象,比如非法套現、洗錢、沉澱資金非法挪用、詐騙等。這些亂象暴露了第三方支付存在的漏洞,以及需要改進的方向。具體而言,亂象的根源主要基於以下四類漏洞:第一,第三方支付與銀行直連的方式,使得客戶的轉账資訊滯留在第三方支付內部,央行無法直接監管資金的來源和去向。第二,由於轉账雙方可能存在資金交割的時間差,特別是電商平台(消費者支付貨款與到貨、收貨之間存在多天的時間差),加上第三方支付具有極強的規模效應,導致第三方支付機構的账戶上會留存大量的沉澱資金,即客戶備付金。第三,利用第三方支付POS機進行虛假交易、二清或多清等。第四,由於第三方支付留存了大量交易雙方的账戶資訊,不法份子可以通過技術漏洞獲取客戶账戶資訊。

第三方支付行業的亂象,主要會引發以下四點風險:第一,由於第三方支付涉及主體較廣,包括系統重要性金融機構、清算結算機構、大量普通居民和部門等,風險具有傳染性、疊加性,會導致一定的系統性風險;第二,非法洗錢風險,第三方支付的直連模式以及第三方支付POS機偽造虛擬交易資訊都存在非法洗錢風險;第三,備付金挪用風險,第三方支付的沉澱資金以及第三方支付POS二清或多清存在支付機構非法挪用資金或者卷款跑路的風險;第四,技術漏洞導致的套碼(違規套用低費率行業的商戶類別碼)、切機(把其他收單機構的商戶變更為自己的商戶)、詐騙(比如二維碼支付、數據販賣、手機木馬等都會導致資訊泄露,被不法分子利用)風險。

監管趨嚴,行業現有商業模式面臨挑戰

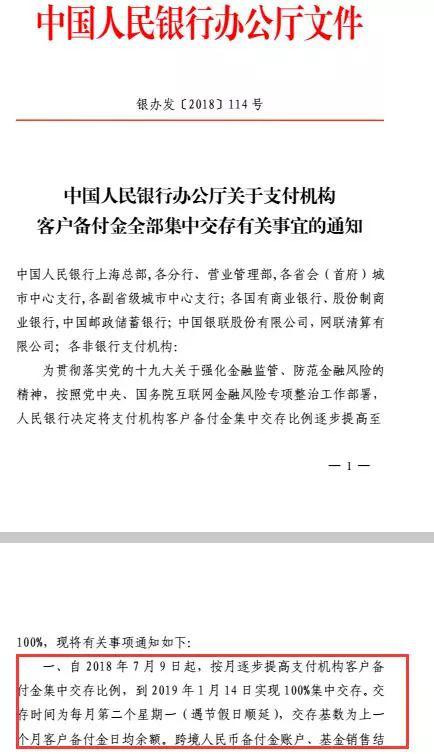

表1整理了監管部門針對第三方支付的有關法律法規,主要有三個特點:第一,當局對第三方支付的監管起步較晚,2010年6月(較1999年第1家支付機構成立間隔11年)才規定第三支付機構需持牌經營,2011年5月才發放了27張首批支付牌照。第二,當局對第三方支付的監管,自2015年年底以來呈現越來越嚴格的趨勢,這與互聯網金融行業整頓的時間基本一致。第三方支付作為互聯網金融的重要組成部分,在互聯網金融亂象引起高層重視之時,被加強監管也在所難免。第三,從第三方支付的監管邏輯來看,當局的監管措施主要有兩條主線,一是通過清算持牌+存款備付金管理+網聯,徹底切斷第三方支付與銀行的直連清算模式,加強對資金流向的控制;二是通過對第三方支付账戶交易金額、條碼、創新業務等的限制,提高第三支付的安全性並引導第三方支付向小額普惠轉型。

資料來源:根據公開資料整理。

監管趨嚴對第三方支付行業影響深遠,直接改變了其直連的清算結構、監管方式、盈利模式和未來發展方向。清算結構方面,網聯+存款備付金100%集中交存+清算持牌,使得第三方支付機構回歸支付中介本質,其隻負責向用戶和商戶提供支付服務。監管模式方面,央行可以通過監管網聯(見圖3),直接掌握每一筆交易資金的來源去向,極大增加了資金流向的透明性,降低了洗錢和資金挪用、跑路的風險。盈利模式方面,第三方支付的收入來源主要有存款備付金利息、交易傭金、技術服務費和接入費用,直連模式後,存款備付金利息收入將不複存在,加上銀行對第三方支付機構的每筆在銀行账戶的轉账均需收費,特別是接入網聯後大型第三方支付機構與銀行的議價優勢消失,第三方支付機構的利潤太空承壓。未來發展方向方面,監管對第三方支付账戶交易金額的限制導致第三方支付未來應該是以小額普惠為主,特別是移動終端的普及化,決定了第三方支付在小額高頻場景中具有相當的比較優勢。

資料來源:根據公開資料整理。

圖3 不同模式下用戶甲從A銀行向B銀行轉账的流程

趨勢展望:從單一到多元服務的轉型

雖然第三方支付的強監管對其原有的商業模式造成衝擊,但是,更加規範的行業發展環境有利於引導第三方支付機構專注本職業務,促進行業的可持續性發展。展望未來,第三方支付或有以下四個方面的發展趨勢:

第一,未來獨立的第三方支付機構可能越來越難以存活,多數第三方支付大概率會從單一的支付功能向提供多元服務的平台轉型。隨著互聯網經濟不斷深入發展,第三方支付已被賦予了一定流量入口的身份,第三方支付平台類似於繁華街市的門面,不缺客戶光臨。通過第三方支付平台接入網上理財、保險、消費貸、餐飲、計程車、租賃等接口,有利於在第三方支付平台上形成一個閉環的生態圈。一方面,多元化的服務平台可以提高用戶的黏性,第三方支付的規模效應會自我加強這種黏性。另一方面,第三方支付平台可向需引流接口收取引流費用,引流越多,收入越高,這或許會成為第三方支付機構的重要收入來源之一。

第二,支付寶、微信支付的雙寡頭壟斷格局或將在長時間內難以被撼動,第三方支付行業的並購重組將會加速。支付寶以電商平台為基礎,微信支付以社交轉账為基礎,兩者各自擁有固定的市場份額,並且近幾年,支付寶和微信支付都在加大補貼力度爭奪線下門市支付市場,打造多元化服務平台,具有絕對的規模效應優勢,其他中小第三方支付機構難以與支付寶、微信支付兩家巨頭競爭。考慮到央行自2016年已不再簽發新的支付牌照,並且當局對持牌機構的監管處罰力度加強,截至今年7月,已吊銷33張支付牌照,未來第三方支付行業的並購重組將會加速,多數現有支付機構或將退出該市場。

第三,2C(面向消費者端)市場需求已趨飽和,2B(面向企業端)市場仍有深耕機會。Analysys易觀的數據顯示,2018年第一季度,支付寶(53.76%)和微信支付(38.95%)共佔第三方移動支付交易份額的92.71%,支付寶和微信支付基本已經佔領了2C的絕大部分市場份額,其他支付機構難有機會。但2B市場需求並未被充分開發,中小支付機構可以考慮深耕2B市場、提供定製化服務,可能會有一定的發展太空。比如,通過將第三方支付與企業供應鏈數據相結合,提高企業的運營管理效率。

第四,未來第三方支付的海外市場有望得到進一步發展。據國家旅遊局數據顯示,2017年中國出境旅遊已達1.3億人,海外旅遊支付需求可能是下一個藍海。據統計⑥,截至2017年,支付寶已接入36個國家,微信支付已接入19個國家。未來可能會有更多第三方支付機構布局海外市場,一方面,海外市場的利潤可能更為豐厚,因為國內市場由於充分競爭、利潤太空有限;另一方面,支付機構可能會在發展海外業務的同時發現更多機會,部分國家的金融科技普及程度較低,可以搶佔先機。

注解①:雖然學界對第三方支付的定義存在爭議,本文將第三方支付定義為與各大銀行簽約的、有線上技術支持的、作為連接收款人和付款人的中介所提供的相關支付服務,包括網絡支付、銀行卡收單、預付卡等其他央行批準的服務。

注解②:根據央行公布的《2018年第一季度支付體系運行總體情況》報告,2018年第一季度非現金支付金額為930.6兆元。

注解③:交易傭金髮夾行拿走7成,收單機構拿走2成,銀聯拿走1成。第三方支付機構屬於收單機構。

注解④:參見《第三方支付牌照,身價兩年翻了2番,為什麽可以這麽貴?》。

注解⑤:參見《2018年:中國智能手機用戶數量將達13億人次》。

注解⑥:參見裴培,《第三方移動支付:市場規模達到120兆,還有哪些新玩法、新看點?》,2018年3月6日。

(本文作者介紹:中山證券研究所首席經濟學家、研究所所長)