中新經緯客戶端8月31日電 (董文博)8月30日晚間,農業銀行2019年中報數據公布,至此,國有五大行上半年業績全部亮相。

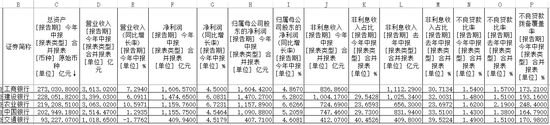

數據顯示,上半年,五大行共計實現營業收入15224.78億元,歸屬於母公司股東的淨利潤(下同)6003.63億元,日賺約33.17億元。

工商銀行日賺近10億元

整體來看,上半年五大行經營較為穩健,淨利潤同比增速維持在4.5%-5.0%之間。

數據顯示,國有五大行中,“宇宙超級大行”工商銀行的業績依舊領跑,上半年實現營業收入4429.15億元,同比增長14.3%;淨利潤1679.31億元,同比增長4.67%;資產總額達29.99兆元,距離30兆元大關僅一步之遙。

據此對比計算,工商銀行上半年淨利潤是貴州茅台(199.51億元)的8倍有余;日均所賺逼近10億元大關,達9.28億元。

建設銀行緊隨其後,上半年實現淨利潤1541.90億元;農業銀行、中國銀行和交通銀行同期實現淨利潤分別為1214.45億元、1140.48億元和427.49億元。

從業務構成來看,利息淨收入仍是五大行的重要收入來源。數據顯示,上半年五大行利息淨收入同比增速均呈上升態勢,貢獻約60%-70%的營業收入。其中,農業銀行上半年利息淨收入同比增加 37.99 億元至2376.32億元,佔上半年營業收入的比例為 73.5%,居於五大行首位。

不過,值得注意的是,與去年同期相比,今年上半年五大行淨息差多數不斷縮小,農業銀行下滑的最多,達0.19個百分點至2.16%。不過,交通銀行淨息差為1.58%,上升0.17個百分點。

今年8月20日,形成機制改革後的LPR(貸款市場報價利率)首次公布,1年期為4.25%,利率市場化改革更進一步。談及LPR給淨息差帶來的影響,各銀行均表示目前看影響不大。

工商銀行行長谷澍在業績發布會上表示,銀行確實看到淨息差面臨一定的壓力,新的LPR報價機制實施對工商銀行的淨息差也會有影響,但影響是有限的。另外,使用LPR定價的部分主要是個人住房貸款和一些其它的個人貸款,個人住房貸款這部分應用LPR以後利率水準會基本穩定。

不良貸款率齊降

作為衡量銀行資產質量的重量指標之一的不良率,同樣備受關注。

根據業績報告,上半年五大行不良貸款率均有所下降,改善最明顯的為農業銀行,不良貸款率由去年末的1.59%降至上半年末的1.43%。工商銀行不良貸款率連續10個季度下降,目前為1.48%,但在報告期內居於五大行首位。

此外,農業銀行也是上半年惟一一家實現不良貸款餘額和不良貸款率“雙降”的國有銀行,其余四家國有銀行上半年不良貸款餘額均呈上升趨勢。

在業績發布會上,農業銀行副行長王緯表示,2017年以來農業銀行啟動三年“淨表計劃”,堅持控新與降舊並重,加強重點領域的風險化解和不良資產的清收處置;下半年將做好大額風險治理化解,嚴控新發生不良貸款的反彈,多措並舉加大不良資產的處置力度,如期實現三年“淨表計劃”和可比同業同比的水準。

另外,工商銀行還在半年報中披露了理財子公司工銀理財的經營數據。

工商銀行介紹,工銀理財今年6月6日正式開業,是公司的全資子公司,實收資本160億元,主要從事公募理財產品和私募理財產品發行、理財顧問和谘詢等資產管理相關業務以及中國銀保監會批準的其他業務。

數據顯示,工銀理財上半年實現淨利潤0.81億元;截至6月末,總資產為161.12億元,淨資產160.81億元。(中新經緯APP)

中新經緯版權所有,未經書面授權,任何部門及個人不得轉載、摘編或以其它方式使用。