文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 李奇霖

了解居民杠杆,或者說居民債務的實際情況,以及它未來的趨勢,有助於判斷消費和房價的中長期走勢。

春節期間,國產電影《流浪地球》刷屏朋友圈,很多影迷高呼2019年是中國科幻片的元年。

但在它被點讚的同時,卻是整個電影市場的低迷。根據國家電影局的初步統計,2019年國內春節檔電影票房收入58.4億元,同比僅增長1.4%,而觀影人數只有1.3億人次,相比於2018年同期大減了9.0%。

春節期間的消費數據同樣不及預期。商務部數據顯示,2019年春節黃金周零售和餐飲企業銷售額同比增長8.5%,和去年同期的增速相比下降了1.7個百分點,也是2005年有統計以來首次跌至個位。

春節消費數據可以看作是全年消費的領先指標。作為中國人最重要的節日,這段時期的消費表現,集中體現了居民的消費能力和消費意願。2011到2018年的數據顯示,社會消費品零售總額全年增速,變化趨勢和當年的春節消費增速一致,而且在同一年中前者一直低於後者。如果按照歷史經驗趨勢外推,2019年社會消費品零售總額增速可能繼續走低。

實際上,從去年二季度開始,伴隨著社會消費品零售增速的下降,關於消費的基調也發生了明顯變化。2017年都在說消費升級,而到了2018年,是否出現消費降級的聲音多了起來。

一種觀點認為,社消增速的持續走低,源於近幾年居民杠杆率快速上升後的壓製。在2018年年中的那場關於是否出現消費降級的爭論中,似乎有不少這一觀點的擁護者。

目前對房價的關注度也有所上升,一是因部分城市在“因城施策”框架下放鬆了地產調控政策,二是融360數據顯示,新房和二手房的房貸利率都開始下降了。

了解居民杠杆,或者說居民債務的實際情況,以及它未來的趨勢,有助於判斷消費和房價的中長期走勢。

居民杠杆是本報告的主題,但這篇報告不涉及居民杠杆對消費和房價的影響路徑,更多關注居民杠杆本身。主要包括四個部分,一是明確國際清算銀行口徑居民杠杆率所統計的債務範圍,以及還有哪些債務未包括在內;二是總量視角下,對中國居民部門的債務壓力做國際對比;三是從結構視角,分析那些實際舉債家庭的償債壓力如何;四是給出結論和相關政策建議。

1

關於居民債務統計口徑需明確的幾點

在對居民債務水準做國際對比時,最常用的指標是國際清算銀行公布的居民杠杆率,它指的是一國和地區居民部門的債務與GDP之比。在居民債務統計口徑上,國際清算銀行同國際貨幣基金組織保持一致,採用的是存款類金融機構信貸收支表中的住戶貸款。

在實際中,居民部門的借款渠道,除銀行貸款外,還包括住房公積金貸款、P2P、民間借貸等。一些研究試圖將其它渠道的債務統計在內,以反映居民部門實際承擔的債務壓力。

在這篇報告中,我們以國際清算銀行的債務統計口徑為主,而不將其它形式的債務統計進去。選擇這樣做的原因有幾個:

第一,便於做國際橫向對比。住房貸款是近幾年導致居民杠杆率快速上升的主要債務,在現有住房金融制度下,居民部門還可以獲得住房公積金貸款。根據住建部數據,2017年年末住房公積金貸款餘額45050億元,佔當年存款類金融機構信貸收支表中住戶貸款餘額的11.1%。

但考慮到許多國家都有住宅金融機構,為了方便做國際對比,在測算中國居民債務負擔時並未加上公積金貸款。

比如美國居民購房時,除在商業銀行申請貸款外,還可以通過儲蓄貸款協會和互助儲蓄銀行等節儉機構、房地產投資信託公司、人壽保險公司、退休基金等申請貸款。再比如德國的住房儲蓄銀行制度,起源於一站後德國的重建時期,目前仍然是德國住宅金融體系的主體構成,據統計超過1/3的德國人與住宅儲蓄銀行簽有住房儲蓄合約。而新加坡的中央公積金制度對中國人來說並不陌生,因為中國現有的住房公積金制度正是借鑒於它。

第二,P2P正在進入收縮期。2013年起,憑借互聯網技術的便利性和低成本,P2P、網絡小貸公司等互聯網金融機構,提供小額、短期、低門檻的貸款服務,業務迅速擴張,滿足了一些在傳統金融機構融資難的個人融資需求。但它也帶來了平台跑路、惡意催收等問題,監管加強後行業進入規範發展期,2018年6月開始P2P貸款餘額持續收縮。

2018年12月,P2P貸款餘額7890億元。網貸之家報告顯示,2018年3季度個人信貸佔P2P貸款餘額的89.5%,據此比例估算,2018年12月P2P個人貸款餘額7062億元,佔同期住戶部門貸款餘額的1.5%。

由於相比於納入統計債務的規模比例較小,而且正處於收縮期,我們也並不考慮P2P個人貸款。

第三,中國家庭部門信貸參與率偏低,依賴民間借貸,尤其是低收入群體,但民間借貸規模缺少權威數據。

根據西南財經大學中國家庭金融調查與研究中心(CHFS)的數據,2017年中國城鎮家庭的信貸參與率31.6%,如果將農村家庭統計進去,這個比例會更低。而2016年美國家庭的信貸參與率為77.1%,對比來看可以說,中國家庭想要獲得貸款比較難。

這導致民間借貸活動頻繁。根據CHFS在2014年1月發布的《中國民間金融發展報告》,調查樣本中,2013年有15.7%的家庭有銀行貸款,22.3%的家庭有其他借款,5.2%的家庭既擁有銀行貸款又擁有其他借款。這裡說的其他借款主要是民間金融借貸,即擁有民間借貸的家庭比例,超過了有正規銀行貸款的家庭佔比。

根據這份報告,2013年中國家庭民間金融市場規模為5.28兆,這一規模是當年年末存款類金融機構信貸收支表中住戶貸款的26.6%。

但遺憾的是,民間借貸規模缺少權威數據,不同機構估算值分化較大,而且缺少同一機構較長時間序列的數據。將民間借貸納入到居民債務規模和償債壓力測試中去,存在著較大操作難度。

考慮到國際可比性和數據可得性,我們僅使用住戶貸款作為居民部門的債務。但需要明確,居民部門的實際債務規模,要大於納入統計的值,前者可能是後者的1.4倍左右,各種償債壓力指標也都被低估。

2

總量視角看居民債務壓力

(一)住戶部門貸款構成

從構成上看,住戶貸款包括消費貸款和經營貸款,2018年末為47.3兆。2013年開始,消費貸款佔住戶貸款的比例持續上升,2018年該比例為78.9%。

消費性貸款根據期限,又可以劃分為短期消費性貸款和中長期消費性貸款。短期消費貸款期限在1年以內,主要用於消費。中長期消費貸款,可用於房貸和其它用途。個人住房貸款是主體,它在消費性貸款中的比例達到七成以上。

儘管個人短期消費貸款的比例不高,但2017年它經歷了一輪高速增長,與消費金融發展、信用卡普及有關。

個人住房貸款、住戶貸款增速,都與房價變化呈現較強相關性。2009年,為應對金融危機的影響,國內采取了一系列刺激房地產市場的政策,房價止跌企穩,個人房貸和住戶貸款都經歷了一輪明顯擴張。2010年政策開始收緊,個人住房貸款和個人總貸款增速連續3年下降。2013年至今,房地產市場又經歷了兩輪放鬆-收緊的調控,但住戶部門債務增速和房價增速,依然維持了很強的同步性。

在了解住戶貸款構成和較快上升的原因後,下面從居民部門杠杆率和償債負擔兩個角度,來分析當前中國居民部門的債務壓力。

(二)居民部門杠杆率

前面提到過,杠杆率是最常用的衡量居民債務的指標。國際貨幣基金組織在2017年10月發布的《全球金融穩定報告》中指出:當住戶部門杠杆率低於10%時,該國的債務增加將有利於經濟增長;當住戶部門杠杆率高於30%時,該國中期經濟增長將會受到影響;而當住戶部門杠杆率超過65%時,將會影響到金融穩定。

國際清算銀行公布了季度的中國居民杠杆率數據,最新的是2018年2季度,為50.3%。中國社科院國家資產負債表研究中心2017年之前公布年度的居民杠杆率,2017年開始按季度發布,最新是2018年3季度的52.2%。

除中國外,BIS還公布了42個國家和地區的居民杠杆率。2018年2季度,中國50.3%的居民杠杆率,在43個國家和地區中排第25位。

國際經驗顯示,伴隨著經濟水準提高,居民杠杆率整體是上升的。2018年2季度,發達經濟體的居民杠杆率72.4%,明顯高於同期新興市場的38.7%。

因此,將其它國家和地區與中國目前發展階段近似時期的居民杠杆率,同中國目前的居民杠杆做比較,比單純對比43個國家和地區目前的居民杠杆率水準,更具參考價值。

我們以世界銀行發布的人均國際元GNI為比較基準,2017年中國該指標為16760。由於BIS公布的各個國家和地區居民杠杆率起始時間不一,在2017年BIS公布居民杠杆的其它42個國家和地區中,與中國目前處於近似發展階段時有居民杠杆率數據的國家和地區有29個。

加上中國,30個國家和地區的居民杠杆率均值為37.4%。處於相同發展階段時,中國48.4%的居民杠杆率位列第9。排在中國前面的,除泰國(2017年,68.8%)和馬來西亞(2006年,54.1%)外,均為發達國家。

下面再來看居民杠杆率的增量。一些研究,比如馬勇、陳雨露(2017),認為相比於杠杆率水準的高低,杠杆率上升速度更值得關注。而CarmenM.Reinhart和Kenneth S. Rogoff 在對36個國家和地區1951年到2010年的債務和經濟危機進行了研究,138次危機中由家庭部門杠杆率上升過快的危機佔到了100次,而由企業部門杠杆率快速上升引起的只有38次,家庭部門杠杆率快速上升的風險比企業杠杆率快速上升更大。

國際金融危機後,發達經濟體居民部門整體在去杠杆,除中國以外的新興市場國家,居民部門多數也在去杠杆。

根據BIS數據,2008年末到2018年2季度,43個國家和地區的居民杠杆率平均上升了3.8%。而同期中國居民部門杠杆率從17.9%,上升到2018年2季度末的50.3%,不到10年時間增長近兩倍,32.4%的增量位列第1.

以中國2018年2季度、美國金融危機爆發時的2008年1季度和日本泡沫經濟開始破滅的1990年1季度為時點,分別計算前5年和前10年,上述三個國家的居民杠杆率上升幅度,可以發現近幾年中國居民部門杠杆率的增幅,已經和美國、日本的相當。

總結一下,單純從存量角度進行國別對比,目前中國的居民杠杆率處於國際平均水準。但考慮到中國目前所處的發展階段,以及近幾年居民杠杆率的快速攀升,需要重視居民杠杆的風險。

(三)償債負擔

這部分,通過居民部門債務/可支配收入、還本付息/可支配收入和居民部門負債率三個指標,來分析中國居民部門的償債壓力。

先看居民部門債務/可支配收入。在比較不同國家的居民債務水準時,以居民部門債務/GDP,可以消除國家和地區之間經濟體量不同對債務總量的影響。但同時它也忽略了不同經濟體內部,GDP在不同主體之間的分配比例不一,居民部門的杠杆率難以完整衡量居民的償債壓力。

將分母換成住戶部門可支配收入,更能反映居民的償債負擔。聯合國國民核算統計年鑒,收錄了部分國家和地區的住戶部門可支配收入,它指的是居民在初次分配中獲得勞動報酬後,通過稅收、社會繳款、社會福利、社會保障、社會救助、賠款和捐贈等形式的經常性轉移支付,以及租金、利息和紅利、版稅收入等形式的財產性收入,進入再分配階段所形成的可用於支配的收入。

聯合國國民核算統計年鑒裡,中國住戶部門的可支配收入數據,與國家統計局公布的一致。前者更新到2015年,後者最新的是2016年,為62.1%。國際對比看,國民核算口徑下的中國住戶部門可支配收入,佔GDP比例處於平均水準,低於美國和法國,大致持平於德國、日本,顯著高於高福利的北歐國家。

2017年和2018年的數據尚未公布。由於相近年份住戶部門可支配收入佔GDP的比例變化較小,我們取前三年均值,作2017年和2018年的比例,再根據GDP和人口規模,計算出國民收入核算口徑下中國的人均可支配收入。

除國民收入核算口徑的可支配收入外,中國還公布了城鄉一體化住戶調查口徑下的全國居民人均可支配收入。將兩個口徑的數據做對比,發現近年後者只有前者的70%。

由於差異較大,我們用兩種口徑的住戶部門可支配收入,計算中國居民的償債負擔。但因為住戶調查口徑的數據,與公眾的直觀感受更為接近,我們認為用住戶調查口徑下的可支配收入計算,更能反映居民部門的實際償債壓力。

考慮到數據可得性,我們主要對比中國與OECD國家的居民償債壓力,這些發達國家的數據來自OECD數據庫。

可以發現,金融危機後,美國和英國的居民部門債務/可支配收入都出現下降,法國和日本的居民部門債務/可支配收入基本保持平穩,而中國兩個口徑可支配收入衡量的償債負擔,都在快速上升。

2017年住戶調查口徑下的中國居民債務/可支配收入為111.2%,超過了美國的102.5%、德國的85.4%,與法國的112.7%和西班牙的108.9%,低於丹麥、荷蘭、英國等國家。

再來看應還債務本息/可支配收入,即償債比率。償債比率考察的是住戶部門用多少可支配收入來償還債務,即住戶部門當年可支配收入中,用於償還債務本金與利息之和佔可支配收入的比例。

國際清算銀行公布了部分國家的居民部門償債比率。為保證數據的橫向可比性,債務期限部分我們採用相同的假設,即債務剩餘期限為18年。同時參考《中國金融穩定報告(2018)》中的假定,債務的利息為5年期以上貸款的基準利率。

兩種口徑可支配收入下的居民償債比率如圖所示。除2015年外,中國居民部門可支配收入中,用於還本付息的比例持續上升,2017年國民收入核算口徑為7.5%、城鄉調查口徑為9.6%。2009、2015年都出現階段性下降,主要因貸款基準利率持續下調。

2017年城鄉調查口徑可支配收入下中國居民部門的償債比率,已經超過英國、美國、日本、法國和德國等國家。排在中國前面的,除澳大利亞和韓國外,多為高福利的北歐國家,福利得到保障後消費意願更強。

特別需要注意的是,上述測算方法大概率低估了中國居民部門的實際還本付息壓力。隨著居民部門債務剩餘期限的縮短,實際償債比率呈現非線性的快速上升。參照國際結算銀行18年的假定,可能高估了中國家庭部門債務的剩餘期限。當剩餘期限縮短至10年時,償債比率提高到13.6%。

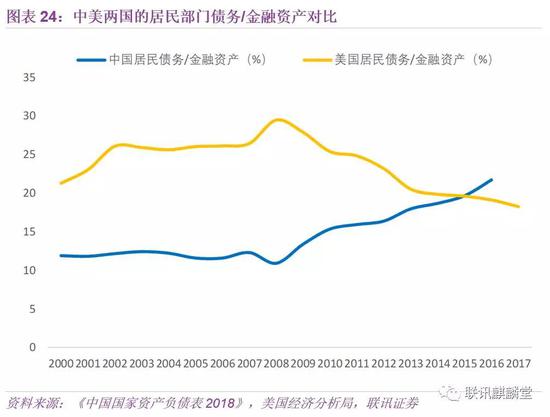

最後看居民部門的資產負債率。居民可支配收入,體現的是當期收入用於還本付息的能力。在實際中,還可以用存量資產支付利息和到期債務。主要考察中美兩國,考慮到金融資產變現能力更強,除對比債務/總資產外,還對比債務/金融資產。中國數據來自《中國國家資產負債表2018》,美國數據來自於美國經濟分析局。

可以看到金融危機後,中國、美國兩種口徑的居民部門資產負債率走勢都出現了分化,美國的不斷下降,而中國的持續攀升。2016年中國的居民部門金融資產負債率21.7%,明顯超過美國同期的19.1%。當年中國居民部門資產負債率11.0%,略低於美國的13.6%。中國的金融資產負債率,比資產負債率更快趕超美國,一個重要原因是中國家庭資產中住房佔有較高比例。

考慮到2017年和2018年中國家庭部門的債務經歷了一輪快速擴張(僅貸款就增加了14.5兆,比2016年末增長43.5%),我們認為2018年中國的家庭部門債務/總資產,可能已經超過了美國。

綜合來看,我們認為雖然簡單作國際對比看,中國家庭部門的杠杆率並不高。但考慮到中國目前所處的發展階段,以及近些年居民杠杆率的快速攀升,加之更具實際意義的城鄉調查數據顯示中國家庭部門在GDP分配中的比例並不高,多個衡量償債負擔的指標顯示,目前中國居民的整體債務壓力已經高於美國等多個發達經濟體,其中所隱藏的風險需要引起重視。

結構視角看居民債務壓力

(一)被“平均”的償債壓力

住房抵押貸款,是居民貸款的最主要形式。由於中國的高首付比例,使得一些有買房需求的人,達不到首付的資金要求,加杠杆的想法被壓製。

西南某省社情民意調查中心和省政府網站,2018年年中在該省開展了居民購房意願專項調查,完成有效樣本4000個,有26.2%的受訪者表示首付比例高。考慮到該省的房價壓力在全國範圍來看並不大,以住戶貸款/住戶存款衡量的居民償債壓力也處於靠後位置,我們認為從平均意義上來講,全國認為首付比例過高的群體佔比可能高於26.2%。

高首付比例,導致只有一部分人有資格加杠杆,尤其是在高房價的城市。前面提到過,西南財經大學中國家庭金融調查與研究中心的數據顯示,2017年中國城鎮家庭信貸參與率31.6%,即只有31.6%的城鎮家庭從銀行獲得了貸款。如果再考慮農村家庭缺少抵押品,那麽整個中國的家庭,能夠在銀行獲得貸款的比例更低。

這導致的結果是,我們前面部分,將所有居民作為一個整體來分析的總量視角,所得到的居民債務壓力,要比真正有資格而且已經加杠杆的家庭,實際承擔的償債壓力要小得多。因為總量視角的分析和測算中,比例可能超過七成、在銀行沒有貸款的家庭,作為“分母”的一份子,來攤銷那些有貸款、佔比不足三成的家庭的債務。

西南財經大學中國家庭金融調查與研究中心的數據,也支持這一觀點。根據該中心的調查,2015-2017年新購房有負債的家庭中,收入最低的20%家庭債務收入比為13.7,收入最高的20%家庭債務收入比也有1.8,都要比城鄉調查口徑下的2017年債務收入比1.1更高。

(二)一個關於購房貸款比例的測算

通過一個測算,我們認為那些用到貸款買房的人群,貸款比例超過了50%。在首套房首付比例通常30%、二套房要求更高的情況下,這意味著有資格買房的人,從平均意義上講,已經在政策允許範圍內,將杠杆加得比較高了。

根據中國人民銀行貨幣政策分析小組編寫的《中國區域金融運行報告》,2015-2017年全國住房抵押貸款價值比分別為55.6%、60.4%和59.3%,區域排序依次是東北、西部、中部和東部。

這一指標與購買住房時的貸款比例有所區別,它除了統計購買新房或二手房時的貸款外,還將個人把已有住房作為抵押品去貸款統計了進去。但它可以為我們判斷買房時的貸款比例大致處於什麽水準,提供參考。

以2017年數據為例。當年新增中長期住戶貸款51718億元,其中中長期消費貸款44684億元、中長期經營性貸款7034億元,當年新增個人住房貸款39000億元。由於當年新增短期經營性貸款為-354億元,而在現實生活中,將個人住房作為抵押品獲得1年以內的短期消費貸款概率也比較低,因此我們假定無論是買房交易,還是將已有住房作為資產去獲得抵押貸款,都屬於中長期貸款。

根據我們的調研,將已有住房作為抵押品去貸款時,貸款比例受是普通住宅還是商用住宅、所在城市類型、在城市中的區位、房齡等多個因素的影響。我們取相對比較激進的比例——70%,用作測算。

為便於計算,將住戶中長期貸款分為兩類,一類是購買住房時的貸款,即個人住房貸款,另一類是將已有住房作為抵押品時的貸款。即假定所有的貸款都是以房產作為抵押的,抵押率是《中國區域金融運行報告》中公布的住房抵押貸款價值比。

根據假定,將已有住房作為抵押品的貸款規模為12718億元(51718-39000),抵押率為70%,那麽這部分貸款抵押資產的價值為18169億元。

假設購買新房或二手房,而且用到貸款的房產價值為y,那麽根據公式51718/(18169+y)=59.3%,可計算出y=69045。也就是說,有價值69045億元的新房或者二手房交易時是用到貸款的,貸款規模為39000億元,此時的貸款比例為56.5%。

現實生活中,一部分中長期貸款,例如車貸,是不涉及將房產作為抵押品的。假設這部分資產涉及的貸款規模為x,那麽在我們設定的情形中,將已有房產作為抵押品獲得的貸款規模為12718-x,涉及的房產價值為(12718-x)/0.7.

此時x和y的關係有等式(51718-x)/((12718-x)/0.7+y)=0.593,解得:y=69045-1. 69x。即隨著不涉及房產的中長期消費貸款增加,個人住房貸款涉及的房產價值是下降的。在個人住房貸款規模固定在39000億元時,個人購房時的貸款比例上升。

這意味著,實際情況可能要比我們假設沒有不涉及房產的中長期貸款,即x=0時的個人購房用到貸款時的貸款比例56.5%更高。

(三)區域角度看居民債務壓力

以住戶部門貸款/存款,衡量各省市自治區的居民償債壓力。沿海地區的貸款存款比更高,尤其是福建,2018年11月住戶貸款/存款比例達到了115.7%。

我們認為,產生這一現象的可能原因有兩個。一是東部沿海地區的房價整體高於其他區域,居民部門有更高的房貸需求。二是經濟發達地區,居民資產配置相對多元化,使得存款在總資產的比例要低些,從而抬升了貸款/存款。

再來看城市的住戶部門貸款/存款。我們以公布房價數據的70大中城市為選擇樣本,通過查找年度統計公報、統計年鑒等方式,試圖找出各城市的住戶貸款和住戶存款數據,最終發現有38個城市公開了2015-2017年完整的數據。

2017年,38個城市中貸款/存款超過100%的有6個。廈門位居首位,高達186.2%。其次是深圳,為158.1%。合肥、南京、杭州、惠州、武漢這幾個近年房價上漲較快的二三線城市,住戶部門貸款與存款之比也較高。

值得注意的是,上海和北京這兩個高房價城市,在38個城市中,都未進入前10.兩個都公布了2018年的數據,上海的住戶貸款/住戶存款為77.96%,北京這一指標是52.52%。

再來看住戶貸款增速。近幾年呈現出的一個特徵是,經濟發展水準越低的地區,住戶部門貸款增速上升得越快。比如海南、西藏、廣西、貴州等邊疆地區,住戶部門貸款增速明顯要快於全國的平均水準,尤其是海南,2018年前3季度住戶部門貸款增速高達31.4%。

結論與政策建議

儘管簡單作國際對比,中國目前的居民杠杆率並不高。但考慮到中國目前所處發展階段,以及近年居民杠杆率的快速上升,其中的風險需要引起關注。

相比於發達國家,與直觀感受更為接近的城鄉調查口徑的中國居民可支配收入,佔GDP比例要低些。以居民部門債務/可支配收入、還本付息/可支配收入等衡量的償債壓力,都已經高於美國等多個發達經濟體。以債務/總資產、債務/金融資產衡量的居民資產負債率,中國也超過了美國。

更需要注意的是,BIS口徑的居民部門債務,統計的只是存款類金融機構信貸收支表中的住戶貸款。中國城鎮家庭的信貸參與率只有三成,包括農村家庭在內的比例更低,而美國的這一比例超過七成。這意味著,中國實際有銀行貸款的家庭,所承擔的債務負擔,要明顯大於總量視角下的估算值,從平均意義上講,也要高於有銀行貸款的美國家庭。

住房貸款是中國居民部門債務的主要形式,由於高首付比例,使得一部人加杠杆的需求被壓製,尤其是在高房價的城市。而購房且有貸款的人群中,據我們測算,貸款比例超過了50%,已經在政策允許的範圍內,將杠杆加得比較高了。中國家庭部門實際的債務壓力,主要由這個群體承擔。

展望未來,我們認為中國家庭部門的杠杆率,將進一步上升。主要是因為,有相當比例的人群,被高首付比例阻擋在加杠杆之外,隨著這些人財富的積累,加杠杆的需求將被釋放。

對政府來說,需要控制居民杠杆率上升的節奏:

一是堅持“房住不炒”的政策。一方面,降低居民對房價上漲的預期,能夠減少投機性和恐慌性的加杠杆需求,房價波動大的時候更容易引起居民舉債買房。另一方面,在相同首付比例要求的情況下,房價更高需要舉借的債務越多。

二是優化企業面臨的制度環境,鼓勵創新,使符合經濟轉型方向的企業增加投資,減少穩增長訴求下對居民加杠杆的路徑依賴。美國1993-2000年居民杠杆率上升放緩的經驗告訴我們,科技創新等導致企業盈利能力增強後,企業加杠杆的意願和能力上升,有助於放慢居民加杠杆的步伐。

(本文作者介紹:聯訊證券首席經濟學家)