意見領袖丨彭文生(中金公司首席經濟學家)

彭文生10月21日參加2020金融街論壇年會之平行論壇“金融科技與創新”的發言紀要整理稿。

美聯儲前主席保羅•沃爾克曾說,過去幾十年對普通民眾來講最有用的金融創新就是自動提款機(ATM),這個評論被很多人引用。隨著金融科技的發展,現在自動取款機的使用快速下降。我在猜想,若乾年後是否會有人說,央行數字貨幣或者支付寶/微信支付是對老百姓最有用的金融創新?還是說金融科技的發展會給老百姓帶來更大的福利?

金融科技不是新的現象,科技進步總是在助力金融的發展。其實,科技的創新都可能會對降低成本、提高效率有幫助,關鍵是對金融行業的商業模式有怎樣的影響呢?今天我想從這個角度,談下金融科技發展帶來的機遇和挑戰。

首先,數字經濟中數據成為新的生產要素,並具有獨特的屬性。在農業社會,土地和勞動力是兩類重要的生產要素,工業社會則是勞動力和資本,而數字經濟時代,又多了數據這一生產要素。與勞動力和資本相比,數據最獨特的屬性便是非競爭性。這和傳統生產要素區別鮮明,比如一個蘋果,你吃掉我就沒得吃了;但微信,一個人的下載並不影響其他人下載。所以很多人講,數據是數字經濟時代的石油,這話既對也不對。石油有開採成本,但數據的邊際成本幾乎為零,由此帶來更大的規模效應,企業可以很龐大,比如美國的Facebook、谷歌,中國的阿里、騰訊等。

但數據的非競爭性是從生產力、從科技角度來講的,人類社會有生產力必定有生產關係,生產關係決定了誰能擁有數據,而有了數據產權,數據的使用可能就具有排他性。比如一家企業搜集的數據,其他企業就無權使用。

這種生產關係的排他性和科技的非競爭性似乎是矛盾的。現實中如何處理好生產力的非競爭性和生產關係的排他性,這是數字經濟時代面臨的重大挑戰,而在金融行業,該特點可能更為突出。

以金融行業最關鍵的支付手段為例,結合近期央行測試的數字人民幣,我們具體來看下:

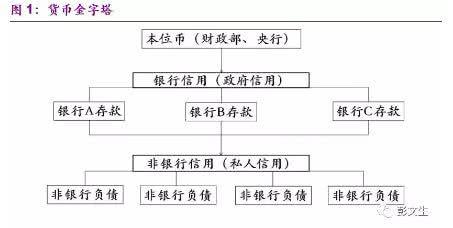

在傳統的貨幣金字塔體系裡,支付和商業銀行深度綁定,即支付和金融綁定,有貸款、存款,其中存款是我們持有的安全資產、流動性資產。所以傳統的金融體系,支付手段和安全資產、信貸都聯繫在一起。安全資產的屬性來自政府的信用擔保,而銀行為了享受政府擔保,就要接受政府監管。

現在隨著支付寶和微信支付等電子支付的發展(包括Facebook擬推出的Libra),傳統金融體系中又增加了數字平台,這等於在現有商業銀行體系外建立了一個零售的支付體系。這意味著支付和金融開始分離,支付和安全資產也未必綁定在一起,這是過去幾百年來傳統金融模式的重要改變。當然,第三方支付機構不會僅滿足於支付,它會進一步衍生金融服務,其實傳統金融體系也是從支付衍生而來。起初黃金作為支付手段時,金匠發現不一定要足額保存黃金,可以是部分準備金,並將另一部分用於借貸,由此衍生其他金融服務。同樣地,現如今第三方支付體系也衍生金融服務,這是金融模式和生態的重要改變。

貨幣和平台均具有網絡效應,用戶越多、效率越高,就有更多的人願意參與,兩者結合,可以相輔相成、相互促進。其中平台覆蓋廣、信息傳輸效率高,而所有的交易都需要支付,最大的網絡就是支付體系。誰掌握了支付,誰的網絡效應最強,誰的規模效應就最強,這也是美國的監管機構對Facebook Libra如此謹慎的原因。

現在央行正在測試的數字人民幣(DCEP),等於在傳統銀行和數字平台外增加了一個類似支付寶和微信支付的支付工具,但央行數字人民幣是純粹的支付手段,不衍生金融服務,不支付利息,只是起到替代現金作用。經常有人問,央行推出數字人民幣有何影響?從宏觀角度來講,該影響基本可以忽略不計。因為中國央行對數字貨幣不付息,大家手中不會持有很多,未來數字人民幣也是由支付需求決定的,是經濟運行的結果而不是經濟變化的原因,所以大家不必過度擔心。

當然,如果未來央行要對數字貨幣付息,這意味著儲蓄未必要放在銀行,將會對整個金融格局產生重大影響。那時我們持有央行數字貨幣,可能不是僅僅為了支付,而是類似於銀行存款的安全資產,而且是最安全的。不過這一天多久會來,不好說。

以上是支付手段演變的路徑,在這個基礎上我想談下對金融科技的影響的幾點思考,更多的是提出問題,而不是給出答案:

一是數字金融能否促進普惠金融。普惠金融是個世界難題、歷史性難題。過去幾十年行政和市場兩種手段都試過了,上世紀六七十年代主要靠公共政策的乾預,但人們發現政府可能會將信貸資源引導到國企或者由產業政策主導而忽視了中小企業,到了七十年代末八十年代初主流思維發生變化,認為市場化有利中小企業獲得信貸,金融自由化興起,到現在已有四十年,普惠金融仍然是世界難題。今天的金融科技,能否成功解決普惠金融難題?金融科技起碼在支付手段上便利了老百姓,當然剛才易綱行長提到了數字鴻溝,很多老年人適應不了數字時代,其實也是一個普惠的問題。另外,國際清算銀行研究過,過去上百年間金融行業的產出即信貸大幅擴張,但產出的價格即利差卻沒有下降,實體行業沒有任何一個行業產出上升價格還可以保持高水準。金融科技能否改變這一現狀,信貸擴張能否帶來利差下降?做到了才是真正的普惠金融。

二是如何看壟斷和競爭?大數據的零邊際成本,意味著先發優勢,佔據數據產權可能帶來壟斷。怎麽辦呢?有個名詞叫open banking,即銀行數據對第三方科技公司開放,通過數據開放來促進競爭。此外,在新的數字科技時代,是否會出現新的產融結合?歷史上美國花了一百年時間才消除了產融結合,這也是Facebook Libra引來監管機構如此關注的原因,新時代新形式的產融結合,對我們經濟和金融發展具有深刻的含義。

三是金融風險。從金融發展的歷史來看,其波動多與金融危機聯繫在一起,金融科技的發展能否促進金融的穩定?金融會產生大的問題,主要是因為信貸多以房地產做抵押品,而地產和信貸可能會相互促進帶來順周期性,直至泡沫破滅發生金融危機。

大數據降低信息不對稱,不依靠地產作為抵押品,理論上講應該會降低金融的順周期性。但中國有句古話叫水至清則無魚,我們可以想象一下,在經濟不好的時候,如果銀行非常透明地了解每個借款人的財務狀況,了解會發生什麽事情,這會使得銀行都不願新增貸款,不願去冒風險。所以信息太透明也可能會導致順周期性(經濟好的時候,金融機構不斷發貸款,經濟變差的時候,銀行都在抽貸)。所以金融科技的發展是否會降低順周期性?還是改變了驅動順周期性的機制?我們應該如何應對,這是值得我們進一步思考的問題。

此外順周期性還有個重要問題,就是安全資產,現在的銀行存款是對個人和企業持有人來講安全資產,背後是政府的信用背書,但對銀行來講對應的資產是貸款,是風險資產,由此帶來道德風險和過度擴張帶來的不穩定風險。在數字科技帶來新的金融模式下,數字金融資產是否為安全資產,政府通過何種形式擔保,如果央行對數字貨幣支付利息,那央行數字貨幣就是安全資產,是政府的負債,和國債類似。還有沒有可能出現其他的數字安全資產?不是央行提供的,而是新型金融科技平台提供的?這些都是未來可能改變金融格局的問題。

(本文作者介紹:中金公司首席經濟學家、研究部負責人)