2月19日,融信中國控股有限公司公告宣布,將發行於2021年到期,總額為6億美元的11.25%優先票據。

據公告,2019年2月18日,融信中國與瑞士信貸、瑞銀、交銀國際、光銀國際、中達證券投資有限公司、中金公司、中信裡昂證券、招銀國際、國泰君安國際、海通國際、匯豐及東方證券(香港)就同時發行新票據訂立購買協議。

融信中國表示,公司發行的新票據,目的在於為公司若乾現有債務進行再融資。

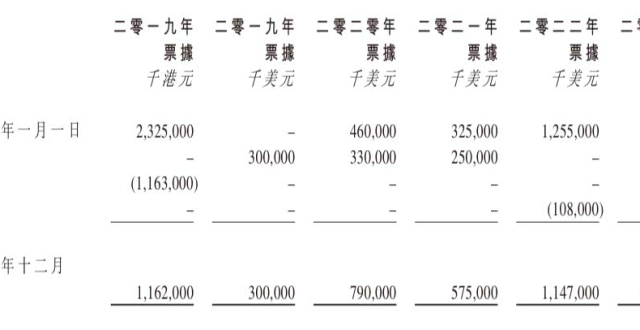

按照公告,在滿足條件的情況下,融信中國將發行本金總額6億美元的新票據, 其中包括2.08億美元的新發票據,以及3.92億美元的交換票據,上述票據為期均為兩年半,將於2021年8月22日到期。

融信2003年成立於福州,是一家典型的閩系房企,發展模式較為激進。這一特點在其上市之後更為明顯。2015年全年公司實現合約銷售金額為119.2億元,2016年於香港聯交所上市,上市之後,融信中國體現了更為快速的發展速度,並順利進入千億房企俱樂部。在克而瑞研究中心發布的《中國房地產企業銷售排行榜》上,融信集團的流量金額為1218.8億元,位居第25名。2017年,融信集團這一數據為703.1億元,位居第28名。

規模與負債向來密不可分,數據顯示,融信集團的資產負債率,2016年為76.7%,2017年升至81.9%,2018年年中升至82.2%,負債在持續走高,發債的利率也在持續走高。

2018年,融信發行的系列優先票據的年息均為8.25%,去年12月21日,融信公布將發行於2020年到期的2億美元優先票據,淨籌約1.96億美元,優先票據的年息為11.5%,此次擬發行2.078億美元優先票據,融資成本為11.25%。

融信中國對AI財經社表示,本次美元票據發行為溢價發行,因此實際發行利率為10.45%,低於票面利率11.25%。而且期限也延長至2.5年。相較而言,去年8.25%票面利率的美元票據為折價發行,因此實際成本高於8.25%。所以,公司融資成本是下降了。

(文|AI財經社 李霂軼 編|鹿鳴 )