文/意見領袖專欄作家 沈建光、王若菡

2022年開年,美國經濟延續了強勢復甦的態勢。在超寬鬆的貨幣政策和積極的財政政策支撐下,2021年四季度美國經濟同比增長5.5%,環比折年率更是達到了6.9%;進入2022年後,1月零售消費環比增加3.8%,非農就業新增46.7萬人,均遠超市場預期;2月Markit製造業PMI延續上升至57.5。

但在強勁數據的背後,美國經濟的供需失衡持續存在,1月7.5%的通脹率創下了近40年來的新高。除此之外,美國經濟復甦還存在哪些隱憂?這對於研判美國經濟的後續走勢與美聯儲貨幣政策的調控選擇至關重要。筆者認為,以下八大隱憂值得關注。

短期來看,經濟復甦主要面臨投資不足、消費信心低迷、過快加息、供應鏈瓶頸等。

隱憂一:固定資產投資乏力。去年四季度私人投資對GDP增長貢獻較大,但固定資產投資表現依舊較差,去年下半年以來持續處於低位。其中,受全球供應鏈干擾,與實物商品需求相關的投資分項中,建築投資持續回落,設備機械投資未見明顯改善,顯示美國企業的資本開支乏力與擴張不足,對製造業生產恢復和擴大產能不利。房地產方面,去年四季度住宅投資同比負增,新屋銷售已連續兩個季度負增長,美聯儲加息升溫下地產融資環境可能收緊,未來可能無法支撐房地產投資的持續景氣。此外,去年12月中旬參議員曼欽因擔憂通貨膨脹與財政赤字,再次拒絕了拜登的《重建美好未來法案》,基建計劃可能再度面臨拆分與縮水。

隱憂二:消費旺盛難以持續。美國1月零售消費環比增加3.8%,遠超市場一致預期,但高通脹與疫情反覆之下,強勁的零售數據恐難以持續。其一,從居民收入來看,美國政府補貼退坡後,工資成為主要收入來源;通脹高企之下居民實際收入增速下行,對消費信心和意願產生負面影響,去年4月以來美國居民可支配收入的名義增速與實際增速差距由1%左右拉大至7%左右。密歇根大學的最新調查顯示,2月消費者信心指數初值降至逾十年最低。其二,財政刺激退坡之下,私人儲蓄率已降至疫情前的水準,未來對消費的支撐將會減弱;同時,今年美國政府針對居民房貸、學貸等債務寬限也將陸續到期,這將抬升居民支出端壓力,加速私人儲蓄消耗。其三,相較於實物消費,疫情反撲下,線下服務消費場景受阻,服務消費修複緩慢,去年四季度服務消費的兩年同比仍未轉正。

隱憂三:加息過快可能引發資本市場波動加劇。正如筆者在《美聯儲加息的三重風險》(《中國外匯》2022年第4期)中提到過的,超級寬鬆周期環境下資產價格上漲本質上都是貨幣現象,政策轉向導致流動性收緊和融資成本上升,將給美國擴大政府開支、企業盈利增長、居民財富增值帶來極大挑戰。2022年開年美股劇烈調整,截至2月22日標普500和納斯達克指數的下跌幅度達到9.7%和14.5%。近期美國房屋新開工數量、房價指數仍在走高,但加息預期下房貸利率已在抬升,房地產作為利率敏感性行業後續可能受到衝擊。此外,2022年內美歐貨幣政策的一致性仍存在較大不確定性,可能進一步加劇美元指數波動,進而引發新興市場風險。

隱憂四:供應鏈緊張緩解仍需時日。奧密克戎引發的疫情再度衝擊生產,供給瓶頸依然存在。一方面,生產恢復依然滯後。投入品價格高企導致工業產能利用不足,ISM製造業PMI物價分項1月仍在76.10的高位,原材料產能利用率與疫情前相比仍有近4%的缺口,恢復程度大幅滯後於中間品與產成品。另一方面,全球運力緊張仍未緩解,運輸瓶頸依舊嚴峻。2月中國出口集裝箱運價指數(CCFI)仍處於3500.19的高位。1月CPI交通運輸分項同比高達20.7%,顯示陸運等物流運輸壓力不減。受製於運輸瓶頸,製造業庫存被動累積,2021年12月庫銷比仍在1.46的高位,短期補庫積極性較低。

中長期來看,永久性失業、貿易逆差、財政赤字、債務風險等問題不容忽視。

隱憂五:就業市場結構性問題持續存在。1月非農新增就業(46.7萬)顯示勞動力市場顯著回暖,失業率(4.0%)仍處於2020年2月以來較低水準。但結構性問題仍不可忽視:一方面,職位空缺率、離職率居高不下,薪資的上漲顯示勞動供給仍滯後於勞動需求。1月美國工資增速達到5.7%,尤其是酒店業、金融活動、零售與教育服務等,兩年同比上漲5%—8%。另一方面,就業市場的恢復仍受勞動參與率的製約。自金融危機以來,人口結構變動也是勞動參與率下行的主要因素,“嬰兒潮”(上世紀40年代-60年代)時期出生人口陸續達到退休年齡。同時,新冠疫情暴發對勞動參與率造成較大衝擊,催生了一批勞動者提前退休,當前美國勞動力參與率較疫情前下滑了近2個百分點。

隱憂六:供需失衡下貿易赤字創歷史新高。由於全球供應鏈問題,美國進口成本飆升,2021年美國全年商品和服務的貿易逆差(8591億美元)創下歷史新高。疫後需求大於供給的非均衡復甦,是美國巨額貿易赤字的直接誘因。一方面,美國政府於疫情期間頒布大規模財政刺激措施,“直升機撒錢”式的財政補貼推動居民儲蓄增加,刺激消費者購買更多實物商品。另一方面,由於疫情衝擊下美國生產端“軟肋”暴露,製造業產能無法滿足商品需求,企業只能通過進口補充庫存。此外,進口通脹因素也推動了貿易赤字的擴大。在美國的主要進口國家中,相較於疫情前(2020年3月),從加拿大製成品的進口價格上漲26.4%,墨西哥上漲8.4%,中國上漲6%。

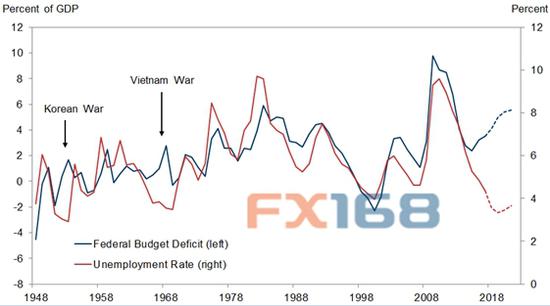

隱憂七:高額財政赤字製約後續政策力度。2021財政年赤字率(12.4%)與2020年財政年赤字率(14.9%),都是1945年以來的最高值。即使在2008年金融危機後的衰退期,美國的財政赤字率也不到10%。但在疫情暴發後的現代貨幣理論實踐(MMT)下,財政赤字貨幣化不僅為高通脹的直接推手,也大幅加重美國背負的債務壓力。為了改善美國長期的財政前景,美國國會不僅關注經濟刺激計劃對增長的支撐,對財政赤字削減的關注度也在加大。但民主黨內部就經濟刺激計劃的資金規模、富人征稅、氣候變化、債務等問題上分歧較多,在美國基建法案經歷縮水後,《重建美好未來法案》也可能再遭遇縮水和拆分,無疑將對經濟復甦造成挑戰。

隱憂八:利息負擔抬升加大債務風險。疫情後美國經濟強勢復甦主要受益於現代貨幣理論實踐(MMT)下的財政貨幣政策的協同強刺激。在寬鬆的利率環境下,美國以較低的付息向市場融資,導致債務規模大幅飆升,美國聯邦政府債務佔GDP比率連續兩年在120%以上,處於歷史峰值。為避免政府債務違約,去年12月15日美國國會眾議院將聯邦政府債務上限調高至31.4兆美元,美國財政部的借款授權也延長至2023年。但通脹的持續飆升迫使美聯儲不得不加快緊縮步伐,加息預期也持續提升,10年期國債2022年來已抬升近50個BP。規模攀升與利率上揚,將對美國政府債務的可持續性帶來嚴峻挑戰。

短期來看,壓製通脹預期已成為美聯儲決策的首要目標,市場對全年加息幅度預期也提升至150-175BP(6次-7次)。但考慮到經濟復甦仍面臨上述隱憂,美聯儲在大步走向緊縮的同時,還必須權衡過快加息對經濟復甦的威脅。美聯儲大概率將采取“前快後慢”的加息節奏,在快速加息抑製通脹快速上漲的預期後,放慢加息節奏,保障政策面對經濟復甦的支持,預計全年將加息5次。

對中國而言,海外經濟形勢和貨幣政策仍面臨巨大不確定性,2022年中國宏觀政策在應對外部風險的關鍵在於發力穩內需。尤其是,要穩住宏觀經濟大盤、進而實現全年增長目標,盡快提振消費已刻不容緩。在積極推進企業“減稅降費”、加大基建投資的基礎上:一方面,加大對中小微企業的直接補貼力度,支持企業穩定就業崗位、保障居民收入;另一方面,考慮在中央層面實施消費券政策,加大對困難人群、農村縣域消費者的定向支持力度,進一步提振內需。

(本文作者介紹:京東集團副總裁,京東科技集團首席經濟學家、研究院院長)