文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 曾剛

我國作為2016年G20會議綠色金融的倡導國,正在全力推進環境治理與經濟轉型的金融創新,對主權綠色債券國際實踐的研究和借鑒,對我國綠色金融的理論與實務發展提供重要意義。

主權債券是以國家信用為背書,由政府財政部門或其他代理機構為籌集資金,以國家名義發行的債券。主權綠色債券則是將募集資金專門用於符合規定條件的綠色項目的主權債券。近年來,隨著各國對環境問題的重視,應用金融工具和經濟手段進行環境治理與保護的方式逐漸豐富。2016年12月波蘭政府在全球首次發行了7.5億歐元的主權綠色債券,法國政府亦於 2017年1月發行了70億歐元的主權綠色債券。上述融資行為開辟了債券市場和綠色金融的全新領域。我國作為2016年G20會議綠色金融的倡導國,正在全力推進環境治理與經濟轉型的金融創新,對主權綠色債券國際實踐的研究和借鑒,對我國綠色金融的理論與實務發展提供重要意義。

一、綠色主權債在發行主體特徵

波蘭作為歐盟成員國,承諾致力於實現歐盟的《氣候變化行動目標》(Intended Nationally DeterminedContribution,INDC),即相對於1990年的溫室氣體排放量,歐盟INDC 要求所有成員國在2030年將溫室氣體排放量減少40%。由於波蘭是歐洲第二大煤炭生產國和出口國,其能源結構中有92%的電力來源於火力發電,因此波蘭政府承擔著非常嚴峻的環境治理責任。為了達到上述目標,波蘭在2010年建立了《國家可再生能源計劃》,該計劃要求2020年可再生能源在最終能源消耗中佔比不低於15%。波蘭本次債券的發行目的,即旨在滿足國家的中心目標:增加可再生能源在終端能源消耗的比例,特別是在能源、交通、供熱製冷領域。

在經濟方面,波蘭2016年平均收入1.23萬美元,屬於較發達國家。穆迪對波蘭的主權信用評級為A2級,屬於中上級信用級別。法國亦為歐盟成員國,且是世界第一大核能發電國,但受日本福島核電站事件的影響,法國擬進行能源結構的轉型。根據2016年生效的法國 《能源轉型法》,同時作為2015年《巴黎協定》的主辦國,法國政府設定如下環境治理目標:(1)到2050年,相對於目前水準能源消耗總量減少50%,溫室氣體減少75%;(2)核能發電比例由目前的75%下降到2025年的50%;(3)推進綠色增長,如全面推行低能耗建築、電動汽車和禁止一次性塑膠袋和餐具;(4)實施可再生能源行業補貼,推動可再生能源的發展。法國本次債券的發行目的,即旨在滿足國家的4個目標:(1)適應氣候變化;(2)緩解氣候變化;(3)保護生物多樣性;(4)減少空氣、土地和水汙染。

在經濟方面,法國2016年平均收入為3.68萬美元,為發達國家。穆迪對法國的主權信用評級為AA2級,屬於高級信用級別。從波蘭和法國的上述情況分析,其發行主權綠色債券的重要推動力在於履行其在環境治理方面的承諾或目標,且上述承諾和目標是以立法或國家計劃等方式進行規範。進一步,波蘭與法國在主權綠色債券框架中亦公開聲明了其發行債券的國家環境治理目標(The State Treasury of the Republic of Poland, 2016;République Française,2017)。由此可知,主權綠色債券已成為波蘭與法國實現國家環境治理目標的金融創新工具。

二、主權綠色債券發行類別

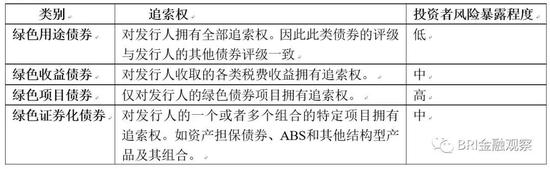

根據綠色債券追索權的不同,國際資本市場協會(International Capital Market Association ,ICMA)將綠色債券劃分為綠色用途債券、綠色收益債券、綠色項目債券及綠色證券化債券,其具體特徵如表所示。

通常情況下,綠色項目具有投資回收期長、投資收益率較低等特點。因此,如以綠色項目債券的形式發行綠色債券,投資者將直接面對綠色項目的風險暴露,具有較高的風險。相對而言,綠色用途債券將投資者的追索權擴大到發行人的所有資產與收益中,即發行人用於償還債務本息的資金來源不限於綠色項目,避免了綠色項目的低現金流風險,降低了綠色債券的違約風險,提高了綠色債券在市場中的歡迎程度。波蘭和法國均採用了綠色用途債券的形式發行主權綠色債券,以國家信用為擔保,降低了投資者的風險暴露,降低了主權綠色債券的違約風險。

表1 綠色債券的類別

資料來源:國家金融與發展實驗室整理

資料來源:國家金融與發展實驗室整理

三、主權綠色債券融資成本

債券的利率與債券風險、發行人評級、發行期限、規模、流動性和市場利率水準等有關。相對於其他債券,綠色債券的發行歷史僅有10年,市場尚處發展階段,一定程度上缺乏流動性,因而增加了綠色債券的融資成本。但另一方面,偏好綠色的投資者,其投資綠色債券將獲得除利息收入之外的其他利益,如社會聲譽或社會生態效益,存在著為綠色債券支付額外的綠色溢價費用的意願。姚明龍(2017)發現,與相同期限、規模和信用評級的普通債券比較,我國企業發行的綠色債券票面利率普遍較低。但氣候債券倡議組織 Climate Bonds Initiative,CBI)2016 年對全球 2016 年綠色債券市場的調查則表明,準綠色國債的價格與普通債券相接近,且投資者為綠色債券支付的綠色溢價費用,抑製了綠色債券的發行規模。因此,主權綠色債券發行主體在設定債券利率時,需要在發行規模與融資成本之間進行權衡。

從波蘭和法國主權綠色債券的發行情況分析可看出,無論是波蘭還是法國,其主權綠色債券的利率均略高於同期限的普通主權債券利率。根據上文的分析可知,為了吸引投資者購買債券,擴大主權綠色債券的發行規模,波蘭和法國均提高了主權綠色債券的利率水準。

四、主權綠色債券投資者構成

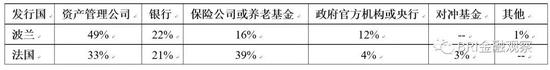

表2為主權綠色債券的投資者構成。從表2可知,投資主權綠色債券的投資者主要由資產管理公司、銀行、保險公司或養老基金構成。其中銀行、保險公司或養老基金為傳統的穩健型投資者,更加注重資產的安全性,而主權綠色債券以國家信用為背書,具有非常低的債務違約風險,因而能很好地吸引到低風險偏好投資者的投資。

儘管從公開數據,我們無法判斷參與購買主權綠色債券的資產管理公司的綠色偏好的程度。但在波蘭主權綠色債券的投資者中,有61%的投資者為專注綠色債券的投資者。而在200 家法國主權綠色債券投資者中,有21%的投資者願意披露自己的名稱,表明參與購買了綠色債券。上述數據表明,主權綠色債券吸引到一批綠色偏好的投資者。總體而言,波蘭和法國的主權綠色債券的投資者主要由低風險與綠色偏好的投資者構成。

表2 主權綠色債券的投資者構成

資料來源:國家金融與發展實驗室整理

資料來源:國家金融與發展實驗室整理

五、小結

我國為2016年G20會議綠色金融的倡議國,正致力於環境治理與經濟轉型更新。將國家環境治理目標嵌入主權綠色債券框架中,有助於我國利用主權綠色債券的外部評價與資訊公開機制,實現國家的環境治理目標。

截至目前,我國尚未發行過真正意義上的綠色主權債,但各類主體對於發行綠色主權債的呼聲已久。作為多層次國債的重要組成部分,未來綠色主權債將在中國綠色金融不斷推進的背景下,迸發巨大的發展潛力。發行綠色主權債的實際益處良多,它有助於豐富我國的綠色金融工具,創新綠色金融產品及業務模式,吸引更多投資者和發行人參與綠色金融投資,從而健全多層次的綠色金融體系。

總體上說,綠色項目的投資回收期長、投資收益率低的特點,決定了其無論是股權融資還是債務融資均具有融資約束,因此通常需要國家資金的引導作用。主權綠色債券以國家信用為背書,有助於降低綠色債券的違約風險,以募集更多資金並配置到綠色項目中,從而拓寬了綠色項目的資金來源。

(本文作者介紹:國家金融與發展實驗室副主任,中國社會科學院金融研究所銀行研究室主任)