文/新浪財經意見領袖專欄作家任澤平、熊柴、閆凱、李圳輝、白學松、薑文鏹、顧才鑫、徐灝

導讀

我們提出了業內廣為採用的標準分析框架:“房地產長期看人口、中期看土地、短期看金融”。

當前中國城鎮化正步入城市群都市圈時代,房地產市場已進入總量平衡、區域分化的新發展階段,房地產長效機制加快構建、“一城一策”推行,城市發展潛力差異巨大,城市研究變得尤為重要。

本課題是我們歷經一年多對經典框架的細化與量化,在前期60多個指標、超過10萬條數據基礎上篩出27個指標、約5萬條數據,以此建立多維度、多層次、可驗證的城市發展潛力基本面+市場面評價模型,對全國除三沙市及港澳台外的336個地級行政單元的發展潛力進行客觀排名。

本研究對於認識城市發展潛力、政府構建長效機制、促進房地產市場平穩健康發展、居民安居樂業、企業投資決策等具有參考價值。

研究背景與分析框架:房地產市場進入總量平衡、區域分化的城市群時代。1)背景:房地產進入新周期,城市發展進入城市群都市圈時代。中國20-50歲人口於2013年見頂,存量住房套戶比近1.1和房地產長效機制加快構建,標誌著中國房地產市場告別高增長階段,進入高質量發展的新時代新周期。在中長期,城鎮化、居住改善、城市更新三大紅利將支撐中國房地產市場未來平穩發展。從區域看,中國進入城市群都市圈時代,區域分化突出,城市發展潛力差異巨大,城市研究價值更加凸顯。2)分析框架:基本面分析趨勢,市場面分析時機。基本面分析是城市發展潛力研判的核心,關鍵在於研判人口,邏輯鏈條是:人隨產業走,產業決定城市興衰,規模經濟和交通成本等區位因素決定產業布局。我們在基本面關注需求側的人口現狀、人口潛力和人口購買能力,以及供給側的住房存量及土地財政依賴度,共涉及23個指標。在市場面,用房價周期、需求透支率、庫存去化、地價房價比等波動較大的4個短期指標研判城市市場熱度,以在基本面分析基礎上判斷進入時機。根據歷史數據回測,準確度為75%。

基本面:2019年中國城市發展潛力排名。1)榜單概覽:2019年深北上廣穩居中長期發展潛力榜單前4名,二線城市中成都、南京、武漢、重慶、天津、杭州位居前十;東部地區有32座城市進入前50名,長三角、珠三角地區表現尤其突出;東北地區有超八成城市位於200名之後。百強城市以全國13%的土地,集聚50%的人口,創造73%的GDP,佔全國商品住宅銷量的62%。2)人口現狀:人口持續向大城市集聚,中西部核心城市崛起。從區域層面看,當前人口回流皖川桂豫等中西部省份與粵浙等東部省份人口再集聚並存,京滬津蘇黑吉遼人口增長低迷甚至負增長。從分線城市看,人口持續向一二線大城市流入,三線城市全域流入流出基本平衡,四線城市持續流出。從重點城市看,深圳、廣州、杭州常住人口大幅增長,西安、成都、長沙等中西部核心城市日益崛起,北京、上海、天津、蘇州、無錫等東部城市人口增長放緩。3)人口潛力:人隨產業走,一二線產業基礎及潛力突出。一二線城市以25.5%的人口創造了46.5%的GDP,人口集聚潛力很大。在產業創新方面,一二線城市頭部效應顯著,上市公司佔比、發明專利授權量合計分別佔約70%、75%,其中京滬深佔據絕對高地,杭州、廣州、蘇州、南京、成都等城市居前。在交通區位上,一二線城市佔據交通樞紐地位,高鐵始發終到趟數分別高達740、149趟,東部地區受益於自然地理和率先發展戰略交通基礎條件更優。在公共資源上,一二線城市優質教育、醫療資源密集,城市軌道交通提升城市運行效率。4)購買能力:一二線城市絕對購買能力較高,相對購買能力較低。從絕對水準看,一線城市人均儲蓄存款、可支配收入分別高達11.5、6.6萬元,遠高於其他城市。從相對水準看,一線、二線、三線、四線城市房價收入比分別為20.8、10.6、8.4、6.0年,但一線城市因供給不足,房價並非由中位數收入人群決定,而是由高收入人群決定。5)住房供給:一二線城市住房供給偏緊,二三線土地財政依賴度較高。一二線城市住房供給偏緊、套戶比分別為0.97、1.02,東北地區有過剩風險、套戶比超過1.1。東部、中部土地財政依賴度較高,分別為57%、52%;二三線城市較高,分別為64%、50%。

市場面:2019年百強城市何時布局最佳?1)榜單概覽:在基本面分析基礎上,結合市場面情況將發展潛力100強劃為3檔,其中深北上廣等15個城市為一檔,成都、武漢等25城為二檔,蘭州、徐州等60城為三檔。2)量價趨勢:部分三四線城市需求明顯透支,部分一二線城市成交量有所回暖、市場有望趨穩。已經歷明顯調整的部分一二線城市及周邊房價將逐漸趨穩,如供給不足或存在一定上漲壓力;前期受棚改貨幣化刺激銷量暴增、而又缺乏基本面支撐的部分三四線城市存在調整風險。3)庫存去化:西部地區、四線城市總體庫存風險較高。從可售庫存看,2019年1月一線、二線、三四線樣本城市庫存去化周期分別為11.7、10.5、11.4個月,三四線城市從2018年下半年以來有一定上升。從廣義庫存看,2017年西部地區、四線城市土地消化周期分別為2.5、2.1年。4)拿地成本:2018年地價房價比總體回落,少數城市仍較高。2019年3月百城樣本中一線、二線、三四線城市住宅類用地成交溢價率分別為4.2%、21.6%、21.4%,其中二線城市連續4個月上行、三四線城市連續5個月上行。2018年一線、二線、三線、四線城市地價房價比分別為29%、25%、19%、13%,除一線城市較2017年小幅上升1個百分點外,二線、三線、四線城市分別下降7、5、2個百分點。

擁抱城市群,把握大趨勢。以中心城市為引領的都市圈城市群更具生產效率,更節約土地、能源,是支撐中國經濟高質量發展的主要平台,是中國當前以及未來發展的重點。2019年發展潛力百強城市中有96個位於19大城市群,有54個位於24個千萬級大都市圈。從人均生產效率看,分規模人均創造GDP呈現規模從大到小的遞減現象;1000萬人以上的城市人均創造14萬元的GDP,是100-300萬人城市的2.1倍,是20萬人以下城市的約5倍。在城市群層面,19個城市群的核心在於京津冀、長三角、珠三角、長江中遊、成渝等5個城市群。預計到2030年,中國2億新增城鎮人口的約80%將分布在19個城市群,其中約60%將分布在長三角、珠三角、京津冀、長江中遊、成渝、中原、山東半島等七大城市群。在都市圈層面,24個1000萬人以上的大都市圈以6.7%的土地集聚33%的人口創造約54%的GDP,其中上海、北京、深莞惠、廣佛肇等都市圈發展潛力明顯居前。在大都市圈之外,仍有兩類三四線城市值得關注:一類是東部沿海地區經濟實力比較突出的三四線城市,另一類是距離中心大城市較遠、轄區或腹地人口規模大的內陸地方性中心城市,均多數位於城市群內。

實施真正的房地產長效機制,有助於市場平穩健康發展,這也是人民、政府、企業等各方的共同期盼。長效機制的關鍵在於人地掛鉤、金融穩定和因城施策。對於人口持續流入、供地不足導致的房價過高城市,增加土地供應;對於人口持續流出、供地過多導致的庫存過高城市,減少土地供應;通過人地掛鉤實現供求平衡,解決此前人地分離、供求錯配導致的一二線房價過高、三四線庫存過高問題。從美國、英國、德國、日本、中國香港、新加坡等經驗看,房地產過度金融杠杆化是風險之源,貨幣金融穩定是治本之策,要避免貨幣超發、杠杆過高和居民過度舉債,通過貨幣、金融、稅收、土地等多種手段,支持剛需和改善型需求,抑製投機型需求。

風險提示:模型預測存在一定偏差;部分指標尚未公布2018年數據,影響模型估計;旅遊城市的邏輯與其他城市不同,模型未單獨考慮。

目錄

1 研究背景與分析框架:房地產市場進入總量平衡、區域分化的城市群時代

1.1 研究背景:房地產進入新周期,城市發展進入城市群都市圈時代

1.2 分析框架:基本面分析趨勢,市場面分析時機

2 基本面:2019年中國城市發展潛力排名

2.1 榜單概覽:深北上廣居榜首,區域中心城市及長三角珠三角表現突出,東北整體落後

2.2 人口現狀:人口持續向大城市集聚,中西部核心城市崛起

2.3 人口潛力:人隨產業走,一二線產業基礎及潛力突出

2.4 購買能力:一二線城市絕對購買能力較高,相對購買能力較低

2.5 住房供給:一二線城市住房供給偏緊,二三線土地財政依賴度較高

3 市場面:2019年百強城市何時布局最佳?

3.1 榜單概覽:發展潛力100強分3檔

3.2 量價趨勢:部分三四線城市需求明顯透支,部分一二線城市成交量有所回暖房價趨穩

3.3 庫存去化:西部地區、四線城市總體庫存風險較高

3.4 拿地成本:地價房價比總體回落,少數城市仍較高

4 擁抱城市群,把握大趨勢

正文

1 研究背景與分析框架:房地產市場進入總量平衡、區域分化的城市群時代

1.1 研究背景:房地產進入新周期,城市發展進入城市群都市圈時代

從總體看,20-50歲人口於2013年見頂、需求峰值已過,存量住房套戶比近1.1和房地產長效機制加快構建,標誌著中國房地產市場告別高增長階段,進入高質量發展的新時代新周期。在需求側,中國20-50歲主力置業人群規模於2013年達峰值,住宅新開工面積2011、2013年達超過14億平的雙峰,2018年商品住宅銷售面積達14.8億平方米、大概率為歷史峰值。按照當前人口發展趨勢,中國人口總量將在2024年左右見頂,如後續鼓勵生育,見頂時間也最多延遲到2031年。在供給側,1978年改革開放以來,特別是1998年房改以來,中國城鎮居民基本實現從筒子樓到住宅小區,從全民蝸居到基本適居的歷史性跨越,全國層面的城鎮住房套戶比從不到0.8上升到接近1.1,表明住房短缺時代終結。在政策層面,房地產調控思路發生重大轉變,逐漸從短期調控政策向長效機制建設過渡。過去20年,中國房地產調控目標在穩增長和控房價之間幾經反覆,調控思路重抑製需求輕增加供給、重短期調控輕長效機制,調控手段重行政調控輕經濟手段,結果房價越調越漲。2016年12月中央明確定位“房子是用來住的、不是用來炒的”,開始提出建立促進房地產平穩健康發展的基礎性制度和長效機制,房地產調控思路逐漸從短期調控政策向長效機制建設過渡,從全國一盤棋向因城施策過渡,從以商品屬性為主向構建強調居住屬性的住房制度過渡。

在中長期,城鎮化、居住改善、城市更新三大紅利將支撐中國房地產市場未來平穩發展。一是城鎮化紅利。2018年中國常住人口城鎮化率為59.6%,與發達國家平均約80%的城鎮化水準相比仍有較大增長空間,並且戶籍人口城鎮化率僅為43.4%,市民化空間更是巨大。二是居住改善紅利。當前同時擁有廚房和衛生間的城鎮住房成套率僅85%,且有20%的家庭居住在條件較差的平房,人均住房使用面積僅不到25平,與發達經濟體存在明顯差距。隨著中國經濟持續增長和收入提高,加之家庭規模日趨小型化,人均住房面積還將進一步增長。三是城市更新紅利。隨著住房存量市場日益龐大,住房存量更新、拆遷改造的規模將持續上升。總體來看,到2030年之前中國房地產市場年均需求將在11-13億平方米左右,需求雖有下滑,但規模仍然很大。(參見恆大研究院2018年12月報告《傳統周期延續,還是長效機制破局?—2019年房地產市場展望》)

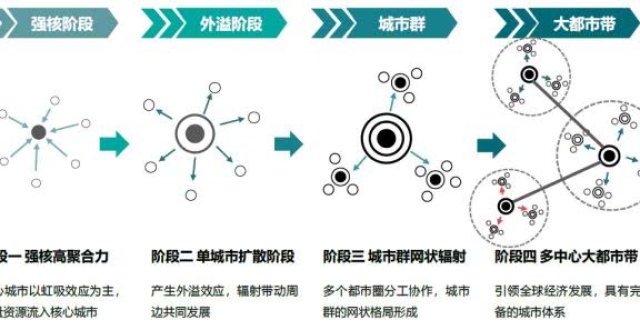

從區域看,中國進入城市群都市圈時代,區域分化突出,城市發展潛力差異巨大,城市研究價值更加凸顯。在住房短缺時代,城市的發展潛力差異不大,但在住房總體平衡時代,城市的發展潛力則呈明顯不同。住房存量套戶比低、產業活力強、人口持續流入的城市顯然更具發展潛力,而住房存量套戶比高、產業不振、人口持續流出的城市缺乏發展潛力。在這一背景下,研判不同城市的發展潛力至關重要。從國際和中國經驗看,人口遷移分為兩個階段:從鄉村到城市遷移,到在城市化中後期明顯向都市圈城市群遷移。雖然中國從2006年“十一五”規劃開始提出以城市群作為城鎮化的主體形態,但明顯推進城市群建設則開始於2014年啟動的新型城鎮化建設,19個城市群規劃相繼頒布。2018年11月,國務院《關於建立更加有效的區域協調發展新機制的意見》要求,建立以中心城市引領城市群發展、城市群帶動區域發展新模式,推動區域板塊之間融合互動發展。鑒於當前多數城市群發育不成熟,中央把以大城市為核心的都市圈作為城市群建設的突破口和抓手。2019年2月,國家發改委發布《關於培育發展現代化都市圈的指導意見》,要求以同城化為方向建設1小時通勤圈,標誌著中國進入城市群都市圈時代。事實上,過去幾年一二三四線城市房價走勢明顯分化,正是城市發展潛力呈明顯差異的直接表現。一二線城市房價因人口大幅流入、土地供給不足在2015-2016年暴漲;三四線城市一度庫存高企、後因去庫存政策等在2017-2018年大漲。

1.2 分析框架:基本面分析趨勢,市場面分析時機

在“房地產長期看人口,中期看土地,短期看金融”的經典框架基礎上,我們從“基本面+市場面”兩個層面分27個指標研究2019年中國336個地級行政部門發展潛力(不含三沙),具體以基本面研判城市中長期發展潛力,以市場面輔助擇時。

基本面分析是城市發展潛力研判的核心,關鍵在於研判人口趨勢,邏輯鏈條是:人隨產業走,產業布局決定於區位。其一,房地產長期看人口,人口決定需求。人口是一切經濟社會活動的基礎,更是房地產市場發展的根本支撐。由於出生人口大幅下滑,2018年中國人口僅增加530萬,人口總量將在2024-2031年見頂,各地區已逐漸進入人口爭奪的存量博弈時代。人口遷移的根本動力在於實際收入和生活水準差距,一般規律是人隨產業走、人往高處走。其二,產業決定城市興衰,產業興則城市興,產業聚則人口聚。當前中國經濟從高速增長階段轉向高質量發展階段,從全球價值鏈的中低端向中高端轉型升級,區域產業格局明顯變化。從地區層面看,東部沿海大量製造業受成本上升影響,已經並正向中國內地、東南亞轉移。從城市群角度看,發達城市群內核心城市集聚高端製造和高端服務業、向周邊轉移一般製造業,發育中都市圈城市群製造業繼續向核心城市集聚,城市群外一般城市產業結構多呈現低端製造業化和低端服務業化。其三,區位決定產業布局,規模經濟和交通成本決定區位。企業產業布局以最大化利潤為目標,區位選擇至關重要。但區位因素並非一成不變的,隨著規模經濟和交通成本等因素變化。中國東部沿海地區率先發展的關鍵並非是率先開放的政策,而是沿海的地理位置有利於出口;從全球看,約60%的經濟總量集中在沿海100公里範圍內。高端製造和高端服務業聚集在核心大城市,主要是因為規模經濟帶來的成本下降和效率提高。

具體來看,我們在基本面關注需求側的人口現狀、人口潛力以及人口購買能力,以及供給側的住房存量及土地財政依賴度,共涉及23個指標。其中,人口現狀分為總量和結構兩個維度,後者包括外來人口、人口年齡結構、城鎮化率、小學生等指標。基於“人隨產業走,人往高處走”的基本邏輯,我們從經濟實力、產業創新、交通區位和公共資源四個方面分析人口潛力。除經濟總量外,我們以經濟-人口比值(區域經濟份額/人口份額)作為反映經濟層面的總體人口吸引力,以A+H股上市公司數、發明專利授權量反映區域先進產業及創新能力,以高鐵始發終到趟數、高速公路路網密度、到中心城市距離等反映交通區位,以在校大學生數、執業(助理)醫師數、城市軌道交通裡程路網密度反映教育、醫療、公共交通等公共資源情況。在購買能力方面,我們關注絕對水準的人均儲蓄存款、人均可支配收入以及相對水準的房價收入比。在供給側,我們關注套戶比和土地財政依賴度兩個指標;其中,套戶比反映存量住房市場的總體平衡程度,土地財政依賴度反映地方政府對房地產的依賴及與此相關的土地出讓偏好。

在市場面,用庫存去化、房價周期、需求透支率、地價房價比等波動較大的4個短期指標研判城市市場短期波動,以在基本面分析基礎上判斷進入時機及優先順序。一些城市儘管從基本面上看中長期發展潛力較大,但如果短期需求透支嚴重,短期之內並無發展潛力。我們通過4個短期指標反映市場面,包括土地消化周期、房價周期、需求透支率、地價房價比等。由於可售庫存數據不全,我們以土地消化周期這種廣義庫存去化指標反映城市住房庫存。房價周期反映城市房價目前處於何種位置,是上漲中還是下跌中,以及相關持續時間。需求透支率即為當前住宅銷售面積增速與過去幾年增速的偏離程度,如果大幅偏離過去均值,則很可能意味著風險較大。地價房價比可大致反映房企當前拿地的預期成本收益比,不過如果缺乏人口和產業導入,地價房價比低的地區也缺乏發展潛力。

此外,短周期的金融指標多具有全國同一性、地區差異小,所以未納入模型考量範圍。金融政策(利率、流動性投放、信貸、首付比等)既是各國進行宏觀經濟調控的主要工具之一,也是對房地產市場短期波動影響最為顯著的政策。住房的開發和購買都高度依賴銀行信貸的支持,利率、首付比、信貸等政策將影響居民的支付能力,也影響開發商的資金回籠和預期,對房市供求波動影響較大。

本文所有的數據均來自於公開渠道,主要包括國家及各地方統計局、政府公開資料、Wind、部分房地產專業數據機構等。對部分地區或部分指標尚未公布2018年數據的情況,我們以2017年數據代替。

在數據處理上,為消除原始數據的量綱差異,對原始數據采取“最大值-最小值”方法進行標準化處理。其中,對於單調遞增指標線性轉換為0-100,對於單調遞減指標逆向線性轉換為0-100。

在權重處理上,採用層次分析法自上而下設置各級指標權重,並通過回測歷史數據優化權重設置。在2015-2016年的數據回測中,模型對排名的準確度為75%,對指數的擬合優度為62%。

2 基本面:2019年中國城市發展潛力排名

2.1 榜單概覽:深北上廣居榜首,區域中心城市及長三角珠三角表現突出,東北整體落後

根據GDP、城鎮居民人均可支配收入、以及城市政治地位等,將全國337個地級及以上部門劃分為一二三四城市,其中三沙市因公開數據缺失較多而不在本文榜單範圍內。一線城市為北上廣深4個,2018年GDP在2兆元以上;二線城市為除一線城市外的直轄市、多數省會城市、計劃單列市以及GDP大於7000億元且城鎮居民人均可支配收入大於4萬元的少數發達地級市共35個;三線城市為少數弱小省會城市和GDP在2000億元以上的其他地級部門共85個;四線城市為GDP在2000億元以下的其余地級部門共213個。

2019年深北上廣穩居中長期發展潛力榜單前4名,二線城市中成都、南京、武漢、重慶、天津、杭州位居前十;東部地區有32座城市進入前50名,東北地區有超八成城市位於200名之後。百強城市以全國13%的土地,集聚50%的人口,創造約73%的GDP,佔全國商品住宅銷量的約62%。深圳佔據城市發展潛力榜首,北京、上海、廣州緊隨其後。二線城市中,成都、南京、武漢、重慶、天津、杭州位列前10名;鄭州、長沙、西安、濟南、合肥等省會城市,廈門、青島等計劃單列市,蘇州、東莞、佛山等發達地級市進入前20名。省會城市除呼和浩特、銀川、西寧、拉薩外均排名前50。在前50名城市中,東部地區多達32個,中部、西部、東北地區分別有6、8、4個。除直轄市、省會城市和計劃單列市外,前50名其余地級市大多分布在長三角、珠三角地區,其中長三角城市群8個,珠三角城市群4個,海西城市群、山東半島城市群各2個。分地區看,東部、中部、西部地區排在200名之後的城市佔比分別為4.6%、22%、64.1%;東北地區有30座城市位列200名之後,佔本區域地級部門個數的83.3%,發展潛力總體靠後。需注意,各指標經標準化處理後合成的發展潛力指數僅具備序數意義。

2.2 人口現狀:人口持續向大城市集聚,中西部核心城市崛起

從區域層面看,當前人口回流皖川桂豫等中西部省份與粵浙等東部省份人口再集聚並存,京滬津蘇黑吉遼人口增長低迷甚至負增長。改革開放後至2010年左右,人口大規模向出口導向型的沿海發達地區流動。2010年以來,隨著沿海地區產業轉型升級、中西部地區產業承接以及老一代農民工老化,部分人口逐漸回流中西部,東部人口增速總體減緩,而東北地區人口開始負增長。當前人口回流明顯的是安徽、四川、廣西、河南、貴州等省,安徽常住人口年均增量從2000-2010年的-33萬回升至2010-2015年的37萬,再增至2015-2018年的60萬,四川從-56萬回升至32萬,再增至46萬。廣東、浙江等省常住人口增長一度受人口回流而明顯放緩,但2015-2018年人口重新明顯集聚,當前年均增量分別為166、66萬。江蘇則從2000-2010年的54萬降至2010-2015年的22萬,2015-2018年為25萬、無明顯起色,江蘇與廣東的人口集聚差異類似經濟發展差異,2016年開始兩地經濟總量逐漸拉大。

從分線城市看,人口持續向一二線大城市流入,三線城市全域流入流出基本平衡,四線城市持續流出。1982-2017年,一線、二線城市人口年均增速均顯著高於全國平均水準,且一線城市增速更高,表明人口長期淨流入、且向一線城市集聚更多。其中,1991-2000年、2001-2010年、2011-2017年,一線城市人口年均增速分別為3.9%、3.4%、1.5%,二線城市分別為1.9%、1.8%、1%,表明2011年以來一二線城市人口流入放緩但仍保持集聚,放緩的原因包括京滬控人、人口老化農民工回流等。上述三個時期,三四線合計人口年均增速分別為0.63%、0.29%、0.44%,而全國人口平均增速為1.04%、0.57%、0.52%,表明2011年以來人口雖有回流但仍在持續淨流出。其中,2001-2010年、2011-2017年三線城市人口年均增速分別為0.50%、0.44%,基本持平於全國0.57%、0.52%的人口增速;四線城市人口年均增速均為0.14%、0.38%,明顯低於全國平均水準。

從重點城市看,深圳、廣州、杭州常住人口大幅增長,西安、成都、長沙等中西部核心城市日益崛起,北京、上海、天津、蘇州、無錫等東部城市人口增長明顯放緩。過去二十年,城市的人口集聚格局發生深刻變化。除京滬從2013年開始主動控人外,其他城市近期多在“搶人”、但成效各異。2000-2010年,常住人口年均增量最大的前五個城市為上海、北京、蘇州、深圳、天津,分別年均增加66、61、37、34、31萬。2010-2015年,常住人口年均增量最大的前五個城市為天津、北京、上海、深圳、鄭州,分別年均增加50、42、22、20、18萬。2015-2018年,常住人口年均增量最大的前五個城市為深圳、廣州、杭州、長沙、西安,分別年均增加55、47、26、24、23萬;成都、鄭州、重慶(主城)常住人口年均增加也超過15萬,而傳統的人口集聚大市北京、上海、天津、蘇州、無錫年均增加不足5萬,北京2017-2018年持續兩年負增長、天津2017年一度負增長。

從戶籍情況看,主要大城市外來人口眾多、人口本地化空間很大,隨著戶籍制度改革深化推進有望釋放部分住房需求。中央要求,除北京、上海少數超大城市外,其他城市均需放開放寬落戶限制。當前常住人口與戶籍人口之差大於500萬人的有上海、北京、深圳、東莞、廣州、天津6座城市,在200-500萬人的有蘇州、佛山、武漢、鄭州、寧波5座城市,在100-200萬人的有15座城市,50-100萬人的有18座城市。上述44城或為直轄市、省會城市、計劃單列市,或為長三角、珠三角、海峽西岸地區發達城市。近年在戶籍制度改革和“搶人大戰”的背景下,部分大城市戶籍人口增長迅猛。2018年西安、成都、武漢、廣州戶籍人口分別較上年增加86.6、40.8、30.1、29.8萬人,主要以戶籍遷入的機械增長為主。

2.3 人口潛力:人隨產業走,一二線產業基礎及潛力突出

一二線城市以25.5%的人口創造了46.5%的GDP,人口集聚潛力很大。當前一線城市以5.2%的人口創造了全國12.3%的GDP,二線城市以20.3%的人口創造了34.1%的GDP,三線城市的人口份額與經濟份額基本持平、分別為33.9%、34.0%,四線城市的人口份額明顯低於經濟份額、分別為39.7%、24.5%(因統計問題,地區GDP合計與全國存在差異)。從經濟—人口比值來看,2017年一、二、三、四線城市分別為2.4、1.7、1.0、0.6;從剔除工業因素的服務業-人口比值看,2017年一、二、三、四線城市分別為3.2、1.7、0.8、0.5。從經濟增速看,2015-2017年,一線、二線、三線、四線城市年均經濟增速分別為7.5%、7.9%、7.8%、6.8%,四線經濟規模基數小、但增速仍然乏力。從區域看,近幾年經濟增速比較低的地區是遼寧、山西等數據擠水分地區及東北、西部等偏遠地區,經濟增速多在6%以下;而中部不少地區經濟增速在8-10%之間,西南部分地區更是在10%以上。總體上看,未來人口將繼續向大都市圈和區域中心城市集聚,三四線城市全域人口未來將繼續大幅流出。

在產業創新方面,一二線城市頭部效應明顯,京滬深佔據絕對高地,杭州、廣州、蘇州、南京、成都等城市居前。產業創新的城市差異比經濟實力更加明顯,這主要因為創新需要高度集聚才更有效率。從反映龍頭企業的A+H股上市公司數來看,北京佔全國的比重達10.7%,京滬深合計佔比高達27.5%,一二線城市合計佔69.9%。從發明專利授權量來看,北京由於佔盡產學研資源優勢而獨佔全國的14.4%,京滬深合計佔26.8%,一二線城市佔比達到75.5%。產業創新排名相對靠前的三線城市主要是紹興、常州、台州、嘉興、珠海等長三角、珠三角城市。

在交通區位方面,一二線城市佔據交通樞紐地位,高鐵日始發終到趟數分別高達740、149趟,東部地區受益於自然地理和率先發展戰略交通基礎條件更優。從自然地理看,東部沿海地區具有先發的區位優勢。在東部率先發展戰略下,高鐵、高速公路等交通基礎設施發展迅速,特別是珠三角、長三角、京津冀等地區。從高鐵通達度看,一線、二線、三線、四線城市高鐵日均通行班次分別為974、460、155、54趟;目前尚有107個城市未開通高鐵,主要分布在中西部地區。從高鐵日始發終到趟數看,一線、二線、三線、四線城市分別平均為740、149、17、6趟,其中廣州、上海、北京、深圳、成都、武漢、重慶、天津、長沙、西安位居全國前十。從高速公路看,一二線城市與三四線城市的路網密度差異仍然十分明顯,分別為1001、506、330、99公里/萬平方公里,四線城市僅為一線城市的10%。2016年國家發改委《鐵路網中長期規劃》要求,在“四縱四橫”高速鐵路的基礎上,建設形成以“八縱八橫”主通道為骨架、區域連接線銜接、城際鐵路補充的高速鐵路網。其中八縱是指沿海通道、京滬通道、京港(台)通道、京哈~京港澳通道、呼南通道、京昆通道、包(銀)海通道、蘭(西)廣通道;八橫是指綏滿通道、京蘭通道、青銀通道、沿江通道、滬昆通道、廈渝通道、廣昆通道。

在公共資源方面,一二線城市優質教育、醫療資源密集,城市軌道交通提升城市運行效率。公共資源是產業發展的配套,優質公共資源對人口有著明顯吸引力。從教育看,直轄市和省會城市多擁有區域內最優質的中小學和高等教育資源,擁有的985/211大學數合計佔全國的81%,擁有的在校大學生數量合計佔全國的58%;其中,京津滬的一本升學率位居全國前三。從醫療資源看,一線、二線、三線、四線城市每千人口執業(助理)醫師數分別為3.2、3.1、2.2、1.9,並且醫療資源的質量差異巨大,全國最優質的醫療資源主要集中在一二線城市。從城市軌道交通看,根據各城市地鐵公司官網及發改委最新批複,至2019年3月全國已通城市軌道交通(不含有軌電車)的城市有35個,加上已批複未開通的城市則增至45個。二線城市中太原、呼和浩特、南通、泉州、煙台尚未開通城市軌道交通,三線城市目前僅溫州開通。已批複未開通地鐵的城市除太原、呼和浩特、南通3座二線城市外,還包含包頭、徐州、常州、紹興、金華、蕪湖、洛陽等7座三線城市。

2.4 購買能力:一二線城市絕對購買能力較高,相對購買能力較低

一線城市人均儲蓄存款、可支配收入分別高達11.5、6.6萬元,遠高於其他城市。絕對購買能力不僅是可支配收入,還應包括人均儲蓄存款,儘管當前“存款搬家”現象明顯,但仍能反映相關情況。從城鄉居民人均儲蓄存款看,2017年一線、二線城市分別為11.5、6.6萬元,三線、四線城市分別為4.1、3.2萬元。從城鎮居民可支配收入看,2017年一線、二線城市分別為6.4、4.5萬元,三線、四線城市分別為3.6、3.1萬元。此外,包頭、鄂爾多斯、呼和浩特等部分資源型城市人均儲蓄存款及可支配收入也較高。

一線、二線、三線、四線城市房價收入比分別為20.8、10.6、8.4、6.0年;但一線城市因土地供給不足,房價並非由中位數收入人群決定,而是由高收入人群決定。2017年一線、二、三、四線城市房價收入比分別為20.8、10.6、8.4、6.0年,城市間分化顯著,這與全球其他經濟體核心城市房價收入比較高的情況一致。其中,北京、上海、深圳的房價收入比分別為26.5、22、21.4年;二三線城市中三亞、廈門、福州房價收入比也很高,分別為31.2、24.2、21.5年,三亞為全國旅遊城市、房價主要受外來者購房影響。從原則上講,在供需基本平衡的市場,房價由中位數收入人群決定;在供給明顯大於需求的市場,房價由低收入人群決定;在供給明顯小於需求的市場,房價則由高收入人群決定。並且,與國外明顯不同,因文化傳統差異,中國人購房存在“六個錢包”現象,即父母等對子女的資金支持通常較大,這使得傳統房價收入比的度量存在一定偏差。不過,考慮到現實並無更好的指標及數據衡量相對購買能力,本文依然採用房價收入比度量。

2.5 住房供給:一二線城市住房供給偏緊,二三線土地財政依賴度較高

一二線城市住房供給偏緊、套戶比分別為0.97、1.02,東北地區有過剩風險、套戶比超過1.1。我們在2018年11月報告《中國住房存量測算:過剩還是短缺?》估算了2017年各省級、地級部門城鎮住宅套戶比。分地區看,2017年東部、中部、西部地區包括學生及其宿捨的城鎮套戶比分別為0.99、1.05、1.03,東北地區為1.13;東部、中部、西部地區不含學生及其宿捨的套戶比分別為1.02、1.09、1.08,東北地區為1.17。分線看,2017年一線、二線、三四線城市套戶比(含學生及其宿舍)分別為0.97、1.02、1.06,一二線城市住房供給偏緊。在全國336個地級部門(不含三沙)中,2017年有89個城市的套戶比小於1,佔比26.5%;有157個城市的套戶比介於1.0-1.1之間,佔比46.7%;有72個城市的套戶比介於1.1-1.2之間,佔比21.4%;有18個城市的套戶比高於1.2,佔比5.4%。

東部、中部土地財政依賴度較高,分別為57%、52%;二三線城市分別為64%、50%,高於一線、四線城市。土地財政依賴度在一定程度上意味著地方政府對房價的依賴。分區域看,東部、中部近三年土地財政依賴度(土地出讓收入/地方一般公共預算收入)分別為57%、51.7%,高於西部、東北的31.6%、19.4%。這是由於西部、東北需求相對偏弱,房地產拉動經濟的能力有限。分線看,二、三線城市近三年土地財政依賴度分別為64.2%、49.5%,高於一線城市的42.2%和四線城市的35%。其中,上海、深圳土地財政依賴度分別為25%、26%,而北京、廣州達50%、68%。在全國336個地級部門(不含三沙)中,有16座城市土地財政依賴度大於100%,佔比4.8%;有31座城市在70%-100%之間,佔比9.2%;有98座城市在40%-70%之間,佔比29.2%;有191座城市在40%以下,佔比56.8%。

3 市場面:2019年百強城市何時布局最佳?

3.1 榜單概覽:發展潛力100強分3檔

在基本面分析基礎上,我們結合市場面情況將發展潛力100強劃為3檔,其中深北上廣等15個城市為一檔,成都、武漢等25城為二檔,蘭州、徐州等60城為三檔。市場面由庫存去化周期、需求透支率、房價周期、地價房價比4項指標組成。我們首先將城市發展潛力100強按照發展潛力指數分為三檔,再通過市場面指標分析,對當前市場趨勢較好的城市升檔,其他城市維持不變。

3.2 量價趨勢:部分三四線城市需求明顯透支,部分一二線城市成交量有所回暖房價趨穩

前期受棚改貨幣化刺激銷量暴增、而又缺乏基本面支撐的部分三四線城市存在需求透支風險。比如,一個城市過去3-5年的銷售增速均在20%以下,在基本面改變不大的情況下,某年銷售增速突然飆升,比如達到50%及以上,這種城市在短期存在需求透支風險,從數據看主要是部分受棚改貨幣化刺激的三四線城市。2017年以來,一線城市商品住宅銷量明顯下降,二線城市基本持平,三四線城市受棚改貨幣化安置比例擴大而繼續暴增。各線城市銷量暴增的時間呈現輪動特徵,一線城市2015年商品住宅銷售面積同比增長14%,二線城市2015、2016年分別增長10%、26%,三四線城市2016、2017年分別增長22%、13%,部分缺乏基本面支撐的三四線城市需求明顯透支。

從房價周期看,前期經歷明顯調整的部分一二線城市及周邊房價將逐漸趨穩,如供給不足或存在一定上漲壓力。從歷史經驗看,過去不少城市的房價存在三年左右的小周期,漲一段調整一段,小周期的背後是房地產調控、地方對土地財政的依賴、需求釋放與透支等因素。2015-2016年京津冀、長三角、珠三角部分城市及一些省會城市房價已連續低迷2年以上,目前成交量有所回暖,市場逐漸趨穩。此類城市在一線城市中有北上廣深,二線城市中有天津、南京、無錫、蘇州、杭州、濟南、鄭州、武漢、東莞等,三線城市中有廊坊、溫州、嘉興、珠海、惠州、中山等。而部分前期主要受棚改貨幣化刺激導致房價大漲、同時缺乏基本面支撐的三四線城市存在一定調整風險。

3.3 庫存去化:西部地區、四線城市總體庫存風險較高

從可售庫存看,2019年3月一線、二線、三四線樣本城市庫存去化周期分別為11.7、10.5、11.4個月,三四線城市庫存去化周期從2018年下半年以來有一定上升。可售商品住宅數據可得性較差,我們選取分線樣本城市進行分析。一線城市選取4城:北京、上海、廣州、深圳,二線城市選取16城:天津、重慶、南京、武漢、成都、蘇州、廈門、西安、長沙、寧波、福州、青島、長春、杭州、濟南、南昌,三四線城市選取9城:徐州、莆田、東營、蕪湖、焦作、南平、三明、滁州、安慶。2015年以來,得益於棚改貨幣化政策三四線城市可售庫存去化周期持續走低,2018年5-6月最低不到7個月,但逐漸上升。2019年3月,一線、二線和三四線城市可售商品住宅去化周期分別為11.7、10.5和11.4個月。需要注意的是,庫存去化周期對銷售非常敏感,比如部分城市商品住宅銷量當前處於歷史低位,一旦成交回暖,去化周期將明顯下降。

從廣義庫存看,西部地區、四線城市庫存偏高,2017年土地消化周期分別為2.5、2.1年。分地區看,東部、中部、東北地區庫存持續改善,西部地區庫存改善力度明顯不足。2017年,東部、中部、東北地區土地消化周期均在1.15-1.35年之間,而西部地區則高達2.5年。分線城市看,2017年一線、二線、三線、四線城市土地消化周期分別為0.8、0.9、1.2、2.1。儘管一線城市受2016年930開始的調控收緊影響,市場銷售持續降溫,但土地消化周期基本小於1;四線城市銷售乏力,土地供應持續增加,仍有較大庫存風險。

3.4 拿地成本:地價房價比總體回落,少數城市仍較高

近期土地成交有所回暖。2018年百城樣本中一線、二線、三四線城市住宅類用地成交溢價率分別為6.1%、12.5%、18.1%,均較2017年的21.9%、38.3%、45.3%明顯下滑。不過,從最近半年數據看,土地成交有所回暖,2019年3月百城樣本中一線、二線、三四線城市住宅類用地成交溢價率分別為4.2%、21.6%、21.4%,其中二線城市連續4個月上行、三四線城市連續5個月上行。

地價房價比總體回落,但少數城市地價成本仍較高。2018年一、二、三、四線城市地價房價比分別為29%、25%、19%、13%,除一線城市較2017年小幅上升1個百分點外,二、三、四線城市分別下降7、5、2個百分點(由於地級層面的新房價格數據不全,在此以二手房價格分析,由此估計的地價房價比可能偏低)。儘管各線城市地價房價比總體上差距不大,但具體城市之間差異巨大。此外,當前部分城市推行的“限房價、競地價”土地出讓模式有效地平抑了新房價格,但在供給不足的情況下容易引起新房搶購。

4 擁抱城市群,把握大趨勢

以中心城市為引領的都市圈城市群更具生產效率,更節約土地、能源,是支撐中國經濟高質量發展的主要平台,是中國當前以及未來發展的重點。根據基本面排名,2019年發展潛力百強城市中有96個位於19大城市群,其中處於24個千萬級大都市圈的有54個。2018年11月,國務院《關於建立更加有效的區域協調發展新機制的意見》要求,建立以中心城市引領城市群發展、城市群帶動區域發展新模式,推動區域板塊之間融合互動發展。以住建部城區常住人口為標準,將城市劃分為1000萬以上、500-1000萬、300-500萬、100-300萬、50-100萬、20-50萬、20萬以下七類。從人均生產效率看,分規模人均創造GDP呈現規模從大到小的遞減現象;1000萬人以上的城市人均創造14萬元的GDP,是100-300萬人城市的2.1倍,是20萬人以下城市的約5倍。從人均城市建設用地看,大城市明顯更節約土地資源,分規模人均創造GDP呈現規模從大到小的遞增現象,2017年1000萬人以上城市人均建設用地僅74.5平方米,而100-300萬、20萬以下城市分別為117.3、135.5平方米。

在城市群層面,19個城市群的核心在於京津冀、長三角、珠三角、長江中遊、成渝等5個城市群。2014年《國家新型城鎮化規劃(2014-2020年》及“十三五”規劃要求建設長三角、珠三角、京津冀、山東半島、海峽西岸、哈長、遼中南、中原、長江中遊、成渝、關中平原、北部灣、山西中部、呼包鄂榆、黔中、滇中、蘭州-西寧、寧夏沿黃、天山北坡等19個城市群。其中,長三角、珠三角、京津冀三大城市群是其中最成熟的三個,以全國5%的土地面積集聚了23.3%的人口,創造了39.3%的GDP,成為帶動中國經濟高質量發展和參與國際經濟合作與競爭的主要平台,目前均已經上升為國家戰略。在三大城市群外,以成都、重慶、武漢為核心的成渝、長江中遊城市群最具發展潛力,兩大城市群以5.2%的土地面積集聚了15.5%的人口,創造了15.6%的GDP。其次則是山東半島、海峽西岸、中原、關中平原、哈長、遼中南等城市群。預計到2030年,中國2億新增城鎮人口的約80%將分布在19個城市群,其中約60%將分布在長三角、珠三角、京津冀、長江中遊、成渝、中原、山東半島等七大城市群(參見恆大研究院2018年7月報告《中國人口大遷移》)。

在都市圈層面, 24個1000萬人以上的大都市圈以6.7%的土地集聚33%的人口創造約54%的GDP,其中上海、北京、深莞惠、廣佛肇等都市圈發展潛力明顯居前。鑒於當前多數城市群發育不成熟,且部分核心城市生產要素明顯向周邊溢出,中央把以大城市為核心的都市圈作為城市群建設的突破口和抓手。2019年2月,國家發改委發布《關於培育發展現代化都市圈的指導意見》,這是中國第一份以“都市圈”為主題的中央文件,要求以大城市及周邊地區同城化為方向推進基礎設施一體化、強化城市間產業分工協作、加快建設統一開放市場、推進公共服務共建共享等,包括以軌道交通等為基礎打造1小時通勤圈。根據有關城市群規劃及相關地方規劃,當前中國有上海、北京、廣佛肇、杭州、深莞惠等10個2000萬人以上的大都市圈,有重慶、青島、廈泉漳等14個1000萬-2000萬人大都市圈。24個千萬級大都市圈以全國6.7%的土地集聚約33%的常住人口,創造約54%的GDP。從發展潛力看,上海、北京、深莞惠、廣佛肇都市圈居前,之後則是蘇錫常、天津、南京、長株潭、杭州、重慶等都市圈。需要注意的是,部分都市圈範圍有重合,比如上海都市圈與杭州都市圈、蘇錫常都市圈均有重合。

在24個大都市圈之外,仍有兩類三四線城市值得關注:第一類是東部地區經濟實力比較突出的三四線城市,多數位於城市群內,如溫州、珠海、中山、徐州、海口、金華、唐山、泰州、保定、威海等。珠海、中山是珠江口西岸中心城市,珠中江都市圈2017年末人口達958.7萬,有望成為下一個千萬級大都市圈。溫州、威海均為經濟發達的沿海工貿城市;唐山、保定分別位於京津冀協同發展空間布局“三軸”中的“京唐秦”、“京保石”產業發展帶上。該類城市中唯一不在19大城市群的是淮海經濟區中心城市徐州。2018年國家發改委《淮河生態經濟帶發展規劃》“北部淮海經濟區”部分明確提出:“著力提升徐州區域中心城市異塵餘生帶動能力,發揮連雲港新亞歐大陸橋經濟走廊東方起點和陸海交匯樞紐作用,推動淮海經濟區協同發展”,並界定了淮海經濟區包括以徐州為核心的3省10市,面積8.9萬平方公里。

第二類是距離中心大城市較遠、轄區或腹地人口規模大的中西部地方性中心城市,如洛陽、包頭、銀川、鄂爾多斯、嶽陽、綿陽、衡陽、安陽、廣安、遂寧、柳州、南陽等,也多數位於城市群內。其中,銀川為省會城市,洛陽、包頭、鄂爾多斯、嶽陽、衡陽、柳州、南陽分別為所在省份的省域副中心城市。此外,宜昌、常德、遵義、襄陽、贛州等地方性中心城市目前不在發展潛力百強城市之列,但從長遠看仍具備一定發展潛質。

(本文作者介紹:恆大集團首席經濟學家,恆大經濟研究院院長。曾擔任國務院發展研究中心宏觀部研究室副主任、國泰君安證券研究所董事總經理、首席宏觀分析師。)