文/新浪財經意見領袖專欄作家 任澤平、連一席、謝嘉琪

導讀

獨角獸企業代表著新經濟的活力,行業的大趨勢,國家的競爭力。2018年全球資本市場風起雲湧,獨角獸勢力大洗牌。有些獨角獸融資困難,光環不再;有些獨角獸卻獲得資本追捧,大放異彩;有些甚至大有超越老牌互聯網企業之勢。

繼《中國獨角獸報告:2018》轟動市場之後,2019年獨角獸榜單有哪些重大變化?透露出哪些科技趨勢和投資機會?

目錄

1 全球獨角獸

1.1 中美比重提升,但中國新生增速首次低於美國

1.2 高新科技企業比重加大

2 中國獨角獸

2.1 地域分布:北京保持領先,政策支持下新一線城市獨角獸發展迅速

2.2 商業模式:為完善生態布局,巨頭帶動作用加強,ATD代替BAT

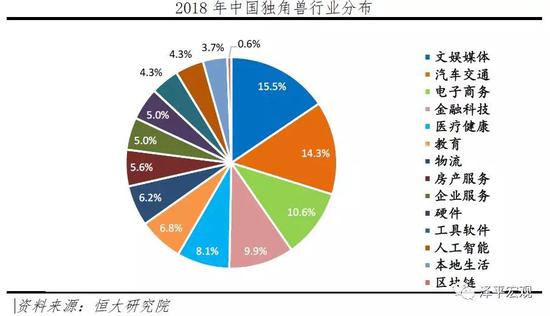

2.3 行業分布:互聯網、高端製造和高新科技的集中地

2.4 變現:上市變現頻繁,然現實情況不達預期

3 挑戰與建議

3.1 亟待解決的三大問題:科技含量不高、企業運營持續性不強、誕生地局限

3.2 建議

正文

1、全球獨角獸

距2013年美國著名CowboyVenture投資人Aileen Lee提出“獨角獸”概念已經六年,全球成立時間短(不超過10年)、發展迅速(估值超過10億美元)的新生態公司,誕生速度不斷加快,逐漸成為衡量一個國家和地區新經濟活躍程度的指標。作為全球最大的兩大經濟體,中美兩國無疑成為孕育獨角獸的最佳地。

1.1 中美比重提升,遙遙領先,但中國新生增速首次低於美國

全球獨角獸數量創新高,中美比重持續提升。據IC Insight數據統計顯示,2013年至2018年12月31日,全球獨角獸總數達到313家。按地域劃分,同期對比,排名前五國家名次不變,依次為美國、中國(包括中國香港)、英國、印度和韓國,數量分別為151家、88家、15家、14家、7家。從佔比來看,中美兩國依然引領全球獨角獸且影響力加強,全球佔比76.3%,較2017年同期佔比提升0.4個百分點。

中美霸佔超級獨角獸,佔比超八成。按定義,在獨角獸的基礎上,估值超過100億美元的初創企業被稱作超級獨角獸。基於此,2018年全球共有22家企業被列入陣營,其中,螞蟻金服以高達1500億美元估值排為第一。從國家和地區來看,美國和中國數量最多,分別為12家和7家,佔比86.4%,其余為英國、印度和新加坡,數量各為一家。

中國獨角獸新生數量增速首次低於美國。從新生數量來看,中美兩國合計全球佔比超七成,保持自2013年以來的優勢。2018年,美國新生獨角獸數量53家、排為第一;中國新生32家,排為第二。對比新生數量佔比和新生數量增速發現,中國首次出現佔比下滑和增速低於美國現象,佔比28.6%同比下滑5個百分點,與美國新生佔比差距從9.2%擴大至18.8%,新生增速45.5%,僅為美國一半。中美獨角獸數量差距擴大。

中國市場金融去杠杆、風口破滅、監管趨嚴,行業開始“自查”和“淘汰出清”是造成此次差距的重要原因之一。隨著2017年國內最熱風口加密貨幣、共享單車等接連破滅,並在例如《私募基金管理人登記須知》、《關於開展2018年私募基金專項檢查工作的通知》等嚴監管背景下,資金端趨於理性,投資人對新生、前景未知的初創企業保持更謹慎態度,更傾向頭部成熟企業,從而一定程度上限制了獨角獸誕生。

注:當期獨角獸總數=上一期總數+新生數量-上市、兼並收購等退出數量。因此,新生數量不一定等於同比增加數量。

從各國平均估值來看,首先,中國獨角獸全球最貴,平均估值59.6億美元,約為其余國家和地區平均估值2倍。其次,韓國獨角獸增長最快,平均估值從29.5億美元漲至39.3億美元,主要由於出現三家高估值獨角獸,一家為已有的電子商務公司Coupang,另外兩家為新生獨角獸,分別為外賣配送平台Woowa Brothers和遊戲製作公司Bluehole。第三,印度是前十國家中平均估值降低最多國家,平均估值從39.4億美元降至27.9億美元,主要由於印度最大獨角獸、電子商務行業的Flipkart被沃爾瑪收購,收購前估值116億美元。

1.2 高新科技企業比重加大

新生高新科技企業增多。從行業分布來看,企業主要分布在互聯網、高端製造和高新科技這三大類。與上期榜單情況類似,此次前三行業不變,依次為電子商務、工具軟體和金融科技,分別為40家、38家、37家。與上期不同的是,三者合計佔比下滑較大,降低約10個百分點。主要由於新生獨角獸中,以技術為導向的高端製造和高新科技企業增多。2018年全球新生獨角獸中,包括新能源汽車、人工智能芯片、機器人、大數據、計算機視覺、雲計算等在內的企業共28家,較2017年增長9家,增長近50%。

新生高新企業美國佔半成,繼續引領全球新技術發展。從28家新生高端製造和高新科技企業來看,中國共有8家,較平均分布在人工智能、機器人、新能源汽車和大數據。美國共有14家,新生總數佔比50%,行業種類更豐富,另外包括生物製藥、3D列印、DevOps(新型綜合軟體開發,將開發、運營、質量管理三者結合)等。其中,美國新生高新企業較為知名的包括估值最高120億美元的針對脫發問題的Samumed、為企業提高數據分析和雲服務的Snowflake Computing、機器人流程自動化管理的Uipath等。

2 中國獨角獸

除國際定義外,本篇報告以成立時間為分界點,分為廣義獨角獸和狹義獨角獸,廣義獨角獸即成立時間不限,狹義需不超過十年。在選擇對象時,我們主要考察以下4點:1)企業產品或者提供的服務的核心價值;2)企業產品或者提供的服務的流量價值;3)企業產品或者提供的服務所能帶動的異塵餘生價值;4)商業模式價值。

在測算估值時,由於獨角獸未上市且大部分為互聯網企業,主要采取以下3種估值方法:

1)乘數估值法,其中包括市盈率與市銷率。

市盈率:估值=淨利潤*市盈率,由於絕大多數獨角獸發展期甚至成熟期處於虧損狀態,一般不採用此方法。

市銷率:估值=主營業務收入*市銷率。早期互聯網巨頭,例如亞馬遜、Facebook、京東等採用該方法,較適合B2B、電商等類型企業,但測算時需注意企業規模。

2)可比公司法。可以按照企業特性,對標業務模式類似的上市公司或者未上市但有清楚估值的公司來進行測算。

3)融資投資法。根據歷次投資金額,按照當時企業運營狀況進行比例推算,也可按照投資人投資金額所對應的股份來測算。

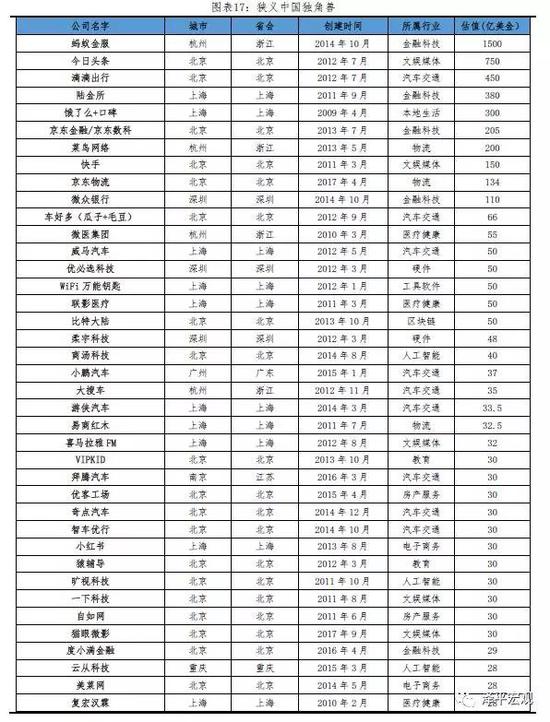

據此,結合胡潤、CB Insight、科技部火炬中心和PitchBook發布的榜單,綜合梳理,截止2018年12月31日,中國地區廣義獨角獸161家、總估值7134.9億美元,其中狹義獨角獸137家、總估值6524.9億美元,分布在15個城市14個行業,其中超級獨角獸共10家、新生54家、上市退出19家、因經營不善剔除3家。對比上期,中國獨角獸成長快、範圍廣、爆發強的特徵愈發明顯,這與技術創新、搭建平台生態、國家和地方政府扶持重視分不開(詳情參考《中國獨角獸報告》)。

2.1 地域分布:北京保持領先,政策支持下新一線城市獨角獸發展迅速

北京吸納和催生獨角獸74家全國第一。從地域分布來看,獨角獸集中“北、上、杭、深”的特徵維持不變,四城無論是在經濟發達度、製造業成熟度、人才質量、政策優惠度和基礎設施完善度都處全國前列,2018年四城數量佔比達85.7%、估值佔比達94.5%。其中,北京獨角獸共74家、較上期增加16家、總估值2979.4億美元榮登第一,數量佔比46%,較上期增長1個百分點,比重持續增加;上海共34家、較上期增加6家、總估值1325.1億美元;杭州共16家、較上期增加2家、總估值1946.5億美元;深圳共14家、較上期增加4家、總估值490億美元。此外,北京繼續引領高估值獨角獸,估值前十企業北京佔一半。

以南京為代表的城市開始突破“北、上、杭、深”限制,新一線城市獨角獸崛起。從新生54家企業來看,今年新增城市合肥、青島、成都和香港開始誕生獨角獸,去年新增城市南京、武漢、重慶等地數量均有增加,獨角獸“二八效應”依然存在,但開始減弱(即20%城市佔據80%獨角獸),其中南京表現最為突出,共新生5家企業。

創新活力強、政策高度重視並給予支持是短期爆發的重要原因,以南京為例,為增強城市創新能力、培育更多新型企業,2018年4月南京發布《南京市獨角獸、瞪羚企業發展白皮書》並對培育重點企業做出定義,要求企業起始年收入不低於500萬人民幣,且連續3年增長率不低於50%,並符合南京市新型電子信息、綠色智能汽車、高端智能裝備、生物醫藥與節能環保新材料、四大服務業和未來產業的“4+4+1”主導產業方向。但與其他城市不同的是,南京不直接給予現金獎勵,而是通過搭建平台、嫁接資源等間接手段來解決企業初創時期資源需求不對口問題,此外頒布《南京市關於對瞪羚企業、獨角獸企業、擬上市企業等進行“一企一策”激勵的實施細則》做出細則指導。

2.2 商業模式:為完善生態布局,巨頭帶動作用加強,ATD代替BAT

巨頭帶動成為獨角獸誕生另一大影響因素,且影響比重加強。在當前企業生態化的趨勢下,獨角獸企業已經成為企業生態鏈的重要構成。通過自孵化或戰略投資等方式,眾多巨頭企業開始搭建生態系統,並逐漸完善。從榜單中可以看出,大約50%的企業或多或少與阿里巴巴、百度、騰訊、京東等有關聯。其中,企業估值越高,巨頭對其影響力更強。從估值前十企業來看,與巨頭關聯程度高達100%,較去年同期增長10%。

從投資端來看,ATD(阿里巴巴、騰訊、京東)代替BAT成為投資新經濟領域前三互聯網巨頭。阿里巴巴及相關企業以全球124件投資事件、超1800億人民幣投資金額排為第一,投資前五行業分別為企業服務19起、電子商務17起、汽車交通16起、金融15起、人工智能10起;騰訊及相關企業全球投資超132起、總金額超900億人民幣,較阿里注重電商和金融板塊,騰訊更偏好文化娛樂和遊戲領域,投資前五行業分別為娛樂傳媒42起、遊戲18起、企業服務20起、金融10起、汽車交通12起;京東更為不同,側重例如物流等重資產領域,全年投資超50起,涉及金額超200億人民幣,投資前五行業分別為企業服務13起、電子商務7起、金融6起、金融4起、物流運輸3起。儘管側重各有不同,回歸本質,三者皆是堅持自身優勢領域並以此為出發點,以數據為核心、科技為手段,逐漸完善生態布局。

從結果端來看,阿里巴巴和騰訊對獨角獸帶動作用更強。據不完全統計,2018年騰訊共捕獲30家中國獨角獸,與去年持平,包括小紅書、車好多、快手、猿輔導等細分領域頭部企業。阿里巴巴快速提升,從第七升至第四,全年共包攬17家獨角獸,包括今日頭條、小豬短租、曠視科技、商湯科技等。

2.3 行業分布:互聯網、高端製造和高新科技的集中地

獨角獸按創新形態來分,可以分為平台生態型和技術驅動型。平台生態型主要基於互聯網來搭建平台,核心思想是依靠平台“共享”。從行業分布來看,與上期相同,娛樂媒體、汽車交通和電子商務為前三行業,分別擁有25家、23家和17家,三個行業代表企業依次為估值750億美元的今日頭條、估值為450億美元的滴滴出行、估值為30億美元的小紅書。

技術驅動型是以高新科技為主要推動力,例如大數據、雲計算、人工智能、區塊鏈等。從具體企業來看,高端製造、人工智能等開始出現一批優質的重點企業,例如主攻柔性螢幕的柔宇科技、主攻人工智能的商湯科技和曠視科技、主攻機器人的優必選等,且排名與估值上升幅度較大。

當平台生態型與技術驅動型相結合,將發揮更大作用。從估值變化來看,螞蟻金服和今日頭條變化最高,估值分別增長了750億美元和450億美元。除了依靠平台建立的大量用戶基礎和資本關係、選擇正確賽道,運用大數據、人工智能等新興技術手段是令其保持優勢的關鍵。且科技性能在企業運營後期更重要,估值前十企業80%以上離不開技術屬性。

2.4 變現:上市變現頻繁,然現實情況不達預期

中國獨角獸上市頻繁,香港和美國是主要選擇地。據統計,2018年全年,中國共19家獨角獸實現上市,上市前估值從10億美元到460億美元不等,上市地點包括港交所、紐交所、納斯達克和深交所,數量分別為8家、5家、5家、1家,總數達歷史新高。儘管如此,已上市獨角獸真的萬事無憂了嗎?對比上市前後數據來看,現實並非如此。

第一,四成企業遭遇破發。從上市首日情況來看,因發行價格過高、市場對其前景不看好、未有突破創新、盈利模式存疑等因素,共有7家企業首日破發,破發程度最高為嗶哩嗶哩達14.8%。此外,除上述原因外,由於國外投資人和資本市場對國內企業文化、運營模式等存在理解差距,對比10家在美國上市的企業,破發企業數量達4家佔比40%,佔破發總數57.1%。

第二,市值堪憂,僅5家實現預期三連跳。從市值來看,五成以上企業發行市值高於預計估值,其中漲幅最高為電子商務行業的拚多多,主打三四線用戶群體,挖掘人口紅利,發行市值為事前估值12倍。但結合目前市場來看(2018年12月31日),僅5家企業實現市值連續增長;一半以上企業市值縮水,其中觸寶科技遭遇估值三連降,從預計估值15億美元降至目前5.3億美元,降低幅度高達64.7%。

3 挑戰與建議

3.1 額待解決的三大問題:科技含量不高、企業運營持續性不強、誕生地局限

中國獨角獸無論是新生數量還是上市退出數量都達歷史新高,較上期,15個細分行業企業數量基本都有所增加,但隨之暴露的問題也愈加明顯。除了全球獨角獸都需面對的、也是最重要的資本挑戰(詳見下篇),對比國際,尤其是美國,中國獨角獸亟待面對並解決三大問題。

第一,科技含量不高。儘管科技頭部企業發展良好,然而整體高新科技和高端製造企業增長並不快,中國獨角獸以互聯網企業為主的格局很難撼動。從增速來看,對比上期,汽車交通和醫療健康發展最為迅速,較上期分別增長8家和7家,但是兩類行業中科技含量並不高,50%以上是互聯網型公司。其中,汽車交通行業受新能源造車影響,如小鵬汽車、遊俠汽車、Momenta等新造車勢力和自動駕駛企業大幅增長,但佔汽車交通行業總數僅43.5%;醫療健康行業更甚,僅為聚焦單抗的複宏漢霖和聚焦腫瘤免疫自身免疫的天境生物兩家醫藥研發企業。

其次,被列入重大發展項目的例如大數據、人工智能等行業,雖然企業數量有所增加,佔比卻有所下滑,這些領域的發展速度不及獨角獸整體的發展速度。例如人工智能行業共7家,較上期增加1家,佔比卻下滑0.35個百分點。

第二,企業運營的持續性不強。獨角獸成長快、爆發強是特點,但發展到一定規模會陷入瓶頸,突破困境可持續性發展是眾多獨角獸都需面對的問題。持續性包括企業品牌和文化價值維持並不斷輸出、高素質人才召集、企業內部結構不斷優化、產品或者服務更貼合用戶需求、提質增效並形成盈利。然而,即使如ofo、滴滴出行等上期著名頭部獨角獸,在補貼退坡後,因無法深入了解消費者和時代發展需求、結合自身優勢作出良好規劃,早期資本充裕而提升的企業規模和估值,面對激烈競爭,很難繼續維持優勢。

第三,誕生地局限。局限分為兩方面,一方面是二線城市的突圍,另一方面是一線城市的固守。從行業分布來看,全國50%以上的獨角獸都集中在娛樂媒體、汽車交通、電子商務、金融科技和醫療健康這五個行業,說明獨角獸具有明顯的強行業屬性,其誕生需要成熟完善的產業鏈配套資源。儘管今年南京突破重圍,其余省會城市、新一線城市發展不及預期,如何活化新經濟、在城市差別的壓力下培育獨角獸是這些城市需要考慮的重要問題。此外,“北、上、杭、深”面對其余城市的挑戰,需考慮如何繼續維持資本環境、人才吸引、扶持優惠政策、高新科技產業規劃等良好的創業氛圍。

3.2 建議

因此,面對上述問題,從獨角獸企業自身出發,需要考慮運營和企業核心競爭力兩方面。運營方面,在創立初期,重視行銷對企業影響,有效利用新媒體社交網絡、投資人推進、峰會等來推廣擴大品牌影響力。對外輸出時,重視並培養自身品牌和文化,與客戶建立有效的溝通和信用機制,加深了解消費者特點和需求來保持市場敏感度。企業成熟期,提升效率降低成本來增強盈利,階段性調整戰略來優化企業業務結構,並通過人才吸引和員工培養,為企業不斷輸送新鮮血液。

核心競爭力方面,對於高新科技企業,在數字化和數據化時代,重視雲計算、人工智能等技術,加強研發投入維持技術高地;對於其他類型企業,突出自身優勢,通過商業模式創新、產品創新、跨界創新等多種形式區別其他競爭對手形成差異化優勢。

從政府角度出發,需以更大力度支持區域新經濟發展。參考南京政府,堅持企業主導與政府支持有機結合,通過例如金融支持、人才對接、人才補貼、稅收減免等優惠政策,以示範、精準服務等形式,幫助獨角獸企業解決成長期間所遇問題和難題。建立高新園區提供優質創新環境,促進企業、高校、政府的知識、技術、人才傳播流通,傳統產業升級與新興產業培育相結合,促進區域新經濟活躍程度。

附錄:中國獨角獸榜單、中國新生獨角獸榜單(均按估值排序)

(本文作者介紹:恆大集團首席經濟學家,恆大經濟研究院院長。曾擔任國務院發展研究中心宏觀部研究室副主任、國泰君安證券研究所董事總經理、首席宏觀分析師。)