自主創芯·產業報國

------------------------------

華為海思的芯片經過20年的發展已經在眾多領域達到世界頂級水準,甚至在部分領域領跑全球。

但是,海思隻參與了芯片的設計環節。

芯片設計只是裝個產業鏈的一個環節,還需要上遊的芯片架構+芯片EDA的支持。

芯片產業鏈全景圖

更為重要的是,設計好的芯片需要製造代工環節,這才是半導體的命門和最大門檻!

目前華為的高端芯片製造幾乎全部交由台積電完成,模擬芯片的製造也幾乎被海外巨頭壟斷。

所以,未來華為的芯片由誰來製造?

1、先進代工:中芯國際、華力微

2、IDM:聞泰科技(安世)、三安集成

3、成熟代工:華虹半導體、和艦

4、特色:士蘭、台基、捷捷、楊傑

5、存儲:長江存儲、兆易、君正

本文來自於6月1日外發60頁重磅深度報告

《半導體自主可控全景研究》

報告PDF全文,請聯繫西南電子團隊

半導體制造——產能製程落後,中芯為首齊發力

半導體制造主要分為邏輯芯片、存儲芯片製造等。邏輯芯片領域,台積電、三星等承接產業轉移的機遇,建立了較強的先發優勢,但中芯國際、華虹半導體等大陸晶圓代工企業正在加速追趕,產線規模不斷擴大、製程技術不斷提高。存儲芯片領域長期為三星、海力士、美光等企業壟斷,進入壁壘高,國內以長江存儲、合肥長鑫為代表的企業已經建立產線、全力攻堅產能爬坡與良率提升。射頻芯片方面,儘管Skyworks、Qorvo等國際巨頭瓜分了大部分市場,但唯捷創芯、慧智微、中科漢天下等國內企業已經實現階段性技術突破,市場份額也在逐步提升。

1.1邏輯芯片:產能兩頭在外,先進製程落後

在半導體芯片行業,企業模式主要分三種,IDM、Foundry和Fabless。IDM被稱為垂直設計和製造企業,是指從設計到製造、封裝測試以及投向消費市場一條龍全包的企業,這種模式在邏輯芯片的代表性廠商有英特爾,在存儲芯片的代表性廠商有三星、海力士、美光等。Foundry是代工廠,是指不做設計和下遊行銷,專注加工工藝的整合和產能的提升,最典型的是台積電。而有的公司專注設計,沒有加工工廠,業務基本外包給代工廠,稱為Fabless,在邏輯芯片領域有AMD、高通、博通等。納米製程是針對IDM和Foundry而言,Fabless沒有工廠,不需要擔心納米製程的問題。他們只需要選擇合作對象,給他們設計的芯片進行代工,所以更先進的製程是IDM和Foundry執著追求的目標,一旦掌握了最先進製程技術,意味著可以最早佔領市場,形成先發優勢,對後進入者可以實施價格打壓,維護自己的壟斷地位。

半導體制造環節資金壁壘高。產能的擴張需要新建大量廠房和引進大量設備,一般新建一個12英寸生產線需要上百億元的資本投入。產線建設完成後也需要經過長時間的產能爬坡才能達到大規模生產,因此在廠線使用初期,高額的折舊攤銷也會對利潤帶來侵蝕,因此半導體制造資金壁壘高。半導體制造環節由最初的IDM模式向當今的晶圓代工演化,這使得相當多的公司可以從大量的設備投入、研發費用中解放出來,專注半導體的設計。

半導體制造環節技術壁壘高。在半導體制造環節,除了半導體設備本身極具技術難度之外,各個環節設備之間的工藝配合以及誤差控制需要大量的經驗積累。一般集成電路生產需經過幾十步甚至上千步的工藝,在20nm技術節點,集成電路產品的晶圓加工工藝步驟約1000步,在7nm時將超過1500步,任何一個步驟的誤差放大都會帶來最終芯片良率的大幅下滑,因此半導體制造行業是一個高度精密的系統工程。因此,在建立先進製程生產線時,需要投入高額的研發費用。

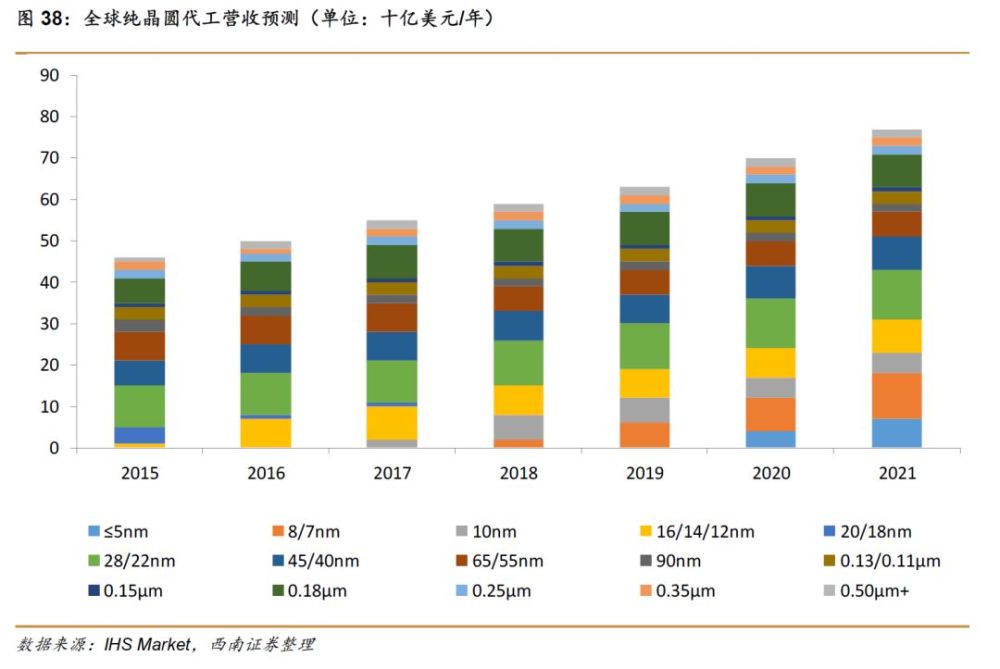

據IHS Markit統計,2017年全球純晶圓代工市場營收為530億美元,較上年增長7.1%。隨著無生產線的Fabless商業模式的流行及越來越多的IDM公司對純晶圓代工廠的先進節點產品製造上的依賴,領先的純晶圓代廠的營收將持續性增長。預計到2021年,純晶圓代工市場營收將達到754億美元,2016年到2021年的年複合增長率為9.1%,超過同期全球半導體市場的2.8%。從技術節點演變角度來看,28/22納米及以上相對成熟製程憑借高性價比依然擁有較大的市場規模,存量上基本保持不變或輕微下降,但是由於28/22納米以下先進製程的市場規模逐漸擴大,成熟製程的市場佔比會不斷下降。總的來說,目前代工市場還是主要以成熟製程為主,先進製程佔比不斷提高,2017年28/22納米及以下先進製程市場佔比僅38%,預計到2021年可以達到56%。

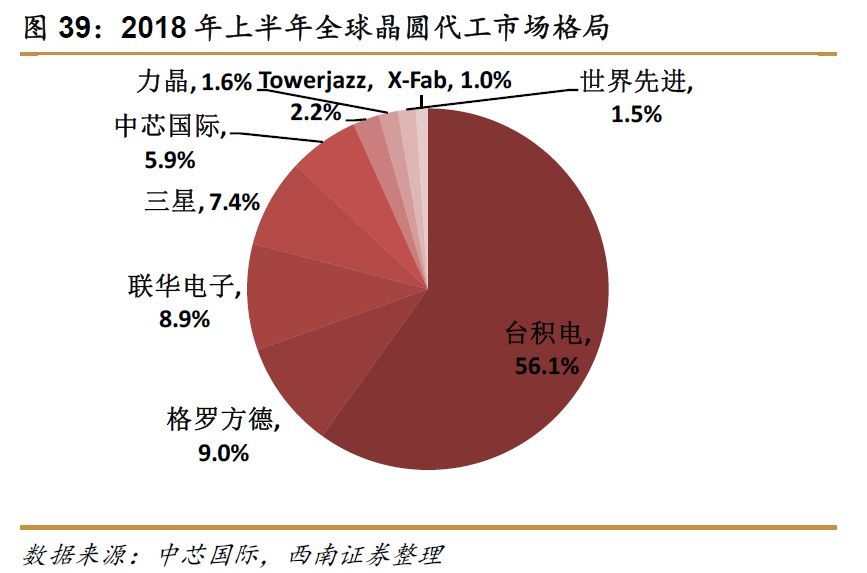

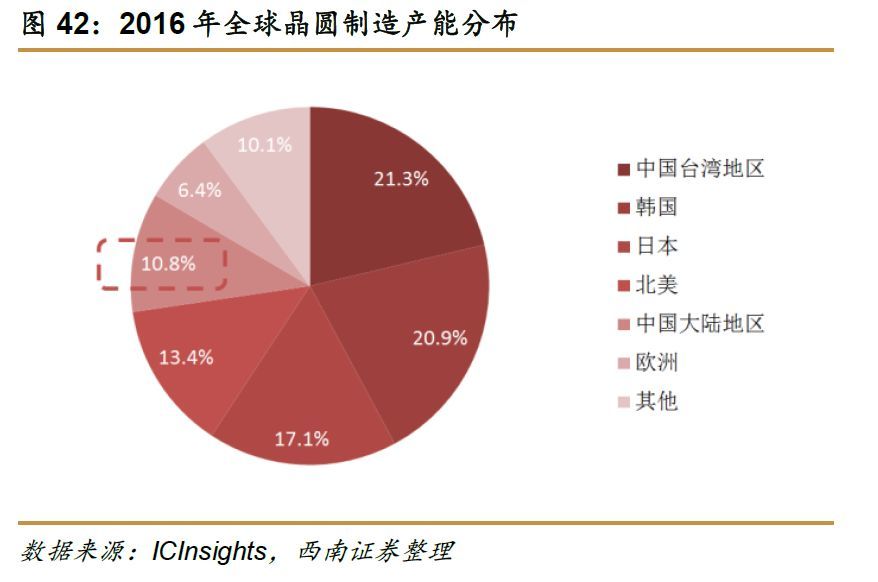

由於第二次產業轉移中國台灣承接了代工業務,因此台灣貢獻了全球最大的代工產能。僅台積電一家在2018年上半年就佔據了全球晶圓代工市場的56.1%,聯華電子市佔率為8.9%,兩者加起來總共佔據了65%的市場規模。格羅方德是從美國AMD公司虧損後拆分出來的晶圓廠與阿布達比創投基金合資成立,目前也擁有9%的代工市場。三星最初是和英特爾一樣,是典型的IDM廠商,晶圓代工廠主要服務自身的芯片供應,多餘產能也會外接其他訂單。2016 年三星代工業務營收45億美元,市場佔比約7.7%,位居全球第四。為進一步提高代工業務盈利能力,2017年5月三星正式宣布代工業務部與系統LSI業務部分離,開始自立門戶。

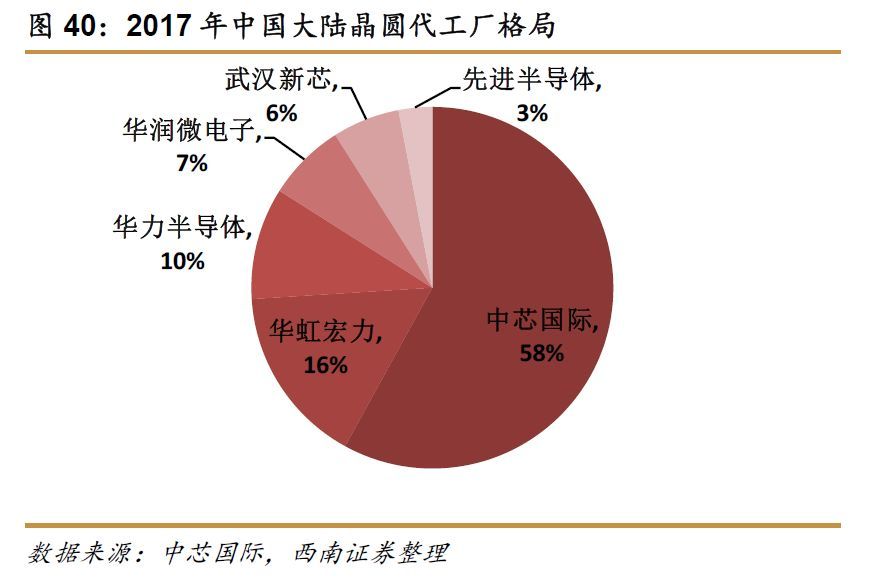

中芯國際是大陸最大的晶圓代工廠,佔據大陸晶圓代工市場的58%,也是大陸唯一一個可以提供28納米先進製程的晶圓代工廠。華虹半導體是全球領先的200mm純晶圓代工廠,主要面向1微米到90納米的可定制服務,根據IHS的數據,按2016年銷售收入總額計算,華虹半導體是全球第二大200mm純晶圓代工廠。

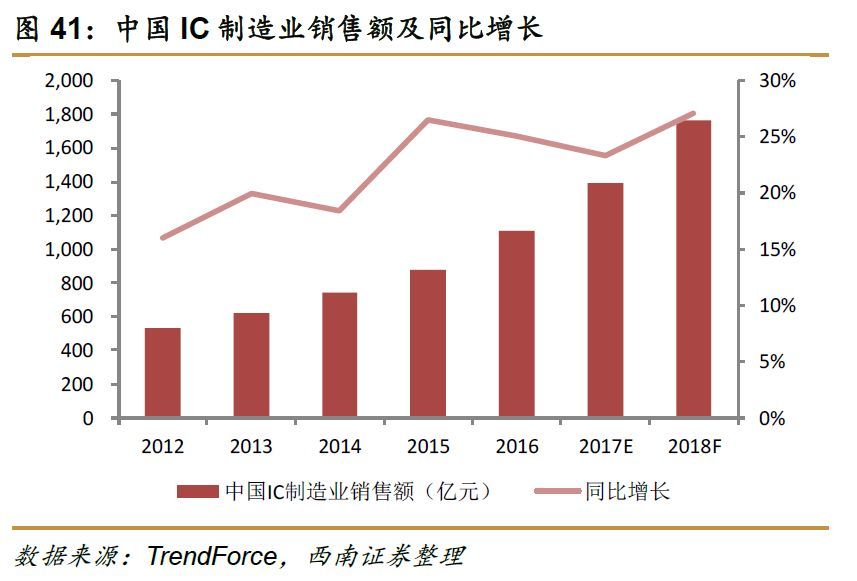

我國集成電路製造業2017年銷售額達1390億元,預計2018年更多新廠實現規模量產,銷售額將進一步攀升至1767億元。主要表現為12英寸集中擴建,8英寸訂單滿載,6英寸面臨轉型升級。從產能供給角度來看,2016年我國大陸地區晶圓製造產能僅為全球的10%左右,由於國內半導體市場需求巨大且逐年穩步增長,供需關係明顯失衡,我國內地將成為半導體制造廠商的必爭之地。

目前我國晶圓代工的局限主要體現在兩方面,一方面,從產能端來看,“兩頭在外”現象嚴重,另一方面,從製程端來看,與海外巨頭有2-3技術代的差距。

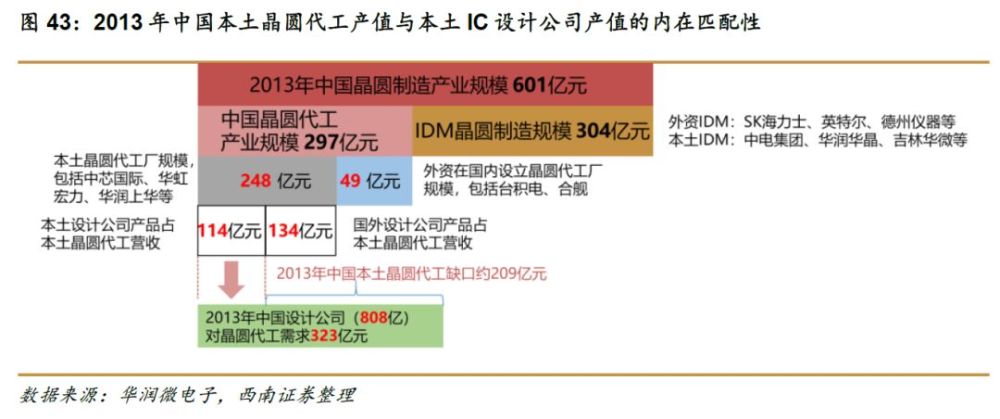

產能端:我國的晶圓代工企業和本土設計公司在產值方面出現嚴重的不匹配。華潤微電子將這種現象定義為“兩頭在外”,一方面本土晶圓製造代工廠給國外設計商做代工,同時國內設計公司也在依靠海外代工廠去生產。

2013年,中國整個晶圓代工產業規模為297億元,其中中國本土晶圓代工規模248億元,外資在國內設立晶圓代工廠產業規模為49億元。中國本土IC設計公司佔據中國本土晶圓代工營收規模中的114億元,佔比高達46%。2013年中國IC設計公司對晶圓產值需求約323億元,中國本土晶圓代工廠提供給本土IC設計公司的產能按照產值僅滿足35.3%,還存在209億元的晶圓代工缺口。

2017年,中國整個晶圓代工產業規模為440億元,其中中國本土晶圓代工規模370億元,外資在國內設立晶圓代工廠產業規模為70億元。中國本土IC設計公司佔據中國本土晶圓代工營收規模中的190億元,佔比高達51%。2017年中國IC設計公司對晶圓產值需求約671億元,中國本土晶圓代工廠提供給本土IC設計公司的產能按照產值僅滿足28.3%,還存在481億元的晶圓代工缺口,比2013年增加了130%,因此,“兩頭在外”現象更加顯著。

從晶圓代工工藝角度來看,目前國內晶圓代工廠在特色工藝領域(BCD等模擬工藝、射頻、e-NVM、功率器件等)同國外晶圓代工廠差別不大,基本能滿足國內設計公司要求,同時也承接了大規模海外設計公司的需求。國內晶圓代工廠難以滿足國內設計公司對主流工藝(16nm及以下)和高性能模擬工藝的需求,2017年國內設計公司到外資晶圓代工廠代工規模達481億元。

製程端:我國設計業對先進製程要求日趨提升,但代工技術製程與海外有較大差距。

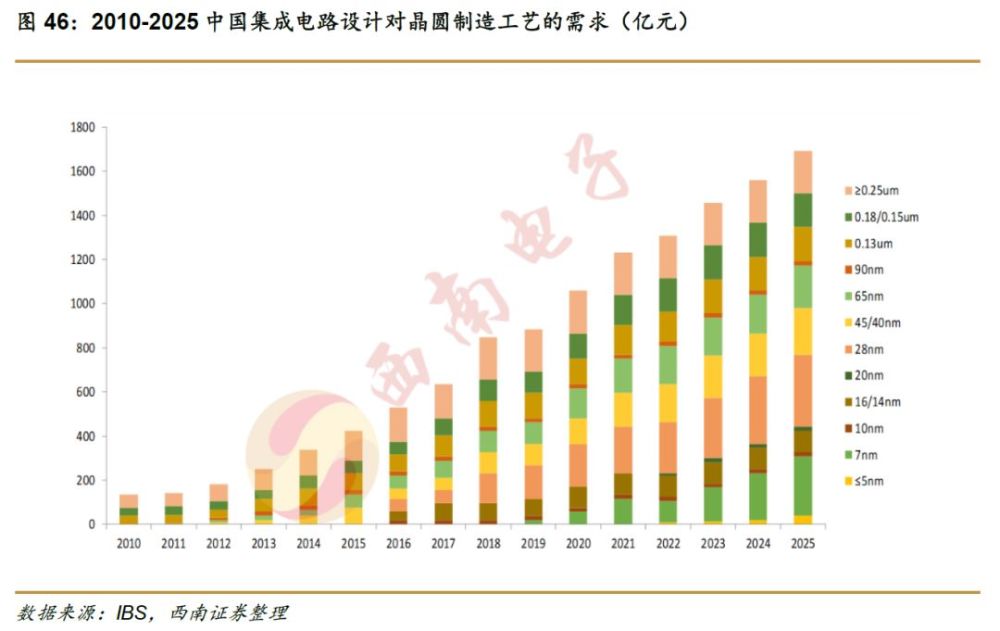

中國IC設計公司對晶圓代工的要求逐漸向90nm以內節點發展。2017年,設計公司採用0.13um節點佔比53%,2018年90nm及以下節點製程的需求將超過0.13um,至2025年中國設計公司70%會用到90nm以內製程。

中芯國際是中國大陸規模最大的晶圓代工廠,同時也是製程技術最先進的晶圓代工廠。目前公司28納米PolySiON、HKMG、HKC全平台建設已經完成,FinFET研發進展順利,第一代FinFET 14納米技術進入客戶驗證階段,產品可靠度與良率已進一步提升。第二代FinFET N+1技術開發正在按計劃進行。上海中芯南方FinFET工廠順利建造完成,開始進入產能布建。同時,12納米的工藝開發也取得突破,目前已經進入客戶導入階段。

從14納米技術的量產時間上看,台積電、聯電、格羅方德、英特爾、三星均領先於中芯國際。

與聯電和格羅方德對比,雖然中芯國際在量產14納米與其有2-3年的時間差距,但是格羅方德和聯電目前均已退出14納米以下先進製程市場的爭奪,轉向成熟特色工藝製程。而中芯國際則向14納米以下先進製程不斷進發,14納米工藝量產在即,因此在製程角度中芯國際已經開始超越聯電和格羅方德。從市佔率角度來看,中芯國際身兼資金、人才、管理優勢,疊加先進工藝的持續導入,未來也將大概率在市場佔有率上全面超過聯電和格羅方德。

與英特爾和三星對比,中芯國際在量產14納米與其有近5年的時間差距,雖然技術上中芯國際還有很長的追趕時間,但是由於英特爾和三星都是IDM企業,產能規模有限,雖然三星已經將代工事業部獨立出來,但是短期內在市場份額上的角逐上競爭力有限。因此,英特爾和三星不會成為中芯國際最大的競爭對手。

與台積電對比,中芯國際無論在產能上還是製程上都遠落後於台積電。我們發現28納米是中芯國際和台積電技術差距的轉捩點,90納米中芯落後台積電1年,65納米落後兩年,40納米落後三年,28納米整整落後6年,技術差距呈增大趨勢。28納米之後的先進製程,中芯國際和台積電的差距越來越小,14納米落後台積電3.5年,比原計劃提前了半年,10納米及以下預計落後3年。所以在未來先進製程的競爭上,中芯國際和台積電的差距正在逐漸縮小,有望成為僅次於台積電全球第二大純晶圓代工廠。

1.2存儲芯片:打破日韓壟斷,強攻存儲市場

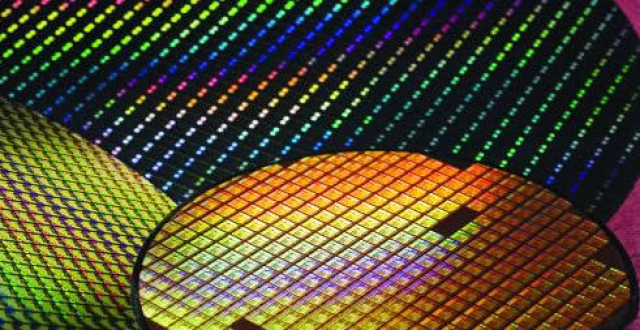

存儲芯片作為半導體產業鏈的最大下遊,在整個集成電路市場中佔比最高。2018年全球集成電路市場規模約5000億美元,其中1600億美元屬於存儲芯片市場。隨著大數據、雲計算、人工智能的發展,整個存儲行業將會迎來更大的市場空間。

記憶體芯片主要分為易失性存儲和非易失性存儲。易失性存儲指斷電以後,記憶體內的信息就流失了,例如 DRAM,主要用來做PC機記憶體(如DDR)和手機記憶體(如LPDDR)。非易失性存儲指斷電以後,記憶體內的信息仍然存在,主要是閃存(NAND FLASH和NOR FLASH),NOR主要應用於代碼存儲介質中,而NAND則用於數據存儲。在存儲芯片整個市場中,DRAM 產品佔比最高約53%,NAND Flash產品佔比約42%,Nor Flash佔比僅有3%左右。

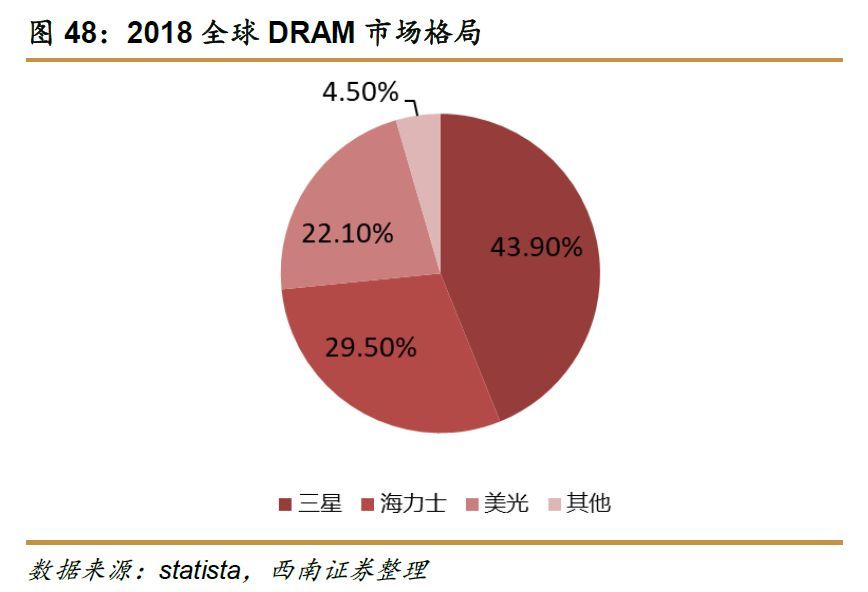

存儲芯片市場集中度高,無論是 DRAM,還是 NAND Flash、Nor Flash 都呈現寡頭壟斷格局。根據statista數據,2018年全球DRAM市場規模約996.6億美元,主要由三星、海力士、美光三足鼎立,其中三星一家獨佔43.9%,海力士佔29.5%,美光佔22.5%。三家市場份額合計就達到92.6%。NAND市場也呈現多頭壟斷格局,全球市場規模約634億美元,主要由三星、海力士、美光、東芝、西部數據五家瓜分,三星依舊佔據最大份額約35%,東芝、西部數據、美光、海力士依次排名其後,分別為19.2%,14.9%,12.9%,10.6%。

目前,國內已經有兩家企業對存儲行業發起了衝鋒,分別是長江存儲和合肥長鑫。

長江存儲由紫光集團聯合集成電路基金、湖北省科投等於2016年在武漢注冊成立,目前為清華紫光集團的子公司,同時整合了已成立10年的武漢新芯。

目前長江存儲的32層NAND Flash產品已經實現量產,月產能達到5000片。64層256Gb 3D NAND正在進行技術研發,預計將於2019年底進入量產。2019年4月公司的32層3D NAND芯片接獲首筆訂單,數量達10776顆芯片,將應用在8GB USD卡上。

合肥長鑫由兆易創新與合肥產投於2016年合資成立。DRAM項目投資超過72億美元(495億人民幣),項目建設三期工程,2018年1月已完成一期12英寸晶圓廠建設,並開始安裝設備;2018年7月合肥長鑫宣布正式投片,產品規格為8GB DDR4,已達到移動記憶體的主流規格;預計2019年末可實現每月生產2萬片的產能目標;2020年起將規劃建設二廠;2021年完成對17nm工藝技術的研發。

1.3射頻芯片:美國高度壟斷,國產替代加速

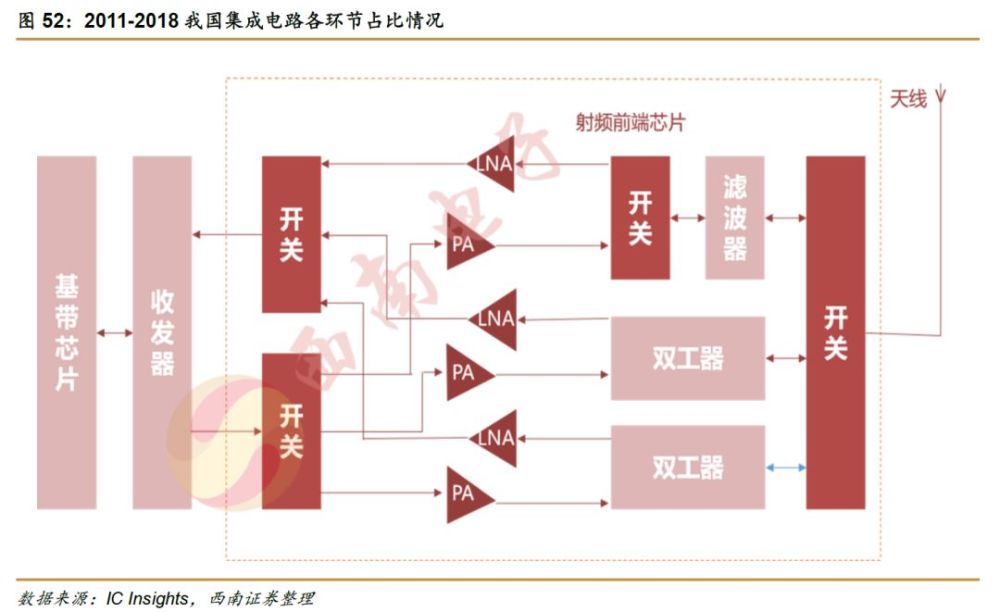

射頻前端即無線電系統的接收機和發射機,可實現信號的傳輸、轉換和處理功能,是移動終端通信的基礎。射頻前端芯片包括射頻開關、射頻低噪聲射頻低噪聲放大器、射頻功率放大器、雙工器、射頻濾波器等芯片,其中,射頻開關用於實現射頻信號接收與發射的切換、不同頻段間的切換,射頻低噪聲放大器用於實現接收通道的射頻信號放大,射頻功率放大器用於實現發射通道的射頻信號放大,射頻濾波器用於保留特定頻段內的信號並將特定頻段外的信號濾除,雙工器用於將發射和接收信號的隔離以保證接收和發射在共用同一天線的情況下能正常工作。智能手機通信系統結構示意圖如下:

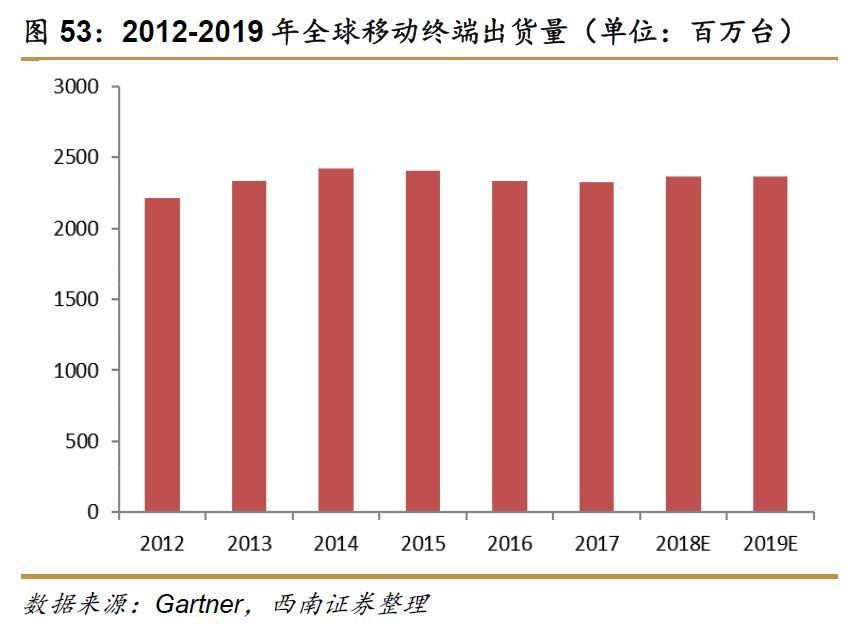

隨著手機、平板電腦市場的日益成熟,全球移動終端的出貨量基本穩定,從而,對射頻前端芯片的需求也保持相對穩定。隨著移動終端越來越滲透日常生活的方方面面,根據Yole Development 的研究,2016 年全球每月流量為960億GB,其中智能手機流量佔比為13%;預計到2021年,全球每月流量將達到2780億GB,其中智能手機流量佔比亦大幅提高到33%。

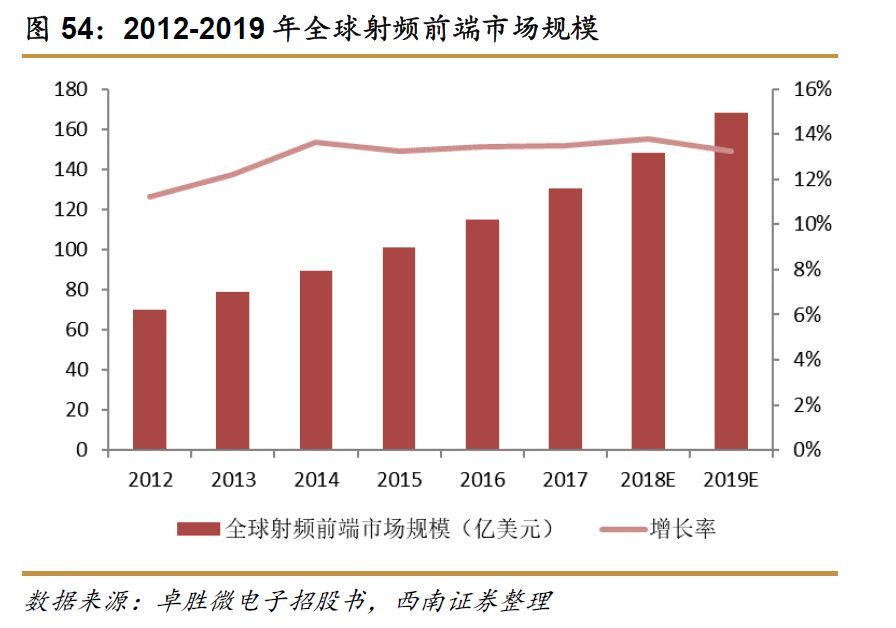

通訊技術的發展的同時也推動了射頻芯片市場的發展。在過去的十年間,通信行業經歷了從2G到3G再到4G的跨越式發展,智能手機中射頻前端芯片的價值也從0.9美元(2G)到3.4美元(3G)再到6.15美元(4G),這促使著在出貨量穩定的情況下射頻前端芯片的市場規模水漲船高。隨著5G、物聯網時代的來臨,射頻前端芯片的市場規模將進一步上升。

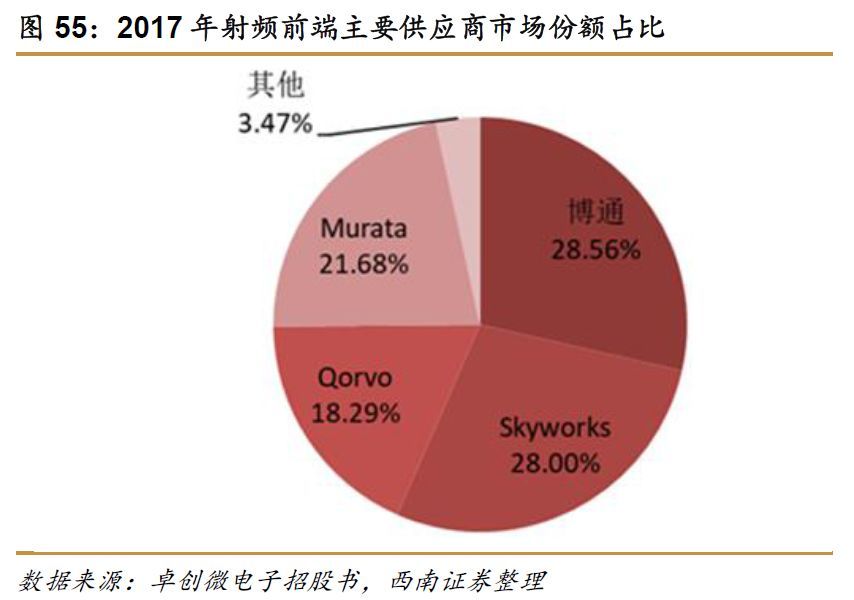

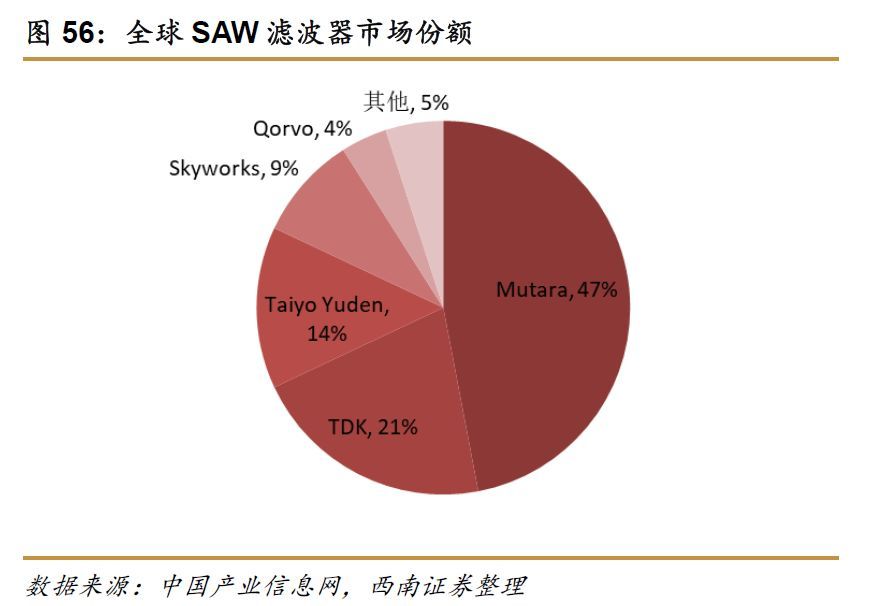

在射頻芯片領域,國外巨頭壟斷嚴重。目前,手機射頻前端市場由博通、Skyworks、Qrovo和Murata四大供應商壟斷了超過90%的市場份額。該四家國外廠商均為IDM廠商,該經營模式不僅使得它們擁有較低製造成本,還使得它們自身的製造端能為設計端量身打造、性能匹配度較高,這也進一步提高了國內廠商的進入壁壘。在SAW濾波器方面,市場份額主要被Mutara、TDK、Taiyo Yuden等公司所壟斷,合計佔有85%。國內企業由於產業發展較晚、製造相對不成熟,所以目前仍多採用Fabless+Foundry的經營模式,並且多依賴國外廠商進行射頻芯片的代工。

目前國產射頻PA設計廠商主要有紫光展銳、唯捷創芯、慧智微、中科漢天下等,製造廠商主要有三安光電。射頻開關及LNA設計廠商主要有卓勝微電子。

紫光展銳實現了GaAs(砷化镓)和CMOS(矽基)兩種不同工藝在2G、3G、4G射頻前端產品的全面覆蓋,並批量量產射頻開關、低噪聲放大器以及2.4G/5G 雙頻Wi-Fi射頻前端產品,且在射頻濾波器方面已經完成初步布局。目前,紫光展銳是中國大陸唯一一家實現產品線全覆蓋的本土射頻芯片公司。

唯捷創芯擁有完全獨立知識產權的 PA、開關等終端芯片已經大規模量產及商用,已累計銷售超過13億顆芯片。同時,在5G領域也在加速布局,唯捷創芯計劃發布其首款在3.3GHz-3.6GHz頻段支持HPUE(高功率用戶設備)的5G射頻前端模組。

慧智微於2015年推出全球首顆量產可重構射頻芯片AgiPAM,也是業界唯一規模量產的可重構射頻前端產品。與世界上採用非可重構技術的類似產品相比,性能、成本結構和尺寸都具有明顯優勢,為中國“自主創芯”走出一條“彎道超車”之路。

中科漢天下的GSM PA產品市場佔有率達60%,居全球第一;3G PA市場佔有率超過45%,居國內第一;4G PA現在月出貨量500萬套,產品已經被三星、中興通訊、TCL 等知名品牌手機廠商採用,並銷往歐洲、美洲、非洲、東南亞等160 多個國家和地區。

卓勝微電子在行業內推出第一款基於RFCMOS工藝的GPSGPS射頻低噪聲放大器LNA芯片,並實現量產,2017年出貨18億顆射頻芯片,銷售額達到5.9億元,客戶覆蓋三星、華為、小米、OPPO等手機品牌,在射頻前端芯片領域躍升為國內領先企業。

三安光電的子公司三安集成的砷化镓射頻銷售持續成長,出貨客戶累計至73家,達270種產品。隨著工藝及客戶端產品認證的不斷成熟,三安集成的砷化镓HBT產品主流工藝已開發完成,產品全方面涵蓋2G-4G PA、WiFi、IoT等主要市場應用,並且在5G領域已實現了小批量供貨。

目前,三安集成砷化镓射頻銷售持續成長,銷售數量環比增長,出貨客戶累計至73家,達270種產品。隨著工藝及客戶端產品認證的不斷成熟,三安集成的砷化镓HBT產品主流工藝已開發完成,產品全方面涵蓋2G-4G PA、WiFi、IoT等主要市場應用,並且在5G領域已實現了小批量供貨;氮化镓射頻已給幾家客戶送樣,反覆進行了技術交流,產品已階段性通過電應力可靠性測試,實現小批量供貨;濾波器產品的研發和可靠性驗證已取得了實質性進展,進入客戶送樣驗證階段,客戶反饋初步測試產品性能已優於業界同類產品,預計在2019年第二季度形成產品銷售。