文/新浪財經意見領袖專欄專欄作家 連平

歐洲經濟相對更不樂觀,日本經濟也難有明顯起色,加之未來全球政治經濟不確定性依然很大,避險情緒上升將對美元有利,預計今年美元指數不會顯著下跌,甚至有小幅上升的可能。

當前,市場普遍看跌美元,主要理由是美國經濟高點已過、開始趨於下行,甚至有觀點認為美國經濟有可能發生衰退。受美國經濟下行壓力加大的影響,美聯儲宣布暫停加息並結束縮表,有機構甚至預測美聯儲在今年下半年或明年可能會降息,這進一步增強了看空美元的預期。筆者認為,市場對美國經濟前景的一些預期過度悲觀,儘管美國經濟放緩但很快發生衰退的可能性不大。更重要的是,歐洲經濟相對更不樂觀,日本經濟也難有明顯起色,加之未來全球政治經濟不確定性依然很大,避險情緒上升將對美元有利,預計今年美元指數不會顯著下跌,甚至有小幅上升的可能。

主要經濟體的相對強弱基本決定美元走勢

看美元走勢不能單看美國經濟,美國經濟相對全球經濟的強弱才是決定美元走勢的最關鍵因素。在美元指數的構成中,歐、日等國家和地區的貨幣佔比較大。1973年-1999年,美元指數中,德國馬克佔比20.8%,日元、法郎和英鎊佔比分別為13.6%、13.1%和11.9%;歐元誕生後,成為美元指數中的第一大貨幣,佔比57.6%,日元和英鎊佔比分別為13.6%和11.9%。因此,美元與這些貨幣之間的匯率主導了美元指數的走勢。歷次美元指數周期走勢均表明,美國與歐盟、日本等經濟的相對強弱決定了美國經濟在全球的地位。美國名義GDP佔世界名義GDP的比例變化與美元指數走勢高度相關,是決定美元指數的周期性變化的關鍵因素。

比如,1981年-1985年,美國GDP平均增速為3.4%,同期德國、日本、法國和英國GDP增速分別為1.4%、4.4%、1.6%和2.3%,全球經濟平均增速為2.9%,美國經濟明顯強於世界經濟平均水準,是美元指數形成一輪升值的主要動力。1986年-1995年美國GDP平均增速為2.9%,同期德國為2.7%,日本為4.6%,法國為2.3%,英國為2.6%,世界經濟平均增速為3.3%。儘管這一階段美國經濟表現並不差,但相對來說,美國經濟增速中樞下降,而德國、法國、英國經濟增速中樞上升,美國經濟增速低於全球平均水準,導致美元指數出現一輪貶值。1996年-2000年的升值周期、2001年-2011年的貶值周期均呈現了上述規律。

美國經濟會減速但不會失速,歐洲經濟則相對不樂觀

當前美國經濟走勢的確疲軟。3月美國核心通脹率同比增長2.0%,環比下降0.1個百分點,創2018年3月以來新低;製造業PMI指數為55.3,小幅反彈,但遠低於去年同期;20個大中城市房價指數自2018年底開始呈逐步下降態勢,目前已降至3.58,創2012年底以來新低。近期,美國1年期和10年期國債收益率再次出現罕見倒掛(1989年以來第四次),反映了投資者的悲觀態度,被認為預示著美國經濟面臨衰退的風險。美聯儲在最近的議息會議中調低了美國經濟預期,將2019年美國GDP預期中值從此前的2.3%下調為2.1%;2020年從此前的2%下調為1.9%。

但今明兩年,美國經濟尚不至於顯著失速,發生衰退的概率更是很小。當前美國經濟很多指標的表現尚好,PMI下行但仍在枯榮線以上;3月非農就業增加19.6萬人,較上月大幅反彈,失業率仍處在3.8%的歷史低位;此前川普政府的減稅政策對經濟的刺激效果是一次性的,但稅率降低卻是永久的,低稅率環境有助於美國經濟保持穩定增長。近年來,美國私人部門財務狀況持續良好,居民和企業部門資產負債率都處在金融危機後的較低水準,整體杠杆率不高,這有利於抵禦資產價格下降的衝擊,避免金融危機發生。為避免給經濟增長帶來壓力,美聯儲已停止了本輪加息。目前,聯邦基金利率處於貨幣政策正常化目標利率區間的低端水準。綜上,儘管美國經濟高點已過,但美國經濟仍有可能保持一段時期的平穩增長。

歐洲經濟持續疲軟,增長動力明顯不足。2018年四季度以來,歐元區經濟增長逐步放緩,經濟景氣度指標呈下降態勢。製造業PMI由2018年9月的54左右,一路下降,2019年以來更是跌破榮枯線,3月進一步跌至47.5,創2013年5月以來最低。核心CPI維持在1%低位震蕩。作為歐洲經濟火車頭,德國經濟在2018年三季度環比負增長,四季度增長0.1%,勉強擺脫“技術性衰退”。法國經濟復甦動力嚴重不足,意大利則連續負增長。英國“脫歐”迷霧重重,儘管最後期限延遲至10月份,其前景依然存在很大的不確定性,致使私人部門投資信心不足,企業家報怨無所適從。未來“無協議脫歐”的風險仍不能排除,一旦“無協議脫歐”,將對英國和歐盟經濟造成震動。歐央行近期大幅下調歐元區經濟增速和通脹預期,將2019年歐元區GDP增速由此前的1.7%大幅下調至1.1%,將2019年通脹率由此前的1.6%大幅下調至1.2%。

日本經濟步履蹣跚,短期內難有明顯起色。2018年日本GDP同比增長0.8%,創近年來新低,其中,三四季度連續兩個季度同比負增長。2018年年底以來,日本核心CPI維持在0.7左右低位徘徊,並呈下降態勢。2019年以來,製造業PMI指數逐步跌至榮枯線以下。全球經濟增速放緩,美國貿易保護主義對日本經濟也會產生不利影響。但日本央行維持超寬鬆貨幣政策對經濟擴張有利,2020年的東京奧運會所帶來的基建投資對GDP仍有一定拉動作用。綜上,預計2019年日本經濟可能保持低速增長,日本央行預測今年日本GDP增長0.9%,增速較2018年略有提高。

總之,儘管2019年美國經濟增速有所放緩,但歐元區經濟增速下滑幅度相對更大,日本經濟步履蹣跚,英國經濟持續疲弱。在4月初最新一期的《世界經濟展望》中,國際貨幣基金組織下調了對2019年主要經濟體的預測,其中,對2019年美國經濟的預測較1月份預測下調了0.2個百分點,對歐元區的預測較1月份下調了0.3個百分點,對德國、法國和意大利的預測分別下調了0.5、0.2、0.5個百分點,對日本和英國經濟的預測也分別下調了0.1、0.3個百分點。因此,沒有最差,只有更差。從經濟基本面相對強弱的角度來看,其他主要發達經濟體經濟表現相對疲弱將給歐元和日元等貨幣帶來壓力,而這些貨幣與美元之間的匯率主導了美元指數的走勢,因而未來美元指數明顯下行的可能性並不大。

美歐日貨幣政策變化難對美元形成顯著貶值壓力

美國聯邦基金利率接近中性水準,未來大概率維持不變,快速進入降息周期的可能性不大。此輪美聯儲加息始於2015年12月,在經過多次加息後,目前美國聯邦基金目標利率在2.25%-2.5%的水準。從目前美國2%左右的物價漲幅、略超過2%的GDP增速來看,美聯儲和市場都普遍認為這一利率水準已基本接近中性。由於美國經濟表現出一定下行壓力,美聯儲近期表示對加息行動繼續保持“耐心”,還就年內停止縮減資產負債表達成基本“共識”。基於對未來美國經濟前景的不同判斷,目前市場對未來美聯儲貨幣政策判斷出現較大分歧,有觀點認為未來美聯儲還會加息0-1次,有觀點則認為美聯儲即將進入降息周期。基於對美國經濟高點已過但仍維持一定增速的判斷,在沒有明確的趨勢性信號之前,筆者認為美聯儲會在一段時期內“按兵不動”,聯邦基金利率將維持在現有水準。目前就下結論說美聯儲今年將會降息,為時尚早。

歐日央行將維持寬鬆貨幣政策,歐央行有加大寬鬆力度的可能。鑒於歐洲經濟的黯淡前景,歐央行明確宣布年底前不加息,並將從2019年9月開始推出新一輪定向長期再融資操作,成為發達國家率先采取實際寬鬆行動的央行。為保持日本經濟平穩增長,日本央行決定維持當前寬鬆貨幣政策不變,並繼續購買長期國債,以使長期利率維持在零左右運行。

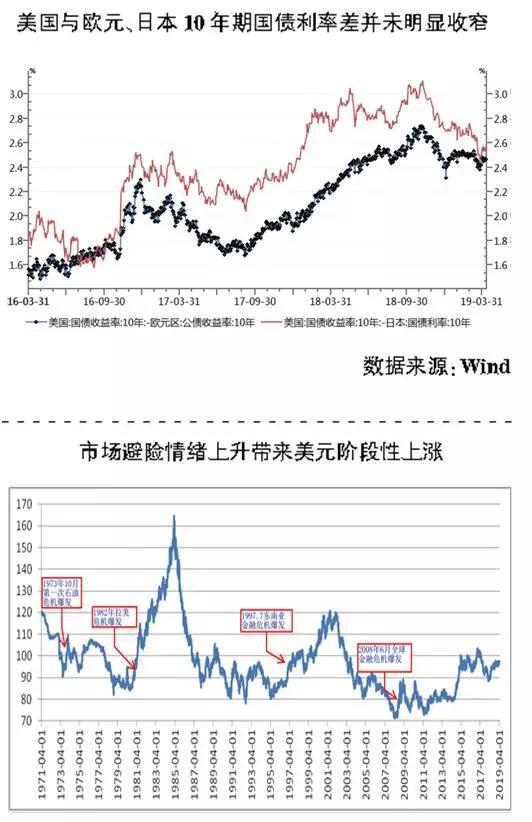

綜上分析,從各主要國家宏觀經濟和貨幣政策走勢來看,儘管美聯儲加息周期基本結束,未來利率保持不變的可能性很大;但歐日央行仍維持寬鬆貨幣政策,特別是歐央行有較大可能進一步加大寬鬆政策力度。基於此,未來美國與歐元區、日本的利差水準大概率保持穩定,若歐央行進一步加大寬鬆力度,不排除歐美利差有進一步小幅擴大的可能。如圖所示,今年以來,各主要國家10年期國債利率整體下行,但美國與歐元區、日本的利差呈現波動態勢,並未顯著收窄。因此,未來利差走勢將繼續對美元構成支撐,美元指數難以顯著下行。

全球政治經濟風險可能階段性推高美元

作為全球主要避險貨幣之一,區域性或全球性的政治、經濟危機爆發前後,美元往往因避險情緒而短期走高。如1973年10月第一次石油危機爆發,美元指數從1973年10月初的95左右反彈至1974年1月的109左右;1997年7月,泰國、馬來西亞、中國香港、韓國、日本等國家和地區相繼卷入亞洲金融危機,全球避險情緒大幅上升,美元指數由1997年7月的96左右升至1998年初的101左右;2008年下半年,美國次貸危機逐步演變為全球金融危機,全球避險情緒再度上升,美元指數則從2008年7月的73左右上漲至12月的85左右;2009年底,希臘主權債務問題爆發,隨後蔓延至葡萄牙、意大利、愛爾蘭、希臘、西班牙等國,引發歐債危機,美元指數也從2009年11月底的74左右上漲至2010年6月的86左右。

未來全球政治經濟的不確定性依然很大。儘管中美貿易談判取得了新進展,但美國與歐洲、日本等經濟體之間的貿易糾紛可能升級,土耳其、阿根廷等新興市場國家貨幣匯率和資本市場可能出現大幅波動;儘管英國“脫歐”最後期限被延至10月,但無協議“脫歐”風險仍不能排除;敘利亞和利比亞以及伊朗、以色列等中東國家的地緣政治衝突仍可能加大,委內瑞拉局勢也可能進一步惡化等,這一系列不確定性都將會加大擾動金融市場的程度。美元作為全球最主要的避險貨幣,市場避險情緒上升必將階段性地推高美元指數。

總之,從美國經濟相對主要發達國家經濟強弱、主要國家貨幣政策走勢以及全球政治經濟風險來看,未來美元指數仍將獲得一定支撐,不會顯著下降。預計今年美元指數的中樞水準在97左右,總體可能小幅上行。在這種情況下,2019年人民幣對美元匯率難以呈現持續強勢格局,出現單邊升值的可能性不大。

(本文作者介紹:交通銀行首席經濟學家。中國金融40人論壇成員和理事。)