文/意見領袖專欄作家 李奇霖

在經歷過漫長的經濟數據空窗期之後,今天統計局終於公布了2022年第一份經濟數據。

此前因為金融數據起伏、國內疫情再次反覆等,市場對今年經濟增長的成色預期並不一致。而1-2月經濟數據也就成為了投資者觀察今年經濟開局情況的重要窗口。

總的來看,2022年國內經濟實現了一個良好開局,各項指標表現均不錯。

市場寄予厚望的基建承擔起了穩增長的重任,1-2月同比增速為8.1%(2021年全年同比增速為0.4%)。

更超預期的是製造業投資,在高技術製造業的帶動下,1-2月製造業投資同比增速達到了20.9%,成為經濟分項中最亮眼的指標。

房地產對經濟的拖累則低於預期,1-2月房地產開發投資增長3.7%(去年12月當月同比增速為-13.9%)。

在這樣的情況下,1-2月固定資產投資同比增速達到了12.2%,去年全年同比增速僅有4.9%。

除固定資產投資之外,其他幾項表現的也很亮眼。1-2月社會消費品零售總額同比增長6.7%,比2021年12月份加快5個百分點;規模以上工業增加值同比增長7.5%,比2021年12月份加快3.2個百分點。

那麽1-2月經濟好采頭行情的動力來源於何處呢?我們不妨對經濟分項進行逐一拆分,以此來觀察目前國內經濟的動力來源。

我們先來看固定資產投資。固定資產投資中表現最強的是製造業投資,同比增長20.9%,拉動固定資產投資約6.3個百分點,是固定資產投資回升的主要拉動力。

本輪製造業回升周期大約已經延續了1年左右,去年11、12月製造業投資兩年平均同比增速就已經站上了11%的高位,今年則延續了此前的強勁走勢。

我們認為本輪製造業投資回升的動力主要來源於這麽幾點:

第一,受益於國內優越的政策環境以及海外帶來的旺盛需求,國內製造業產業持續升級,高技術產業成為了本輪製造業投資擴張的主要支撐項。

近年來,政策一直在強調要推動國內製造業轉型升級,如“十四五規劃”明確強調要“保持製造業比重基本穩定,推動製造業高質量發展”。

在政策的引導下,國家對先進製造業的幫扶力度持續加大,比如今年兩會就明確規定將科技型中小企業研發費用加計扣除比例從75%提高到了100%。

除了政策支持,2020年以來海外生產修複緩慢為中國高技術製造業的發展帶來了一個較長的窗口期。所以在過去一段時期中,我們也可以看到中國出口商品的結構不斷優化。

在出口的帶動下(2022年1-2月,出口交貨值同比增長16.9%,大幅高於工業增加值的7.5%),相關企業的產能利用率重回高位。現有產能不足也就形成了企業投資擴產的重要基礎。

體現在投資數據上就是,1-2月高技術製造業增長42.7%。其中,電子及通信設備製造業、醫療儀器設備及儀器儀表製造業投資分別增長50.3%、41.2%,漲幅位居前列。

同時,近年來高技術製造業佔製造業的比重也在不斷提升。從工業增加值上看,2021年高技術製造業增加值佔製造業增加值的比重在19%左右。佔比的提高也推升了其對製造業投資的拉動力。

第二,全球生產逐漸修複以及供應鏈壓力緩解帶動國內相關產業鏈修複。

這一點在汽車製造業上表現的十分明顯。去年汽車製造業投資同比增速幾乎都處於負區間,很重要的一個原因就是全球“缺芯”,汽車行業生產受限,行業產能利用率偏低。這時候,汽車行業的投資意願自然會偏弱。

但是隨著全球供應鏈修複,國內缺芯情況有所緩解,汽車行業的生產修複帶動企業投資擴產動力回升。

可以看到汽車製造業工業增加值從2021年12月的2.8%進一步回升到了1-2月的7.2%;投資同比增速則從 2021年的-3.7%回升到了11.3%。

第三,價格可能對製造業投資同比增速的回升形成了一定的支撐。

受海外大宗商品供需錯配以及地緣政治衝突加劇等因素的影響,國內輸入性通脹壓力略有回升,2月PPI環比由負轉正。在原材料價格和設備價格上漲的背景下,製造業投資同比增速維持高位可能有一定價格因素的影響。

除了製造業之外,基建對年初的固定資產投資也形成了明顯支撐。

在2021年下半年國內經濟下行壓力逐漸顯現的時候,政策就已經開始頻頻強調基建要提前發力,要力爭在一季度形成更多實物工作量了。在這樣的情況下,市場對今年年初基建發力的預期是比較強的。

1-2月的基建數據則確認了這一預期,1-2月基建同比增速為8.1%,表現亮眼。

基建投資發力一來是有資金端的支撐。從數據上可以看到1-2月政府新增專項債合計發行8775億元,佔提前批的60.1%,專項債發力前置特徵明顯。

二來是有項目的支撐。一方面今年發行的專項債所對應的項目準備時間充裕,且項目準備時,《專項債資金績效管理辦法》已經頒布,專項債項目符合收緊後的政策要求,資金也能夠更快下發。另一方面,在政策的引導下,今年各地重大項目開工時間也都比較早。

在製造業和基建表現亮眼的時候,房地產投資也出現了明顯的回升,對經濟的拖累顯著降低。

1-2月全國房地產開發投資同比增長3.7%(2021年12月兩年平均增速是-3.0%)。其中,房屋新開工面積同比下滑12.2%、施工面積同比增長1.8%、竣工面積同比下滑9.8%。

另外,1-2月土地購置面積同比下滑42.3%;建案銷售面積同比下降9.6%,銷售額同比下滑19.3%。

總覽房地產相關數據,我們會發現1-2月房地產投資的韌性幾乎全部來自於施工端。

除施工面積同比增速為正之外,房屋新開工面積、竣工面積、土地購置面積以及建案銷售面積同比均處於負增長區間。

且房地產投資和房地產開發企業到位資金之間也出現了明顯的背離。從這個角度看,房地產行業的潛在下行壓力依舊很大。

先來看房企銷售端。銷售持續走弱的背後可能有這麽幾點原因:

一是房企違約信號不斷(去年以來,恆大、佳兆業、寶能地產等房企紛紛被傳出債務違約以及項目停工的消息),居民對預售屋能夠按時交付持懷疑態度,購買預售屋的意願很弱。

但是預售屋又是國內建案成交的主流方式(目前預售屋銷售佔比在87%左右),對預售屋的不信任直接導致房地產銷售的下滑。

二是房價上漲預期改變疊加後續可能頒布的房地產稅等,居民觀望態度較明顯。

此前,居民願意買預售屋很重要的一個原因是預期未來房價會上漲,但是在政策的調控下,居民對未來房價上漲的預期不斷減弱。

比如去年四季度居民調查問卷顯示,房價預期上漲比例已經從二季度的25.5%,下滑到了16.8%。

同時,可以看到2022年1月70大中城市新建商品住宅價格指數同比也進一步回落到了1.7%。在漲價預期持續下滑的時候,居民的觀望態度較明顯。

三是低迷的經濟與不確定的收入也使得居民加杠杆的意願不強。一方面經濟下行與疫情反覆使得居民收入端的確定性下滑。比如可以看到近幾個月來居民的失業率明顯回升,2月全國城鎮調查失業率為5.5%,比上月上升0.2個百分點,而且16-24歲就業人員調查失業率達到了15.3%,大幅高於往年同期。

另一方面是目前居民部門杠杆率已經位於高位,在經濟下行壓力下,居民償債壓力大,加杠杆空間不足。2021年末居民部門杠杆率為62.2%,重回2020年末的歷史高位。

在房地產銷售遲遲沒有好轉、房地產嚴監管大方向不變的情況下,房地產只能夠在“因城施策”的框架下獲得小幅的喘息空間。

這時候房企面臨的主要問題是如何度過這一個地產寒冬,相應的在投資決策上也會偏向於保守。

這體現在數據上就是房地產行業的前端特別是拿地表現的很差,比如1-2月土地購置面積同比下滑了42.3%,新開工面積下滑了12.2%。

這一點從高頻數據上也能夠看到,2月100大中城市成交土地溢價率持續走低,未成交土地數量佔成交數量的比重位於高位。且這一情況在3月上旬並未得到明顯改善,土地市場表現冷淡。

那麽在房企減少拿地和新開工的時候,為什麽施工端依舊能夠維持韌性,從而對房地產投資形成支撐呢?

我們認為房企加快施工可能是出於這幾方面的考慮:

第一,在銷售持續回落以及房企違約風險使得外部融資難度加大的情況下,房企面臨較大的資金壓力。這時候房企有加快施工,推動項目滿足監管條件,從而回籠資金的訴求。

這一點從房地產開發企業到位資金的情況上也能夠看出來,1-2月房地產開發企業到位資金同比下降17.7%。其中,國內貸款同比下降21.1%;定金及預收款下降27.0%;個人抵押下降16.9%。

定金、預收款以及個人抵押的大幅下降對應的是現在房企銷售難,預售屋銷售更難的現實,而國內貸款下滑則可能是因為在房企違約事件不斷的時候,銀行謹慎發放房企貸款。

這裡一個問題是,為什麽到位資金同比下滑但是投資同比還能增加呢?我們認為兩者的錯位可能與資金下撥節奏、結轉資金等因素相關。從歷史數據上可以看到,房企到位資金(籌集的錢,1-2月為2.5兆元)往往會高於當預售屋地產開發投資完成額(已經花出去的錢,1-2月為1.4兆元)。企業可以通過加快資金用於項目等方式,來推動房地產投資。

重新回到施工上,在資金壓力不斷加大的時候,房企為了回籠資金最好的選擇就是加快現有項目的施工進度。

這一方面能夠釋放一部分被凍結的預售資金。目前預售資金監管的大致方向就是按照工程進度逐步將預售資金從監管账戶打到房企自己的账戶上。

比如天津市的要求就是在取得建案銷售許可後可以申請40%的資金;在完成主體結構驗收後可以申請70%的資金;在完成竣工驗收後可以申請94%的資金。

那麽在融資端特別是外部融資收緊的時候,房企自然有動力加快施工步伐,以獲取預售資金。

這裡的一個問題是為什麽施工和竣工出現了背離呢?我們認為這可能和目前剩餘竣工項目不多有關。

一般年末本來就是房企加快竣工步伐的時間點,加上去年房企就面臨了資金壓力,所以去年下半年的時候房企就有了加快竣工節奏從而回籠資金的行為,比如2021年全年竣工面積同比11.2%,大幅高於施工和新開工情況。

在這樣的情況下,今年年初房企的竣工項目不足可能導致了房企竣工和施工的背離。

第二,房企在並購出險房企優質項目之後,開始加快相關項目施工。

自去年末以來,政策一直在鼓勵房企之間的項目並購。比如去年12月央行和銀保監會聯合下發《關於做好重點房地產企業風險處置項目並購金融服務的通知》,鼓勵優質的房地產企業兼並收購出險和困難的大型房地產企業的優質項目。而近期我們也可以看到部分優質企業開始發行並購票據等等。

隨著行業項目並購的進行,經營狀態良好的房企在拿到優質項目之後就會開始開工,一來滿足政策保交付的要求,二來也能夠加快資金的回籠。

總結一下1-2月的房地產情況,在施工端的支撐下,1-2月房地產投資整體表現尚可。

但是我們也需要看到現在房企的預期是很弱的,低迷的拿地、新開工數據均表示房地產行業的下行壓力還在。

而房企到位資金的大幅下滑也意味著房地產企業現在面臨著較大的壓力,短預售屋企可以通過加快資金下發等方式,在到位資金同比增速下滑的情況下維持竣工。

但是這畢竟不是長久之策。從歷史數據上看,兩者之間很難出現長期背離,且到位資金具有一定的領先性。在到位資金下行,銷售偏弱的時候,目前房地產依舊需要政策給予一定的支持。

不過維持高景氣度的製造業和表現不錯的基建也給了政策很大的發揮空間,使得政策在房地產調控上可以做得更精細。

比如在“因城施策”的框架下,壓力比較大的城市可以適當放鬆對地產的監管;而一、二線城市特別是一線城市的地產政策則需要保持定力。

同時,對於降息等總量型工具則可以更加的謹慎,這可能也是今天降息預期落空的部分原因之一。

分析完固定資產投資項目之後,我們再來看一下國內的消費情況。

消費是經濟增長的內生動能,在政策的帶動下,1-2月消費數據超預期。1-2月份,社會消費品零售總額同比增長6.7%,比2021年12月份加快5.0個百分點,比2021年兩年平均增速加快2.8個百分點。

國內消費的回升主要有這麽幾個原因:

一是疫情影響弱,春節帶動線下消費增多。此輪疫情是3月初才開始多點擴散爆發的,春節前後居民受疫情影響較小,線下出行已經恢復到與往年相近的水準。

疫情影響弱疊加春節帶來的消費需求,1-2月相關消費數據並不差。1-2月餐飲收入也同比增長了8.9%(12月為-2.2%)。社交類消費需求也相應增加,比如服裝鞋帽針紡織品類、化妝品類、煙酒類的零售總額分別增長了4.8%、7.0%、13.6%(12月分別為-2.3%、2.5%、7.0%)。

二是受益於政策的鼓勵,農村消費、升級類消費表現亮眼。年初以來發改委等多個部門明確鼓勵有條件的地區開展農村家電更新行動和新一輪汽車下鄉。各地方政府紛紛推出補貼政策和獎勵措施,將汽車、家電等消費作為促消費的重頭戲。

比如1月份安徽省發改委以滿足外出務工春節返鄉人員消費需求為重點,開展智能家電、綠色建材等下鄉活動,鼓勵有條件的地區給予適當購置補貼。

在政策補貼以及居民返鄉消費等的帶動下,1-2月鄉村消費品零售額增長7.1%,高於城鎮的6.7%。

同時,相關商品的消費表現也不錯,1-2月家用電器和音像器材類同比增長12.7%(12月為-6%)、汽車類同比增長3.9%(12月為-7.4%)。

消費升級的趨勢下鑽石鑽戒等珠寶類也下沉到了低線市場,可以看到限額以上部門金銀珠寶類銷售額同比增速為19.5%(12月為-0.2%)。

三是價格因素帶動了部分商品零售額增長,按照統計表述,價格因素應該帶動社零同比增長了1.8個百分點(扣除價格後,社零實際增長4.9%)。

從分項消費數據上也可以看到,1-2月石油及製品類零售總額同比增長25.6%(12月為16.6%)。石油及製品類消費的大幅走高很大一部分原因就是國際原油價格上漲推升了國內相關商品的價格。

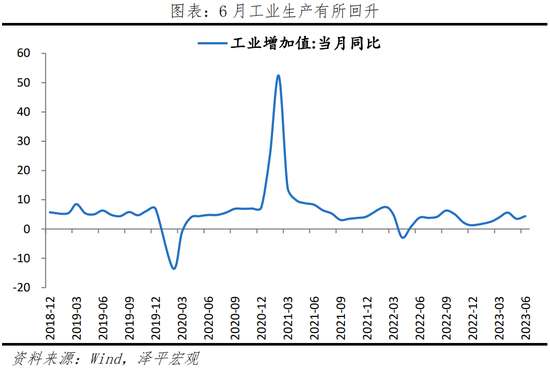

接下來,我們再看一下生產的情況。1-2月工業增加值同比增速為7.5%,(2021年12月的兩年平均增速5.8%)。

生產端的動力主要來自於需求,1-2月維持韌性的出口、表現亮眼的消費以及超預期的固定資產投資均為工業生產帶來大量的訂單。比如隨著春節相關消費回暖,酒飲料和精製茶製造業同比增長15.4%。再比如電氣機械和器材製造業以及計算機、通信和其他電子設備製造業等在出口以及製造業投資的帶動下生產維持高位。

除了需求端的動力之外,還有這麽幾點可以關注:一是煤炭等行業保供穩價使得相關行業的生產維持韌性,比如1-2月原煤產量達到了6.9億噸,同比增長10.3%;

二是全球疫情反覆帶動了市場對醫療物資等的需求,1-2月醫藥製造業同比增長12.9%;

三是原油、有色金屬等商品的價格上漲(海外地緣政治衝突以及全球供需矛盾)也帶動了相關商品生產加快,比如1-2月石油和天然氣開採業同比增長6.3%(12月為-0.7%)。

最後總結一下2022年1-2月的經濟數據。

第一,國內經濟修複態勢良好,“穩增長”政策初見成效。超預期的製造業投資、大幅反彈的基建投資、表現亮眼的消費等數據均表明受益於穩增長政策,年初國內經濟實現了“好采頭”。

而且兩會延續了此前政策發力的基調,財政支出規模比去年擴大2兆元以上,全年退稅減稅約2.5兆元,其中留抵退稅約1.5兆元等定調對後續製造業投資等回升依舊會形成支撐。

第二,房地產仍面臨一定壓力,但是政策空間大,底氣足。2月地產的支撐力量主要來自於施工端,而銷售端以及拿地端的數據表現均比較弱。竣工端表現亮眼一是來自於房企加快施工以回籠資金;二是並購帶動相關項目復工。但是銷售和拿地端的疲軟也表明目前房地產行業依舊面臨一定的壓力。

不過表現亮眼的經濟數據給了政策調控地產的底氣,後續地產調控更多的是在“因城施策”的框架下,分城市進行微調。

第三,後續市場比較擔心的一點是疫情對經濟基本面的衝擊。但是我們要對國家政策抱有信心。1-2月的經濟數據就驗證了國內政策能夠有效助推經濟的修複,這也證偽了市場對政策無效的擔憂。

我們認為受益於防疫經驗豐富等,這一輪疫情對經濟的影響影響會偏短期。即使疫情對經濟造成了一定的壓力,在政策穩增長的大方向下,預計也會有新的政策繼續加碼。

(本文作者介紹:紅塔證券研究所所長、首席經濟學家)