原標題:6474元就能把AAA債打趴?這家公司3隻債券接連閃崩,年內26起違約19隻AA以上,高評級債究竟怎麽了

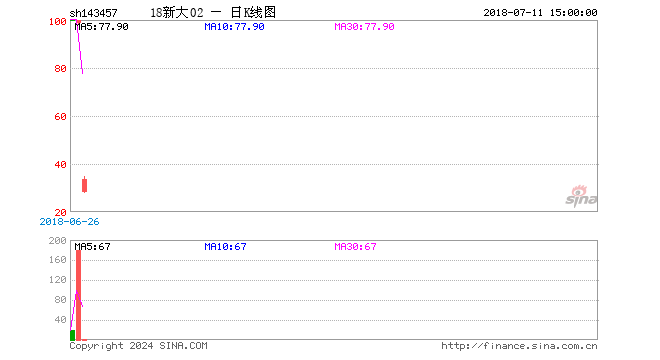

繼15魯焦01和15魯焦02兩隻債券閃崩後,中融新大集團的另一隻債券再度閃崩,18新大02昨日瞬間暴跌72%,更重要的是,空方打崩這隻債券隻用了6474元。

昨日,中融新大集團發行的18新大02午後從100元跳水,債價直線下跌72%、淨價最低僅28元,之後尾盤略有回升、全天債價下跌66.3%,淨價收報33.7元,全價收報36.89元。這意味著,哪怕隻收回不足37元,債券持有人似乎也在所不惜——這是在擔心啥?

不過,上述資訊在社交媒體奔走之際,很多人可能沒有留意到,這一債券昨日全天隻成交了22張,成交金額累計僅6474元,如果只看瞬間下跌的交易量,空方隻拋出了10張債、成交2800元,就讓債價下跌72%。

這突顯了個債的流動性壓力,也讓這一閃崩的參考意義打折。

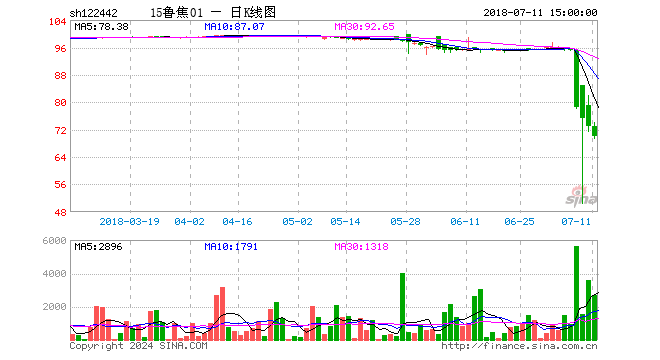

事實上,這已不是中融新大集團旗下債券第一次閃崩。上周五(7月6日),15魯焦01與15魯焦02分別下跌17.94%和30.91%,本周一,15魯焦01與15魯焦02再度閃崩,盤中最大跌幅分別達到35.43%和26.9%。

截至目前,中融新大的主體信用評級仍為AAA級別,上述3個閃崩債也均擁有最高的AAA評級。

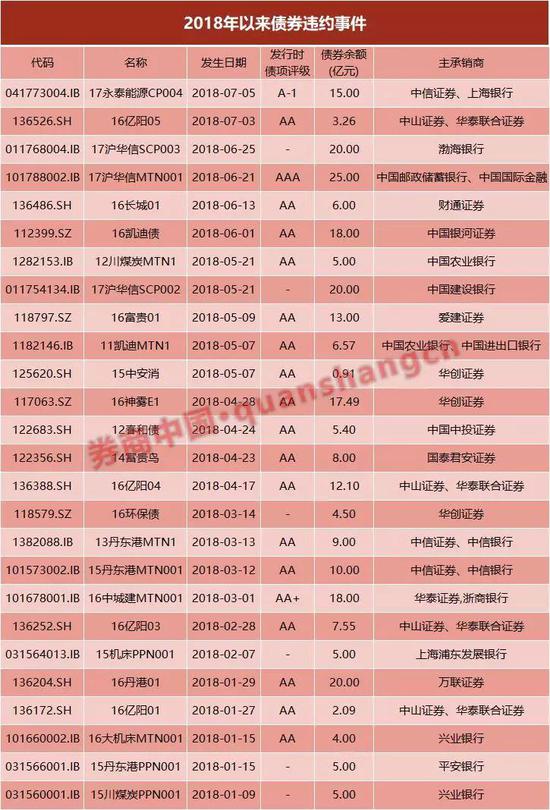

據券商中國記者統計,今年以來共有發生26起債券違約事件,涉及違約金額265.87億元,其中有19隻 債券的評級在AA及AA以上。

7月12日,中融新大公告稱,由於15魯焦01、15魯焦02和18新大02債券二級市場價格波動異常,為保護投資者權益,公司決定申請在上交所上市的公開發行債券暫停競價系統交易,固定收益平台正常交易。

六千元賣單打趴3A債

閃崩股多見,閃崩債少有,六千元打趴3A級債券的事情更是不多。

公開資料顯示,18新大02是在今年2月5日上市交易,發行人為中融新大集團,主承銷商為光大證券,發行規模達10億元,債券期限為3年,初期票面利率為6.8%,個債評級與主體評級均為最高的AAA級別。

不過,從2月5日上市至今,18新大02其實只有3天發生過真實交易,其余交易日均為0成交,具體包括在6月26日成交20萬元、在7月9日成交178.34萬元,以及在7月11日成交6474元。

閃崩發生在7月11日的13:32:47。一直風平浪靜的18新大02忽然有人拋出10張的賣單,直接將價格從100元打至28元,成交金額2800元,之後將近一個半小時時間裡,多方沒有做出任何反擊,任由價格保持在28元。

14:55:34,距離收盤不足5分鐘過時間,18新大02才出現新的10張成交記錄,成交價格為30元,之後在收市前最後一分鐘才再度以32.5元和34.9元分別成交了1張和1張。

如上所述,18新大02全天共成交22張債,成交金額6474元。這一數據在突顯個債的流動性風險的同時,也讓人對這一閃崩的參考意義產生疑問:6000多元的成交價格,能在多大程度上稱為公允價值?

事實上,18新大02的閃崩行情,更像是15魯焦01與15魯焦02的情緒延續。上周五(7月6日),15魯焦01與15魯焦02分別下跌17.94%和30.91%;本周一,15魯焦01與15魯焦02再度閃崩,盤中最大跌幅分別達到35.43%和26.9%。

中融新大28.41億債券年內到期

據券商中國記者統計,參照WIND統計口徑,中融新大集團旗下共發行債券17隻,發行總額195億元,最新債券餘額158.96億元,其中有4隻債將在2018年到期, 5隻債在2019年到期,其余8隻債在2021年及以後到期。

最早到期的個債是15魯焦01,將在2018年8月24日到期,最新債券餘額12.67億元,當期票面為6.9%,主承銷商為光大證券,這也是本周的閃崩債券之一。儘管已經兩次發生閃崩行情,但15魯焦01仍維持著AAA評級,這一評級是聯合信用評級公司在4月27日作出。

此外,將在2018年到期的債券還包括15山焦01、15魯焦02和15山焦02,分別將在今年10月12日、11月5日和11月17日到期,最新債券餘額分別達到1.5億元、8.44億元和5.8億元。

將上述債項加總來看,中融新大今年將有28.41億元的債券餘額到期。

儘管發生閃崩行情,但中融新大曾在7月6日公告稱, “目前,公司作為行業內龍頭骨乾企業,生產經營情況一切正常。得益於國家政策和企業自身安全環保優勢,公司主營產品焦炭及副產品始終保持較高市場價格,盈利情況良好,經營性現金流充足。”

中融新大還表示,公司與金融機構繼續保持良好的合作關係,截至2018 年3 月末,公司可快速變現資產206.63 億元(現金及銀行存款27.24億元、應收票據69.35 億元、交易性金融股權110.04 億元),認為“公司自有資金能夠保障近期到期債券的本息兌付。”

就初始票面利率來看,中融新大發行的17個債券,票面利率最低為6.6%、最高為7.8%,其中在2018年發行了四隻個債,18中融新大MTN002和18中融新大MTN001的票面利率均為7.5%,18新大01和18新大02分別為7%和6.8%。

誰在持有中融新大債券?

這些債券都是哪些機構在持有?受限於債券的信披規則,目前唯一可以確認的是,益民基金旗下的益民貨幣持有15魯焦01。

截至基金一季報資訊,作為一隻貨幣基金,益民貨幣有93%的資產配置於同業存單,只有4.09%的資產配置在企業債上,其中15魯焦01位居益民貨幣的第五大重倉債券,共配置了約120萬元、佔基金資產的1.52%,佔比並不多。

不過,在2017年年報中,15魯焦01曾佔據第一重倉債的位置,佔比一度達到2.27%。

中融新大與永泰控股多有交集

中融新大旗下債券的閃崩行情,與永泰能源的違約事件在時間上高度接近,這也讓投資者擔憂,中融新大是否會受到永泰能源違約事件的牽連。

2018年7月5日,永泰能源公告稱,截止2018年7月5日營業終了,公司未能籌集到期償付資金,“17永泰能源CP004”不能按期足額償付,已構成實質性違約,成為最新一起債券違約案例。

在永泰能源債券公告違約後的第二天(7月6日),15魯焦01與15魯焦02即出現第一次閃崩,15魯焦01全天下跌17.94%、淨價收報78.37元,15魯焦02下跌30.91%、淨價收報64.98元。

在下一交易日的7月9日,15魯焦01與15魯焦02再度盤中閃崩。

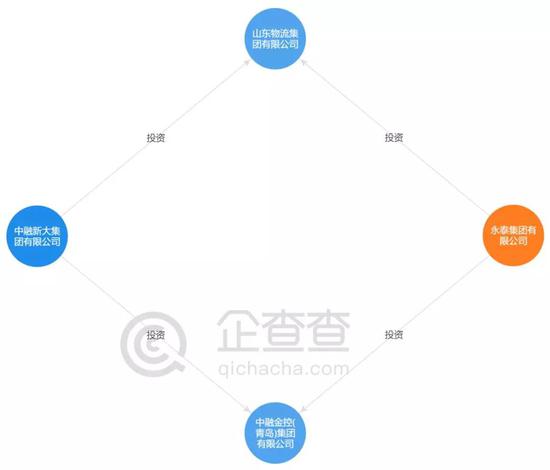

公開資訊也顯示,中融新大與永泰能源的第一大股東永泰集團確實多有交集。參照企查查收錄的工商資訊,中融新大集團與永泰集團共同投資了山東物流集團與中融金控(青島)集團,雙方出資規模均不小。

山東物流集團的股東資訊顯示,公司只有兩名股東,中融新大集團是公司第一大股東,共出資25億元,持股89.29%,永泰集團出資3億元、持股10.71%,出資日期分別在2015年和2016年。

(山東物流集團股東資訊)

(山東物流集團股東資訊)

中融金控(青島)集團工商資訊顯示,公司擁有4名股東,其中中融新大為第一大股東,出資84億元、持股67.2%,永泰控股集團出資20億元、持股16%,二者的出資日期均為2015年12月。

年內19隻AA以上評級債違約

中融新大債券閃崩的特殊性在於,這是一個主體AAA評級、個債也是AAA評級的雙3A債券,如果連AAA債都可以閃崩,評級資訊還能提供多少預警?

要知道中融新大並非普通的小公司,而是一個千億資產規模的大集團。

中融新大披露的2017年債券年報顯示,截至去年年底,該公司總資產達1578.30 億元、淨資產910.23 億元,營業收入753.32 億元,淨利潤35.15 億元,公司主體信用國內獲評AAA,進入“中國企業500 強”第253 位、民營企業第53 位,“山東企業100 強”第20 位、民營企業第6 位。

如此規模的發行主體,所發行的債券自然也擁有高評級,據券商中國記者統計,中融新大發行的17隻債券中,有14只可以確定、在發行時擁有AAA評級。

但歷史早就證明,高評級債也不能對違約免疫。

最近的例子是,2018年6月21日,17滬華信MTN001發生違約,截至2018年6月21日,公司未能籌集到期付息資金,“17滬華信MTN001”不能按期支付利息,構成實質性違約,而該債券在發行時曾擁有AAA評級,發行主體上海華信國際集團也擁有AAA評級。

據券商中國記者統計,今年以來共有26隻債券違約,涉及違約金額265.87億元,其中有19隻債券的評級在AA及AA以上,例如,16中城建MTN001在發行時曾擁有AA+評級。

如放寬統計範圍至2014年以後,據券商中國記者統計,在2014年以來發生的183起違約事件中,有74起違約事件的債券曾擁有AA及AA以上評級,有17起違約事件的債券曾擁有AA+和以上評級。

例如,2017年的14山水MTN002、2016年的11天威MTN1、2015年的12二重集MTN1,在發行時都曾獲得過AA+評級。

責任編輯:牛鵬飛