文/新浪財經意見領袖專欄作家 趙建

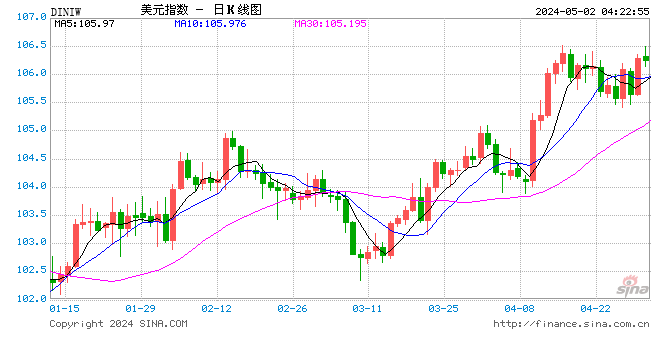

現在鮑威爾和耶倫可能都一頭霧水,為什麽放了這麽多水,長期國債卻仍然大跌,申購倍數創十年新低,越來越多的機構拋售美債——難道有錢還買不到遠端國債利率的下行?

還真買不到。這一次,錢終於不是萬能的了,貨幣大放水真的無法解決問題了,因為:

沉睡了十年的一頭猛虎終於醒了——通脹。

次貸危機後,美聯儲搞出來個量化寬鬆QE,這其實不是個新鮮玩意兒,理論上是“貨幣主義+後凱恩斯主義”的合成,實踐上則是直接突破央行多少年堅持的底線,像交易員一樣在市場上買買買。而且買的都是有毒資產,私人機構拋售的垃圾。央行卻願意花錢買這些垃圾和毒品,最主要的原因是:

錢不是他們自己的。

其實次貸危機的時候,量化寬鬆的政策國會一開始並不同意——在美國這樣的自由民主國家,一直宣稱政府罪惡市場完美的國家,怎麽可能這麽隨意用納稅人的錢買這些垃圾而且是有毒的資產呢?這麽隨意動用國家貨幣金融力量,社會主義國家都不敢這麽做,燈塔國怎麽可能這樣呢。讓央行到市場上做交易,這是嚴重的擾亂市場秩序的行為。

但是,時任財政部長、原高盛CEO、華爾街的精英代言保爾森,和時任美聯儲主席的伯南克有辦法,這個辦法就是等著拿一個大型金融機構來為這場行動“祭旗”。而此時,雷曼兄弟終於頂不住了,這麽大的一家金融機構,竟然破產了。於是保爾森與伯南克在遲疑的國會議員面前說了一句石破驚天的話:

美聯儲再不出手,美利堅合眾國就萬劫不複了.......

這句話讓所有在場的國會議員鴉雀無聲,誰也不敢為了納稅人這點錢而承擔這麽大的責任,曾經差點讓美利堅合眾國崩潰的危機又不是沒發生過,1929年持續了近7年的美國大蕭條是每個美國人,甚至是所有西方發達經濟國家的歷史噩夢。

而此時,在雷曼兄弟破產,整個華爾街愁雲慘淡的場景下,誰敢說這一次的危機程度不會是大蕭條量級的?每個國會議員心裡都清楚,我何必為了這麽一個“央行獨立性或不浪費納稅人錢”的名義,去冒這麽大的風險呢?萬一因為我不同意而美國真的釀成百年大災難呢?最重要的一點是:

救市的錢也不是我們自己的。

於是,潘多拉魔盒打開了,世界正式進入了貨幣大洪水時間,MMT時間,央行買買買的時間。美國QE1,放了1.75兆美元,然後QE2大約6000億,QE3大約1.5兆,這一系列量化寬鬆下來,美聯儲資產負債表超過4兆美元,是次貸危機前的5倍。但去年一次QE4,就發放了近四兆美元。而且,拜登政府上台後,為配合財政刺激方案,一個新的3兆美元的貨幣水包即將釋放到社會。這一次,美聯儲又突破了一條底線,上一個底線是進入金融市場做交易買買買,這一次是:

直接給個人或家庭發錢。

高盛:拜登上台後,其刺激法案規模約為7500億美元

而在地球的另一端,量化寬鬆的始作俑者,安倍三支箭的發源國日本,已經將貨幣寬鬆用到了極致,甚至日本的央媽已經不甘於只在貨幣市場和債券市場,而是直接跑到了資本市場,各種買買買,直到把債券買成了負利率,把自己買成了近一百家上市公司的大股東,直到在自己的國家出現了人類歷史上第一個非主權的數字貨幣:

比特幣。

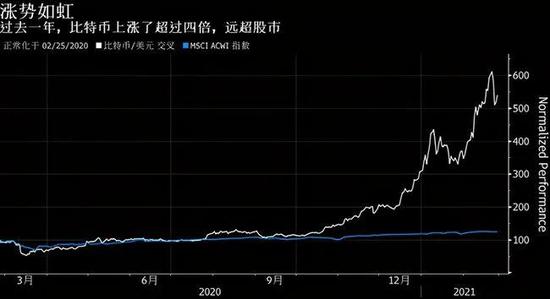

各國央行的神操作讓人想起了魏瑪共和國和中華民國時期漫天飛舞一文不值的紙鈔。只是,這一次美元的“一文不值”是在資產市場上,尤其是在比特幣市場上。幾年前,一美元還能買到0.01個比特幣,而現在一美元只能買到:

0.00002個幣(50000美元一個)。

過去十年,他們肆無忌憚大放水的原因,主要是一個:

消失的通脹。

過去的菲利普斯曲線突然神奇的失效了,貨幣大放水最忌憚的事情沒有了。沒有通脹,社會大眾的基本生活就沒啥問題,基本生活沒問題,就不會形成政治壓力。只有資產泡沫,問題不大,而且還會為中產,他們的共同基金養老金401k計劃帶來账面增值,何樂而不為?

消失的通脹+飆升的泡沫,似乎一切都是帕累托改進——沒有人的利益受到損失。至於財富的兩極分化,那只是長期的慢性病,導致問題還在很遠的未來。而現在最重要的是,與泡沫共舞。可以說:只要通脹的風不來,泡沫的盛宴就不會結束。

如今,通脹以及通脹預期,已經成為不可阻擋的趨勢,正顛覆次貸危機以來的貨幣政策和資產定價的邏輯。只要通脹的念頭一起,而且蔓延成一致性預期,那麽線性的貨幣政策就要失去效果,尤其是央行運用了十年的神器——量化寬鬆。

通脹十年後重現的原因有很多,我也寫過不少文章。要問為何通脹魅影重現,首先要問通脹過去為何消失。主要原因是,全球化分工降低了成本,尤其是中國低成本勞動力和過剩產能形成的“通縮輸出”對衝了物價;人口老齡化;貧富分化;生產率提高;需求不足等等。

然而現在情況發生了巨大的變化,最主要的因素有兩個:一是疫情導致生產恢復慢,供給不足,但在貨幣大放水的刺激下,需求恢復快,這樣就形成產出缺口下的大通脹(這個觀點我在一年前就提到);二是,大放水的貨幣在將股市、比特幣等泡沫買足後,如今開始進軍大宗市場。鋼荒、銅荒、鐵荒,甚至是大蔥荒,萬物暴漲的時代,恍惚回到了十年前蒜你狠豆你玩的時代。一句話:

金融資本炒起的泡沫終於蔓延到了老百姓的日常生活。

以前央行行長們認為,沒有錢解決不了的問題,現在他們卻驚訝的發現,錢竟然買不來遠端利率下行,而且是越買越高。此時他們才意識到自己已經陷入了一個從來沒遇到過的荒誕境地:

越放水,長端的利率越高。

這是因為放水引發的通脹焦慮,已經遠遠超過了寬鬆效應。放水,雖然也刺激了國債需求,但通脹預期更大;不放水,不僅國債買盤萎縮,股市泡沫還會刺破。

這意味著,貨幣寬鬆的敏感度已經發生了質變——由大放水的量變帶來的質變。放水帶來的通脹預期效應已經超過了需求刺激效應,也就是放水越多,由於通脹預期這個“心魔”引發的焦慮,投資者不僅不買長端國債,還會拋售國債,進一步引發長期國債利率攀升。而攀升的利率又進一步提高了通脹預期。這是一個惡性循環的正反饋過程。

這也宣告了一個時代的終結。

(本文作者介紹:西澤資本(香港)首席經濟學家,濟南大學商學院教授,西澤金融研究院院長,曾擔任青島銀行首席經濟學家,平安銀行研究中心主任。)